REKLAMA

Dzienniki Urzędowe - rok 2021 poz. 16

|

DNM-DNMZWP.6065.79.2021 |

Warszawa, dnia 15 lipca 2021 r |

DECYZJA

Na podstawie art. 17 ust. 1 lit. a) Rozporządzenia Parlamentu Europejskiego i Rady (UE) Nr 1286/2014 z dnia 26 listopada 2014 r. w sprawie dokumentów zawierających kluczowe informacje, dotyczących detalicznych produktów zbiorowego inwestowania i ubezpieczeniowych produktów inwestycyjnych (PRIIP) (Dz. U. UE L 352 z 09.12.2014 r., str. 1 z późn. zm.), zwanego dalej „Rozporządzeniem PRIIP”, w związku z art. 3b ustawy z dnia 21 lipca 2006 r. o nadzorze nad rynkiem finansowym (Dz. U. z 2020 r. poz. 2059, z późn. zm.) oraz art. 2 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2016/1904 z dnia 14 lipca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014 w odniesieniu do interwencji produktowej (Dz. U. UE L 295 z 29.10.2016 r., str. 11), zwanego dalej „Rozporządzeniem delegowanym 2016/1904”, w związku z art. 366 ust. 2 ustawy z dnia 11 września 2015 r. o działalności ubezpieczeniowej i reasekuracyjnej (Dz. U. z 2021 r. poz. 1130), zwanej dalej „ustawą o działalności ubezpieczeniowej”,

Komisja Nadzoru Finansowego

wprowadza

zakazy w przedmiocie wprowadzania do obrotu, dystrybucji i sprzedaży ubezpieczeniowych produktów inwestycyjnych - umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym,

- określone w części I rozstrzygnięcia,

w zakresie stosowania określonym w części II rozstrzygnięcia.

I. Zakazy w przedmiocie wprowadzania do obrotu, dystrybucji i sprzedaży ubezpieczeniowych produktów inwestycyjnych - umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym.

Ilekroć w dalszej części niniejszej decyzji jest mowa o:

1) ankiecie potrzeb - rozumie się przez to ankietę, o której mowa w art. 21 ust.1 oraz ust. 2 ustawy o działalności ubezpieczeniowej;

2) BION - rozumie się przez to roczne Badanie i Ocenę Nadzorczą zakładów ubezpieczeń i zakładów reasekuracji, w ramach którego dokonywana jest w szczególności identyfikacja i ocena aktualnych i przyszłych ryzyk, na które zakłady ubezpieczeń i zakłady reasekuracji są lub mogą być narażone. Celem tego procesu jest również m.in. identyfikacja nieprawidłowości w prowadzonej przez zakłady ubezpieczeń i zakłady reasekuracji działalności. Sposób przeprowadzania procesu Badania i Oceny Nadzorczej zakładów ubezpieczeń i zakładów reasekuracji, zakresu badania i oceny nadzorczej oraz zasad nadawania ocen zawarty jest w dokumencie „Metodyka Rocznego Badania i Oceny Nadzorczej (BION) zakładów ubezpieczeń i zakładów reasekuracji” dostępnym na stronie internetowej Urzędu Komisji Nadzoru Finansowego (www.knf.gov.pl);

3) Dyrektywie UCITS - rozumie się przez to dyrektywę Parlamentu Europejskiego i Rady 2009/65/WE z dnia 13 lipca 2009 r. w sprawie koordynacji przepisów ustawowych, wykonawczych i administracyjnych odnoszących się do przedsiębiorstw zbiorowego inwestowania w zbywalne papiery wartościowe (UCITS), (Dz. U. UE L 302 z 17.11.2009 r., str. 32 z późn. zm.);

4) Dyrektywie Wypłacalność II - rozumie się przez to Dyrektywę Parlamentu Europejskiego i Rady 2009/138/WE z dnia 25 listopada 2009 r. w sprawie podejmowania i prowadzenia działalności ubezpieczeniowej i reasekuracyjnej (Wypłacalność II), (Dz. U. UE L 335 z 17.12.2009 r., str.1, z późn. zm.);

5) Dyrektywie IDD - rozumie się przez to Dyrektywę Parlamentu Europejskiego i Rady (UE) 2016/97 z dnia 20 stycznia 2016 r. w sprawie dystrybucji ubezpieczeń (Dz. U. UE L 26 z 02.02.2016 r., str. 19, z późn. zm.);

6) EIOPA - rozumie się przez to Europejski Urząd Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych, o którym mowa w Rozporządzeniu Parlamentu Europejskiego i Rady (UE) nr 1094/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru (Europejskiego Urzędu Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych), zmiany decyzji nr 716/2009/WE i uchylenia decyzji Komisji 2009/79/WE (Dz. U. UE L 331 z 15.12.2010 r., str. 48, z późn. zm.);

7) instrumentach contingent convertibles lub CoCos - rozumie się przez to obligacje kapitałowe, pożyczki podporządkowane lub inne instrumenty i umowy, w przypadku których, w razie wystąpienia określonego w warunkach emisji lub umowie zdarzenia inicjującego, emitent lub dłużnik dokonuje ich umorzenia, w formie odpisu trwałego albo odpisu tymczasowego obniżającego wartość nominalną instrumentu lub zobowiązania w całości lub w części, lub zamiany ich na akcje, lub też dokonuje umorzenia odsetek w całości lub części za dany okres odsetkowy lub wstrzymania ich wypłaty na czas nieoznaczony, jeżeli te obligacje kapitałowe, pożyczki podporządkowane, instrumenty lub umowy są emitowane lub zawierane przez dłużnika w celu ich zakwalifikowania lub już zostały zakwalifikowane do:

a) składników funduszy własnych zgodnie z przepisami Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 575/2013 z dnia 26 czerwca 2013 r. w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych zmieniającego rozporządzenie (UE) nr 648/2012 (Dz. U. UE L 176 z 27.06.2013 r., str. 1, z późn. zm.) lub

b) środków własnych zgodnie z przepisami Rozporządzenia delegowanego Komisji (UE) 2015/35 z dnia 10 października 2014 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2009/138/WE w sprawie podejmowania i prowadzenia działalności ubezpieczeniowej i reasekuracyjnej (Wypłacalność II) (Dz. U. UE L 12 z 17.1.2015 r., str. 1, z późn. zm.)

8) funduszu inwestycyjnym zamkniętym - rozumie się przez to fundusz inwestycyjny zamknięty tworzony i funkcjonujący zgodnie z przepisami ustawy o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi;

9) grupie kapitałowej - rozumie się przez to podmiot dominujący wraz z podmiotami od niego zależnymi;

10) instrumentach pochodnych - rozumie się przez to prawa majątkowe, których cena rynkowa zależy bezpośrednio lub pośrednio od ceny lub wartości papierów wartościowych, o których mowa w pkt 17, oraz inne prawa majątkowe, których cena rynkowa bezpośrednio lub pośrednio zależy od kształtowania się ceny rynkowej walut obcych lub od zmiany wysokości stóp procentowych;

11) instytucji kredytowej - rozumie się przez to instytucję kredytową, o której mowa w art. 4 ust. 1 pkt 17 ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe;

12) KID - rozumie się przez to dokument zawierający kluczowe informacje, o którym mowa w Rozporządzeniu PRIIP;

13) kliencie lub inwestorze - rozumie się przez to odpowiednio ubezpieczającego, ubezpieczonego, uprawnionego z umowy ubezpieczenia z UFK lub osobę zainteresowaną zawarciem umowy ubezpieczenia z UFK;

14) kryterium - rozumie się przez to zakaz, o którym mowa odpowiednio w pkt I.1 lub I.2 niniejszej decyzji;

15) organie nadzoru lub Komisji Nadzoru Finansowego lub KNF - rozumie się przez to Komisję Nadzoru Finansowego, o której mowa w ustawie z dnia 21 lipca 2006 r. o nadzorze nad rynkiem finansowym (t. j. Dz. U. z 2020 r., poz. 2059, z późn. zm.);

16) państwie członkowskim - rozumie się przez to państwo, które jest członkiem Unii Europejskiej;

17) papierach wartościowych - rozumie się przez to:

a) akcje, prawa poboru w rozumieniu przepisów ustawy z dnia 15 września 2000 r. - Kodeks spółek handlowych (t.j. Dz. U. z 2020 r. poz. 1526 z późn. zm.), prawa do akcji, warranty subskrypcyjne, kwity depozytowe, obligacje, listy zastawne, certyfikaty inwestycyjne i inne zbywalne papiery wartościowe, w tym inkorporujące prawa majątkowe odpowiadające prawom wynikającym z akcji lub z zaciągnięcia długu, wyemitowane na podstawie właściwych przepisów prawa polskiego lub obcego,

b) inne zbywalne prawa majątkowe, które powstają w wyniku emisji, inkorporujące uprawnienie do nabycia lub objęcia papierów wartościowych określonych w lit. a, lub wykonywane poprzez dokonanie rozliczenia pieniężnego, odnoszące się do papierów wartościowych określonych w lit. a, walut, stóp procentowych, stóp zwrotu, towarów oraz innych wskaźników lub mierników (prawa pochodne), z wyłączeniem instrumentów pochodnych;

18) PRIIP - rozumie się przez to produkt określony w art. 4 pkt 3 Rozporządzenia PRIIP;

19) regulaminie funduszu - rozumie się przez to regulamin lokowania środków ubezpieczeniowego funduszu kapitałowego, o którym mowa w art. 23 ust. 1 pkt 3 ustawy o działalności ubezpieczeniowej, a w przypadku ubezpieczeniowego funduszu kapitałowego oferowanego przez zagraniczny zakład ubezpieczeń dokument, który zobowiązuje zagraniczny zakład ubezpieczeń do określonego sposobu lokowania środków tego ubezpieczeniowego funduszu kapitałowego;

20) rynku regulowanym - rozumie się przez to rynek, o którym mowa w art. 14 ustawy o obrocie instrumentami finansowymi;

21) Rozporządzeniu delegowanym 2017/653 - rozumie się przez to Rozporządzenie delegowane Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniające rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014 w sprawie dokumentów zawierających kluczowe informacje, dotyczących detalicznych produktów zbiorowego inwestowania i ubezpieczeniowych produktów inwestycyjnych (PRIIP) przez ustanowienie regulacyjnych standardów technicznych w zakresie prezentacji, treści, przeglądu i zmiany dokumentów zawierających kluczowe informacje oraz warunków spełnienia wymogu przekazania takich dokumentów (Dz. U. UE L 100 z 12.04.2017 r., str. 1);

22) Rozporządzeniu delegowanym 2017/2358 - rozumie się przez to Rozporządzenie delegowane Komisji (UE) 2017/2358 z dnia 21 września 2017 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady (UE) 2016/97 w odniesieniu do wymogów w zakresie nadzoru nad produktem i zarządzania nim dla zakładów ubezpieczeń i dystrybutorów ubezpieczeń (Dz. U. UE L 341 z 20.12.2017 r., str. 1 z późn. zm.);

23) Rozporządzeniu delegowanym 2017/2359 - rozumie się przez to Rozporządzenie delegowane Komisji (UE) 2017/2359 z dnia 21 września 2017 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady (UE) 2016/97 w odniesieniu do wymogów informacyjnych i zasad prowadzenia działalności mających zastosowanie do dystrybucji ubezpieczeniowych produktów inwestycyjnych (Dz.U.UE.L341 z 20.12.2017 r. str. 8 z późn. zm.).

24) strukturze terminowej stopy wolnej od ryzyka - rozumie się odpowiednią strukturę terminową stopy procentowej wolnej od ryzyka, opracowywaną i publikowaną przez EIOPA (tzw. Risk Free Rate, dalej jako: „RFR”), obliczonej zgodnie z art. 77e ust. 1 dyrektywy Parlamentu Europejskiego i Rady 2009/138/WE z dnia 25 listopada 2009 r. w sprawie podejmowania i prowadzenia działalności ubezpieczeniowej i reasekuracyjnej Wypłacalność II;

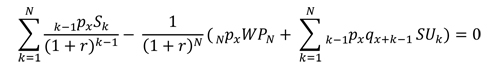

25) średnim zwrocie - rozumie się wewnętrzną stopę zwrotu r, dla ciągu wartości oczekiwanych płatności, która to wielkość jest rozwiązaniem następującego równania:

Użyte w powyższym wzorze wielkości oznaczają:

● Sk - kwota rocznej składki na początek k-tego roku. W przypadku płatności składek częściej niż raz w roku, przyjmuje się sumę składek płatnych w ciągu k-tego roku;

● N - okres podany w latach. Dla umów ubezpieczenia zawartych na okres krótszy niż 10 lat, N równe jest okresowi na jaki została zawarta umowa. W przeciwnym przypadku, przyjmuje się, iż N = 10 oraz N = zalecany okres utrzymywania produktu, jeśli okres ten jest dłuższy niż 10 lat;

● k-1px, qx - w standardowej notacji aktuarialnej, prawdopodobieństwa przeżycia oraz zgonu osoby w wieku x, zgodne z założeniami przyjętymi do ustalania rezerw najlepszego oszacowania na potrzeby wypłacalności. Prawdopodobieństwa te nie uwzględniają wcześniejszego zakończenia umów;

● SUk - skumulowana na koniec roku N, z zastosowaniem odpowiednich stóp RFR dla okresu (k+1, N), kwota świadczenia z tytułu śmierci jaka miałaby zostać wypłacona na koniec roku śmierci k = 1, … , N;

● WPN - wartość umowy na koniec roku N. Wartość umowy na koniec roku N obejmuje wartość świadczenia z tytułu gwarancji, wartość wykupu lub wartość świadczenia z tytułu dożycia, jeśli którakolwiek z tych wielkości występuje na koniec roku N.

Dodatkowo, dla umów ubezpieczenia z UFK, w których kwoty składek inwestycyjnych / kapitałowych są jednoznacznie określone w ramach umowy, dopuszcza się uproszczenie równania określającego średni zwrot w każdym roku, poprzez przyjęcie, iż qx+k = 0, dla wszystkich k = 1, … , N, oraz przyjęcie, iż kwoty rocznych składek Sk odpowiadają składkom inwestycyjnym / kapitałowym w odpowiednich okresach.

Przy ustalaniu kwoty wartości wykupu ubezpieczenia na koniec roku N, jako stopy zwrotu „spot” z aktywów bazowych ubezpieczeniowego funduszu kapitałowego w każdym roku projekcji, przyjmuje się wartość większą z 2,5% oraz bieżącej stopy RFR „spot”, powiększoną o jeden punkt procentowy1. Wartość aktywów bazowych oznacza wartość aktywów przed pobraniem wszelkiego typu opłat, w tym także opłat za zarządzanie pobranych przez zewnętrzne w stosunku do zakładu ubezpieczeń podmioty zarządzające aktywami;

26) TFI - rozumie się przez to towarzystwo funduszy inwestycyjnych, o którym mowa w ustawie o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi;

27) UCITS - rozumie się przez to przedsiębiorstwa zbiorowego inwestowania, o których mowa w Dyrektywie UCITS;

28) UFK - rozumie się przez to ubezpieczeniowy fundusz kapitałowy, o którym mowa w art. 3 ust. 1 pkt 50 ustawy o działalności ubezpieczeniowej;

29) UKNF - rozumie się przez to Urząd Komisji Nadzoru Finansowego, o którym mowa w ustawie z dnia 21 lipca 2006 r. o nadzorze nad rynkiem finansowym (t.j. Dz. U. z 2020 r., poz. 2059 z późn. zm.);

30) umowie ubezpieczenia z UFK - rozumie się przez to umowę ubezpieczenia na życie, jeżeli jest związana z ubezpieczeniowym funduszem kapitałowym;

31) ustawie o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi - rozumie się przez to ustawę z dnia 27 maja 2004 r. o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi (t.j. Dz. U. z 2021 r. poz. 605 z późn. zm.);

32) ustawie o ofercie publicznej - rozumie się przez to ustawę z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (t.j. Dz. U. z 2020 r. poz. 2080 z późn. zm.);

33) ustawie o obrocie instrumentami finansowymi - rozumie się przez to ustawę z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (t.j. Dz. U. z 2021 r. poz. 328 z późn. zm.);

34) zalecanym okresie utrzymywania produktu - rozumie się przez to okres jaki jest określany przez zakład ubezpieczeń zgodnie z wymogami Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014 w sprawie dokumentów zawierających kluczowe informacje, dotyczących detalicznych produktów zbiorowego inwestowania i ubezpieczeniowych produktów inwestycyjnych (PRIIP) przez ustanowienie regulacyjnych standardów technicznych w zakresie prezentacji, treści, przeglądu i zmiany dokumentów zawierających kluczowe informacje oraz warunków spełnienia wymogu przekazania takich dokumentów (Dz. U. UE L. z 2017 r. poz. 100, str. 1 ze zm.; dalej jako „Rozporządzenie delegowane 2017/653”);

I.1 Wprowadza się zakaz w przedmiocie wprowadzania do obrotu, dystrybucji i sprzedaży ubezpieczeniowych produktów inwestycyjnych - umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym, dla których średni zwrot jest niższy niż 50% stopy procentowej dla okresu N według odpowiedniej struktury terminowej stopy wolnej od ryzyka.

I.2 Wprowadza się zakaz w przedmiocie wprowadzania do obrotu, dystrybucji i sprzedaży ubezpieczeniowych produktów inwestycyjnych - umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym, w przypadku których, określone w regulaminie funduszu zasady i ograniczenia inwestycyjne nie zapewniają, aby środki ubezpieczeniowego funduszu kapitałowego nie były lokowane w instrumenty contingent convertibles.

II. Zakres stosowania zakazów w przedmiocie wprowadzania do obrotu, dystrybucji i sprzedaży inwestycyjnych produktów ubezpieczeniowych - umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym.

II.1 Zakazy przewidziane w niniejszej decyzji mają zastosowanie do umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym, zawieranych począwszy od dnia 1 stycznia 2022 r.

II.2 Zakaz przewidziany w pkt I.2 niniejszej decyzji nie ma zastosowania do umów ubezpieczenia na życie, jeżeli są związane z ubezpieczeniowym funduszem kapitałowym utworzonym przed dniem 1 stycznia 2022 r., a sposób lokowania środków tego funduszu zapewnia, że nie są one lokowane w instrumenty contingent convertibles.

II.3 Niniejsza decyzja nie ma zastosowania do Pracowniczych Planów Kapitałowych2, Pracowniczych Programów Emerytalnych3, Indywidualnych Kont Zabezpieczenia Emerytalnego4, Indywidualnych Kont Emerytalnych5.

II.4 Przystąpienie ubezpieczonych do grupowej umowy ubezpieczenia na życie, jeżeli jest związana z ubezpieczeniowym funduszem kapitałowym, zawartej przed dniem 1 stycznia 2022 r., nie jest w rozumieniu niniejszej decyzji zawarciem nowej umowy ubezpieczenia.

II.5 Indywidualne kontynuacje grupowych umów ubezpieczenia na życie z UFK nie są objęte zakresem przedmiotowym niniejszej decyzji.

Treść uzasadnienia w formie PDF do pobrania tutaj

Pouczenie

Niniejsza decyzja jest ostateczna.

Prawo do wniesienia skargi do Wojewódzkiego Sądu Administracyjnego na niniejszą decyzję na podstawie art. 3 § 2 pkt 4 ustawy z dnia 30 sierpnia 2002 r. - Prawo o postępowaniu przed sądami administracyjnymi (t.j. Dz. U. z 2019 r. poz. 2325, z późn. zm.), zwanej dalej „Ppsa”, przysługuje każdemu, kto ma w tym interes prawny (art. 50 § 1 Ppsa).

Skargę do sądu administracyjnego, zgodnie z art. 53 § 2 w związku z art. 54 § 1 Ppsa, wnosi się za pośrednictwem Komisji Nadzoru Finansowego w terminie trzydziestu dni od dnia, w którym skarżący dowiedział się o wydaniu niniejszej decyzji. Zgodnie z art. 61 § 1 Ppsa wniesienie skargi do sądu administracyjnego nie wstrzymuje wykonania decyzji Komisji Nadzoru Finansowego.

Wpis stały od skargi wynosi 200 zł (§ 2 ust. 6 rozporządzenia Rady Ministrów z dnia 16 grudnia 2003 r. w sprawie wysokości oraz szczegółowych zasad pobierania wpisu w postępowaniu przed sądami administracyjnymi; t.j. Dz. U. 2021 poz. 535). Istnieje możliwość ubiegania się przez wnoszącego skargę o zwolnienie od kosztów albo przyznanie prawa pomocy w trybie i na zasadach określonych w art. 243-263 Ppsa oraz na podstawie rozporządzenia Rady Ministrów z dnia 19 sierpnia 2015 r. w sprawie określenia wzoru i sposobu udostępniania urzędowego formularza wniosku o przyznanie prawa pomocy w postępowaniu przed sądami administracyjnymi oraz sposobu dokumentowania stanu majątkowego, dochodów lub stanu rodzinnego wnioskodawcy (Dz. U. poz. 1257, z późn. zm.).

W imieniu

Komisji Nadzoru Finansowego

Dagmara Wieczorek-Bartczak

Zastępca Przewodniczącego

Komisji Nadzoru Finansowego

1 W notacji formalnej, stopa zwrotu „spot” obowiązująca dla okresu k określona jest jako Max(2,5%, RFR_spotk) + 1%, gdzie wielkość RFR_spotk jest określona w ramach struktury terminowej stopy wolnej od ryzyka dla tenora k lat.

2 Określone ustawą z dnia 4 października 2018 r. o pracowniczych planach kapitałowych (t.j. Dz. U. z 2020 r. poz. 1342 z późn. zm).

3 Określone ustawą z dnia 20 kwietnia 2004 r. o pracowniczych programach emerytalnych (t.j. Dz. U. z 2020 r. poz. 686 z późn. zm.).

4 Określone ustawą z dnia 20 kwietnia 2004 r. o indywidualnych kontach emerytalnych oraz indywidualnych kontach zabezpieczenia emerytalnego (t.j. Dz. U. z 2019 r. poz. 1808 z późn.zm).

5 Jw.

- Data ogłoszenia: 2021-07-16

- Data wejścia w życie: 2021-07-16

- Data obowiązywania: 2021-07-16

REKLAMA

Dzienniki Urzędowe

REKLAMA

REKLAMA