REKLAMA

Dziennik Ustaw - rok 2020 poz. 957

ROZPORZĄDZENIE

MINISTRA FINANSÓW1)

z dnia 26 maja 2020 r.

w sprawie kas rejestrujących mających postać oprogramowania2)

Na podstawie art. 111b ust. 3 pkt 2 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2020 r. poz. 106 i 568) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Zakres przedmiotowy]

§ 2. [Definicje]

1) bazie danych kasy – rozumie się przez to bazę zawartą w kasie, w której są zapisywane i przechowywane dane określone w § 1 ust. 2 załącznika nr 1 do rozporządzenia;

2) certyfikacie kasy – rozumie się przez to unikatowy certyfikat klucza publicznego przydzielony danej kasie i w niej zawarty, wystawiany przez producenta tej kasy i podpisany certyfikatem producenta, zawierający numer unikatowy i numer identyfikacji podatkowej (NIP) podatnika;

3) certyfikacie producenta – rozumie się przez to certyfikat nadrzędny, którym są podpisywane wyłącznie certyfikaty kas, zawierający dane umożliwiające weryfikację przynależności klucza publicznego do danego producenta;

4) dokumencie fiskalnym – rozumie się przez to dokument wystawiany przy użyciu kasy, zawierający w szczególności logo fiskalne oraz numer unikatowy, obejmujący paragon fiskalny, paragon fiskalny anulowany i raporty fiskalne;

5) dokumencie niefiskalnym – rozumie się przez to dokument wystawiany przy użyciu kasy, inny niż dokument fiskalny, zawierający w szczególności oznaczenie „NIEFISKALNY” i niezawierający logo fiskalnego;

6) dokumencie w postaci elektronicznej – rozumie się przez to utworzony przez kasę zbiór ustrukturyzowanych i uporządkowanych danych z dokumentów fiskalnych i niefiskalnych, zapisywanych w bazie danych kasy, w formacie określonym w protokole komunikacyjnym przesyłania danych w przypadku dokumentów fiskalnych;

7) drukarce – rozumie się przez to urządzenie drukujące wszystkie dokumenty dopuszczone programem pracy kasy do druku przez kasę;

8) ewidencji – rozumie się przez to ewidencję sprzedaży prowadzoną przy użyciu kasy;

9) fiskalizacji – rozumie się przez to jednokrotny i niepowtarzalny proces inicjujący pracę kasy, zakończony wystawieniem raportu fiskalnego fiskalizacji, pobraniem i zapisem w bazie danych kasy harmonogramu przesyłania danych oraz uruchomieniem trybu fiskalnego kasy;

10) kasie – rozumie się przez to kasę rejestrującą mającą postać oprogramowania;

11) kluczu współdzielonym – rozumie się przez to klucz udostępniany przez urząd obsługujący ministra właściwego do spraw finansów publicznych, używany jako klucz wmieszany dla kodów uwierzytelniania wiadomości, opisany w protokole komunikacyjnym przesyłania danych;

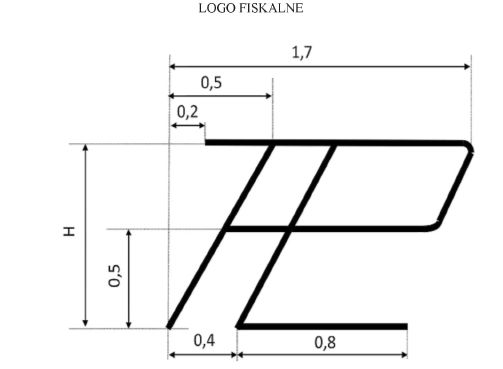

12) logo fiskalnym – rozumie się przez to:

a) w przypadku dokumentów fiskalnych w postaci elektronicznej – oznaczenie „PLF”,

b) w przypadku dokumentów fiskalnych w postaci papierowej – symbol graficzny, którego wzór określa załącznik nr 2 do rozporządzenia;

13) numerze ewidencyjnym – rozumie się przez to indywidualny i niepowtarzalny numer nadawany kasie podczas fiskalizacji, zapisany w bazie danych kasy, identyfikujący kasę w Centralnym Repozytorium Kas;

14) numerze unikatowym – rozumie się przez to indywidualny i niepowtarzalny numer nadawany kasie, zapisany w bazie danych kasy, identyfikujący jednoznacznie każdą kasę z przydzielonym jej certyfikatem kasy;

15) paragonie fiskalnym – rozumie się przez to dokument fiskalny wystawiany przy użyciu kasy dla nabywcy, potwierdzający dokonanie sprzedaży;

16) paragonie fiskalnym anulowanym – rozumie się przez to dokument fiskalny wystawiany przy użyciu kasy, potwierdzający niedokonanie rozpoczętej sprzedaży;

17) podatku – rozumie się przez to podatek od towarów i usług;

18) podatniku – rozumie się przez to podatnika podatku od towarów i usług;

19) podpisie cyfrowym – rozumie się przez to dane dołączone do danych lub ich przekształcenie kryptograficzne w rozumieniu normy ISO 7498-2:1989, które pozwalają odbiorcy danych potwierdzić pochodzenie danych i zabezpieczyć je przed fałszerstwem;

20) producencie – rozumie się przez to producenta krajowego lub podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu kas w celu wprowadzenia ich do obrotu;

21) producencie krajowym – rozumie się przez to osobę prawną, jednostkę organizacyjną niemającą osobowości prawnej oraz osobę fizyczną mającą siedzibę lub miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej, która w zakresie prowadzonej działalności gospodarczej wytworzyła i wprowadza do obrotu kasy;

22) programie pracy kasy – rozumie się przez to program odpowiedzialny za realizację funkcji kasy;

23) przesyłaniu danych – rozumie się przez to przesyłanie dokumentów fiskalnych i niefiskalnych oraz innych danych zapisanych w bazie danych kasy do Centralnego Repozytorium Kas, a także przesyłanie z Centralnego Repozytorium Kas do kasy poleceń dotyczących pracy kas;

24) raporcie fiskalnym dobowym, raporcie fiskalnym okresowym, w tym miesięcznym, raporcie fiskalnym rozliczeniowym, łącznym raporcie fiskalnym okresowym, w tym miesięcznym, i łącznym raporcie fiskalnym rozliczeniowym – rozumie się przez to odpowiednio pełny lub skrócony raport fiskalny zawierający w szczególności dane sumaryczne o wartości sprzedaży i wysokości podatku należnego w ujęciu według poszczególnych stawek podatku oraz wartości sprzedaży zwolnionej od podatku odpowiednio za daną dobę, wybrany okres lub cały okres pracy kasy;

25) raporcie fiskalnym fiskalizacji – rozumie się przez to raport fiskalny wystawiany przy użyciu kasy, potwierdzający dokonanie fiskalizacji i przesyłany do Centralnego Repozytorium Kas;

26) raporcie fiskalnym zdarzeń – rozumie się przez to raport fiskalny wystawiany przy użyciu kasy zawierający dane o zdarzeniach;

27) skrócie SHA2 – rozumie się przez to skrót kryptograficzny o długości 256 bitów wytworzony przy użyciu algorytmu kryptograficznego z rodziny SHA2, opisany w protokole komunikacyjnym przesyłania danych i umieszczany na wystawianych przy użyciu kasy dokumentach fiskalnych;

28) sumie kontrolnej – rozumie się przez to unikalny ciąg znaków obliczony z zawartości programu przy użyciu algorytmu opisanego w protokole komunikacyjnym przesyłania danych;

29) trybie fiskalnym – rozumie się przez to tryb pracy kasy obejmujący nieprzerwany okres od czasu dokonania fiskalizacji do czasu wystawienia raportu fiskalnego rozliczeniowego albo łącznego raportu fiskalnego rozliczeniowego;

30) trybie obsługi kasy – rozumie się przez to tryb pracy kasy, podczas którego kasa nie wystawia dokumentów fiskalnych, nie wykonuje zapisów w bazie danych kasy i zapewnia przesyłanie danych wyłącznie w celu sprawdzenia poprawności działania kasy, w tym jej komunikacji z Centralnym Repozytorium Kas;

31) trybie tylko do odczytu – rozumie się przez to tryb, w którym jest możliwy odczyt danych z bazy danych kasy zapisanych w okresie poprzedzającym przejście kasy w tryb tylko do odczytu oraz jest niemożliwy zapis kolejnych danych w bazie danych kasy, a także jest niemożliwa zmiana tego trybu na inny;

32) ustawie – rozumie się przez to ustawę z dnia 11 marca 2004 r. o podatku od towarów i usług;

33) wystawianiu dokumentu przy użyciu kasy – rozumie się przez to utworzenie i zapis dokumentu w bazie danych kasy, a w przypadku dokumentów w postaci papierowej – także jego wydruk;

34) zdarzeniu – rozumie się przez to zdarzenie określone w § 2 załącznika nr 1 do rozporządzenia.

Rozdział 2

Wymagania techniczne dla kas

§ 3. [Certyfikaty kas]

2. Certyfikaty kas są ważne nie krócej niż 5 lat i nie dłużej niż 10 lat od daty wystawienia.

§ 4. [Kategorie kas]

1) kasy ogólne – kasy przeznaczone do prowadzenia ewidencji w sposób niewymagający stosowania specjalnych funkcji;

2) kasy o zastosowaniu specjalnym – kasy, które uwzględniają szczególne zastosowanie tych kas i odpowiadają szczególnym wymaganiom technicznym określonym w rozdziale 4 załącznika nr 1 do rozporządzenia, związanym ze szczególnymi formami prowadzenia ewidencji sprzedaży określonych towarów i usług, obejmujące kasy:

a) przeznaczone do prowadzenia ewidencji przy świadczeniu usług przewozu osób samochodem osobowym, w tym taksówką, z wyjątkiem przewozu okazjonalnego, o którym mowa w art. 18 ust. 4b pkt 2 ustawy z dnia 6 września 2001 r. o transporcie drogowym (Dz. U. z 2019 r. poz. 2140 oraz z 2020 r. poz. 875),

b) przeznaczone do prowadzenia ewidencji przy sprzedaży leków, z funkcją rozliczania recept refundowanych,

c) przeznaczone do prowadzenia ewidencji przy świadczeniu usług w zakresie transportu pasażerskiego, zwane dalej „kasami biletowymi”,

d) rozliczające więcej niż jedną transakcję równocześnie,

e) przeznaczone do prowadzenia ewidencji przy sprzedaży towarów i usług w wolnych obszarach celnych lub składach celnych,

f) umieszczane w urządzeniach do automatycznej sprzedaży towarów lub usług.

2. W kasie mogą być łączone różne kategorie kas, o których mowa w ust. 1, o ile kasa spełnia wymagania techniczne dla każdej z tych kategorii kas.

§ 5. [Wymagania techniczne dla kas]

Rozdział 3

Sposób używania kas

§ 6. [Sposób używania kas]

2. Podatnik zapewnia połączenie kasy z drukarką i jej konfigurację w sposób zapewniający poprawny wydruk zgodny z wymaganiami określonymi w § 1 ust. 6 załącznika nr 1 do rozporządzenia.

3. Podatnik zapewnia konfigurację urządzenia, na którym jest zainstalowana kasa, zgodnie z wymaganiami określonymi przez producenta kasy.

4. Nie ewidencjonuje się zwrotów towarów i uznanych reklamacji towarów i usług.

5. Zwroty towarów i uznane reklamacje towarów i usług, które skutkują zwrotem całości albo części należności (zapłaty) z tytułu sprzedaży, ujmuje się w odrębnej ewidencji zwrotów i reklamacji zawierającej:

1) datę sprzedaży;

2) nazwę towaru lub usługi pozwalającą na jednoznaczną ich identyfikację i ewentualnie opis towaru lub usługi stanowiący rozwinięcie tej nazwy;

3) termin dokonania zwrotu towaru lub reklamacji towaru lub usługi;

4) wartość z podatkiem (brutto) zwracanego towaru lub wartość brutto towaru lub usługi będących przedmiotem reklamacji oraz wysokość podatku należnego – w przypadku zwrotu całości należności z tytułu sprzedaży;

5) zwracaną kwotę (brutto) oraz odpowiadającą jej wysokość podatku należnego – w przypadku zwrotu części należności z tytułu sprzedaży;

6) dokument potwierdzający dokonanie sprzedaży;

7) protokół przyjęcia zwrotu towaru lub reklamacji towaru lub usługi podpisany przez sprzedawcę i nabywcę.

6. W przypadku wystąpienia oczywistej pomyłki w ewidencji podatnik dokonuje niezwłocznie jej korekty przez ujęcie w odrębnej ewidencji pomyłek:

1) błędnie zaewidencjonowanej sprzedaży (wartość sprzedaży brutto i wysokość podatku należnego);

2) krótkiego opisu przyczyny i okoliczności popełnienia pomyłki oraz dołączenie paragonu fiskalnego potwierdzającego dokonanie sprzedaży, przy której nastąpiła oczywista pomyłka.

7. W przypadku, o którym mowa w ust. 6, podatnik ewidencjonuje przy użyciu kasy sprzedaż w prawidłowej wysokości.

§ 7. [Ewidencjonowanie sprzedaży]

§ 8. [Ewidencja]

1) wystawiają i wydają nabywcy, bez jego żądania, podczas dokonywania sprzedaży, nie później niż z chwilą przyjęcia należności, bez względu na formę płatności, paragon fiskalny, z zastrzeżeniem § 17;

2) w przypadku otrzymania przed dokonaniem sprzedaży całości lub części należności (zapłaty):

a) w gotówce – wystawiają i wydają nabywcy paragon fiskalny, bez jego żądania, z chwilą jej otrzymania,

b) za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej, odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem – wystawiają i wydają nabywcy paragon fiskalny, bez jego żądania, niezwłocznie po jej uznaniu na rachunku podatnika, jednak nie później niż z końcem miesiąca, w którym została uznana na rachunku podatnika, a jeżeli przed końcem tego miesiąca dokonano sprzedaży, nie później niż z chwilą jej dokonania;

3) wystawiają raport fiskalny dobowy po zakończeniu sprzedaży za dany dzień, nie później niż przed dokonaniem pierwszej sprzedaży w dniu następnym;

4) wystawiają raport fiskalny okresowy (miesięczny) albo łączny raport fiskalny okresowy (miesięczny) po zakończeniu sprzedaży za dany miesiąc, w terminie do 25. dnia miesiąca następującego po danym miesiącu;

5) przypisują oznaczenia literowe od „A” do „G” do stawek podatku lub zwolnienia od podatku, przypisanych do nazw towarów i usług, w następujący sposób:

a) literze „A” – jest przypisana podstawowa stawka podatku w wysokości 22% albo 23%,

b) literze „B” – jest przypisana obniżona stawka podatku w wysokości 7% albo 8%,

c) literze „C” – jest przypisana obniżona stawka podatku w wysokości 5%,

d) literze „D” – jest przypisana obniżona stawka podatku w wysokości 0%,

e) literze „E” – jest przypisane zwolnienie od podatku,

f) literze „F” i „G” – są przypisane pozostałe stawki podatku, w tym wartość 0% (zero techniczne) w przypadku sprzedaży opodatkowanej, o której mowa w art. 119 ust. 1 lub art. 120 ust. 4 ustawy;

6) przedstawiają, na żądanie organu podatkowego, przypisanie odpowiednich oznaczeń literowych do danej stawki podatku lub zwolnienia od podatku;

7) przechowują dokumenty fiskalne przez okres wymagany w ustawie oraz w ustawie z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900, z późn. zm.3)), zgodnie z warunkami określonymi w ustawie z dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2019 r. poz. 351, 1495, 1571, 1655 i 1680 oraz z 2020 r. poz. 568), i zapewniają do nich dostęp;

8) zapewniają czytelny wydruk paragonu fiskalnego w postaci papierowej, a w przypadku paragonu fiskalnego w postaci elektronicznej – jego czytelny widok, umożliwiający nabywcy sprawdzenie prawidłowości dokonanej sprzedaży;

9) przed zatwierdzeniem paragonu fiskalnego, w celu wyeliminowania oczywistych pomyłek w ewidencji, sprawdzają poprawność wystawianego dokumentu.

2. Podatnicy używający kas rozliczających więcej niż jedną transakcję równocześnie, zamykają wszystkie rozpoczęte transakcje przed wystawieniem raportu fiskalnego dobowego.

3. Podatnik jest obowiązany zapoznać osobę prowadzącą u niego ewidencję, przed rozpoczęciem jej prowadzenia oraz bez względu na sposób i formę powierzenia tej osobie prowadzenia ewidencji, z informacją o zasadach ewidencji obejmującą podstawowe zasady prowadzenia ewidencji, wystawiania i wydawania paragonu fiskalnego oraz skutki ich nieprzestrzegania.

4. Osoba, o której mowa w ust. 3, przed rozpoczęciem prowadzenia ewidencji składa podatnikowi oświadczenie o zapoznaniu się z informacją o zasadach ewidencji.

5. Informacja o zasadach ewidencji, o której mowa w ust. 3, oraz oświadczenie, o którym mowa w ust. 4, są sporządzane w dwóch jednobrzmiących egzemplarzach, po jednym dla podatnika i dla osoby, o której mowa w ust. 3.

6. Wzór informacji o zasadach ewidencji, o której mowa w ust. 3, oraz oświadczenia, o którym mowa w ust. 4, stanowi załącznik nr 3 do rozporządzenia.

§ 9. [Kasa, która łączy różne kategorie kas]

2. W przypadku szczególnego rodzaju sprzedaży lub szczególnego sposobu prowadzenia ewidencji, dla którego jest wymagane prowadzenie ewidencji przy użyciu kas o zastosowaniu specjalnym, podatnicy są obowiązani używać tych kas.

§ 10. [Paragon fiskalny]

2. Do oznaczania skrótów nazw walut stosuje się oznaczenia skrótów nazw walut stosowane przez Narodowy Bank Polski.

§ 11. [Obowiązki podatnika]

1) dokonują sprawdzenia poprawności pracy kasy w zakresie prawidłowego zaprogramowania nazw towarów i usług, stawek podatku, waluty ewidencyjnej wraz z jej symbolem i wartością przelicznika, wskazań daty i czasu oraz właściwego przypisania nazw towarów i usług do stawek podatku lub zwolnienia od podatku;

2) udostępniają kasy wraz z urządzeniem, na którym kasa jest zainstalowana, do kontroli stanu oprogramowania i prawidłowości jej pracy na każde żądanie właściwych organów.

§ 12. [Awaria kasy]

2. W przypadku utraty kasy podatnik niezwłocznie, nie później niż w terminie 3 dni od powzięcia informacji o utracie, powiadamia o tym właściwego dla podatnika naczelnika urzędu skarbowego. W przypadku utraty kasy w wyniku kradzieży podatnik dołącza do powiadomienia potwierdzenie złożenia zawiadomienia o kradzieży wydane przez organ ścigania.

3. Termin określony w ust. 2 jest liczony zgodnie z przepisami art. 12 § 1 i 5 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.

4. W przypadku odzyskania utraconej kasy podatnik niezwłocznie powiadamia o tym właściwego dla podatnika naczelnika urzędu skarbowego.

§ 13. [Fiskalizacja]

2. Fiskalizacji dokonuje się wyłącznie w trybie obsługi kasy, gdy baza danych kasy nie zawiera danych, z wyjątkiem numeru unikatowego.

3. Fiskalizacja obejmuje czynności określone w § 17 załącznika nr 1 do rozporządzenia.

§ 14. [Przerwanie fiskalizacji]

§ 15. [Automatyczne przesyłanie danych z kasy do Centralnego Repozytorium Kas]

2. Automatycznemu przesyłaniu danych z kasy do Centralnego Repozytorium Kas podlegają dokumenty fiskalne oraz inne dane związane z używaniem kasy, zapisane w bazie danych kasy od czasu poprzedniego automatycznego przesyłania danych.

§ 16. [Obowiązki podatnika prowadzącego ewidencję]

1) paragony fiskalne i paragony fiskalne anulowane w postaci papierowej i w postaci elektronicznej, z zastrzeżeniem § 17 i § 18;

2) raporty fiskalne dobowe w postaci elektronicznej;

3) raporty fiskalne fiskalizacji w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej;

4) raporty fiskalne okresowe, w tym miesięczne, w postaci papierowej;

5) raporty fiskalne rozliczeniowe w postaci papierowej;

6) łączne raporty fiskalne okresowe, w tym miesięczne, w postaci papierowej;

7) łączne raporty fiskalne rozliczeniowe w postaci papierowej;

8) raporty fiskalne zdarzeń w postaci papierowej;

9) dokumenty niefiskalne w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej.

2. W przypadku prowadzenia przez podatnika ewidencji przy użyciu kas o zastosowaniu specjalnym paragon fiskalny zawiera dane właściwe dla specyfiki danego rodzaju sprzedaży lub specyfiki prowadzonej ewidencji, określone i umieszczone we właściwej kolejności, zgodnie z § 3 załącznika nr 1 do rozporządzenia.

3. W przypadku dokonywania rozliczania przy użyciu kasy wyłącznie opakowań zwrotnych podatnik wystawia dokument niefiskalny, który zawiera blok danych określających rozliczenie opakowań zwrotnych i dane dotyczące płatności za sprzedaż ujętą jak na paragonie fiskalnym, zawierające co najmniej oznaczenie odpowiednio „DO ZAPŁATY”, „DO ZWROTU” lub „CENA” wraz z wysokością należności po uwzględnieniu rozliczenia opakowań zwrotnych.

§ 17. [Anulowany paragon fiskalny w kasie z systemem bezobsługowym]

§ 18. [Paragon fiskalny w postaci elektronicznej]

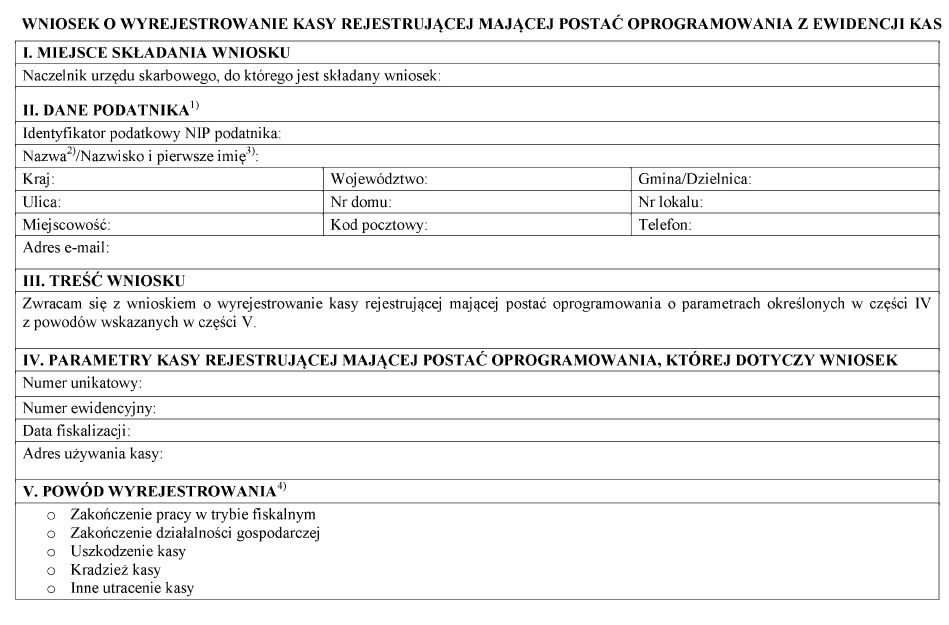

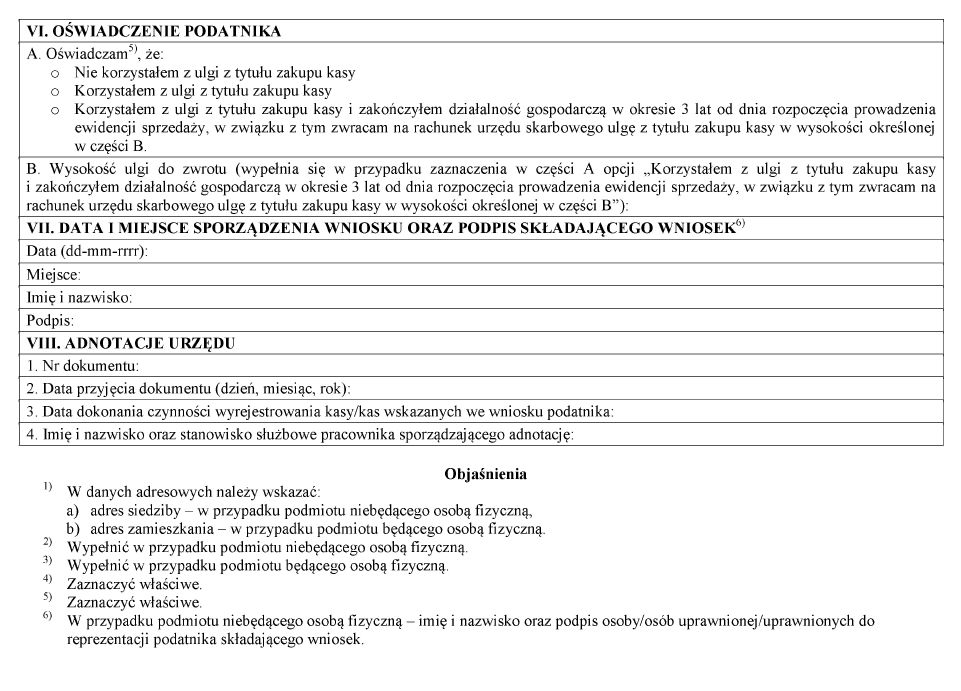

§ 19. [Zakończenie używania kas z powodu zakończenia działalności gospodarczej lub pracy tych kas w trybie fiskalnym]

1) wystawia raport fiskalny dobowy;

2) wystawia raport fiskalny rozliczeniowy albo łączny raport fiskalny rozliczeniowy i przesyła do Centralnego Repozytorium Kas informację o przejściu kasy w tryb tylko do odczytu;

3) sporządza i składa, wraz z raportem, o którym mowa w pkt 2, w terminie 5 dni od dnia jego wystawienia, do właściwego dla podatnika naczelnika urzędu skarbowego wniosek o wyrejestrowanie kasy z ewidencji kas, według wzoru stanowiącego załącznik nr 4 do rozporządzenia.

2. W przypadku zakończenia używania kas podatnik zapewnia odczyt i zapis danych z kasy na zewnętrzny nośnik danych.

§ 20. [Zakończenie pracy w trybie fiskalnym]

Rozdział 4

Rodzaje danych zawartych we wniosku o wydanie potwierdzenia oraz rodzaje dokumentów i urządzeń niezbędnych do wydania potwierdzenia

§ 21. [Wniosek o wydanie potwierdzenia]

1) imię i nazwisko lub nazwę producenta oraz adres jego miejsca zamieszkania lub siedziby;

2) adres do korespondencji, jeżeli jest inny niż adres, o którym mowa w pkt 1;

3) oświadczenie producenta, że każda kasa wprowadzana do obrotu będzie identyczna funkcjonalnie i programowo z kasą wzorcową poddaną badaniom, która otrzymała potwierdzenie, o którym mowa w art. 111 ust. 6b ustawy, oraz spełnia funkcje, o których mowa w art. 111 ust. 6a ustawy, i wymagania techniczne dla kas;

4) oświadczenie producenta o bezzwłocznym dostarczeniu do Głównego Urzędu Miar kasy wprowadzanej do obrotu, uruchomionej na urządzeniu przewidzianym dla danej kasy, na wezwanie tego urzędu;

5) dane identyfikujące kasę, w tym typ i model (nazwę) kasy, kategorię kasy, nazwę i numer wersji oraz sumę kontrolną programu pracy kasy obliczoną z wszystkich plików wytworzonych dla kasy, stanowiących program pracy kasy;

6) algorytm obliczania sumy kontrolnej programu pracy kasy z wszystkich plików wytworzonych dla kasy, stanowiących program pracy kasy;

7) wykaz plików wchodzących w skład kasy z podziałem na:

a) bazę danych kasy,

b) program pracy kasy, w tym:

– komponent kryptograficzny,

– komponent komunikacyjny,

– inne komponenty, o ile występują

– wraz z podaniem sum kontrolnych plików wytworzonych dla kasy, stanowiących program pracy kasy;

8) instrukcję obsługi kasy zawierającą w szczególności informacje dotyczące:

a) obsługi kasy,

b) procedur konfigurowania kasy,

c) opisu środowiska, w tym sprzętu, z którym pracuje kasa,

d) błędów mogących wystąpić podczas pracy kasy wraz z ich kodami, opisem oraz sposobem usunięcia;

9) wzory, w postaci elektronicznej, wszystkich dokumentów wystawianych przy użyciu kasy wraz z opisem sposobu ich wystawiania oraz zestaw poleceń protokołu komunikacyjnego przesyłania danych umożliwiającego wystawianie tych dokumentów, o ile występuje;

10) opis wszystkich poleceń protokołu komunikacyjnego przesyłania danych umożliwiającego konfigurowanie i użytkowanie kasy w sposób inny niż przez interfejs użytkownika (klawiaturę i wyświetlacz) urządzenia, na którym jest uruchomiona kasa, o ile występuje, przy czym opisy poleceń muszą zawierać opis ich przeznaczenia i pełny przykład składni;

11) sposoby zabezpieczenia kasy przed nieuprawnioną zmianą, z uwzględnieniem sposobu kontroli oryginalności komponentów i modułów kasy;

12) opis sposobu zabezpieczenia kasy przed uruchomieniem kasy na innym urządzeniu niż urządzenie, na którym dokonano fiskalizacji;

13) opis sposobu weryfikacji integralności i niezaprzeczalności danych zapisanych w bazie danych kasy;

14) wykaz urządzeń przewidzianych do pracy dla danej kasy, wraz ze wskazaniem wymagań sprzętowych i systemowych;

15) opis kasy zawierający:

a) identyfikację poszczególnych modułów programowych kasy,

b) schemat blokowy modułów programowych kasy wraz z ich charakterystyką funkcjonalną oraz ze wskazaniem sposobu i zakresu wymiany danych między modułami,

c) sposób instalacji kasy na wszystkich urządzeniach przewidzianych do pracy dla danej kasy,

d) wskazanie warunków, w których występuje zapełnienie bazy danych kasy, z uwzględnieniem sposobu obsługi przez kasę sytuacji zapełnienia bazy danych kasy,

e) opis pól, relacji, struktury i silnika bazy danych kasy;

16) wykaz urządzeń dodatkowych, z którymi kasa może współpracować, obejmujący wszystkie przewidziane przez producenta urządzenia zewnętrzne dołączane do urządzenia, na którym jest uruchamiana kasa;

17) opis sposobu zapisywania numeru unikatowego w bazie danych kasy;

18) potwierdzenie umieszczenia w źródle aktualizacji programu pracy kasy do przeprowadzenia testu aktualizacji kasy;

19) w przypadku kasy, o której mowa w § 4 ust. 1 pkt 2 lit. a:

a) wykaz taksometrów lub aplikacji współpracujących z kasą,

b) oświadczenie wnioskodawcy o poprawnej współpracy kasy z taksometrem lub aplikacją dla każdego taksometru lub aplikacji wymienionych w wykazie, o którym mowa w lit. a,

c) kopię certyfikatu badania typu UE lub zatwierdzenia typu dla każdego taksometru wymienionego w wykazie, o którym mowa w lit. a;

20) podpis producenta albo osoby lub osób reprezentujących producenta.

§ 22. [Dokumenty dołączane do wniosku]

1) co najmniej trzy egzemplarze kasy zainstalowane na urządzeniach przewidzianych dla danej kasy wraz z wyposażeniem niezbędnym do pracy kasy, takim jak zasilacze, wyświetlacze, drukarki, przewody do współpracy z komputerem;

2) egzemplarz kasy zainstalowany na urządzeniu przewidzianym dla kasy, zawierający w bazie danych kasy zapisane 32 raporty fiskalne dobowe mniej od maksymalnej liczby raportów fiskalnych dobowych możliwych do zapisania;

3) kasę w postaci przeznaczonej dla nabywcy (w postaci instalacyjnej), na nośniku przekazywanym nabywcy kasy, bądź w dowolnej innej postaci przewidzianej do przekazywania nabywcy, przy czym kasa ta, jako wzorzec kasy, pozostaje w Głównym Urzędzie Miar;

4) dodatkowe urządzenia i programy umożliwiające uruchomienie pełnej funkcjonalności kasy, w tym programy współpracujące z kasą, umożliwiające konfigurowanie kasy oraz przewidziane do stosowania w celach techniczno-serwisowych bądź diagnostyki kasy;

5) program wspomagający rejestrację cyklu transakcji testowych, o ile występuje;

6) w przypadku kas, o których mowa w § 4 ust. 1 pkt 2 lit. a, dodatkowo:

a) w odniesieniu do taksometru współpracującego z kasą:

– po 2 sztuki każdego z typów taksometrów przeznaczonych do współpracy z kasą,

– generator impulsów napędu taksometru,

– programator taksometru,

– zasilacz umożliwiający zewnętrzne zasilanie urządzenia, na którym jest zainstalowana kasa, i taksometru z sieci energetycznej prądu zmiennego o napięciu 230 V,

b) w odniesieniu do aplikacji współpracującej z kasą – 2 egzemplarze aplikacji zainstalowanej na urządzeniu;

7) w przypadku kasy biletowej:

a) oprogramowanie lub narzędzia umożliwiające zaprogramowanie kasy,

b) zasilacz umożliwiający zewnętrzne zasilanie urządzenia, na którym jest zainstalowana kasa, z sieci energetycznej prądu zmiennego o napięciu 230 V, dla kas zasilanych z akumulatora pojazdu;

8) dodatkowe urządzenia, podzespoły i inne elementy niezbędne do oceny rozwiązań technicznych zastosowanych w kasie.

2. Do wniosku dołącza się opisy działania lub instrukcje obsługi wszystkich urządzeń dołączonych do kasy.

3. W celu wykonania badań kasy producent udostępnia wszystkie mające zastosowanie narzędzia sprzętowe lub programowe, których potrzeba użycia wynika z przebiegu badań.

Rozdział 5

Okres, na który jest wydawane potwierdzenie

§ 23. [Okres, na który jest wydawane potwierdzenie]

2. Potwierdzenie może być wydane na kolejnych 5 lat bez ponownych badań, w przypadku gdy:

1) przepisy, na podstawie których wydane zostało dotychczasowe potwierdzenie, nie uległy zmianie;

2) nie wystąpiły zmiany w kasie.

3. Potwierdzenie, o którym mowa w ust. 2, wydaje się na wniosek producenta złożony przed upływem okresu, na który wydano potwierdzenie dla danej kasy, jednak nie wcześniej niż po upływie 4 lat od dnia wydania potwierdzenia, o którym mowa w ust. 1. Przepisy § 21 i § 22 stosuje się odpowiednio.

§ 24. [Zmiany w kasie po uzyskaniu potwierdzenia]

Rozdział 6

Zakres badań kasy oraz rodzaje danych zawartych w sprawozdaniu z badań kasy

§ 25. [Zakres badania kasy]

1) sprawdzenie poprawności i kompletności wniosku, o którym mowa w § 21;

2) badania w zakresie:

a) bezpieczeństwa kasy, w szczególności obsługi sytuacji awaryjnych,

b) poprawności realizacji funkcji kasy dostępnych dla użytkownika,

c) protokołów komunikacyjnych kasy.

§ 26. [Sprawozdanie z badań kasy]

1) dane identyfikujące:

a) producenta,

b) typ kasy oraz wersję i sumę kontrolną programu pracy kasy;

2) wyniki badań;

3) stwierdzenie, czy kasa spełnia funkcje, o których mowa w art. 111 ust. 6a ustawy, i wymagania techniczne dla kas, a w przypadku ich niespełniania – wykaz niezgodności wraz z ich opisem;

4) datę i czas trwania badań;

5) poświadczenie imienne wykonawcy badań.

Rozdział 7

Sposób oznaczania kasy numerami unikatowymi i warunki ich przydzielania oraz dokumenty, które powinny być dołączone do kasy przy wprowadzaniu jej do obrotu

§ 27. [Numer unikatowy]

2. Numer unikatowy składa się z trzyliterowego prefiksu oraz ciągu 10 cyfr.

3. Numery unikatowe są przydzielane wyłącznie dla kas posiadających potwierdzenie, o którym mowa w art. 111 ust. 6b ustawy.

4. Przydzielenie numerów unikatowych dla kas danego typu następuje na podstawie wniosku producenta zawierającego:

1) określenie typu kas oraz celu wykorzystania wnioskowanych numerów unikatowych;

2) numer i datę potwierdzenia, o którym mowa w art. 111 ust. 6b ustawy, wydanego dla typu kas objętego wnioskiem;

3) określenie liczby numerów unikatowych, które powinny być przydzielone;

4) wskazanie ostatnio nadanego prefiksu dla danego typu kasy, w przypadku kolejnego wniosku o przydzielenie numerów unikatowych dla tego typu kasy.

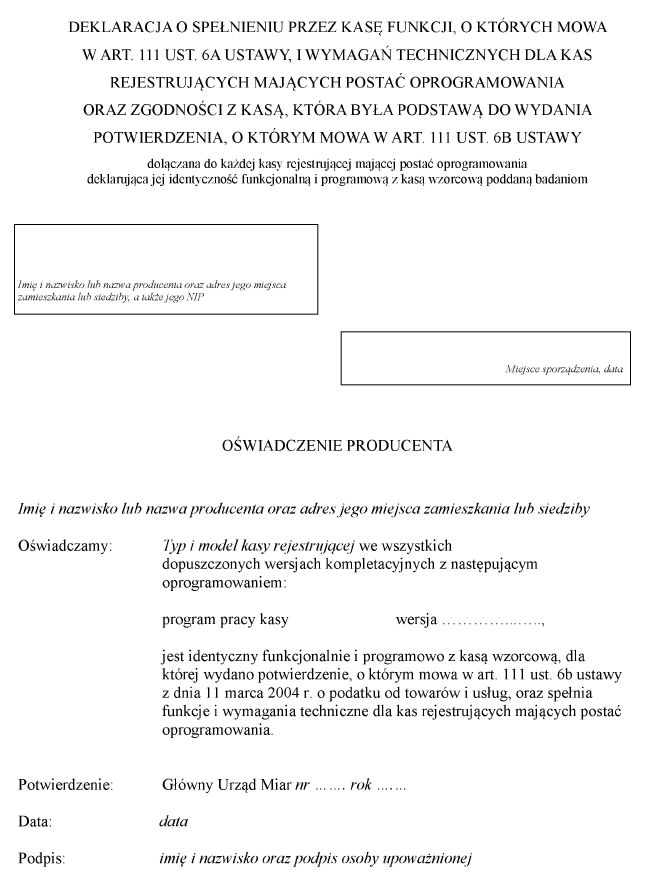

§ 28. [Dokumenty dołączane do kasy wprowadzanej do obrotu]

1) instrukcję obsługi kasy;

2) deklarację o spełnieniu przez kasę funkcji, o których mowa w art. 111 ust. 6a ustawy, i wymagań technicznych dla kas oraz zgodności z kasą, która była podstawą do wydania potwierdzenia, o którym mowa w art. 111 ust. 6b ustawy; deklarację sporządza się według wzoru stanowiącego załącznik nr 5 do rozporządzenia.

2. Instrukcja obsługi kasy zawiera w szczególności informacje dotyczące:

1) obsługi kasy;

2) procedur konfigurowania kasy;

3) opisu środowiska, w tym sprzętu, z którym pracuje kasa;

4) błędów mogących wystąpić podczas pracy kasy wraz z ich kodami, opisem oraz sposobem usunięcia.

Rozdział 8

Przepis końcowy

§ 29. [Wejście w życie]

Minister Finansów: T. Kościński

1) Minister Finansów kieruje działem administracji rządowej - finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2019 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. poz. 2265).

2) Niniejsze rozporządzenie zostało notyfikowane Komisji Europejskiej w dniu 29 stycznia 2020 r. pod numerem 2020/38/PL, zgodnie z § 4 rozporządzenia Rady Ministrów z dnia 23 grudnia 2002 r. w sprawie sposobu funkcjonowania krajowego systemu notyfikacji norm i aktów prawnych (Dz. U. poz. 2039 oraz z 2004 r. poz. 597), które wdraża dyrektywę (UE) 2015/1535 Parlamentu Europejskiego i Rady z dnia 9 września 2015 r. ustanawiającą procedurę udzielania informacji w dziedzinie przepisów technicznych oraz zasad dotyczących usług społeczeństwa informacyjnego (ujednolicenie) (Dz. Urz. UE L 241 z 17.09.2015, str. 1).

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2019 r. poz. 924, 1018, 1495, 1520, 1553, 1556, 1649, 1655, 1667, 1751, 1818, 1978, 2020 i 2200 oraz z 2020 r. poz. 285, 568 i 695.

Załączniki do rozporządzenia Ministra Finansów

z dnia 26 maja 2020 r. (poz. 957)

Załącznik nr 1

WYMAGANIA TECHNICZNE DLA KAS DOTYCZĄCE ICH ZAWARTOŚCI, ZAPISU I PRZECHOWYWANIA DANYCH, WYSTAWIANYCH DOKUMENTÓW, PRACY KASY ORAZ KAS O ZASTOSOWANIU SPECJALNYM

Rozdział 1

Wymagania techniczne dla kas dotyczące ich zawartości, zapisu i przechowywania danych

§ 1. 1. Kasa zawiera:

1) bazę danych kasy;

2) program pracy kasy.

2. Baza danych kasy zawiera co najmniej:

1) konfigurację programu pracy kasy, składającą się z:

a) numeru unikatowego,

b) imienia i nazwiska lub nazwy podatnika,

c) numeru identyfikacji podatkowej (NIP) podatnika,

d) sumy kontrolnej programu pracy kasy wraz z datą jego instalacji,

e) nazwy i numeru wersji programu pracy kasy,

f) oznaczeń literowych od „A” do „G” służących podatnikowi do przypisania stawki podatku oraz zwolnienia od podatku do nazw towarów i usług,

g) numeru ewidencyjnego,

h) adresu punktu sprzedaży;

2) wartości zaewidencjonowanej sprzedaży oraz wysokości podatku należnego w podziale na stawki podatku;

3) bazę towarów i usług;

4) wystawione paragony fiskalne, paragony fiskalne anulowane, raporty fiskalne dobowe, raport fiskalny fiskalizacji oraz dokumenty niefiskalne, w postaci elektronicznej;

5) podpisy cyfrowe dokumentów wystawianych przy użyciu kasy zgodne z protokołem komunikacyjnym przesyłania danych;

6) harmonogram przesyłania danych określony w protokole komunikacyjnym przesyłania danych;

7) rejestr zmian w konfiguracji kasy;

8) wykaz uprawnionych użytkowników kasy;

9) rejestr zdarzeń.

3. Kasa dla danych zapisanych w bazie danych kasy umożliwia co najmniej:

1) odczyt w postaci elektronicznej oraz weryfikację przy użyciu klucza publicznego kasy dokumentów, które są podpisywane podpisem cyfrowym;

2) odczyt zapisanych danych, w tym dokumentów, oraz ich drukowanie, a także ich zapis w komputerowych systemach ogólnodostępnych;

3) weryfikację integralności i niezaprzeczalności zapisanych danych;

4) realizację funkcji sortujących umożliwiających co najmniej wystawianie raportów fiskalnych okresowych i wyszukiwanie dokumentów według zadanych parametrów, takich jak data, czas, numer dokumentu i stawka podatku.

4. Dane zapisane w bazie danych kasy są szyfrowane przy użyciu klucza. Odczyt danych z bazy danych kasy jest niemożliwy bez klucza użytego do szyfrowania danych.

5. Program pracy kasy:

1) aktualizuje się wyłącznie przez pobranie nowej wersji programu pracy kasy ze źródła aktualizacji zaprogramowanego przez producenta;

2) jest jednoznacznie identyfikowany przez nazwę i numer wersji oraz sumę kontrolną obliczoną z wszystkich plików wytworzonych dla kasy, stanowiących program pracy kasy oraz raportuje te dane funkcją dostępną na żądanie użytkownika kasy;

3) zawiera część kontrolującą proces aktualizacji programu pracy kasy, identyfikowalną i weryfikowalną, co do wersji;

4) steruje w jednoznaczny sposób wystawianiem dokumentów przy użyciu kasy;

5) steruje funkcjami zgodnie z wymaganiami technicznymi zapewniającymi prawidłowe prowadzenie ewidencji, przechowywanie i bezpieczne przesyłanie danych z kasy na zewnętrzne nośniki danych oraz umożliwia połączenie i przesyłanie danych między kasą a Centralnym Repozytorium Kas;

6) nie może zawierać funkcji lub mechanizmów usuwania i zmiany danych, o których mowa w ust. 2 pkt 1 lit. a, c–e oraz g, pkt 2, 4, 5, 7 i 9, a w przypadku kasy pracującej w trybie fiskalnym – usuwania i zmiany danych zapisanych w bazie danych kasy, z wyłączeniem bazy towarów i usług;

7) odpowiada za prawidłowe określenie wartości sprzedaży i obliczenie wysokości podatku należnego;

8) kontroluje oryginalność komponentów i modułów kasy;

9) pracującej w trybie fiskalnym wymaga uwierzytelnienia i autoryzacji użytkownika kasy;

10) uniemożliwia przywracanie kasy do poprzedniego stanu poprzez użycie procedur przywracania z kopii bezpieczeństwa;

11) zawiera komponent kryptograficzny i komponent komunikacyjny oraz może zawierać inne komponenty.

6. Kasa przesyła do wydruku dokumenty fiskalne i niefiskalne nie węższe niż 57 mm, zawierające znaki nie mniejsze niż 2,5 mm oraz zawierające nie mniej niż 17 znaków w linii.

7. Komponent kryptograficzny odpowiada za bezpieczne przechowywanie wszystkich kluczy i certyfikatów używanych przez kasę.

8. Komponent komunikacyjny umożliwia:

1) przesyłanie danych, za pośrednictwem sieci telekomunikacyjnej, w sposób określony w protokole komunikacyjnym przesyłania danych;

2) pobieranie poleceń sterujących, w sposób określony w protokole komunikacyjnym przesyłania danych;

3) fiskalizację, w sposób określony w protokole komunikacyjnym przesyłania danych;

4) pobieranie aktualizacji programu pracy kasy;

5) pobieranie klucza współdzielonego, w sposób określony w protokole komunikacyjnym przesyłania danych;

6) komunikację kasy z terminalem płatniczym;

7) komunikację kasy z drukarką.

§ 2. Rejestr zdarzeń zawiera następujące zdarzenia:

1) zmiany stawek podatku;

2) ręczne zmiany ustawień daty i czasu;

3) zmiany waluty ewidencyjnej;

4) zmiany konfiguracji przesyłania danych, z wyłączeniem dostępu do konfiguracji sieci;

5) fiskalizację;

6) zakończenie pracy kasy w trybie fiskalnym;

7) aktualizację programu pracy kasy;

8) edycję źródła aktualizacji programu pracy kasy;

9) zmiany adresu punktu sprzedaży;

10) wymiany klucza publicznego kasy;

11) blokady możliwości prowadzenia ewidencji;

12) sytuacje awaryjne.

Rozdział 2

Wymagania techniczne dla kas dotyczące wystawianych dokumentów

§ 3. 1. Kasa wystawia paragony fiskalne w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej zawierające w szczególności kolejno pozycje:

1) element graficzny, o ile występuje;

2) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

3) numer identyfikacji podatkowej (NIP) podatnika;

4) numer rejestracyjny i numer boczny taksówki albo w przypadku pojazdów innych niż taksówki – numer rejestracyjny pojazdu – dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. a rozporządzenia;

5) numer kolejny dokumentu;

6) oznaczenie „PARAGON FISKALNY”;

7) dla kasy biletowej – blok danych biletowych, mogących występować przemiennie z pozycjami transakcji, o których mowa w pkt 9, zawierający kolejne pozycje, w tym co najmniej:

a) oznaczenie „BILET” lub „OPŁATA DODATKOWA”,

b) rodzaj biletu,

c) tytuł ulgi w przypadku biletu ulgowego,

d) numer kursu w przypadku biletu jednorazowego,

e) nazwę przystanku początkowego i końcowego lub zakres ważności lub okres ważności biletu,

f) imię i nazwisko posiadacza biletu w przypadku biletów okresowych imiennych;

8) dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. a rozporządzenia – blok danych kursu zawierający kolejne pozycje sprzedaży, w tym co najmniej:

a) czas rozpoczęcia oraz zakończenia kursu,

b) przebytą w kursie drogę,

c) oznaczenie „OPŁATA POCZĄTKOWA”,

d) oznaczenie „CENA UMOWNA”,

e) wartość ceny umownej za kurs,

f) oznaczenie literowe stawki podatku, zwolnienia od podatku albo oznaczenie „NIEPODLEGAJĄCA OPODATKOWANIU”;

9) blok danych z pozycjami transakcji zawierający w szczególności:

a) kolejne pozycje sprzedaży zawierające co najmniej:

– nazwę towaru lub usługi pozwalające na jednoznaczną ich identyfikację,

– ilość towaru lub usługi,

– jednostkę miary, o ile występuje,

– cenę jednostkową towaru lub usługi,

– wartość sumaryczną towaru lub usługi,

– oznaczenie literowe stawki podatku, zwolnienia od podatku albo bez oznaczenia w przypadku sprzedaży niepodlegającej opodatkowaniu – dla kasy biletowej,

– opis towaru lub usługi, mogący zawierać elementy tekstowe, kody kreskowe i dwuwymiarowe, o ile występuje; kody kreskowe i dwuwymiarowe dla postaci elektronicznej zapisuje się w postaci tekstowej,

– wartość ulgi w przypadku biletu ulgowego – dla kasy biletowej,

– wartość opłaty po uwzględnieniu zniżek i refundacji, o ile występują – dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. b rozporządzenia,

– opust, narzut lub obniżkę do pozycji sprzedaży, o ile występuje,

b) pozycje opustów, narzutów i obniżek, o ile występują, zawierające co najmniej:

– oznaczenie „OPUST”, „NARZUT” lub „OBNIŻKA”,

– wartość opustu, narzutu lub obniżki,

– nazwę opustu, narzutu lub obniżki, o ile występuje,

– oznaczenie literowe stawki podatku, której dotyczy opust, narzut lub obniżka, z wyjątkiem opustu, narzutu lub obniżki udzielanych do pozycji sprzedaży, do grupy towarów lub usług lub do całego paragonu,

c) pozycje rozliczenia zaliczki, o ile występują, zawierające co najmniej:

– oznaczenie zaliczki,

– wartość uwzględnionej zaliczki,

– oznaczenie literowe stawki podatku albo zwolnienia od podatku,

– sumę do dopłaty po odliczeniu zaliczki, o ile występuje,

d) pozycje storna – o ile występują, zawierające co najmniej:

– oznaczenie „STORNO”,

– nazwę i ilość stornowanego towaru lub usługi,

– kwotę stornowania,

– oznaczenie literowe stawki podatku stornowanego towaru lub usługi;

10) łączne wartości udzielonych opustów, narzutów i obniżek, o ile występują;

11) łączne wartości sprzedaży brutto według poszczególnych stawek podatku oraz sprzedaży zwolnionej od podatku po uwzględnieniu opustów, narzutów, obniżek i rozliczeń zaliczek;

12) wysokość podatku należnego według poszczególnych stawek podatku z oznaczeniem „PTU”, oznaczeniem literowym stawki podatku po uwzględnieniu opustów, narzutów, obniżek i rozliczeń zaliczek oraz wartością procentową stawki podatku;

13) łączną wysokość podatku należnego z oznaczeniem „SUMA PTU”;

14) łączną wartość sprzedaży niepodlegającej opodatkowaniu, o ile występuje;

15) łączną wartość sprzedaży brutto z oznaczeniem „SUMA” i z oznaczeniem waluty ewidencyjnej;

16) rozliczenie opakowań zwrotnych, o ile występuje, zawierające co najmniej:

a) oznaczenie „OPAKOWANIA ZWROTNE PRZYJĘCIA” lub „OPAKOWANIA ZWROTNE WYDANIA”,

b) nazwę opakowania,

c) ilość oraz cenę jednostkową opakowania,

d) łączną wartość przyjętych i wydanych opakowań zwrotnych z oznaczeniem „OPAKOWANIA ZWROTNE SUMA”;

17) dane dotyczące płatności za sprzedaże ujęte na paragonie, o ile występują, zawierające co najmniej oznaczenie odpowiednio „DO ZAPŁATY”, „DO ZWROTU” lub „CENA” wraz z wysokością należności po uwzględnieniu:

a) rozliczenia opakowań zwrotnych,

b) zniżek i refundacji – dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. b rozporządzenia,

c) częściowej płatności lub braku płatności przez nabywcę za bilet – dla kasy biletowej,

d) oznaczenia „BILET BEZPŁATNY” lub „BILETY BEZPŁATNE” przy braku płatności przez nabywcę za bilet – dla kasy biletowej;

18) dane o przeliczeniu informacyjnym na walutę inną niż ewidencyjna, o ile występuje, zawierające co najmniej:

a) oznaczenie „PRZELICZENIE INFORMACYJNE”,

b) oznaczenie waluty, na którą następuje przeliczenie,

c) informację o kursie waluty z dokładnością do 4 cyfr po przecinku,

d) wartość przeliczenia;

19) dane dotyczące rozliczenia płatności, o ile występuje, zawierające co najmniej:

a) oznaczenie „ROZLICZENIE PŁATNOŚCI”,

b) typ formy płatności, taki jak „Gotówka”, „Karta”, „Waluta obca”, „Bon”, „Czek”, „Kredyt”, „Przelew”, „Voucher”, „Mobilna” lub inny,

c) nazwę formy płatności, o ile występuje,

d) w przypadku rozliczenia płatności w walucie obcej:

– oznaczenie waluty,

– oznaczenie „PRZELICZNIK” wraz z przelicznikiem wskazanym z dokładnością do 4 cyfr po przecinku,

– wartość wpłacanej należności w walucie obcej wraz ze wskazaniem równowartości w walucie ewidencyjnej kasy,

e) wartość wpłacanej należności,

f) wartość reszty z oznaczeniem „RESZTA” lub „WYDANO”, z uwzględnieniem typu formy płatności, o którym mowa w lit. b; w przypadku wydawania reszty w walucie obcej przepisy lit. d stosuje się odpowiednio;

20) dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. e rozporządzenia – blok danych zawierający co najmniej:

a) oznaczenie „PORT DOCELOWY”,

b) identyfikator portu docelowego,

c) dane o portach przesiadkowych, o ile występują, zawierające co najmniej:

– oznaczenie „PORT PRZESIADKOWY”,

– identyfikator portu przesiadkowego;

21) numer kolejny paragonu;

22) numer kasy;

23) oznaczenie kasjera;

24) numer identyfikacji podatkowej (NIP) nabywcy, na żądanie nabywcy;

25) datę i czas zakończenia sprzedaży;

26) podpis cyfrowy dokumentu złożony przy użyciu klucza prywatnego kasy zgodny z opisem zawartym w protokole komunikacyjnym przesyłania danych; drukowane jest tylko pierwsze 40 cyfr w kodzie szesnastkowym (20 bajtów);

27) skrót SHA2 obliczany na podstawie skrótu SHA2 poprzedniego paragonu fiskalnego posiadającego skrót SHA2 i podpisu cyfrowego bieżącego dokumentu, który nie jest drukowany;

28) kod graficzny podpisu cyfrowego dokumentu, o ile występuje;

29) centralnie umieszczone logo fiskalne;

30) centralnie umieszczony numer unikatowy;

31) określoną przez użytkownika treść reklamową i treść informacyjną, o ile występują;

32) kod graficzny QR text zgodny z normą ISO/IEC 18004:2015, zawierający kolejno oddzielone średnikiem dane:

a) numer unikatowy,

b) numer identyfikacji podatkowej (NIP) podatnika,

c) datę sprzedaży,

d) numer kolejny paragonu,

e) łączną wartość sprzedaży brutto,

f) łączną wysokość podatku należnego,

g) typ formy płatności,

h) nazwę formy płatności;

33) kod weryfikujący drukowany w postaci graficznej QR text zgodnie z normą ISO/IEC 18004:2015, wytworzony na podstawie klucza współdzielonego oraz danych binarnych zgodnych z poniższą strukturą zawierającą:

a) skrót SHA2 obliczony zgodnie z pkt 27,

b) numer unikatowy,

c) numer kolejny dokumentu określony w protokole komunikacyjnym przesyłania danych,

d) znacznik czasu odzwierciedlający datę i czas zakończenia sprzedaży,

e) kod autoryzacyjny obliczony przy użyciu algorytmu zgodnego z opisem zawartym w protokole komunikacyjnym przesyłania danych.

2. Jeżeli rozpoczęta sprzedaż nie zostanie dokonana, kasa wystawia paragon fiskalny anulowany w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej, przerwany linią z oznaczeniem „TRANSAKCJA ANULOWANA”, pod którym są umieszczone pozycje, o których mowa w ust. 1 pkt 21 i 25–30.

§ 4. Kasa wystawia raporty fiskalne dobowe w postaci elektronicznej, a na żądanie użytkownika również w postaci papierowej, zawierające w szczególności kolejno pozycje:

1) element graficzny, o ile występuje;

2) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

3) numer identyfikacji podatkowej (NIP) podatnika;

4) numer kolejny dokumentu;

5) oznaczenie „RAPORT FISKALNY DOBOWY”;

6) niepowtarzalny numer kolejny raportu fiskalnego dobowego;

7) datę i czas rozpoczęcia i zakończenia sprzedaży objętej raportem fiskalnym dobowym;

8) bieżące wartości stawek podatku wraz z oznaczeniami literowymi, a w przypadku zmiany stawek podatku poprzedzone oznaczeniem „ZMIANA STAWEK PTU”;

9) wartości sprzedaży bez podatku (netto) według poszczególnych stawek podatku, wartości sprzedaży zwolnionej od podatku i wysokości podatku należnego według poszczególnych stawek podatku;

10) łączną wysokość podatku należnego;

11) łączną wartość sprzedaży brutto;

12) dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. a rozporządzenia, oraz kasy biletowej – łączną wartość sprzedaży niepodlegającej opodatkowaniu;

13) dla kasy, o której mowa w § 4 ust. 1 pkt 2 lit. b rozporządzenia – pozycje zawierające co najmniej:

a) wartości opłat netto oraz wysokości podatku należnego od opłat, odrębnie dla każdej stawki podatku,

b) łączną wysokość podatku należnego od opłat,

c) łączną wartość opłat brutto;

14) walutę ewidencyjną;

15) oznaczenie „ZDARZENIA”;

16) oznaczenie „SYTUACJE AWARYJNE” oraz liczbę sytuacji awaryjnych zapisanych w rejestrze zdarzeń, które wystąpiły od czasu wystawienia ostatniego raportu fiskalnego dobowego;

17) oznaczenie „PROGRAMOWANIE” oraz liczbę zdarzeń związanych z programowaniem kasy, z oznaczeniem „L – wykonywane przez użytkownika” lub „O – online zgodnie z protokołem komunikacyjnym”, które wystąpiły od czasu wystawienia ostatniego raportu fiskalnego dobowego;

18) oznaczenie „ZMIANY W BAZIE” oraz liczbę zmian w bazie towarów i usług obejmujących dodanie, zmianę nazwy, usunięcie towaru lub usługi i zmianę przypisanej do nazwy towaru lub usługi stawki podatku oraz zwolnienia od podatku;

19) oznaczenie „PARAGONY” oraz liczbę paragonów fiskalnych objętych raportem fiskalnym dobowym;

20) oznaczenie „PARAGONY ANULOWANE” oraz liczbę i wartość paragonów fiskalnych anulowanych, o ile występują;

21) oznaczenie „DOKUMENTY NIEFISKALNE” oraz liczbę dokumentów niefiskalnych wystawionych od czasu wystawienia ostatniego raportu fiskalnego dobowego;

22) dla kasy biletowej – liczbę biletów, z oznaczeniem „NORMALNE” – dla biletów bez ulg i dopłat, z oznaczeniem „ULGOWE Z DOPŁATAMI” – dla biletów objętych dopłatami, z oznaczeniem „ULGOWE BEZ DOPŁAT” – dla biletów ulgowych nieobjętych dopłatami, odpowiednio łącznie dla raportowanego okresu;

23) numer kasy;

24) oznaczenie kasjera;

25) datę i czas wystawienia raportu fiskalnego dobowego;

26) podpis cyfrowy dokumentu złożony przy użyciu klucza prywatnego kasy zgodny z opisem zawartym w protokole komunikacyjnym przesyłania danych; drukowane jest tylko pierwsze 40 cyfr w kodzie szesnastkowym (20 bajtów);

27) skrót SHA2 obliczany na podstawie skrótu SHA2 poprzedniego raportu fiskalnego dobowego posiadającego skrót SHA2 i podpisu cyfrowego bieżącego dokumentu, który nie jest drukowany;

28) kod graficzny podpisu cyfrowego dokumentu, o ile występuje;

29) logo fiskalne;

30) numer unikatowy.

§ 5. Kasa wystawia raporty fiskalne okresowe i raport fiskalny rozliczeniowy, w postaci papierowej, zawierające w szczególności kolejno pozycje:

1) element graficzny, o ile występuje;

2) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

3) numer identyfikacji podatkowej (NIP) podatnika;

4) oznaczenie odpowiednio „RAPORT FISKALNY OKRESOWY” albo „RAPORT FISKALNY ROZLICZENIOWY”;

5) datę i czas fiskalizacji, o ile zawiera się w okresie objętym raportem;

6) okres objęty raportem w zakresie daty i czasu oraz numerów raportów fiskalnych dobowych;

7) pozycje, o których mowa w § 4 pkt 6–14, następujących po sobie raportów fiskalnych dobowych objętych okresem raportowania, z wyłączeniem oznaczeń i wartości stawek podatku, o ile nie zostały zmienione;

8) łączne wartości sprzedaży netto według poszczególnych stawek podatku, wartości sprzedaży zwolnionej od podatku i wysokości podatku należnego według poszczególnych stawek podatku dla raportowanego okresu, z podziałem na poszczególne waluty;

9) w przypadku zmiany waluty ewidencyjnej – łączną wysokość podatku należnego oraz wysokości podatku należnego według poszczególnych stawek podatku dla każdej waluty w raportowanym okresie;

10) w przypadku zmiany waluty ewidencyjnej – łączną wartość sprzedaży brutto dla każdej waluty w raportowanym okresie;

11) oznaczenie „ZMIANY W BAZIE” oraz liczbę zmian w bazie towarów i usług obejmujących dodanie, zmianę nazwy, usunięcie towaru lub usługi i zmianę przypisanej do nazwy towaru lub usługi stawki podatku oraz zwolnienia od podatku, łącznie dla raportowanego okresu;

12) oznaczenie „PARAGONY” oraz liczbę paragonów fiskalnych dla raportowanego okresu;

13) oznaczenie „PARAGONY ANULOWANE” oraz liczbę i wartość paragonów fiskalnych anulowanych dla raportowanego okresu, o ile występują;

14) dla kasy biletowej – liczbę biletów, z oznaczeniem „NORMALNE” – dla biletów bez ulg i dopłat, z oznaczeniem „ULGOWE Z DOPŁATAMI” – dla biletów objętych dopłatami, z oznaczeniem „ULGOWE BEZ DOPŁAT” – dla biletów ulgowych nieobjętych dopłatami, odpowiednio łącznie dla raportowanego okresu;

15) numer kasy;

16) oznaczenie kasjera;

17) datę i czas wystawienia odpowiednio raportu fiskalnego okresowego albo rozliczeniowego;

18) logo fiskalne;

19) numer unikatowy.

§ 6. Kasa wystawia łączne raporty fiskalne okresowe i łączny raport fiskalny rozliczeniowy, w postaci papierowej, zawierające w szczególności kolejno pozycje:

1) dane, o których mowa w § 5 pkt 1–3;

2) oznaczenie odpowiednio „ŁĄCZNY RAPORT FISKALNY OKRESOWY” albo „ŁĄCZNY RAPORT FISKALNY ROZLICZENIOWY”;

3) dane, o których mowa w § 5 pkt 6 i 8–19.

§ 7. Kasa wystawia raporty fiskalne zdarzeń w postaci papierowej zawierające w szczególności kolejno pozycje:

1) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

2) numer identyfikacji podatkowej (NIP) podatnika;

3) oznaczenie „RAPORT FISKALNY ZDARZEŃ”;

4) oznaczenie:

a) dotyczące rodzaju raportowanych zdarzeń – w przypadku raportowania zdarzeń wybranego rodzaju albo

b) „ŁĄCZNY” – w przypadku raportowania wszystkich zdarzeń z wybranego okresu;

5) okres objęty raportem w zakresie daty i czasu oraz numerów raportów fiskalnych dobowych;

6) zdarzenia obejmujące wskazanie rodzaju zdarzenia, datę i czas zdarzenia oraz wartości zaprogramowane w wyniku zdarzenia, o ile występują;

7) datę i czas wystawienia raportu fiskalnego zdarzeń;

8) logo fiskalne;

9) numer unikatowy.

§ 8. Kasa wystawia raport fiskalny fiskalizacji w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej zawierający kolejno pozycje:

1) element graficzny, o ile występuje;

2) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

3) numer identyfikacji podatkowej (NIP) podatnika;

4) numer kolejny dokumentu;

5) oznaczenie „RAPORT FISKALNY FISKALIZACJI”;

6) oznaczenie „FISKALIZACJA” oraz datę i czas fiskalizacji;

7) oznaczenie „STAWKI PTU” oraz bieżące wartości stawek podatku wraz z oznaczeniami literowymi;

8) informację o kategorii kasy;

9) informację o ustawionym sposobie numeracji paragonów fiskalnych – ciągły w całym okresie pracy kasy albo ciągły w okresie jednej doby;

10) numer ewidencyjny;

11) numer fabryczny kasy identyczny z numerem unikatowym;

12) typ i model (nazwę) kasy;

13) nazwę i numer wersji programu pracy kasy;

14) wskazanie właściwego naczelnika urzędu skarbowego;

15) walutę ewidencyjną;

16) numer kasy;

17) oznaczenie kasjera;

18) datę i czas wystawienia raportu fiskalnego fiskalizacji;

19) podpis cyfrowy dokumentu złożony przy użyciu klucza prywatnego kasy zgodny z opisem zawartym w protokole komunikacyjnym przesyłania danych; drukowane jest tylko pierwsze 40 cyfr w kodzie szesnastkowym (20 bajtów);

20) kod graficzny podpisu cyfrowego dokumentu, o ile występuje;

21) logo fiskalne;

22) numer unikatowy.

§ 9. 1. Kasa wystawia dokumenty niefiskalne w postaci papierowej i w postaci elektronicznej albo tylko w postaci elektronicznej zawierające kolejno pozycje:

1) imię i nazwisko lub nazwę podatnika oraz adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika; w przypadku gdy dokument jest wystawiany bezpośrednio po paragonie fiskalnym, pozycja ta nie jest obowiązkowa;

2) numer identyfikacji podatkowej (NIP) podatnika;

3) numer kolejny dokumentu;

4) oznaczenie „NIEFISKALNY”;

5) zawartość tekstową dokumentu niefiskalnego mogącą zawierać elementy graficzne, w tym kody kreskowe i dwuwymiarowe, o ile występują; kody kreskowe i dwuwymiarowe dla postaci elektronicznej zapisuje się w postaci tekstowej;

6) oznaczenie „NIEFISKALNY”;

7) numer kasy;

8) oznaczenie kasjera;

9) datę i czas wystawienia dokumentu niefiskalnego;

10) podpis cyfrowy dokumentu złożony przy użyciu klucza prywatnego kasy zgodny z opisem zawartym w protokole komunikacyjnym przesyłania danych; drukowane jest tylko pierwsze 40 cyfr w kodzie szesnastkowym (20 bajtów);

11) kod graficzny podpisu cyfrowego dokumentu, o ile występuje;

12) numer unikatowy;

13) określoną przez użytkownika treść reklamową i treść informacyjną, o ile występują, które mogą zawierać elementy graficzne, pod warunkiem ich zapisu w bazie danych kasy.

2. W przypadku dokonywania rozliczania przy użyciu kasy wyłącznie opakowań zwrotnych dokument niefiskalny jest wystawiany z uwzględnieniem pozycji, o których mowa w § 3 ust. 1 pkt 16 i pkt 17 lit. a.

Rozdział 3

Wymagania techniczne dla kas dotyczące pracy kasy

§ 10. 1. Kasa pracuje wyłącznie w trybie obsługi kasy albo w trybie fiskalnym albo w trybie tylko do odczytu.

2. Kasa nie zawiera innych trybów pracy niż wskazane w ust. 1.

3. Kasa umożliwia przejście wyłącznie z trybu obsługi kasy do trybu fiskalnego oraz z trybu fiskalnego do trybu tylko do odczytu.

4. Kasa prowadzi ewidencję, wystawia dokumenty oraz wykonuje zapisy w bazie danych kasy wyłącznie w trybie fiskalnym.

§ 11. 1. Kasa wystawia wyłącznie dokumenty zdefiniowane w programie pracy kasy.

2. Kasa umożliwia wystawienie paragonu fiskalnego i paragonu fiskalnego anulowanego zarówno w postaci elektronicznej, jak i w postaci papierowej.

§ 12. Dokumenty wystawiane przy użyciu kasy są tworzone jako nieprzerwany ciąg czynności polegający na ich zapisie w bazie danych kasy, z wyłączeniem raportów fiskalnych okresowych i raportu fiskalnego rozliczeniowego, łącznych raportów fiskalnych okresowych i łącznego raportu fiskalnego rozliczeniowego, raportów fiskalnych zdarzeń i innych dokumentów stanowiących odczyt zawartości bazy danych kasy.

§ 13. Dokumenty wystawiane przy użyciu kasy zawierają niepowtarzalny numer kolejny dokumentu, z wyłączeniem raportów fiskalnych okresowych i raportu fiskalnego rozliczeniowego, łącznych raportów fiskalnych okresowych i łącznego raportu fiskalnego rozliczeniowego, raportów fiskalnych zdarzeń i innych dokumentów stanowiących odczyt zawartości bazy danych kasy.

§ 14. Numer kolejny dokumentu nie może być ustawiany podczas pracy kasy w sposób dowolny.

§ 15. Podczas uruchomienia w trybie fiskalnym kasa wykonuje co najmniej następujące czynności:

1) sprawdzenie zgodności wersji programu pracy kasy poprzez obliczenie sumy kontrolnej z jego zawartości oraz porównanie z ostatnią sumą kontrolną zapisaną w bazie danych kasy;

2) sprawdzenie daty ważności certyfikatu kasy;

3) sprawdzenie numeru unikatowego zapisanego w certyfikacie kasy poprzez porównanie z numerem unikatowym zapisanym podczas fiskalizacji w bazie danych kasy;

4) sprawdzenie numeru identyfikacji podatkowej (NIP) podatnika zapisanego w certyfikacie kasy poprzez porównanie z numerem identyfikacji podatkowej (NIP) podatnika zapisanym podczas fiskalizacji w bazie danych kasy;

5) sprawdzenie niezmienności danych w bazie danych kasy;

6) sprawdzenie, czy kasa posiada ważne klucze współdzielone, i ich pobranie w przypadku ich braku;

7) sprawdzenie ciągłości łańcucha paragonu fiskalnego i paragonu fiskalnego anulowanego w kasie poprzez weryfikację skrótów SHA2 poprzednich wymienionych dokumentów z trzech ostatnich raportów fiskalnych dobowych.

§ 16. W przypadku negatywnego wyniku sprawdzeń, o których mowa w § 15, kasa nie uruchamia się i podaje komunikat błędu.

§ 17. Kasa zapewnia wykonanie fiskalizacji obejmującej:

1) przesłanie certyfikatu danej kasy;

2) zgłoszenie żądania fiskalizacji;

3) przesłanie sumy kontrolnej programu pracy kasy oraz nazwy i numeru wersji programu pracy kasy;

4) pobranie przez kasę numeru ewidencyjnego;

5) zerowanie wszystkich liczników kasy;

6) zapis numeru identyfikacji podatkowej (NIP) podatnika oraz numeru ewidencyjnego w bazie danych kasy, którego użytkownik nie może zmienić w trakcie używania kasy;

7) zapis kategorii kasy w bazie danych kasy, jeżeli program pracy kasy umożliwia w kasie łączenie różnych kategorii kas;

8) wystawienie raportu fiskalnego fiskalizacji i przesłanie go do Centralnego Repozytorium Kas;

9) pobranie i zapis w bazie danych kasy harmonogramu przesyłania danych;

10) uruchomienie trybu fiskalnego kasy.

§ 18. 1. Kasa jest powiązana wyłącznie z jednym urządzeniem, na którym dokonano fiskalizacji.

2. Nie dokonuje się fiskalizacji kolejny raz w oparciu o używany już certyfikat kasy.

3. Kasa po fiskalizacji nie uruchamia się na innym urządzeniu niż określone w ust. 1.

§ 19. W trybie fiskalnym kasa uniemożliwia:

1) ewidencjonowanie zwrotu towarów lub usług;

2) stornowanie pozycji niewystępujących w bieżącym paragonie fiskalnym;

3) dokonywanie sprzedaży lub korekt wartościowych i liczbowych paragonu fiskalnego powodujących w ich wyniku ujemną wartość sprzedaży dla dowolnej stawki podatku i sprzedaży zwolnionej od podatku;

4) dokonywanie korekt oraz anulowanie paragonu fiskalnego po jego zatwierdzeniu;

5) dokonywanie sprzedaży towarów lub usług, których nazwy nie są przypisane do zaprogramowanych w bazie danych kasy stawek podatku oraz zwolnienia od podatku lub sprzedaży niepodlegającej opodatkowaniu;

6) zerowanie rejestrów dobowej sprzedaży w innym przypadku niż w związku z wystawieniem raportu fiskalnego dobowego.

§ 20. Kasa podczas pracy blokuje możliwość prowadzenia ewidencji w przypadku braku ważnego klucza współdzielonego na dany dzień.

§ 21. W przypadku zerwania ciągłości łańcucha dokumentów w kasie, o którym mowa w § 15 pkt 7, kasa przechodzi w tryb tylko do odczytu.

§ 22. Kasa zapewnia ewidencję dokonywanych sprzedaży, kończących się każdorazowo wystawieniem paragonu fiskalnego przez:

1) wprowadzanie kolejnych pozycji paragonu fiskalnego i równoczesne wytworzenie postaci elektronicznej linii dokumentu zawierającej daną pozycję zapisaną w bazie danych kasy, bez możliwości usunięcia tej pozycji i możliwości równoczesnego wydruku tej pozycji;

2) zatwierdzenie paragonu fiskalnego oraz jego natychmiastowy wydruk, z zastrzeżeniem § 17 rozporządzenia, lub w przypadku możliwości technicznych natychmiastowe przesłanie do nabywcy paragonu fiskalnego w postaci elektronicznej, a także zapisanie paragonu fiskalnego w bazie danych kasy;

3) awaryjne wyjście z ewidencji, które musi być zakończone wystawieniem paragonu fiskalnego anulowanego przerwanego linią oraz z oznaczeniem „TRANSAKCJA ANULOWANA”.

§ 23. Kasa zapewnia, aby na paragonach fiskalnych wartość sprzedaży brutto według danej stawki podatku była obliczana przez zsumowanie wartości brutto wszystkich pozycji towarowych i usługowych objętych daną stawką podatku, a wysokości podatku należnego według danej stawki podatku były obliczane według zasady cen brutto. Wartość sprzedaży brutto dla sprzedaży zwolnionej od podatku oblicza się przez zsumowanie wartości brutto wszystkich pozycji towarowych i usługowych objętych zwolnieniem od podatku. Łączna wysokość podatku należnego jest sumą wysokości podatku należnego według poszczególnych stawek podatku, a łączna wartość sprzedaży brutto jest sumą wartości sprzedaży brutto według poszczególnych stawek podatku i sprzedaży zwolnionej od podatku. Wartości sprzedaży brutto i wysokości podatku należnego ujęte na paragonie fiskalnym zaokrągla się do pełnych groszy w ten sposób, że końcówki wynoszące mniej niż 0,5 grosza pomija się, a końcówki wynoszące 0,5 grosza i więcej zaokrągla się do pełnych groszy.

§ 24. Kasa zapewnia, aby w raporcie fiskalnym dobowym wartości sprzedaży brutto były obliczane przez zsumowanie wartości sprzedaży brutto według poszczególnych stawek podatku i sprzedaży zwolnionej od podatku, dla paragonów fiskalnych za daną dobę sprzedaży, a wysokości podatku należnego według poszczególnych stawek podatku były obliczane według zasady cen brutto. Wartości sprzedaży netto według poszczególnych stawek podatku oblicza się jako różnice wartości sprzedaży brutto i wysokości podatku należnego według poszczególnych stawek podatku. Łączna wysokość podatku należnego jest sumą wysokości podatku należnego według poszczególnych stawek podatku łącznie dla paragonów fiskalnych, a łączna wartość sprzedaży brutto jest sumą wartości sprzedaży brutto łącznie dla paragonów fiskalnych.

§ 25. Kasa zapewnia wystawienie raportu fiskalnego dobowego jako jednej i niepodzielnej czynności, polegającej na utworzeniu tego raportu oraz zapisie odpowiadających mu danych w bazie danych kasy.

§ 26. Kasa zapewnia wystawienie raportu fiskalnego okresowego lub raportu fiskalnego rozliczeniowego polegającego na odczycie danych z odpowiednich raportów fiskalnych dobowych z bazy danych kasy i umieszczeniu ich na raporcie fiskalnym okresowym lub raporcie fiskalnym rozliczeniowym zgodnym co do zawartości z raportami fiskalnymi dobowymi wystawionymi w okresie objętym tym raportem. Ustalanie wartości danych w raporcie fiskalnym okresowym lub raporcie fiskalnym rozliczeniowym następuje przez sumowanie poszczególnych pozycji raportów fiskalnych dobowych.

§ 27. W przypadku wystąpienia zdarzenia jest ono zapisywane przez kasę w postaci elektronicznej niezwłocznie po jego wystąpieniu, a przed wykonaniem następnych czynności kasowych.

§ 28. Kasa po zaewidencjonowaniu sprzedaży, a przed wystawieniem raportu fiskalnego dobowego uniemożliwia wykonanie następujących czynności:

1) zmiany ustawień daty i czasu;

2) zmiany stawek podatku;

3) zmiany waluty ewidencyjnej;

4) zmiany imienia i nazwiska lub nazwy podatnika oraz adresu punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adresu siedziby lub miejsca zamieszkania podatnika;

5) przejścia w tryb tylko do odczytu;

6) aktualizacji programu pracy kasy.

§ 29. 1. Kasa zapewnia możliwość synchronizowania daty i czasu z czasem urzędowym obowiązującym w Rzeczypospolitej Polskiej, z częstotliwością wystawiania raportów fiskalnych dobowych za pośrednictwem systemu zapewniającego synchronizację z czasem urzędowym lub na żądanie użytkownika.

2. Kasa zapewnia możliwość zmiany ustawień daty i czasu po wystawieniu raportu fiskalnego dobowego, a przed zaewidencjonowaniem sprzedaży w dniu następnym, z zastrzeżeniem że:

1) zmiana czasu przez użytkownika jest możliwa jedynie po nieudanej automatycznej synchronizacji daty i czasu oraz po nieudanej próbie synchronizacji na żądanie użytkownika;

2) zmiany wskazań czasu przez użytkownika nie mogą być łącznie większe niż 2 godziny w okresie między wystawieniem raportu fiskalnego dobowego a rozpoczęciem pierwszej sprzedaży;

3) wprowadzana data nie jest wcześniejsza niż ostatnia zapisana w bazie danych kasy.

§ 30. Wystawienie raportu fiskalnego dobowego jest oznaczone datą i czasem nie wcześniejszymi niż data i czas wystawienia ostatniego raportu fiskalnego dobowego zapisanego w bazie danych kasy.

§ 31. Kasa zapewnia:

1) sprawdzenie wprowadzonych nazw towarów lub usług do bazy danych kasy z zastrzeżeniem, że ta sama nazwa towaru lub usługi może wystąpić w bazie tylko raz; towar lub usługa są identyfikowane przez ciąg znaków alfanumerycznych języka polskiego ze znakami kropki, przecinka, procenta i kresek ukośnych, przy czym litery małe i wielkie traktuje się jako te same znaki;

2) każdorazowo na żądanie Centralnego Repozytorium Kas obliczenie sumy kontrolnej programu pracy kasy i przesłanie tej sumy kontrolnej oraz nazwy i numeru wersji programu pracy kasy.

§ 32. W przypadku programowania zmiany nazwy waluty ewidencyjnej kasa umożliwia zaprogramowanie tej zmiany z wyprzedzeniem, przez określenie daty, godziny i minuty zmiany, z zastrzeżeniem § 28 pkt 3.

§ 33. Do kasy jest przyporządkowana unikalna para kluczy asymetrycznych kasy, z których klucz prywatny kasy jest chroniony przed nieuprawnionym dostępem, przechowywany w kasie i używany do podpisywania dokumentów fiskalnych i niefiskalnych, a klucz publiczny kasy jest używany do weryfikacji tych dokumentów.

§ 34. Przesyłanie danych z kasy jest zabezpieczone, pod względem poufności i integralności, w sposób określony w protokole komunikacyjnym przesyłania danych, zgodnie z protokołem TLS w wersji 1.2 lub wyższej, przy użyciu certyfikatów klucza publicznego opisanego w protokole komunikacyjnym przesyłania danych w standardzie x.509, lub w wyższym standardzie – w przypadku gdy taki standard zostanie określony w tym protokole komunikacyjnym.

§ 35. Wszystkie czynności kryptograficzne zapewniają poufność, integralność i uwierzytelnienie danych i są wykonywane przez komponent kryptograficzny, w którym bezpieczeństwo kryptografii asymetrycznej jest zapewnione zgodnie z protokołem komunikacyjnym przesyłania danych.

§ 36. 1. Kasa przesyła dane przy użyciu protokołu komunikacyjnego przesyłania danych, który obejmuje zestawy poleceń związanych z:

1) fiskalizacją;

2) przesyłaniem danych;

3) weryfikacją sumy kontrolnej programu pracy kasy;

4) zmianą harmonogramu przesyłania danych;

5) włączeniem lub wyłączeniem drukowania kodu graficznego QR text, o którym mowa w § 3 ust. 1 pkt 32, wraz z możliwością wskazania łącznej wartości sprzedaży brutto, o której mowa w § 3 ust. 1 pkt 15, powyżej której wydruk jest obowiązkowy;

6) przejściem kasy w tryb tylko do odczytu;

7) aktualizacją programu pracy kasy;

8) zmianą zakresu przesyłanych zestawów danych;

9) pobraniem numeru ewidencyjnego;

10) przesłaniem klucza publicznego kasy.

2. Klucz publiczny kasy jest przesyłany przez kasę w zestawie danych podczas fiskalizacji oraz w przypadku wymiany tego klucza.

3. Zestaw danych, o którym mowa w ust. 2:

1) zawiera:

a) numer unikatowy,

b) klucz publiczny kasy podpisany podpisem elektronicznym lub opatrzony pieczęcią elektroniczną producenta;

2) jest zaszyfrowany przy użyciu klucza publicznego odbiorcy.

4. Szczegółowy format danych, o których mowa w ust. 3, oraz sposób ich przesyłania określa protokół komunikacyjny przesyłania danych.

5. Opis techniczny protokołu komunikacyjnego przesyłania danych udostępnia minister właściwy do spraw finansów publicznych w Biuletynie Informacji Publicznej tego ministra. Zmiany opisu technicznego protokołu komunikacyjnego przesyłania danych minister właściwy do spraw finansów publicznych udostępnia na co najmniej 180 dni przed dniem jego stosowania.

§ 37. Kasa przesyła dane używając aktualnego harmonogramu przesyłania danych nie rzadziej niż co 2 godziny.

§ 38. 1. Kasa zapewnia zapis zestawów danych obejmujących co najmniej 1830 raportów fiskalnych dobowych.

2. Kasa sygnalizuje w sposób czytelny dla użytkownika zapis każdego z ostatnich możliwych do wystawienia 30 raportów fiskalnych dobowych.

3. Kasa umożliwia przejście w tryb tylko do odczytu automatycznie w przypadku zapełnienia bazy danych kasy i po wystawieniu raportu fiskalnego dobowego.

4. Kasa dopuszcza zapis nie więcej niż 30 zmian stawek podatku.

§ 39. W przypadku nieprzesłania danych kasa:

1) umożliwia dalszą ewidencję, sygnalizując w sposób czytelny dla użytkownika przekroczenie zadanego terminu zgodnego z harmonogramem przesyłania danych;

2) podejmuje automatyczne próby kolejnego przesyłania danych nie rzadziej niż co 2 godziny pracy kasy.

§ 40. Kasa automatycznie przesyła dane dotyczące paragonów fiskalnych, paragonów fiskalnych anulowanych i raportów fiskalnych dobowych, zapisanych od czasu poprzedniego przesyłania danych, według zadanego harmonogramu przesyłania danych.

§ 41. Kasa wykonuje polecenia przesłania do Centralnego Repozytorium Kas wybranego zestawu danych.

§ 42. Zakończenie pracy kasy w trybie fiskalnym następuje przez wystawienie raportu fiskalnego rozliczeniowego albo łącznego raportu fiskalnego rozliczeniowego oraz przesłanie do Centralnego Repozytorium Kas informacji o przejściu kasy w tryb tylko do odczytu.

§ 43. Kasa przesyła dane o zakończeniu pracy w trybie fiskalnym w sposób określony w protokole komunikacyjnym przesyłania danych.

§ 44. Wszystkie napisy dotyczące ewidencjonowanych transakcji i opisy w dokumentach fiskalnych wystawianych przy użyciu kasy są dokonywane w języku polskim.

§ 45. Kasa nie może wykonywać funkcji, które prowadzą do nieprawidłowej ewidencji, w tym nieprawidłowego obliczania wysokości podatku należnego.

§ 46. Kasa na żądanie użytkownika wykonuje sprawdzenie ciągłości łańcucha raportów fiskalnych dobowych w kasie.

§ 47. 1. Kasa pobiera klucze współdzielone co najmniej raz na dobę.

2. Kasa nie może prowadzić ewidencji bez ważnego klucza współdzielonego na dany dzień.

§ 48. 1. Kasa współpracuje z terminalem płatniczym przy użyciu protokołu komunikacyjnego współpracy kasy z terminalem płatniczym, który obejmuje zestawy poleceń związanych z:

1) czynnościami inicjowanymi przez kasę i wykonywanymi przez terminal płatniczy, w szczególności transakcją płatniczą;

2) czynnościami inicjowanymi przez terminal płatniczy i wykonywanymi przez kasę, w szczególności wydrukiem potwierdzenia transakcji płatniczej oraz raportów związanych z działaniem terminala płatniczego;

3) innymi czynnościami, w szczególności w zakresie nawiązywania i utrzymania współpracy pomiędzy urządzeniami oraz informowaniem o niedostępności czynności wykonywanych przez kasę albo terminal płatniczy.

2. Polecenia współpracy kasy z terminalem płatniczym określa opis techniczny protokołu komunikacyjnego udostępniony zgodnie z przepisami wydanymi na podstawie art. 111 ust. 9 ustawy.

3. Kasa nie wykonuje poleceń protokołu komunikacyjnego, o którym mowa w ust. 1, w zakresie:

1) programowania kasy z terminala płatniczego;

2) ingerencji terminala płatniczego w przesyłanie danych określone w protokole komunikacyjnym przesyłania danych.

§ 49. 1. Aktualizacja programu pracy kasy jest pobierana wyłącznie ze źródła aktualizacji zaprogramowanego przez producenta, z zachowaniem mechanizmów bezpieczeństwa uniemożliwiających instalację innego programu.

2. Aktualizację programu pracy kasy:

1) wykonuje się wyłącznie:

a) po sprawdzeniu przez kasę jej dostępności,

b) do pozytywnie zweryfikowanej wersji;

2) zapisuje się w rejestrze zdarzeń i dokonuje niezwłocznego przesłania danych o tym zdarzeniu;

3) dzieli się na kolejne etapy:

a) informowania podatnika przez kasę o dostępności aktualizacji,

b) pobierania aktualizacji programu pracy kasy, z sygnalizacją pobierania, po akceptacji przez podatnika lub w sposób automatyczny, nieprzerywający ewidencji,

c) weryfikacji poprawnego przesłania pliku aktualizacji,

d) sprawdzenia zgodności pobranego programu pracy kasy z programem pracy kasy wskazanym w potwierdzeniu, o którym mowa w art. 111 ust. 6b ustawy,

e) instalacji nowej wersji programu pracy kasy, z sygnalizacją postępu instalacji, po wystawieniu raportu fiskalnego dobowego przy użyciu kasy, po akceptacji przez podatnika lub w sposób automatyczny,

f) zapisu zdarzenia aktualizacji i danych z nią związanych w bazie danych kasy.

3. Aktualizacja programu pracy kasy nie może powodować zmiany danych zapisanych w bazie danych kasy, z wyłączeniem dopisywania nowej sumy kontrolnej programu pracy kasy oraz zapisu zdarzenia w rejestrze zdarzeń.

4. W przypadku niepowodzenia aktualizacji kasa zapewnia powrót do ostatniej wersji programu pracy kasy.

5. Podczas komunikacji ze źródłem aktualizacji przepis § 34 stosuje się odpowiednio.

Rozdział 4

Wymagania techniczne dla kas o zastosowaniu specjalnym

§ 50. 1. Kasa, o której mowa w § 4 ust. 1 pkt 2 lit. a rozporządzenia, jest wydzielonym modułem aplikacji mobilnej, o której mowa w art. 13b ustawy z dnia 6 września 2001 r. o transporcie drogowym, albo stanowi oddzielną aplikację zintegrowaną z tą aplikacją lub współpracuje z taksometrem.

2. Kasa, o której mowa w ust. 1, otrzymuje następujące dane z aplikacji mobilnej, o której mowa w ust. 1, lub taksometru:

1) numer rejestracyjny i numer boczny taksówki albo w przypadku pojazdów innych niż taksówki – numer rejestracyjny pojazdu;

2) dane kursu zawierające kolejne pozycje, w tym co najmniej:

a) czas rozpoczęcia oraz zakończenia kursu,

b) przebytą w kursie drogę,

c) oznaczenie „OPŁATA POCZĄTKOWA”,

d) wartość opłaty początkowej kursu z oznaczeniem literowym stawki podatku, zwolnienia od podatku albo z oznaczeniem „NIEPODLEGAJĄCA OPODATKOWANIU”,

e) opis kolejnych taryf, na których był rejestrowany kurs, cenę danej taryfy za 1 kilometr oraz za 1 godzinę,

f) ilość jednostek taryfowych zarejestrowanych w danej taryfie,

g) cenę jednostki taryfowej,

h) wartość sumaryczną jednostek taryfowych,

i) oznaczenie literowe stawki podatku, zwolnienia od podatku albo oznaczenie „NIEPODLEGAJĄCA OPODATKOWANIU”,

j) oznaczenie „DOPŁATA”, o ile występuje,

k) ilość jednostek dopłaty, o ile występuje,

l) cenę jednostki dopłaty, o ile występuje,

m) wartość sumaryczną dopłaty, o ile występuje, z oznaczeniem literowym stawki podatku albo z oznaczeniem „NIEPODLEGAJĄCA OPODATKOWANIU”,

n) w przypadku stosowania ceny umownej – zamiast danych, o których mowa w lit. c–m – blok danych zawierający co najmniej:

– oznaczenie „CENA UMOWNA”,

– wartość ceny umownej za kurs.

3. Kasa, o której mowa w ust. 1, posiada funkcję umożliwiającą anulowanie paragonu fiskalnego dla rozliczenia kursu, który rozpoczął się postojem nie dłuższym niż 20 minut i zakończył przejechaniem odcinka drogi nie dłuższego niż 500 m albo tylko samym postojem nie dłuższym niż 20 minut.

§ 51. Kasa biletowa:

1) posiada funkcję rejestracji i naliczania dopłat do przewozów w podziale na poszczególne kategorie ulg ustawowych, a także funkcję sporządzania dobowych i miesięcznych raportów dopłat do biletów ulgowych; dobowe i miesięczne raporty dopłat zawierają, dla każdej ulgi, dla której w danym okresie były wydawane bilety, co najmniej oznaczenie ulgi, wartość procentową ulgi, liczbę wydanych biletów oraz wysokość dopłaty;

2) która ewidencjonuje transakcje niepodlegające opodatkowaniu – zapisuje w bazie danych kasy łączną wartość sprzedaży dokonanej od czasu wystawienia ostatniego raportu fiskalnego dobowego.

§ 52. Kasa, o której mowa w § 4 ust. 1 pkt 2 lit. d rozporządzenia, musi zamknąć wszystkie rozpoczęte transakcje przed wystawieniem raportu fiskalnego dobowego.

§ 53. Kasa, o której mowa w § 4 ust. 1 pkt 2 lit. f rozporządzenia, może nie drukować paragonu fiskalnego i paragonu fiskalnego anulowanego, pod warunkiem wyświetlania dla nabywcy danych obejmujących:

1) numer unikatowy,

2) numer identyfikacji podatkowej (NIP) podatnika,

3) datę sprzedaży,

4) numer kolejny paragonu,

5) łączną wartość sprzedaży brutto,

6) łączną wysokość podatku należnego,

7) typ formy płatności,

8) nazwę formy płatności