REKLAMA

Dziennik Ustaw - rok 2000 nr 77 poz. 876

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 17 sierpnia 2000 r.

w sprawie zasad rachunkowości i planu kont dla prowadzenia ewidencji podatków i niepodatkowych należności budżetowych przez urzędy skarbowe jako organy podatkowe

Na podstawie art. 14 ust. 1 pkt 3 ustawy z dnia 26 listopada 1998 r. o finansach publicznych (Dz. U. Nr 155, poz. 1014, z 1999 r. Nr 38, poz. 360, Nr 49, poz. 485, Nr 70, poz. 778 i Nr 110, poz. 1255 oraz z 2000 r. Nr 6, poz. 69, Nr 12, poz. 136 i Nr 48, poz. 550) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Zakres regulacji]

2. Zasady rachunkowości dotyczące podatków i niepodatkowych należności budżetowych w urzędach skarbowych obejmują prowadzenie ewidencji księgowej należnych i pobranych podatków i niepodatkowych należności budżetowych, kontrolę terminowej realizacji zobowiązań, likwidację nadpłat oraz rozliczanie i przekazywanie wpływów poszczególnym budżetom i innym wierzycielom.

1) „inni wierzyciele” – jednostki inne niż Skarb Państwa, jednostki samorządu terytorialnego, izby skarbowe i urzędy skarbowe, które mają udział w podatkach i niepodatkowych należnościach budżetowych,

2) „kasjer” – pracownika, któremu powierzono prowadzenie kasy urzędu skarbowego, wyznaczonego do przyjmowania wpłat oraz dokonywania zwrotów gotówką z tytułu podatków i niepodatkowych należności budżetowych,

3) „komórka rachunkowości” – komórkę organizacyjną urzędu skarbowego prowadzącą prace związane z rachunkowością podatków i niepodatkowych należności budżetowych,

4) „likwidator” – pracownika komórki rachunkowości, któremu powierzono wystawianie dowodów wpłat dokonywanych do kasy urzędu skarbowego,

5) „należność główna” – określoną należność podatkową albo niepodatkową należność budżetową, podlegającą zapłaceniu,

6) „należności uboczne” – odsetki za zwłokę, opłatę prolongacyjną, koszty egzekucyjne i koszty upomnień,

7) „niepodatkowe należności budżetowe” – inne niż podatki, realizowane przez urząd skarbowy należności, do których stosuje się przepisy Ordynacji podatkowej,

8) „przypis” – zobowiązanie podatkowe stanowiące obciążenie konta podatnika na podstawie deklaracji podatkowej, decyzji administracyjnej, zeznania podatkowego, decyzji wydanej w wyniku kontroli, dowodu wpłaty, gdy nie występuje obowiązek złożenia deklaracji podatkowej,

9) „odpis” – kwotę zmniejszającą zobowiązanie podatkowe albo kwotę należną podatnikowi, ustaloną w wyniku rozliczenia przez urząd skarbowy stanu konta podatnika,

10) „Ordynacja podatkowa" – ustawę z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. Nr 137, poz. 926 i Nr 160, poz. 1083, z 1998 r. Nr 106, poz. 668 oraz z 1999 r. Nr 11, poz. 95 i Nr 92, poz. 1062),

11) „rozporządzenie w sprawie wykonania niektórych przepisów Ordynacji podatkowej” – rozporządzenie Ministra Finansów z dnia 31 grudnia 1997 r. w sprawie wykonania niektórych przepisów ustawy – Ordynacja podatkowa (Dz. U. Nr 162, poz. 1124 i z 1998 r. Nr 75, poz. 487),

12) „wynagrodzenie płatnika lub inkasenta" – wynagrodzenie płatnika lub inkasenta, o którym mowa w art. 28 § 1 i 4 Ordynacji podatkowej.

2. Przepisy rozporządzenia dotyczące:

1) podatników – stosuje się odpowiednio do płatników, inkasentów, a także do następców prawnych podatników, określonych w art. 93–106 Ordynacji podatkowej, i osób trzecich, określonych w art. 107–118 Ordynacji podatkowej; jeżeli w treści przepisu rozróżnia się podatników, płatników i inkasentów, wówczas przepisy dotyczące podatników odnoszą się również do następców prawnych i osób trzecich,

2) podatków – stosuje się odpowiednio do niepodatkowych należności budżetowych.

1) prowadzenie w księgach rachunkowych prawidłowej ewidencji przypisów, odpisów, wpłat, zwrotów i zaliczeń nadpłat z tytułu podatków i niepodatkowych należności budżetowych,

2) kontrola terminowej wpłaty należności przez podatników,

3) terminowe podejmowanie czynności zmierzających do zastosowania środków egzekucyjnych, takich jak upomnienia, tytuły wykonawcze,

4) zaliczanie i zwrot nadpłat oraz zwrot podatku od towarów i usług,

5) przeprowadzanie rozliczenia rachunkowo-kasowego poborców skarbowych, jeżeli czynności te nie zostały powierzone innej komórce organizacyjnej urzędu skarbowego,

6) rozliczanie i przekazywanie wpływów poszczególnym budżetom i innym wierzycielom,

7) sporządzanie sprawozdań,

8) prowadzenie operacji kasowych i uzgadnianie obrotów kasy związanych z przyjmowaniem wpłat i z dokonywaniem zwrotów podatnikom za pośrednictwem kasy urzędu skarbowego oraz terminowe wypłacanie gotówki z kasy na rachunek bankowy urzędu skarbowego,

9) ustalanie na podstawie ewidencji księgowej danych potrzebnych do wydawania zaświadczeń o wysokości zaległości podatkowych,

10) kontrola prawidłowości potrąceń wynagrodzeń, dokonywanych przez płatników i inkasentów.

1) deklaracje, a także inne dokumenty, określone w art. 3 pkt 5 Ordynacji podatkowej, z których wynika zobowiązanie podatkowe, zwane dalej „deklaracjami",

2) decyzje,

3) dowody zrealizowanych wpłat nie przypisanych, a należnych od podatników,

4) postanowienia o dokonaniu potrącenia, o którym mowa w art. 64 § 1–3 oraz art. 65 § 1 Ordynacji podatkowej,

5) dokumenty stwierdzające obciążenie rachunku bankowego podatnika z tytułu zapłaty podatku – w przypadku gdy podatnik dokonał zapłaty za pośrednictwem banku, który obciążył rachunek bankowy podatnika, ale nie przekazał środków na rachunek bankowy urzędu skarbowego – na podstawie których przypisuje się bankowi zobowiązanie w wysokości zapłaty dokonanej przez podatnika, w związku z art. 60 § 1 pkt 2 Ordynacji podatkowej.

2. Do udokumentowania wpłat w formie pieniężnej służą:

1) kwity z kwitariuszy przychodowych K 103, jeżeli wpłata jest dokonana w kasie urzędu skarbowego,

2) dokumenty wpłaty, załączone do wyciągu bankowego, jeżeli wpłaty dokonywane są za pośrednictwem banku lub poczty,

3) postanowienie o zaliczeniu wpłaty, nadpłaty lub zwrotu podatku na poczet zaległości podatkowych, o którym mowa w art. 273 § 1 pkt 2 Ordynacji podatkowej.

3. Do udokumentowania wygaśnięcia zobowiązania podatkowego służą:

1) dokumenty, o których mowa w ust. 1 pkt 4,

2) umowy lub inne dokumenty, z których w szczególności wynika określony w art. 66 § 4 Ordynacji podatkowej termin wygaśnięcia zobowiązania podatkowego w stosunku do Skarbu Państwa lub jednostki samorządu terytorialnego,

3) decyzje dotyczące przypadków, o których mowa w art. 22 § 2 Ordynacji podatkowej,

4) dokumenty stwierdzające przedawnienie, o którym mowa w art. 70 i 71 Ordynacji podatkowej,

5) dokumenty, o których mowa w ust. 1 pkt 5.

4. Do udokumentowania zwrotów i wypłat służą:

1) kwity z kwitariuszy rozchodowych KW, jeżeli wypłaty dokonywane są w kasie urzędu skarbowego,

2) dokumenty zwrotu, załączone do wyciągu bankowego, jeżeli zwroty dokonywane są za pośrednictwem banku lub poczty.

5. Do udokumentowania dokonanych przez płatników lub inkasentów potrąceń z tytułu wynagrodzeń służą dane zawarte w deklaracjach lub zeznaniach albo informacje określone w § 19 rozporządzenia w sprawie wykonania niektórych przepisów Ordynacji podatkowej.

6. W przypadkach, które nie zostały określone w ust. 1–5, do udokumentowania operacji księgowych służą dowody wewnętrzne (noty księgowe).

7. Przypisaniu lub odpisaniu mogą podlegać koszty upomnień i koszty egzekucji.

1) niepowtarzalny identyfikator dokumentu (np. rodzaj dokumentu, seria i numer),

2) określenie podatnika:

a) nazwisko i imię lub nazwa,

b) adres lub siedziba,

c) Numer Identyfikacji Podatkowej (NIP),

3) rodzaj należności głównej,

4) okres, którego dotyczy wpłata:

a) należności zaległej,

b) należności bieżącej,

5) kwota wpłaty ogółem (cyframi i słownie),

6) kwota wpłaty (cyframi) z tytułu:

a) należności zaległej,

b) należności bieżącej,

c) odsetek za zwłokę,

d) opłaty prolongacyjnej,

e) kosztów upomnienia,

f) kosztów egzekucji,

7) data wpłaty,

8) odcisk pieczęci urzędu skarbowego,

9) własnoręczny podpis kasjera.

2. Data wpłaty, o której mowa w ust. 1 pkt 7, jest jednocześnie datą kwitu wpłaty.

2. Ewidencję druków ścisłego zarachowania prowadzi się w księdze druków (formularz K-210). W księdze tej ujmuje się również przychód i rozchód druków płatnych wydanych kasjerowi lub innemu pracownikowi, upoważnionemu do ich odrębnej sprzedaży.

3. Kasjera lub innego upoważnionego pracownika rozlicza się z druków przekazanych mu do sprzedaży oraz z powierzonych mu druków ścisłego zarachowania.

2. Kwity wpłaty z kwitariusza K 103 oraz kwity wypłaty KW z kasy urzędu skarbowego wystawia likwidator.

3. Dla każdego rodzaju podatku wypełnia się oddzielny kwit wpłaty K 103, co najmniej w dwóch egzemplarzach. Oryginał kwitu otrzymuje wpłacający.

4. W przypadku zagubienia lub zniszczenia przez podatnika wydanego mu kwitu, na pisemną prośbę podatnika wydaje się zaświadczenie o dokonaniu wpłaty. W zaświadczeniu podane są następujące dane: nazwisko i imię lub nazwa podatnika, adres podatnika, data wpłaty, rodzaj należności, okres, za który dokonano wpłaty, suma wpłaty (cyframi i słownie), numer kwitu.

5. Niedopuszczalne jest łączenie przez jedną osobę czynności kasjera i księgowego lub kasjera i likwidatora.

2. Jeżeli koszty egzekucyjne zostały wpłacone w kasie urzędu skarbowego albo na rachunek bankowy służący do gromadzenia wpłat z tytułu podatków, wpłata ta podlega przekazaniu organowi egzekucyjnemu, którego dochód stanowi.

2. Jeżeli księgi rachunkowe prowadzone są za pomocą komputera, wówczas:

1) dowody źródłowe mogą mieć postać dokumentów papierowych lub zapisów elektronicznych – w tym drugim przypadku muszą być zabezpieczone przed zniekształceniem lub usunięciem pierwotnej treści operacji księgowej, której dotyczą, i być opatrzone unikalnym identyfikatorem źródła pochodzenia,

2) zapisy w księgach rachunkowych mogą nastąpić za pośrednictwem klawiatury komputerowej, urządzeń czytających dokumenty, urządzeń transmisji danych lub komputerowych nośników danych, pod warunkiem że podczas rejestracji operacji księgowej uzyskują one trwale czytelną postać odpowiadającą treści dowodu księgowego i możliwe jest stwierdzenie źródła pochodzenia każdego zapisu,

3) zapisy mogą być przenoszone między zbiorami danych, składającymi się na księgi rachunkowe prowadzone na komputerowych nośnikach danych, pod warunkiem że możliwe jest stwierdzenie źródła pochodzenia zapisów w zbiorach, w których ich dokonano pierwotnie, a odpowiedni program zapewni zachowanie ich poprawności i kompletności,

4) powinna być zapewniona możliwość wydruku, w postaci czytelnej dla użytkownika, treści zapisów dokonanych w księgach rachunkowych i zawartości zbiorów pomocniczych.

Rozdział 2

Księgi rachunkowe i plan kont

§ 12. [Zapisy w księgach rachunkowych]

1) dziennik,

2) konta księgi głównej (ewidencji syntetycznej), w której obowiązuje ujęcie każdej operacji zgodnie z zasadą podwójnego zapisu,

3) konta ksiąg pomocniczych (ewidencji analitycznej i szczegółowej).

2. Zapisów w księgach rachunkowych dokonuje się według zasad określonych w ustawie z dnia 29 września 1994 r. o rachunkowości (Dz. U. Nr 121, poz. 591, z 1997 r. Nr 32, poz. 183, Nr 43, poz. 272, Nr 88, poz. 554, Nr 118, poz. 754, Nr 139, poz. 933 i 934, Nr 140, poz. 939 i Nr 141, poz. 945, z 1998 r. Nr 60, poz. 382, Nr 106, poz. 668, Nr 107, poz. 669 i Nr 155, poz. 1014, z 1999 r. Nr 9, poz. 75 i Nr 83, poz. 931 oraz z 2000 r. Nr 60, poz. 703), z uwzględnieniem przepisów niniejszego rozporządzenia.

1) konta syntetyczne,

2) konta analityczne,

3) konta szczegółowe.

2. Plan kont w zakresie kont syntetycznych i analitycznych jest jednolity dla wszystkich urzędów skarbowych.

3. Konta szczegółowe są ustalane przez urząd skarbowy odpowiednio do potrzeb, według zasad określonych w § 17.

| 1) | Zespół 1 | – Środki pieniężne i rachunki bankowe: |

|

|

| Konto 107 | – Kasa, |

|

|

| Konto 137 | – Rachunek bankowy, |

|

|

| Konto 147 | – Środki pieniężne w drodze, |

|

| 2) | Zespół 2 | – Rozrachunki i rozliczenia: |

|

|

| Konto 271 | – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych, | |

|

| Konto 272 | – Zaległości zabezpieczone hipoteką, | |

|

| Konto 273 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego, | |

|

| Konto 274 | – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, | |

|

| Konto 275 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, | |

|

| Konto 276 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami, | |

|

| Konto 277 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne, | |

|

| Konto 278 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat, | |

|

| Konto 279 | – Wpływy do wyjaśnienia, | |

|

| Konto 282 | – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, | |

|

| Konto 283 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, | |

|

| Konto 284 | – Rozliczenia z izbą skarbową z tytułu podatkowi niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami, | |

|

| Konto 285 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych, | |

|

| Konto 287 | – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką. | |

1) Zespół 1 – Środki pieniężne i rachunki bankowe:

a) do konta 107:

| Konto 1071 | – Wpłaty z tytułu podatku dochodowego od osób prawnych, |

| Konto 1072 | – Wpłaty z tytułu podatków pośrednich, |

| Konto 1073 | – Wpłaty z tytułu podatku dochodowego od osób fizycznych, |

| Konto 1077 | – Wpłaty z tytułu innych podatków i niepodatkowych należności budżetowych, |

b) do konta 137:

| Konto 1371 | – Wpłaty z tytułu podatku dochodowego od osób prawnych, |

| Konto 1372 | – Wpłaty z tytułu podatków pośrednich, |

| Konto 1373 | – Wpłaty z tytułu podatku dochodowego od osób fizycznych, |

| Konto 1377 | – Wpłaty z tytułu innych podatków i niepodatkowych należności budżetowych, |

c) do konta 147:

| Konto 1471 | – Środki pieniężne w drodze z tytułu podatku dochodowego od osób prawnych, |

| Konto 1472 | – Środki pieniężne w drodze z tytułu podatków pośrednich, |

| Konto 1473 | – Środki pieniężne w drodze z tytułu podatku dochodowego od osób fizycznych, |

| Konto 1477 | – Środki pieniężne w drodze z tytułu innych podatków i niepodatkowych należności budżetowych, |

2) Zespół 2 – Rozrachunki i rozliczenia:

a) do konta 271:

| Konto 2711 | – Rozrachunki z podatnikami i płatnikami z tytułu podatku dochodowego od osób prawnych, |

| Konto 2712 | – Rozrachunki z podatnikami i płatnikami z tytułu podatków pośrednich, |

| Konto 2713 | – Rozrachunki z podatnikami i płatnikami z tytułu podatku dochodowego od osób fizycznych, |

| Konto 2717 | – Rozrachunki z podatnikami i płatnikami z tytułu innych podatków i niepodatkowych należności budżetowych, |

b) do konta 272:

| Konto 2721 | – Zaległości zabezpieczone hipoteką z tytułu podatku dochodowego od osób prawnych, |

| Konto 2722 | – Zaległości zabezpieczone hipoteką z tytułu podatków pośrednich, |

| Konto 2723 | – Zaległości zabezpieczone hipoteką z tytułu podatku dochodowego od osób fizycznych, |

| Konto 2727 | – Zaległości zabezpieczone hipoteką z tytułu innych podatków i niepodatkowych należności budżetowych, |

c) do konta 273:

| Konto 2731 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego w zakresie podatku dochodowego od osób prawnych, |

| Konto 2732 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego w zakresie podatków pośrednich, |

| Konto 2733 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego w zakresie podatku dochodowego od osób fizycznych, |

| Konto 2737 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego w zakresie innych podatków i niepodatkowych należności budżetowych, |

d) do konta 274:

| Konto 2741 | – Rozrachunki z budżetem państwa z tytułu zrealizowanego podatku dochodowego od osób prawnych, |

| Konto 2742 | – Rozrachunki z budżetem państwa z tytułu zrealizowanych podatków pośrednich, |

| Konto 2743 | – Rozrachunki z budżetem państwa z tytułu zrealizowanego podatku dochodowego od osób fizycznych, |

| Konto 2747 | – Rozrachunki z budżetem państwa z tytułu zrealizowanych innych podatków i niepodatkowych należności budżetowych, |

e) do konta 275:

| Konto 2751 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanego podatku dochodowego od osób prawnych, |

| Konto 2753 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanego podatku dochodowego od osób fizycznych, |

| Konto 2757 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych innych podatków i niepodatkowych należności budżetowych, |

f) do konta 276:

| Konto 2761 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanego podatku dochodowego od osób prawnych oraz z innymi wierzycielami, |

| Konto 2762 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych podatków pośrednich oraz z innymi wierzycielami, |

| Konto 2763 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanego podatku dochodowego od osób fizycznych oraz z innymi wierzycielami, |

| Konto 2767 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych innych podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami, |

g) do konta 277:

| Konto 2771 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne w zakresie podatku dochodowego od osób prawnych, |

| Konto 2772 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne w zakresie podatków pośrednich, |

| Konto 2773 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne w zakresie podatku dochodowego od osób fizycznych, |

| Konto 2777 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne w zakresie innych podatków i niepodatkowych należności budżetowych, |

h) do konta 278:

| Konto 2781 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat podatku dochodowego od osób prawnych, |

| Konto 2782 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat podatków pośrednich, |

| Konto 2783 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat podatku dochodowego od osób fizycznych, |

| Konto 2787 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat innych podatków i niepodatkowych należności budżetowych, |

i) do konta 279:

| Konto 2791 | – Wpływy do wyjaśnienia wpłacone na subkonto przeznaczone do wpłat z tytułu podatku dochodowego od osób prawnych, |

| Konto 2792 | – Wpływy do wyjaśnienia wpłacone na subkonto przeznaczone do wpłat z tytułu podatków pośrednich, |

| Konto 2793 | – Wpływy do wyjaśnienia wpłacone na subkonto przeznaczone do wpłat z tytułu podatku dochodowego od osób fizycznych, |

| Konto 2797 | – Wpływy do wyjaśnienia wpłacone na subkonto przeznaczone do wpłat z tytułu innych podatków i niepodatkowych należności budżetowych, |

j) do konta 282:

| Konto 2821 | – Rozliczenia z budżetem państwa z tytułu podatku dochodowego od osób prawnych, |

| Konto 2822 | – Rozliczenia z budżetem państwa z tytułu podatków pośrednich, |

| Konto 2823 | – Rozliczenia z budżetem państwa z tytułu podatku dochodowego od osób fizycznych, |

| Konto 2827 | – Rozliczenia z budżetem państwa z tytułu innych podatków i nie-podatkowych należności budżetowych, |

k) do konta 283:

| Konto 2831 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatku dochodowego od osób prawnych, |

| Konto 2833 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatku dochodowego od osób fizycznych, |

| Konto 2837 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu innych podatków i niepodatkowych należności budżetowych, |

l) do konta 284:

| Konto 2841 | – Rozliczenia z izbą skarbową z tytułu odpisu na środek specjalny w zakresie podatku dochodowego od osób prawnych i innych jednostek organizacyjnych oraz z innymi wierzycielami, |

| Konto 2842 | – Rozliczenia z izbą skarbową z tytułu odpisu na środek specjalny w zakresie podatków pośrednich oraz z innymi wierzycielami, |

| Konto 2843 | – Rozliczenia z izbą skarbową z tytułu odpisu na środek specjalny w zakresie podatku dochodowego od osób fizycznych oraz z innymi wierzycielami, |

| Konto 2847 | – Rozliczenia z izbą skarbową z tytułu odpisu na środek specjalny w zakresie innych podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami, |

ł) do konta 285:

| Konto 2851 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych w zakresie podatku dochodowego od osób prawnych, |

| Konto 2852 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych w zakresie podatków pośrednich, |

| Konto 2853 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych w zakresie podatku dochodowego od osób fizycznych, |

| Konto 2857 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych w zakresie innych podatków i niepodatkowych należności budżetowych, |

m) do konta 287:

| Konto 2871 | – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką w zakresie podatku dochodowego od osób prawnych, |

| Konto 2872 | – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką w zakresie podatków pośrednich, |

| Konto 2873 | – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką w zakresie podatku dochodowego od osób fizycznych, |

| Konto 2877 | – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką w zakresie innych podatków i niepodatkowych należności budżetowych. |

2. Suma obrotów na kontach analitycznych powinna być zgodna z obrotami na koncie syntetycznym, do którego są prowadzone.

1) z podatnikami i następcami prawnymi podatników – z tytułu podatków i niepodatkowych należności budżetowych,

2) z osobami trzecimi, o których mowa w § 2 ust. 2 pkt 1 – z tytułu odpowiedzialności solidarnej z podatnikami z tytułu podatków i niepodatkowych należności budżetowych,

3) z płatnikami i inkasentami – z tytułu poboru podatków i niepodatkowych należności budżetowych od podatników,

4) z jednostkami budżetowymi – z tytułu potrącenia kwoty z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec budżetu państwa oraz wobec jednostek samorządu terytorialnego,

5) z bankami – z tytułu nieprzekazania wpłat dokonanych przez podatników przelewem za pośrednictwem banku,

6) z budżetem państwa – z tytułu zaległości zabezpieczonych hipoteką,

7) z jednostkami samorządu terytorialnego – z tytułu pobieranych przez urząd skarbowy podatków i niepodatkowych należności budżetowych stanowiących wyłączny dochód tych jednostek z tytułu udziału tych jednostek w podatkach stanowiących dochód budżetu państwa, na podstawie odrębnych przepisów, oraz z tytułu zaległości zabezpieczonych hipoteką,

8) z izbą skarbową – z tytułu środka specjalnego,

9) z innymi wierzycielami – z tytułu należnych im kwot podatków i niepodatkowych należności budżetowych, w tym z urzędami celnymi z tytułu środka specjalnego, o których mowa w § 1 pkt 2 i § 2 ust. 1 zarządzenia nr 11 Ministra Finansów z dnia 10 lipca 1998 r. w sprawie sposobu rozdysponowania dodatkowych wpływów należności budżetowych uzyskanych w wyniku kontroli przeprowadzonych przez Inspekcję Celną oraz wpływów z tytułu przepadku rzeczy pochodzących z przestępstw ujawnionych przez Inspekcję Celną, zasad przyznawania nagród funkcjonariuszom Inspekcji Celnej, którzy przyczynili się bezpośrednio do uzyskania dodatkowych wpływów budżetowych lub ujawnienia przestępstw, a także rodzajów wpływów uznawanych za dodatkowe (Dz. Urz. Min. Fin. Nr 15, poz. 57).

2. Konta szczegółowe prowadzi się do następujących kont analitycznych w ramach kont syntetycznych Zespołu 2:

1) do kont analitycznych w ramach konta syntetycznego 271 prowadzi się konta szczegółowe podatników, a także może być prowadzone konto zbiorcze rejestru wymiarów doraźnych (RWD);

2) do kont analitycznych w ramach konta syntetycznego 272 prowadzi się konta szczegółowe dłużników Skarbu Państwa i jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, których zobowiązania zostały zabezpieczone hipoteką;

3) do kont analitycznych w ramach konta syntetycznego 275 prowadzi się konta szczegółowe jednostek samorządu terytorialnego;

4) do kont analitycznych w ramach konta syntetycznego 276 prowadzi się konta szczegółowe izby skarbowej i innych wierzycieli, w tym konta rozrachunków z płatnikami i inkasentami z tytułu pobranych przez nich wynagrodzeń;

5) do kont analitycznych w ramach konta syntetycznego 277 prowadzi się konta szczegółowe urzędów skarbowych dokonujących egzekucji i urzędów skarbowych, którym przekazuje się koszty upomnień; jeżeli urzędowi skarbowemu należą się zarówno koszty egzekucji, jak i koszty upomnień, wówczas prowadzi się dla niego dwa odrębne konta szczegółowe;

6) do kont analitycznych w ramach konta syntetycznego 278 prowadzi się konta szczegółowe jednostek budżetowych i banków;

7) do kont analitycznych w ramach konta syntetycznego 283 prowadzi się konta szczegółowe jednostek samorządu terytorialnego;

8) do kont analitycznych w ramach konta syntetycznego 284 prowadzi się konta szczegółowe izby skarbowej i innych wierzycieli;

9) do kont analitycznych w ramach konta syntetycznego 285 prowadzi się konta szczegółowe urzędów skarbowych dokonujących egzekucji i urzędów skarbowych, którym przekazuje się koszty upomnień; jeżeli urzędowi skarbowemu należą się zarówno koszty egzekucji, jak i koszty upomnień, wówczas prowadzi się dla niego dwa odrębne konta szczegółowe;

10) do kont analitycznych w ramach konta syntetycznego 287 prowadzi się konta szczegółowe dłużników Skarbu Państwa i jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, których zobowiązania zostały zabezpieczone hipoteką.

3. Dla każdej osoby lub jednostki organizacyjnej prowadzi się w każdym podatku odrębne konto, z uwzględnieniem klasyfikacji budżetowej, z wyjątkiem określonego w ust. 4 zbiorczego konta rejestru wymiarów doraźnych, jeżeli jest prowadzone. Jeżeli podatnik jest równocześnie płatnikiem w tym samym podatku, prowadzi się dla niego dwa odrębne konta jako podatnika i jako płatnika.

4. Konto rejestru wymiarów doraźnych (RWD) jest kontem zbiorczym, na którym prowadzi się ewidencję rozrachunków z wszystkimi podatnikami z tytułu podatków i niepodatkowych należności budżetowych ponoszonych przez nich sporadycznie, takich jak podatek od spadków i darowizn. Prowadzone jest ono do konta analitycznego 2717 – Rozrachunki z podatnikami i płatnikami z tytułu innych podatków i niepodatkowych należności budżetowych w ramach konta syntetycznego 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych.

5. Sumy obrotów na kontach szczegółowych prowadzonych do konta analitycznego powinny być zgodne z obrotami na koncie analitycznym, do którego są prowadzone.

1) na stronie Wn konta 107 księguje się:

a) wpływ gotówki z tytułu podatków i niepodatkowych należności budżetowych, w korespondencji ze stroną Ma konta:

271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

lub

279 – Wpływy do wyjaśnienia,

b) wpływ gotówki od płatników i inkasentów z tytułu zwrotu wynagrodzeń pobranych nienależnie lub w wysokości większej od należnej, w korespondencji ze stroną Ma konta:

271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

lub

279 – Wpływy do wyjaśnienia,

c) wpływ gotówki z banku do kasy z przeznaczeniem na zwrot nadpłat należnych podatnikom, na konto analityczne odpowiadające tytułowi zwrotu, w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

2) na stronie Ma konta 107 księguje się:

a) przekazanie środków pieniężnych na rachunek bankowy – w korespondencji ze stroną Wn konta 147 – Środki pieniężne w drodze,

b) zwroty nadpłat oraz wypłata oprocentowania z kasy podatnikom – w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych albo – jeżeli wpłacona kwota jest sumą nienależną – ze stroną Wn konta 279 – Wpływy do wyjaśnienia.

1) na stronie Wn konta 137 księguje się:

a) wpływy z tytułu podatków i niepodatkowych należności budżetowych, wpłacone na rachunek bankowy – w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

b) wpłaty od płatników i inkasentów z tytułu zwrotu wynagrodzeń pobranych przez nich nienależnie lub w wysokości większej od należnej – w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

c) wpływy środków pieniężnych w drodze – w korespondencji ze stroną Ma konta 147 – Środki pieniężne w drodze,

d) wpłaty jednostek budżetowych dokonane w związku z potrąceniem zobowiązania podatkowego z wzajemnej, bezspornej i wymagalnej należności podatnika wobec Skarbu Państwa albo jednostki samorządu terytorialnego – w korespondencji ze stroną Ma konta 278 – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat,

e) wpłaty banków, które obciążyły rachunek bankowy podatnika z tytułu zapłaty podatku, ale nie przekazały środków na rachunek bankowy urzędu skarbowego, w korespondencji ze stroną Ma konta 278 – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat,

f) pobranie uzupełniających środków na rachunek bankowy celem zwrotu nadpłat, zwrotu podatku i wypłaty podatnikom oprocentowania za zwroty dokonane po terminie – w korespondencji ze stroną Ma konta:

| 274 | – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, jeżeli zwrot dotyczy podatków i niepodatkowych należności budżetowych będących dochodem budżetu państwa, |

albo

| 275 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, jeżeli zwrot dotyczy podatków i niepodatkowych należności budżetowych będących wyłącznym dochodem budżetu jednostki samorządu terytorialnego, |

g) wpływy do wyjaśnienia – w korespondencji ze stroną Ma konta 279 – Wpływy do wyjaśnienia,

2) na stronie Ma konta 137 księguje się:

a) pobrane z banku do kasy środki pieniężne przeznaczone na zwrot podatnikom nadpłat za zwroty dokonane po terminie, w korespondencji ze stroną Wn konta 107 – Kasa (z konta analitycznego odpowiadającego tytułowi zwrotu),

b) zwroty nadpłat podatnikom za pośrednictwem banku – w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

c) zwroty podatnikom za pośrednictwem banku wpłat będących kwotami nienależnymi, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

d) przekazane za pośrednictwem banku wpływy z podatków i niepodatkowych należności budżetowych należne budżetowi państwa – w korespondencji ze stroną Wn konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

e) przekazane za pośrednictwem banku wpływy z podatków należnych jednostkom samorządu terytorialnego, zrealizowane przez urząd skarbowy – w korespondencji ze stroną Wn konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

f) przekazane za pośrednictwem banku kwoty należne izbom skarbowym z tytułu środka specjalnego oraz przekazane wierzycielom udziały w zrealizowanych dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych w korespondencji ze stroną Wn konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

g) przekazane urzędowi skarbowemu zrealizowane wpływy z tytułu kosztów upomnień i kosztów egzekucyjnych – w korespondencji ze stroną Wn konta 277 – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne,

h) zwrot za pośrednictwem banku podatnikom dokonanych przez nich wpłat nienależnych – w korespondencji ze stroną Wn konta 279 – Wpływy do wyjaśnienia.

1) na stronie Wn konta 147 księguje się wypłaty z kasy na rachunek bankowy, w korespondencji ze stroną Ma konta 107 – Kasa,

2) na stronie Ma konta 147 księguje się wpływ na rachunek bankowy środków pieniężnych w drodze, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy.

1) 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

2) 272 –Zaległości zabezpieczone hipoteką,

3) 279 – Wpływy do wyjaśnienia.

1) z podatnikami i następcami prawnymi z tytułu należnych i wpłacanych przez nich podatków i niepodatkowych należności budżetowych,

2) z osobami trzecimi, o których mowa w § 2 ust. 2 pkt 1, z tytułu odpowiedzialności solidarnej z podatnikami z tytułu podatków i niepodatkowych należności budżetowych,

3) z płatnikami i inkasentami z tytułu pobieranych przez nich podatków i niepodatkowych należności budżetowych, a także z tytułu pobieranego przez nich wynagrodzenia jako składnika podatku,

4) z jednostkami budżetowymi z tytułu potrącenia,

5) z bankami z tytułu nieprzekazanych wpłat,

6) w zakresie wpływów do wyjaśnienia.

2. Ewidencję na koncie prowadzi się w sposób następujący:

1) na stronie Wn konta 271 księguje się:

a) przypisy lub odpisy należności, w korespondencji ze stroną Ma konta:

| 282 | – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność dotyczy budżetu państwa, |

| 283 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność w całości lub w części dotyczy budżetu jednostki samorządu terytorialnego, |

| 284 | – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami, jeżeli należność dotyczy izby skarbowej lub innego wierzyciela, |

| 285 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych, jeżeli należność dotyczy urzędu skarbowego, |

b) naliczone odsetki za zwłokę i inne należności uboczne, jeżeli uprzednio nie zostały przypisane, w kwocie wpłaconej, w momencie ich wpłaty, według zasad określonych w art. 55 § 1 i 2 Ordynacji podatkowej, w korespondencji ze stroną Ma konta:

| 282 | – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność dotyczy budżetu państwa, |

| 283 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność w całości lub w części dotyczy budżetu jednostki samorządu terytorialnego, |

| 284 | – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami, jeżeli należność dotyczy izby skarbowej lub innego wierzyciela, |

| 285 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych, jeżeli należność dotyczy urzędu skarbowego, |

c) przeniesienia przypisów należności, które zostały zabezpieczone hipoteką; zapisu tego dokonuje się, ze znakiem minus, w korespondencji ze stroną Ma konta:

| 282 | – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność dotyczy budżetu państwa, |

| 283 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność w całości lub w części dotyczy budżetu jednostki samorządu terytorialnego, |

| 284 | – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami, jeżeli należność dotyczy izby skarbowej lub innego wierzyciela, |

| 285 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych, jeżeli należność dotyczy urzędu skarbowego, |

d) przypisy w wysokości wpłaconej kwoty z tytułu zaległości zabezpieczonych hipoteką, w korespondencji ze stroną Ma konta:

| 282 | – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność dotyczy budżetu państwa, |

| 283 | – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli należność w całości lub w części dotyczy budżetu jednostki samorządu terytorialnego, |

| 284 | – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami, jeżeli należność dotyczy izby skarbowej lub innego wierzyciela, |

| 285 | – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych, jeżeli należność dotyczy urzędu skarbowego, |

e) zwrot podatku od towarów i usług wynikający z deklaracji podatkowej lub z decyzji urzędu skarbowego w korespondencji ze stroną Ma konta 137 – Rachunek bankowy i jednocześnie, ze znakiem minus, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

f) zwrot nadpłaty, w korespondencji ze stroną Ma konta 107 – Kasa, jeżeli wypłaty dokonano gotówką, albo ze stroną Ma konta 137 – Rachunek bankowy, jeżeli wypłaty dokonano przelewem albo za pośrednictwem poczty, i jednocześnie, ze znakiem minus, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

g) odpis z tytułu należnego podatnikowi oprocentowania za nieterminowy zwrot nadpłaconego podatku, w korespondencji ze stroną Ma konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

h) wypłaty należnego podatnikowi oprocentowania za nieterminowy zwrot nadpłaconego podatku, w korespondencji ze stroną Ma konta 107 – Kasa, jeżeli wypłaty dokonano gotówką, albo ze stroną Ma konta 137 – Rachunek bankowy, jeżeli wypłaty dokonano przelewem albo za pośrednictwem poczty, i jednocześnie, ze znakiem minus, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

i) przypis w wysokości uprzednio dokonanej nadpłaty nie zwróconej w terminie, w korespondencji ze stroną Ma konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 271 księguje się:

a) wpłaty dokonane przez podatników do kasy urzędu skarbowego – w korespondencji ze stroną Wn konta 107 – Kasa,

b) wpłaty dokonane przez podatników poleceniem przelewu lub przekazem pocztowym na rachunek urzędu skarbowego, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

c) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz Skarbu Państwa, o którym mowa w art. 66 § 1 pkt 1 Ordynacji podatkowej, w korespondencji ze stroną Wn konta 273 – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego,

d) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz jednostki samorządu terytorialnego, o którym mowa w art. 66 § 1 pkt 2 Ordynacji podatkowej, w korespondencji ze stroną Wn konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

e) zapłatę dokonaną przez potrącenie z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa, o którym mowa w art. 64 § 1–3 Ordynacji podatkowej, albo wobec jednostki samorządu terytorialnego, o którym mowa w art. 65 § 1 Ordynacji podatkowej, w korespondencji ze stroną Wn konta 278 – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat,

f) wynagrodzenia pobrane przez płatników i inkasentów, w korespondencji ze stroną Wn konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

g) zmniejszenie wynagrodzeń nienależnie pobranych przez płatników i inkasentów z tytułu poboru podatków i niepodatkowych należności budżetowych na rzecz budżetu państwa lub jednostki samorządu terytorialnego, ze znakiem minus, w korespondencji ze stroną Wn konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

h) wpłaty od płatników i inkasentów z tytułu zwrotu wynagrodzeń pobranych przez nich nienależnie lub w wysokości większej od należnej – w korespondencji ze stroną Wn konta 107 – Kasa, jeżeli zwrot został dokonany do kasy urzędu skarbowego, albo ze stroną Wn konta 137 – Rachunek bankowy, jeżeli zwrot nastąpił na rachunek bankowy urzędu skarbowego,

i) zapłatę dokonaną przez podatnika z tytułu podatku za pośrednictwem banku, który obciążył rachunek bankowy podatnika, ale nie przekazał środków na rachunek bankowy urzędu skarbowego, w korespondencji ze stroną Wn konta 278 – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprzekazanych wpłat,

j) wpłaty początkowo zakwalifikowane do wyjaśnienia, jeżeli dokonaną wpłatę wyjaśniono i zakwalifikowano na właściwą należność, w korespondencji ze stroną Wn konta 279 – Wpływy do wyjaśnienia.

3. Jeżeli podatnicy są obowiązani okresowo wpłacać zaliczki na poczet podatku dochodowego na podstawie decyzji urzędu skarbowego, ustalającej roczny wymiar podatku bez określenia wysokości zaliczek, wówczas w terminach płatności zaliczek dokonuje się przypisu w wysokości obliczonej jako wynik podzielenia kwoty zryczałtowanego podatku należnego za dany rok, wynikającej z decyzji, przez liczbę obowiązkowych wpłat zaliczek w ciągu roku.

4. Jeżeli podatnik jest obowiązany okresowo wpłacać samodzielnie obliczone zaliczki na poczet należności lub zryczałtowany podatek dochodowy bez składania deklaracji i bez wezwania urzędu skarbowego, zaliczki te lub zryczałtowany podatek dochodowy powinny być zaksięgowane na koncie szczegółowym podatnika również jako przypisy w kwotach wpłat dokonanych za poszczególne okresy.

5. Konto wykazuje dwa salda:

1) saldo Wn oznacza przypisane, a nie zrealizowane podatki i niepodatkowe należności budżetowe,

2) saldo Ma oznacza wpłacone, a nie przypisane podatki i niepodatkowe należności budżetowe – to jest nadpłaty.

1) na stronie Wn konta 279:

a) wyjaśnionych wpłat:

– jeśli jest to kwota należna, wówczas księguje się ją na pokrycie właściwej należności w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych – właściwe konto analityczne w ramach konta syntetycznego i właściwe konto szczegółowe w ramach konta analitycznego; jednocześnie przelewa się wyjaśnioną należność na rachunek bankowy –właściwe subkonto, jeżeli była wpłacona na niewłaściwe subkonto,

– jeśli jest to kwota nienależna, wówczas zwrot kwoty księguje się odpowiednio w korespondencji ze stroną Ma konta 137 – Rachunek bankowy lub ze stroną Ma konta 107 – Kasa,

b) pomyłkowych wypłat z rachunku bankowego urzędu skarbowego, dokonanych przez bank, w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

2) na stronie Ma konta 279:

a) wpłat, które nie mogą być zaliczone na właściwą należność budżetową, w tym:

– dokonanych na rachunek bankowy – w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

– dokonanych do kasy urzędu skarbowego – w korespondencji ze stroną Wn konta 107 – Kasa,

b) otrzymanych zwrotów dokonanych uprzednio przez bank pomyłkowych wypłat z rachunku bankowego urzędu skarbowego w korespondencji ze stroną Wn konta 137 – Rachunek bankowy.

2. Konto 279 wykazuje dwa salda:

1) saldo Ma, które oznacza stan wpłat nie wyjaśnionych,

2) saldo Wn, które oznacza stan wypłat pomyłkowych.

2. Księgowań dokonuje się na stronie Wn konta 272 w sposób następujący:

1) należności, w wysokości zabezpieczonej hipoteką, ze znakiem plus, w korespondencji ze stroną Ma konta:

287 – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką,

2) zmniejszenie należności w wyniku dokonanej wpłaty, ze znakiem minus, w korespondencji ze stroną Ma konta:

287 – Rozliczenia z tytułu zaległości zabezpieczonych hipoteką.

3. Konto 272 wykazuje saldo Wn wyrażające stan zaległości zabezpieczonych hipoteką.

| 1) | 273 | – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego, |

| 2) | 274 | – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, |

| 3) | 275 | – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych, |

| 4) | 276 | – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami, |

| 5) | 277 | – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne, |

| 6) | 278 | – Należności od jednostek budżetowych z tytułu potrącenia i od banków z tytułu nieprze-kazanych wpłat. |

1) na stronie Wn konta 273 – kwoty zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz Skarbu Państwa, o którym mowa w art. 66 § 1 pkt 1 Ordynacji podatkowej, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 273 – zrealizowanych należności, o których mowa w pkt 1, w korespondencji ze stroną Wn konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 274 księguje się:

a) przekazane budżetowi państwa zrealizowane należne mu wpływy z tytułu podatków i niepodatkowych należności budżetowych – na centralny rachunek budżetu państwa, w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz Skarbu Państwa, o którym mowa w art. 66 § 1 pkt 1 Ordynacji podatkowej, w korespondencji ze stroną Ma konta 273 – Majątek przejęty na rzecz Skarbu Państwa z tytułu wygaśnięcia zobowiązania podatkowego; jednocześnie dokonuje się księgowań określonych w pkt 2 lit. b),

2) na stronie Ma konta 274 księguje się:

a) środki zebrane na rachunku bankowym urzędu skarbowego – w korespondencji ze stroną Wn konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych; księgowań na stronie Ma konta 274 dokonuje się w oparciu o wysokość wpływów środków pieniężnych ujętych na koncie 137 – Rachunek bankowy,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz Skarbu Państwa, o którym mowa w art. 66 § 1 pkt 1 Ordynacji podatkowej, w korespondencji ze stroną Wn konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

c) zrealizowane wpływy z tytułu przedawnionego zwrotu uprzednio dokonanej nadpłaty, jako zobowiązania przedawnionego, w korespondencji ze stroną Wn konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

d) przekazanie uzupełniających środków na rachunek bankowy celem zwrotu nadpłat, zwrotu podatku i wypłaty podatnikom oprocentowania za zwroty dokonane po terminie, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

e) korektę rozrachunku z budżetem państwa z tytułu przekazania uzupełniających środków na rachunek bankowy w związku z wypłatą podatnikom kwot, o których mowa pod lit. d), ze znakiem minus, w korespondencji ze stroną Wn:

– konta 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

i jednocześnie

– konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych.

2. Konto 274 wykazuje saldo Ma oznaczające należne, a nie przekazane środki z tytułu zrealizowanych podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 275 księguje się:

a) przekazane wpłaty podatków i niepodatkowych należności budżetowych na rzecz jednostek samorządu terytorialnego w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz jednostki samorządu terytorialnego, o którym mowa w art. 66 § 1 pkt 2 Ordynacji podatkowej, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych; jednocześnie dokonuje się księgowania określonego w pkt 2 lit. b),

2) na stronie Ma konta 275 księguje się:

a) środki zebrane na rachunku bankowym urzędu skarbowego, w korespondencji ze stroną Wn konta 283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych; księgowań na stronie Ma konta 275 dokonuje się w oparciu o wysokość wpływów środków pieniężnych ujętych na koncie 137 – Rachunek bankowy,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz jednostki samorządu terytorialnego, o którym mowa w art. 66 § 1 pkt 2 Ordynacji podatkowej, w korespondencji ze stroną Wn konta 283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych,

c) przekazanie uzupełniających środków na rachunek bankowy celem zwrotu nadpłat, zwrotu podatku i wypłaty podatnikom oprocentowania za zwroty dokonane po terminie, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

d) korektę rozrachunku z budżetem jednostki samorządu terytorialnego z tytułu przekazania uzupełniających środków na rachunek bankowy w związku z wypłatą podatnikom kwot, o których mowa pod lit. c), ze znakiem minus, w korespondencji ze stroną Wn:

– konta 283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych,

i jednocześnie

– konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych.

2. Konto 275 może wykazywać dwa salda:

1) saldo Wn oznacza nadpłacone udziały jednostek samorządu terytorialnego w podatku dochodowym,

2) saldo Ma oznacza należne, a nie przekazane jednostkom samorządu terytorialnego, podatki zrealizowane na rzecz budżetów tych jednostek.

1) na stronie Wn konta 276 księguje się:

a) przekazane izbie skarbowej należności z tytułu środka specjalnego za zrealizowane podatki i niepodatkowe należności budżetowe oraz przekazane innym wierzycielom należności z tytułu udziałów w zrealizowanych dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych, w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

b) pobrane wynagrodzenia płatników i inkasentów w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

c) zmniejszenie kwot wynagrodzeń nienależnie pobranych przez płatników i inkasentów, ze znakiem minus, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 276 księguje się:

a) należne udziały z tytułu środka specjalnego od dodatkowych wpływów podatków i niepodatkowych należności budżetowych oraz należne innym wierzycielom udziały w zrealizowanych przez urząd skarbowy dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych, w korespondencji ze stroną Wn konta 284 – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami,

b) pobrane wynagrodzenia płatników i inkasentów, w korespondencji ze stroną Wn konta:

282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli wynagrodzenie wynika z poboru podatku będącego dochodem budżetu państwa,

albo

283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli wynagrodzenie wynika z poboru podatku będącego dochodem jednostki samorządu terytorialnego,

c) zmniejszenie wynagrodzenia pobranego przez płatników i inkasentów, ze znakiem minus, w korespondencji ze stroną Wn konta:

282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych, jeżeli wynagrodzenie wynika z poboru należności będącej dochodem budżetu państwa,

albo

283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, jeżeli wynagrodzenie wynika z poboru należności będącej w całości dochodem jednostki samorządu terytorialnego.

2. Konto 276 wykazuje dwa salda:

1) saldo Wn oznacza nadwyżkę kwot pobranych wynagrodzeń płatników i inkasentów nad należnymi kwotami tych wynagrodzeń lub nadpłacone kwoty na środek specjalny,

2) saldo Ma oznacza należne, a nie przekazane izbie skarbowej lub urzędom celnym udziały z tytułu środka specjalnego ze zrealizowanych podatków i niepodatkowych należności budżetowych oraz innym wierzycielom udziały w zrealizowanych dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 277 księguje się przekazane na rachunek bankowy urzędu skarbowego zrealizowane wpływy z tytułu zwrotu kosztów upomnień i zwrotu kosztów egzekucyjnych, w korespondencji ze stroną Ma konta 137 – Rachunek bankowy,

2) na stronie Ma konta 277 księguje się należne urzędowi skarbowemu zrealizowane wpływy z tytułu kosztów upomnień i kosztów egzekucyjnych, w korespondencji ze stroną Wn konta 285 –Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych.

1) na stronie Wn konta 278 księguje się:

a) zapłatę dokonaną przez podatnika przez potrącenie kwoty zobowiązania z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa, o którym mowa w art. 64 § 1–3 Ordynacji podatkowej – jako przypis jednostce budżetowej z tytułu dokonanego potrącenia, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

b) zapłatę dokonaną przez podatnika przez potrącenie kwoty zobowiązania z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec jednostki samorządu terytorialnego, o którym mowa w art. 65 Ordynacji podatkowej – jako przypis jednostce budżetowej z tytułu dokonanego potrącenia, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

c) zapłatę dokonaną przez podatnika z tytułu podatku za pośrednictwem banku, który obciążył rachunek bankowy podatnika, ale nie przekazał środków na rachunek bankowy urzędu skarbowego, w korespondencji ze stroną Ma konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 278 księguje się:

a) wpłaty jednostek budżetowych z tytułu należności przypisanych w wyniku wygaśnięcia zobowiązania podatkowego przez potrącenie kwoty z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

b) wpłaty jednostek budżetowych z tytułu należności przypisanych w wyniku wygaśnięcia zobowiązania podatkowego przez potrącenie kwoty z wzajemnej, bezspornej i wymagalnej wierzytelności podatnika wobec jednostki samorządu terytorialnego, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy,

c) wpłaty banków, które obciążyły rachunek bankowy podatnika z tytułu zapłaty podatku, ale nie przekazały środków na rachunek bankowy urzędu skarbowego, w korespondencji ze stroną Wn konta 137 – Rachunek bankowy.

1) 282 – Rozliczenia z budżetem państwa z tytułu podatków i niepodatkowych należności budżetowych,

2) 283 – Rozliczenia z budżetami jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych,

3) 284 – Rozliczenia z izbą skarbową z tytułu podatków i niepodatkowych należności budżetowych w zakresie środka specjalnego oraz z innymi wierzycielami,

4) 285 – Rozliczenia z urzędami skarbowymi z tytułu kosztów upomnień i kosztów egzekucyjnych.

1) na stronie Wn konta 282 księguje się należne w całości lub w części budżetowi państwa:

a) podatki i niepodatkowe należności budżetowe zrealizowane przez urząd skarbowy, w korespondencji ze stroną Ma konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych; księgowań dokonuje się w oparciu o wysokość wpływów środków pieniężnych z tytułu podatków i niepodatkowych należności budżetowych ujętych na koncie 137 – Rachunek bankowy, według klucza określonego odrębnymi przepisami,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz Skarbu Państwa, o którym mowa w art. 66 § 1 pkt 1 Ordynacji podatkowej, w korespondencji ze stroną Ma konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

c) zrealizowane wpływy z tytułu przedawnionej uprzednio dokonanej nadpłaty, jako zobowiązania przedawnionego, w korespondencji ze stroną Ma konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

d) pobrane wynagrodzenia płatników i inkasentów, w korespondencji ze stroną Ma konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

e) zmniejszenie wynagrodzenia pobranego przez płatników i inkasentów z tytułu poboru podatków na rzecz budżetu państwa, ze znakiem minus, w korespondencji ze stroną Ma konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

f) korektę rozrachunku z budżetem państwa z tytułu przekazania uzupełniających środków na rachunek bankowy w związku ze zwrotem nadpłat oraz z wypłatą podatnikom oprocentowania za zwroty dokonane po terminie, ze znakiem minus, w korespondencji ze stroną Ma konta 274 – Rozrachunki z budżetem państwa z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 282 księguje się:

a) równowartość przypisów i odpisów z tytułu podatków i niepodatkowych należności budżetowych, w tym wynikających z rozliczeń z podatnikami z tytułu należności zabezpieczonych hipoteką, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

b) przypis przedawnionego zwrotu uprzednio dokonanej nadpłaty jako zobowiązania przedawnionego, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

c) odpisy z tytułu należnego podatnikowi oprocentowania za nieterminowy zwrot nadpłaconego podatku, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych.

2. Konto 282 wykazuje dwa salda:

1) saldo Wn oznacza stan nadpłat i podatków odpisanych, a nie zwróconych,

2) saldo Ma oznacza stan nie zrealizowanych, a przypisanych podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 283 księguje się należne jednostkom samorządu terytorialnego:

a) zrealizowane wpływy z podatków i niepodatkowych należności budżetowych w korespondencji ze stroną Ma konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych; księgowań dokonuje się na podstawie wpływów środków pieniężnych z tytułu podatków i niepodatkowych należności budżetowych, ujętych na koncie 137 – Rachunek bankowy,

b) kwotę zobowiązania podatkowego, które wygasło przez przeniesienie własności rzeczy lub praw majątkowych na rzecz jednostki samorządu terytorialnego, o którym mowa w art. 66 § 1 pkt 2 Ordynacji podatkowej, w korespondencji ze stroną Ma konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

c) pobrane wynagrodzenia płatników i inkasentów, w korespondencji ze stroną Ma konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

d) zmniejszenie wynagrodzenia pobranego przez płatników i inkasentów, ze znakiem minus, w korespondencji ze stroną Ma konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami,

e) korektę rozrachunku z budżetami jednostek samorządu terytorialnego z tytułu przekazania uzupełniających środków na rachunek bankowy w związku ze zwrotem nadpłat oraz z wypłatą podatnikom oprocentowania za zwroty dokonane po terminie, ze znakiem minus, w korespondencji ze stroną Ma konta 275 – Rozrachunki z budżetami jednostek samorządu terytorialnego z tytułu zrealizowanych wpływów podatków i niepodatkowych należności budżetowych,

2) na stronie Ma konta 283 księguje się:

a) równowartość przypisów i odpisów należności jednostek samorządu terytorialnego z tytułu podatków i niepodatkowych należności budżetowych, w tym wynikających z rozliczeń z podatnikami z tytułu należności zabezpieczonych hipoteką, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych,

b) odpisy z tytułu należnego podatnikom oprocentowania za nieterminowy zwrot nadpłaconego podatku, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych.

2. Konto 283 wykazuje dwa salda:

1) saldo Wn oznacza stan nadpłat i podatków odpisanych, a nie zwróconych,

2) saldo Ma oznacza stan przypisanych, a nie zrealizowanych podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 284 księguje się należne:

– izbie skarbowej udziały z tytułu środka specjalnego od dodatkowych wpływów podatkowych i niepodatkowych należności budżetowych,

– innym wierzycielom udziały w dochodach budżetu państwa z tytułu zrealizowanych podatków i niepodatkowych należności budżetowych,

w korespondencji ze stroną Ma konta 276 – Rozrachunki z izbą skarbową z tytułu środka specjalnego w zakresie zrealizowanych wpływów podatków i niepodatkowych należności budżetowych oraz z innymi wierzycielami; księgowań dokonuje się na podstawie rozliczonych wpływów środków pieniężnych zewidencjonowanych na koncie 137 – Rachunek bankowy; rozliczenia środków pieniężnych ujętych na koncie 137 dokonuje się według klucza określonego odrębnymi przepisami,

2) na stronie Ma konta 284 księguje się równowartość:

– przypisów i odpisów środka specjalnego od dodatkowo ustalonych podatków i niepodatkowych należności budżetowych,

– należnych innym wierzycielom udziałów w dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych,

w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych.

2. Konto 284 wykazuje dwa salda:

1) saldo Wn oznacza stan nadpłat środka specjalnego oraz należności z tytułu przypisów należnych innym wierzycielom udziałów w dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych,

2) saldo Ma, które wyraża stan nie zrealizowanych należności z tytułu przypisów i odpisów podatków i niepodatkowych należności budżetowych z tytułu środka specjalnego oraz stan nie zrealizowanych należności z tytułu przypisów należnych innym wierzycielom udziałów w dochodach budżetu państwa z tytułu podatków i niepodatkowych należności budżetowych.

1) na stronie Wn konta 285 księguje się należne urzędowi skarbowemu zrealizowane wpływy z tytułu zwrotu kosztów upomnień i kosztów egzekucyjnych, w korespondencji ze stroną Ma konta 277 – Rozrachunki z urzędami skarbowymi z tytułu zrealizowanych wpływów za koszty upomnień i koszty egzekucyjne,

2) na stronie Ma konta 285 księguje się równowartość przypisów i odpisów z tytułu kosztów upomnień i kosztów egzekucyjnych, w korespondencji ze stroną Wn konta 271 – Rozrachunki z podatnikami i płatnikami z tytułu podatków i niepodatkowych należności budżetowych.

2. Konto 285 wykazuje saldo Ma oznaczające stan należnych, a nie zrealizowanych kwot z tytułu przypisanych kosztów upomnień i kosztów egzekucyjnych.

1) równowartości należności zabezpieczonych hipoteką na rzecz Skarbu Państwa lub jednostek samorządu terytorialnego, ze znakiem plus, w korespondencji ze stroną Wn konta 272 – Zaległości zabezpieczone hipoteką,

2) zmniejszenia równowartości należności zabezpieczonych hipoteką na rzecz Skarbu Państwa lub jednostek samorządu terytorialnego w wysokości wpłaty dokonanej przez podatnika z tytułu tej należności, ze znakiem minus, w korespondencji ze stroną Wn konta 272 – Zaległości zabezpieczone hipoteką.

2. Konto 287 wykazuje saldo Ma wyrażające stan zaległości zabezpieczonych hipoteką.

Rozdział 3

Pobór zaległości podatkowych przez poborców skarbowych i rozliczanie poborców skarbowych

§ 38. [Dowód pobrania]

2. Z kwoty wpłat pobranych na pokrycie zaległości podatkowych pokrywa się w pierwszej kolejności:

1) koszty egzekucyjne,

2) koszty upomnienia.

Pozostałą kwotę dzieli się na pokrycie należności głównej i należnych odsetek za zwłokę według zasad określonych w art. 55 § 2 Ordynacji podatkowej.

3. Sumy pobrane w drodze egzekucji na rzecz urzędu skarbowego z tytułu podatków i niepodatkowych należności budżetowych poborca wpłaca do kasy urzędu skarbowego lub na jego rachunek bankowy w podziale na kwoty:

1) kosztów egzekucyjnych,

2) kosztów upomnienia,

3) należności głównej,

4) odsetek za zwłokę,

5) opłaty prolongacyjnej.

4. Sumy wyegzekwowane na rzecz wierzyciela poborca wpłaca na rachunek bankowy wierzyciela lub na wskazany przez niego rachunek jednostki prowadzącej obsługę finansowo-księgową wierzyciela.

5. Przy dokonywaniu wpłat w placówkach pocztowych poborca może posłużyć się wyłącznie przekazem do wpłat na rachunki bankowe.

6. Jeden dowód wpłaty (na rachunek bankowy lub do kasy urzędu skarbowego) może dotyczyć kilku pokwitowań z jednego kwitariusza przychodowego K 103.

7. Opłaty pocztowe lub prowizje bankowe, potrącone z sum pobranych na rzecz urzędu skarbowego z tytułu podatków i niepodatkowych należności budżetowych, obciążają bieżące wydatki budżetowe tego urzędu, na rzecz którego prowadzona była egzekucja.

8. Poborca pełniący służbę w miejscowości, w której urząd skarbowy ma siedzibę lub w której jest placówka pocztowa, wpłaca pobraną gotówkę codziennie (gotówkę pobraną po zamknięciu placówki pocztowej wpłaca w godzinach porannych następnego dnia), zaś w innych miejscowościach – przynajmniej raz w tygodniu. Jeżeli pobrana kwota przekracza złotową równowartość 30-krotności przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw obliczonego przez GUS, poborca powinien wpłacić gotówkę niezwłocznie, a najpóźniej w godzinach porannych następnego dnia, bez względu na miejsce pełnienia służby.

2. Przed przewidywaną przerwą w pracy trwającą dłużej niż trzy dni, w szczególności z powodu urlopu, poborca obowiązany jest zwrócić wszystkie przydzielone mu kwitariusze, które podlegają kontroli. W księdze druków zapisuje się wówczas przychód kwitariuszy niewykorzystanych i częściowo niewykorzystanych. Przepis stosuje się odpowiednio do przypadków nieprzewidzianych przerw w pracy, w tym z powodu choroby poborcy.

3. Rozliczanie polega na kontroli prowadzonych przez poborcę kwitariuszy oraz dotyczących ich dowodów wpłat.

4. Osoba kontrolująca poborcę sprawdza zgodność adnotacji o wpłacie w tytułach wykonawczych z kopią pokwitowania wystawionego przez poborcę oraz stwierdza całkowitą likwidację wymienionych tytułów.

5. Jeżeli w wyniku kontroli ustalony zostanie niedobór gotówki, poborca obowiązany jest pokryć go niezwłocznie, wpłacając odpowiednią kwotę do kasy urzędu skarbowego lub na rachunek bankowy urzędu skarbowego. W razie niemożności niezwłocznego pokrycia niedoboru przez poborcę, obciąża się go za niedobór.

6. Po zakończeniu kontroli i ewentualnego postępowania, wynikającego z kontroli, dokumenty złożone przez poborcę podlegają przechowaniu w urzędzie skarbowym, z wyjątkiem kwitariuszy niecałkowicie wykorzystanych, które zwraca się poborcy, jednakże dotyczące ich dowody wpłat zatrzymuje się w urzędzie skarbowym i wykorzystuje przy kontroli kwitariusza, gdy zostanie zwrócony po całkowitym wykorzystaniu.

7. Jeżeli poborca przestał pełnić funkcję poborcy, niezwłocznie rozlicza się go z przekazanych mu kwitariuszy, z wpłat pobranych oraz z wpłat dokonanych do kasy urzędu skarbowego i na rachunek bankowy urzędu skarbowego oraz na rachunki bankowe wierzycieli.

Rozdział 4

Zmiany organizacyjne i zmiany właściwości organu podatkowego

§ 40. [Zmiana klasyfikacji budżetowej]

2. Dokumentacja, o której mowa w ust. 1, obejmuje odpisy kont podatnika, a jeżeli wobec podatnika toczy się postępowanie podatkowe – również informację na temat tego postępowania.

3. Przekazanie dokumentacji podatnika, o którym mowa w ust. 1, odbywa się według następujących zasad:

1) urząd skarbowy właściwy przed zmianą, przekazujący dane o obrotach:

a) sporządza zbiór komputerowy odpisów kont oraz w dwu egzemplarzach wydruk tego zbioru i wykaz przekazywanych dokumentów,

b) potwierdza zgodność odpisów kont ze stanem faktycznym,

c) przekazuje urzędowi skarbowemu właściwemu po zmianie zbiór komputerowy odpisów kont wraz z jednym egzemplarzem potwierdzonego wydruku tego zbioru, informacją, o której mowa w ust. 2, oraz dwoma egzemplarzami wykazu przekazywanych dokumentów,

2) urząd skarbowy właściwy po zmianie, przejmujący dane o obrotach:

a) potwierdza otrzymanie dokumentów zgodnie z wykazem na jednym z otrzymanych egzemplarzy wykazu i zwraca go urzędowi skarbowemu przekazującemu,

b) weryfikuje zgodność odpisów kont otrzymanych w postaci zbioru komputerowego z ich postacią wydrukowaną, a ewentualne niezgodności wyjaśnia z przekazującym urzędem skarbowym,

3) urząd skarbowy przekazujący i urząd skarbowy przejmujący dołączają do swoich zbiorów akt podatkowych posiadane odpisy kont, informację i wykazy kont,

4) urząd skarbowy przekazujący, po otrzymaniu wykazu potwierdzonego przez urząd skarbowy przejmujący, zaznacza w swojej komputerowej bazie danych konta, których odpisy zostały przekazane, z zapisaniem daty przekazania i urzędu skarbowego przejmującego,

5) urząd skarbowy przejmujący, po potwierdzeniu na wykazie otrzymania odpisów kont, włącza konta otrzymane w postaci zbioru komputerowego do swojej komputerowej bazy danych, z zapisaniem daty otrzymania i urzędu skarbowego przekazującego.

4. Odpis każdego konta zawiera następujące dane:

1) a poprzedni rok podatkowy pełny odpis konta obejmujący wszystkie zapisy na koncie oraz łączne kwoty obrotów w rachunku ciągnionym – według rodzajów (przypisy, odpisy, wpłaty, zwroty, odsetki za zwłokę, opłatę prolongacyjną, oprocentowanie wypłacone podatnikowi, koszty egzekucyjne, zwrot kosztów upomnień),

2) za bieżący rok podatkowy, w którym następuje przekazanie, pełny odpis konta obejmujący wszystkie zapisy na koncie oraz podsumowane i wyprowadzone we wszystkich rubrykach kwoty obrotów od początku roku do dnia przekazania.

5. Jeżeli na kontach z lat wcześniejszych niż poprzedni rok podatkowy występuje zaległość lub nadpłata, wówczas przekazaniu podlegają odpisy kont za kolejne lata, począwszy od roku, w którym występuje zaległość lub nadpłata, aż do bieżącego roku podatkowego. Przepis ust. 4 stosuje się odpowiednio.

6. Wykaz, przy którym przesyła się odpisy kont, zawiera co najmniej następujące informacje odnośnie do każdego konta:

1) nazwę lub nazwisko podatnika,

2) NIP podatnika,

3) rodzaj należności głównej,

4) niepowtarzalny identyfikator konta,

5) rok, którego dotyczy dane konto,

Rozdział 5

Zestawienie obrotów i sald oraz bilans

§ 42. [Obroty i salda]

1) określenie roku kalendarzowego i okresu sprawozdawczego, którego zestawienie dotyczy,

2) symbole kont,

3) obroty i salda poszczególnych kont:

a) na dzień otwarcia ksiąg rachunkowych,

b) na koniec każdego okresu sprawozdawczego.

2. Na koniec roku kalendarzowego jako okresu sprawozdawczego sporządza się zestawienia sald wszystkich kont syntetycznych, kont analitycznych w ramach poszczególnych kont syntetycznych oraz kont szczegółowych w ramach poszczególnych kont, do których są prowadzone.

3. Zestawienia, o których mowa w ust. 2, sporządza się według zasad, o których mowa w ust. 1, z uzupełnieniem o obroty i salda na dzień kończący rok kalendarzowy. Zestawienia służą do ustalenia zgodności zbiorczych sum kont szczegółowych i kont analitycznych oraz zbiorczych sum kont analitycznych i kont syntetycznych.

4. Pełną klasyfikację budżetową uwzględnia się przy zestawieniach kont analitycznych i kont szczegółowych.

Rozdział 6

Przepis końcowy

§ 44. [Wejście w życie]

Minister Finansów: w z. J. Rudowski

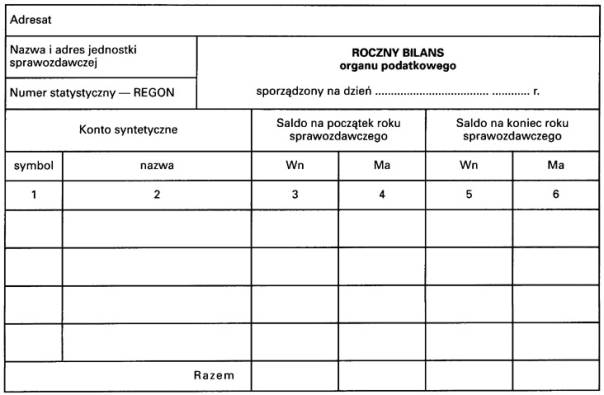

Załącznik do rozporządzenia Ministra Finansów z dnia 17 sierpnia 2000 r. (poz. 876)

BILANS ORGANU PODATKOWEGO

- Data ogłoszenia: 2000-09-20

- Data wejścia w życie: 2001-01-01

- Data obowiązywania: 2003-02-18

- Dokument traci ważność: 2003-11-19

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA