REKLAMA

Akty ujednolicone - rok 2013 poz. 363

ROZPORZĄDZENIE

MINISTRA FINANSÓW1)

z dnia 14 marca 2013 r.

w sprawie kas rejestrujących

Na podstawie art. 111 ust. 7a ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.2)) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Zakres regulacji]

1) sposób prowadzenia przez podatników, o których mowa w art. 111 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zwanej dalej „ustawą”, ewidencji obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących, zwanej dalej „ewidencją”;

2) warunki używania przez podatników kas rejestrujących, zwanych dalej „kasami”;

3) termin zgłoszenia kasy do naczelnika urzędu skarbowego w celu otrzymania numeru ewidencyjnego, rodzaje dokumentów, które są prowadzone lub składane w związku z używaniem kasy, oraz wzory tych dokumentów;

4) warunki zorganizowania i prowadzenia serwisu kas mające znaczenie dla ewidencjonowania oraz warunki, które powinny spełniać podmioty prowadzące serwis kas;

5) terminy oraz zakres obowiązkowych przeglądów technicznych kas.

1) dokumencie fiskalnym – rozumie się przez to paragon fiskalny, fakturę i raport fiskalny;

2) fiskalizacji kasy – rozumie się przez to jednokrotną i niepowtarzalną czynność inicjującą pracę modułu fiskalnego kasy z pamięcią fiskalną kasy, zakończoną wydrukiem dobowego raportu fiskalnego;

3) innym podmiocie – rozumie się przez to agenta, zleceniobiorcę, pośrednika lub inną osobę, która na podstawie umowy agencyjnej, zlecenia, pośrednictwa lub innej umowy o podobnym charakterze dokonuje sprzedaży w imieniu lub na rzecz podatnika zobowiązanego do prowadzenia ewidencji;

4) kasie z elektronicznym zapisem kopii – rozumie się przez to kasę konstrukcyjnie dostosowaną do sporządzania kopii drukowanych dokumentów fiskalnych i wydruków niefiskalnych w postaci zapisu na informatycznych nośnikach danych;

5) kasie powierzonej – rozumie się przez to kasę podatnika obowiązanego do jej stosowania w zakresie prowadzenia ewidencji, który na podstawie umowy przekazuje ją innemu podmiotowi do prowadzenia ewidencji w jego imieniu;

6) kasie własnej – rozumie się przez to kasę podatnika obowiązanego do jej stosowania w zakresie prowadzenia ewidencji własnej sprzedaży albo prowadzenia ewidencji własnej sprzedaży i ewidencji prowadzonej na rzecz lub w imieniu innych podatników;

7) książce kasy – rozumie się przez to dokumentację dotyczącą danej kasy, której wzór określają przepisy wydane na podstawie art. 111 ust. 9 ustawy;

8) module fiskalnym kasy – rozumie się przez to urządzenie ewidencjonujące obrót i wyliczające kwoty podatku, a także sterujące w jednoznaczny sposób wydrukiem wszystkich dokumentów drukowanych przez kasę oraz wyświetlaczem kasy;

9) numerze ewidencyjnym kasy – rozumie się przez to niepowtarzalny numer, który naczelnik urzędu skarbowego nadaje kasie, po zgłoszeniu fiskalizacji kasy przez podatnika i podmiot prowadzący serwis główny lub podmiot prowadzący serwis kas;

10) numerze unikatowym kasy – rozumie się przez to indywidualny i niepowtarzalny numer nadawany pamięci fiskalnej kasy, identyfikujący każdą kasę z zainstalowaną w niej pamięcią fiskalną, który nie może być przypisany innym urządzeniom;

11) pamięci fiskalnej – rozumie się przez to urządzenie zawierające elektroniczny nośnik danych, umożliwiające jednokrotny, niezmienialny zapis danych pod kontrolą programu pracy kasy, które są nieusuwalne bez zniszczenia samego urządzenia, oraz wielokrotny odczyt tych danych;

12) paragonie fiskalnym – rozumie się przez to wydrukowany przez kasę dla nabywcy w momencie sprzedaży dokument potwierdzający dokonaną transakcję sprzedaży;

13) podmiocie dokonującym wewnątrzwspólnotowego nabycia lub importu kas – rozumie się przez to osobę prawną, jednostkę organizacyjną niemającą osobowości prawnej oraz osobę fizyczną, która w zakresie prowadzonej działalności gospodarczej dokonała wewnątrzwspólnotowego nabycia lub importu danego typu kasy i wprowadza ją do obrotu na terytorium kraju;

14) podmiocie prowadzącym serwis główny – rozumie się przez to:

a) producenta krajowego danego typu kasy prowadzącego jej serwis,

b) podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu danego typu kasy prowadzący jej serwis,

c) podmiot, któremu przekazano prowadzenie serwisu kas na podstawie umowy, o której mowa w § 29;

15) podmiocie prowadzącym serwis kas – rozumie się przez to przedsiębiorcę, o którym mowa w art. 4 ustawy z dnia 2 lipca 2004 r. o swobodzie działalności gospodarczej (Dz. U. z 2010 r. Nr 220, poz. 1447, z późn. zm.3)), prowadzącego działalność serwisu kas i posiadającego autoryzację podmiotu prowadzącego serwis główny;

16) producencie krajowym – rozumie się przez to osobę prawną, jednostkę organizacyjną niemającą osobowości prawnej oraz osobę fizyczną, która w zakresie prowadzonej działalności gospodarczej wytworzyła dany typ kasy i wprowadza ją do obrotu na terytorium kraju;

17) programie archiwizującym – rozumie się przez to zewnętrzny program umożliwiający w systemach ogólnie dostępnych odczyt, prezentację i sprawdzenie danych zapisanych na informatycznych nośnikach danych;

18) programie pracy kasy – rozumie się przez to program zainstalowany w module fiskalnym, odpowiedzialny za realizację funkcji kasy, zapewniający prawidłowy, jednokrotny i niezmienialny zapis wysokości obrotu i kwot podatku w pamięci fiskalnej kasy oraz wydruk dokumentów fiskalnych i wydruków niefiskalnych, a także zapis kopii wydruków na informatycznych nośnikach danych w przypadku kas z elektronicznym zapisem kopii;

19) raporcie fiskalnym (dobowym, okresowym, w tym miesięcznym, oraz rozliczeniowym) – rozumie się przez to dokument fiskalny zawierający dane sumaryczne o obrocie i kwotach podatku za daną dobę lub za wybrany okres w ujęciu według poszczególnych stawek podatku oraz sprzedaży zwolnionej od podatku;

20) serwisancie kas – rozumie się przez to osobę fizyczną, działającą na rzecz podmiotu prowadzącego serwis główny lub podmiotu prowadzącego serwis kas, która wykonuje czynności obejmujące serwis kas i została do tego upoważniona przez podmiot prowadzący serwis główny;

21) serwisie kas – rozumie się przez to czynności obejmujące fiskalizację kas, ich naprawy i konserwacje oraz przeglądy techniczne prowadzone zgodnie z przepisami rozporządzenia oraz przepisami wydanymi na podstawie art. 111 ust. 9 ustawy.

Rozdział 2

Sposób prowadzenia przez podatników ewidencji oraz warunki używania kas rejestrujących

§ 3. [Ewidencja sprzedaży]

2. Otrzymanie przed dokonaniem sprzedaży całości lub części należności (zapłaty) podlega ewidencjonowaniu z chwilą jej otrzymania.

3. Nie ewidencjonuje się zwrotów towarów i uznanych reklamacji towarów i usług.

4. Zwroty towarów i uznane reklamacje towarów i usług, które skutkują zwrotem całości lub części należności (zapłaty) z tytułu sprzedaży, ujmuje się w odrębnej ewidencji zawierającej:

1) datę sprzedaży;

2) nazwę towaru lub usługi pozwalającą na jednoznaczną ich identyfikację i ewentualnie opis towaru lub usługi stanowiący rozwinięcie tej nazwy;

3) termin dokonania zwrotu towaru lub reklamacji towaru lub usługi;

4) wartość brutto zwracanego towaru lub wartość brutto towaru lub usługi będących przedmiotem reklamacji oraz wartość podatku należnego – w przypadku zwrotu całości należności z tytułu sprzedaży;

5) zwracaną kwotę (brutto) oraz odpowiadającą jej wartość podatku należnego – w przypadku zwrotu części należności z tytułu sprzedaży;

6) dokument potwierdzający dokonanie sprzedaży;

7) protokół przyjęcia zwrotu towaru lub reklamacji towaru lub usługi podpisany przez sprzedawcę i nabywcę.

5. W przypadku wystąpienia oczywistej pomyłki w ewidencji podatnik dokonuje niezwłocznie jej korekty przez ujęcie w odrębnej ewidencji:

1) błędnie zaewidencjonowanej sprzedaży (wartość sprzedaży brutto i wartość podatku należnego);

2) krótkiego opisu przyczyny i okoliczności popełnienia pomyłki oraz dołączenie oryginału paragonu fiskalnego dokumentującego sprzedaż, przy której nastąpiła oczywista pomyłka.

6. W przypadku, o którym mowa w ust. 5, podatnik ewidencjonuje przy zastosowaniu kasy sprzedaż w prawidłowej wysokości.

2. W przypadku gdy inny podmiot obowiązany jest również do prowadzenia ewidencji własnej sprzedaży, ewidencjonuje na potrzeby obliczenia osiąganego przez siebie obrotu oraz kwot podatku należnego całą wartość sprzedaży własnej i prowadzonej na rzecz lub w imieniu innych podatników.

3. Przekazanie innemu podmiotowi kasy powierzonej w celu prowadzenia ewidencji lub zobowiązanie innego podmiotu do prowadzenia tej ewidencji przy zastosowaniu kasy własnej, następuje na podstawie umowy zawartej w formie pisemnej.

1) wydają nabywcy, bez jego żądania, paragon fiskalny;

2) dokonują po fiskalizacji kasy wyłącznie sprzedaży w trybie fiskalnym i nie dokonują sprzedaży ewidencjonowanej przy zastosowaniu kasy po jej fiskalizacji w żadnym innym trybie, w tym w trybie szkoleniowym;

3) sporządzają raport fiskalny dobowy po zakończeniu sprzedaży za dany dzień, nie później jednak niż przed dokonaniem pierwszej sprzedaży w dniu następnym;

4) sporządzają raport fiskalny okresowy (miesięczny) po zakończeniu sprzedaży za dany miesiąc, w terminie do 25. dnia miesiąca następującego po danym miesiącu;

5) stosują oznaczenia literowe od „A” do „G” do przyporządkowania stawki podatku do nazw towarów i usług, przy czym:

a) literze „A” jest przyporządkowana stawka podstawowa podatku,

b) literom od „B” do „G” odpowiadają pozostałe stawki podatku stosowane na poszczególne towary i usługi oraz zwolnienie od podatku;

6) przyporządkowują dowolną wolną literę, z wyjątkiem litery „A”, wartości 0% (tzw. zero techniczne) w przypadku sprzedaży opodatkowanej, o której mowa w art. 119 ust. 1 lub art. 120 ust. 4 ustawy; przyporządkowanie odpowiedniej litery dla tego rodzaju sprzedaży odnotowuje serwisant w książce kasy;

7) dokonują wydruku wszystkich emitowanych przez kasę dokumentów i w przypadku kas innych niż z elektronicznym zapisem kopii, kopii tych dokumentów na taśmie papierowej;

8) przechowują kopie dokumentów fiskalnych przez okres wymagany w ustawie oraz w ustawie z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2012 r. poz. 749, z późn. zm.4)) zgodnie z warunkami określonymi w ustawie z dnia 29 września 1994 r. o rachunkowości (Dz. U. z 2013 r. poz. 330).

2. Podatnicy stosujący kasy, które rozliczają więcej niż jedną transakcję w jednym czasie, zamykają wszystkie rozpoczęte w ciągu danej doby transakcje przed wykonaniem raportu fiskalnego dobowego.

2. Jeżeli na podstawie odrębnych przepisów podatnicy świadczący usługi przewozu osób i ich bagażu podręcznego taksówkami nie są obowiązani do rozliczania się według wskazań taksometru, stosują kasy wyposażone również w funkcję związaną ze stosowaniem cen umownych indywidualnie negocjowanych.

1) imię i nazwisko lub nazwę podatnika, adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

2) numer identyfikacji podatkowej podatnika (NIP);

3) numer kolejny wydruku;

4) datę oraz godzinę i minutę sprzedaży;

5) oznaczenie „PARAGON FISKALNY”;

6) nazwę towaru lub usługi pozwalającą na jednoznaczną ich identyfikację;

7) cenę jednostkową towaru lub usługi;

8) ilość i wartość sumaryczną sprzedaży danego towaru lub usługi z oznaczeniem literowym przypisanej stawki podatku;

9) wartość rabatów lub narzutów, o ile występują;

10) wartość sprzedaży brutto i kwoty podatku według poszczególnych stawek podatku po uwzględnieniu rabatów lub narzutów;

11) wartość sprzedaży zwolnionej od podatku;

12) łączną kwotę podatku;

13) łączną kwotę sprzedaży brutto;

14) oznaczenie waluty, w której rejestrowana jest sprzedaż, przynajmniej przy łącznej kwocie sprzedaży brutto;

15) kolejny numer paragonu fiskalnego;

16) numer kasy i oznaczenie kasjera – przy więcej niż jednym stanowisku kasowym;

17) numer identyfikacji podatkowej nabywcy (NIP nabywcy) – na żądanie nabywcy;

18) logo fiskalne i numer unikatowy kasy.

2. Paragon fiskalny musi być czytelny i umożliwić nabywcy sprawdzenie prawidłowości dokonanej transakcji. Paragon fiskalny może zawierać w miejscu określonym dla nazwy, o której mowa w ust. 1 pkt 6, również opis towaru lub usługi stanowiący rozwinięcie tej nazwy.

3. Informacje zawarte na paragonie fiskalnym powinny znajdować się w kolejności określonej w ust. 1, z wyjątkiem informacji o dacie oraz godzinie i minucie sprzedaży, a logo fiskalne i numer unikatowy kasy muszą być umieszczone centralnie w ostatniej linii paragonu fiskalnego.

1) imię i nazwisko lub nazwę podatnika oraz adres jego zamieszkania lub siedziby;

2) numer identyfikacji podatkowej podatnika (NIP);

3) numer kolejny wydruku;

4) numer rejestracyjny i numer boczny taksówki;

5) datę wykonania usługi, z określeniem w godzinach i minutach czasu rozpoczęcia i zakończenia kursu;

6) oznaczenie „PARAGON FISKALNY”;

7) długość drogi przejechanej w czasie kursu;

8) jednostkowe opłaty taryfowe wykorzystywane do wyceny kursu łącznie z opłatą za impuls;

9) liczbę impulsów i wartość usługi odnoszące się do poszczególnych taryf;

10) wartość poszczególnych innych opłat taryfowych;

11) wartość rabatów lub narzutów, o ile występują;

12) wartość sprzedaży brutto i kwoty podatku według poszczególnych stawek podatku po uwzględnieniu rabatów lub narzutów;

13) wartość sprzedaży zwolnionej od podatku;

14) łączną kwotę podatku;

15) łączną kwotę sprzedaży brutto;

16) oznaczenie waluty, w której rejestrowana jest sprzedaż, przynajmniej przy łącznej kwocie sprzedaży brutto;

17) kolejny numer paragonu fiskalnego;

18) numer identyfikacji podatkowej nabywcy (NIP nabywcy) – na żądanie nabywcy;

19) logo fiskalne i numer unikatowy kasy.

2. W przypadku kasy wyposażonej również w funkcję związaną ze stosowaniem cen umownych indywidualnie negocjowanych, o której mowa w § 7 ust. 2, paragon fiskalny, oprócz danych wymienionych w ust. 1, związanych z wyceną kursu według wskazań taksometru, zawiera także:

1) cenę uzgodnioną do zapłaty i kwotę podatku podlegające ewidencji w pamięci fiskalnej kasy;

2) imię i nazwisko lub nazwę albo nazwę skróconą nabywcy usługi oraz jego adres;

3) miejsce rozpoczęcia i zakończenia kursu, z tym że w przypadku gdy kurs skończył się w miejscu jego rozpoczęcia, należy podać nazwę głównych miejscowości objętych trasą kursu.

3. Dane, o których mowa w ust. 2 pkt 2 i 3, mogą być na oryginale i kopii paragonu fiskalnego wpisane ręcznie w odpowiednich miejscach oznaczonych na tym paragonie fiskalnym, a fakt wręczenia paragonu fiskalnego nabywcy usługi powinien być przez niego potwierdzony czytelnym podpisem na kopii paragonu fiskalnego.

4. Przepisy ust. 2 pkt 2 i 3 oraz ust. 3 nie dotyczą podatników stosujących kasy z elektronicznym zapisem kopii.

1) imię i nazwisko lub nazwę podatnika, adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

2) numer identyfikacji podatkowej podatnika (NIP);

3) numer kolejny wydruku;

4) datę oraz godzinę i minutę sprzedaży;

5) oznaczenie „PARAGON FISKALNY”;

6) oznaczenie „BILET” lub „OPŁATA DODATKOWA”;

7) rodzaj biletu;

8) tytuł ulgi w przypadku biletu ulgowego;

9) numer kursu;

10) nazwę przystanku początkowego i końcowego lub zakres ważności, lub okres ważności biletu;

11) cenę jednostkową usługi;

12) wartość ulgi w przypadku biletu ulgowego;

13) liczbę i wartość sumaryczną sprzedaży danej usługi, z oznaczeniem literowym przypisanej stawki podatku;

14) wartość rabatów lub narzutów, o ile występują;

15) wartość sprzedaży brutto i kwoty podatku według poszczególnych stawek podatku, po uwzględnieniu rabatów lub narzutów;

16) wartość sprzedaży zwolnionej od podatku;

17) łączną kwotę podatku;

18) łączną kwotę sprzedaży brutto;

19) oznaczenie waluty, w której rejestrowana jest sprzedaż, przynajmniej przy łącznej kwocie sprzedaży brutto;

20) kolejny numer paragonu fiskalnego;

21) imię i nazwisko posiadacza biletu w przypadku biletów okresowych imiennych;

22) logo fiskalne i numer unikatowy kasy.

1) imię i nazwisko lub nazwę podatnika, adres punktu sprzedaży, a dla sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

2) numer identyfikacji podatkowej podatnika (NIP);

3) numer kolejny wydruku;

4) datę i czas wykonania raportu fiskalnego dobowego;

5) oznaczenie umieszczone centralnie „RAPORT FISKALNY DOBOWY”;

6) oznaczenie daty i czasu rozpoczęcia i zakończenia sprzedaży objętej raportem fiskalnym dobowym;

7) kolejny numer raportu fiskalnego dobowego;

8) określenie literowe od „A” do „G” wraz z przypisanymi stawkami podatku VAT, przy czym literze „A” przyporządkowana jest stawka podstawowa podatku, literom od „B” do „G” przyporządkowane są pozostałe stawki podatku VAT oraz zwolnienie od podatku;

9) osobno dla paragonów i faktur wartości sprzedaży bez podatku (netto) według poszczególnych stawek podatku, wartości sprzedaży zwolnionej od podatku, kwoty podatku według poszczególnych stawek;

10) łączną kwotę podatku;

11) łączną wartość sprzedaży brutto;

12) liczbę awaryjnych zerowań pamięci operacyjnej wykonanych od ostatniego raportu fiskalnego dobowego oraz kolejne numery wykonanych awaryjnych zerowań pamięci operacyjnej, daty i czas ich wykonania oraz przy każdym z zerowań oznaczenie literą „Z” – zerowanie zewnętrzne lub literą „W” – zerowanie wewnętrzne oraz symbolem „*” w przypadku rejestrowania sprzedaży pomiędzy wykonaniem poprzedniego raportu fiskalnego dobowego lub awaryjnego zerowania pamięci operacyjnej a wykonaniem opisywanego zerowania;

13) oznaczenie „WYKONANO ZMIANY W BAZIE TOWAROWEJ” oraz łączną liczbę zmian dla bazy obejmujących dodanie towaru, usunięcie towaru i zmianę przypisanej do towaru stawki podatkowej;

14) łączną liczbę paragonów fiskalnych anulowanych;

15) wartość paragonów fiskalnych anulowanych;

16) łączną liczbę paragonów fiskalnych;

17) łączną liczbę faktur;

18) łączną liczbę pozycji sumowaną od pkt 5 do pkt 17;

19) opis „WALUTA EWIDENCYJNA” i symbol waluty ewidencyjnej;

20) dla kas z elektronicznym zapisem kopii wydruków sumy narastająco z raportu na raport wartości kwot podatku według stawek z uwzględnieniem zerowania tych kwot i naliczania ponownie po zmianie waluty ewidencyjnej oraz łączną, narastającą wartość sprzedaży brutto;

21) dla kas z funkcją rozliczania recept refundowanych oznaczenie „ILOŚĆ WYCEN” oraz liczbę wycen wykonanych od ostatniego raportu fiskalnego dobowego;

22) dla kas z funkcją rozliczania recept refundowanych oznaczenie „OPŁATA” oraz łączną kwotę brutto zarejestrowanej sprzedaży pomniejszoną o zniżki i refundacje;

23) numer kasy, w przypadku gdy jest więcej niż jedno stanowisko kasowe;

24) oznaczenie kasjera;

25) dla kas z elektronicznym zapisem kopii wydruków umieszczony centralnie numer kontrolny wyznaczony na podstawie zawartości tekstowej raportu fiskalnego dobowego;

26) umieszczone centralnie logo fiskalne i numer unikatowy;

27) dla kas z elektronicznym zapisem kopii wydruków umieszczony centralnie skrót kryptograficzny, o którym mowa w przepisach wydanych na podstawie art. 111 ust. 9 ustawy.

2. Informacje zawarte w raporcie fiskalnym dobowym powinny znajdować się w kolejności określonej w ust. 1, z wyjątkiem informacji o dacie i czasie wykonania raportu fiskalnego dobowego.

2. Do oznaczania skrótów nazw walut stosuje się oznaczenia skrótów nazw walut stosowane przez Narodowy Bank Polski.

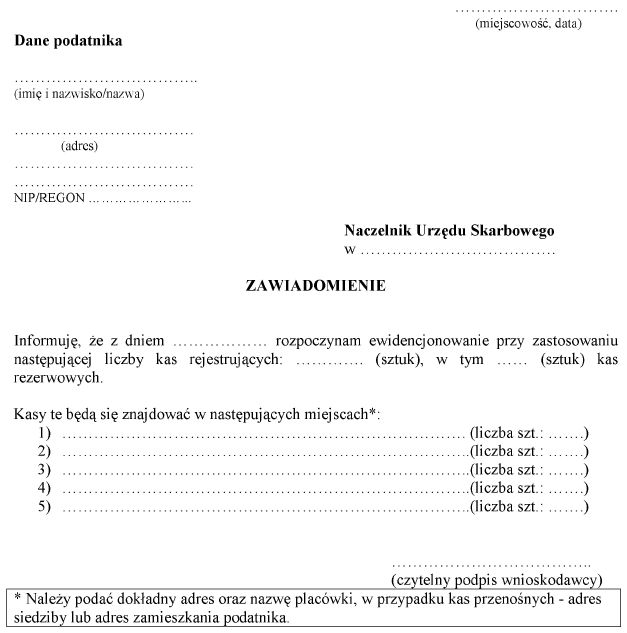

1) złożeniem zawiadomienia do właściwego naczelnika urzędu skarbowego, że będzie przez niego prowadzona ewidencja przy zastosowaniu kasy, którego wzór stanowi załącznik nr 1 do rozporządzenia – w celu odliczenia lub zwrotu kwoty wydatkowanej na zakup kasy; zawiadomienie zawiera informację o liczbie kas i miejscu (adresie) ich używania;

2) dokonaniem fiskalizacji kasy.

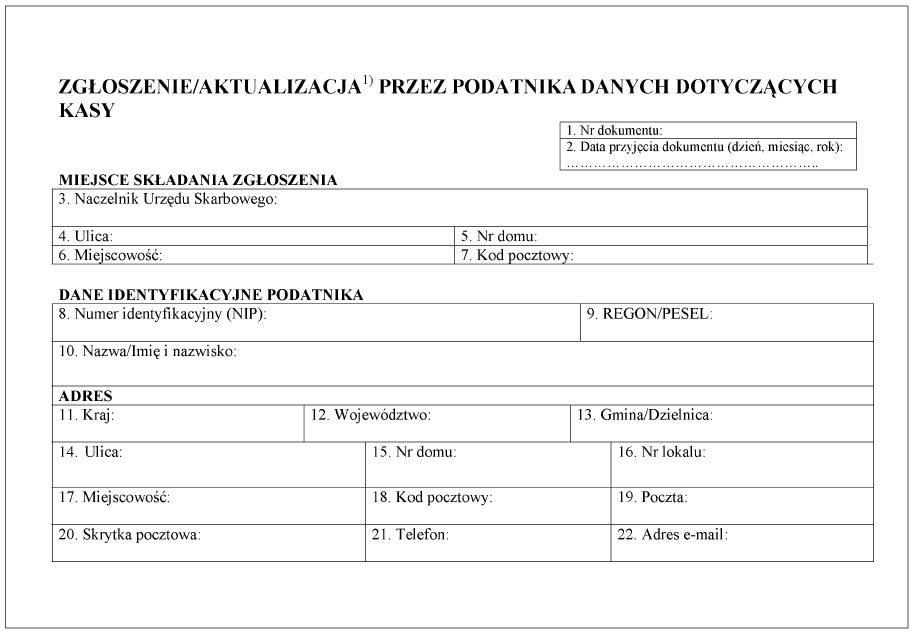

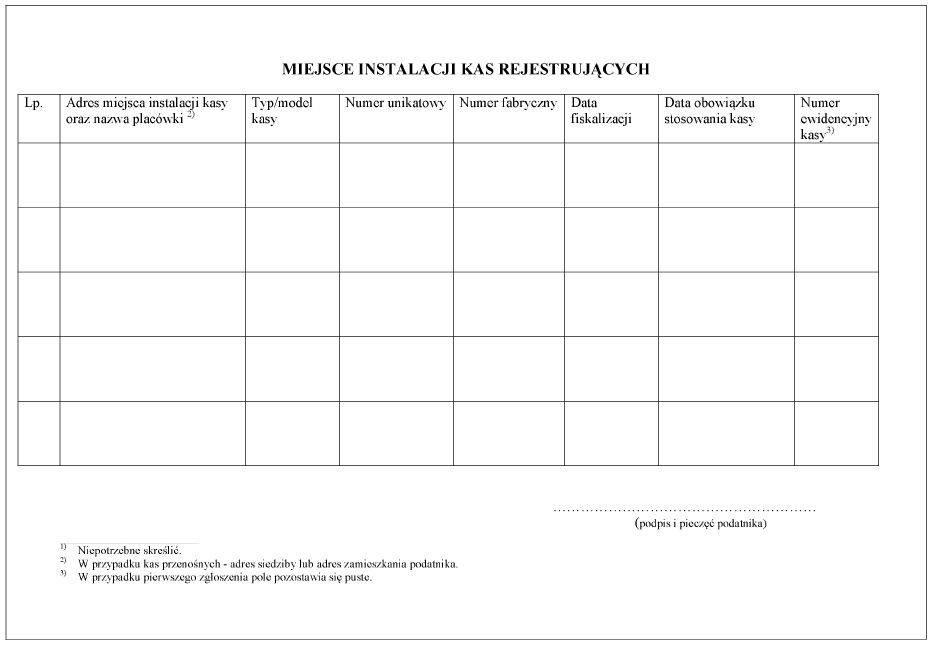

2. W przypadku podatnika, który zamierza stosować do prowadzenia ewidencji jedną kasę, zawiadomienie, o którym mowa w ust. 1 pkt 1, może być dokonane na formularzu zgłoszenia przez podatnika danych dotyczących kasy, którego wzór stanowi załącznik nr 2 do rozporządzenia.

3. Fiskalizacja dokonywana jest przez serwisanta kas przez jednokrotne i niepowtarzalne uaktywnienie trybu fiskalnego pracy kasy z równoczesnym wpisaniem numeru identyfikacji podatkowej podatnika (NIP) do pamięci fiskalnej.

4. Fiskalizacja potwierdzona jest wykonaniem raportu fiskalnego dobowego. Wydruk raportu fiskalnego dobowego dołączany jest do książki kasy.

5. W terminie 7 dni od dnia fiskalizacji kasy podatnik składa do właściwego naczelnika urzędu skarbowego zgłoszenie danych dotyczących kasy, w celu otrzymania numeru ewidencyjnego.

6. Wzór zgłoszenia, o którym mowa w ust. 5, stanowi załącznik nr 2 do rozporządzenia.

1) dokonują weryfikacji poprawności pracy kasy, ze szczególnym uwzględnieniem prawidłowego zaprogramowania nazw towarów i usług, wartości stawek podatkowych, waluty ewidencyjnej wraz z jej symbolem i wartością przelicznika, wskazań daty i czasu oraz właściwego przyporządkowania nazw towarów do stawek podatku;

2) niezwłocznie zgłaszają podmiotowi prowadzącemu serwis główny lub podmiotowi prowadzącemu serwis kas każdą nieprawidłowość w pracy kasy;

3) udostępniają kasy do kontroli stanu nienaruszalności kasy i prawidłowości jej pracy na każde żądanie właściwych organów;

4) zgłaszają kasy do obowiązkowego przeglądu technicznego do podmiotu prowadzącego serwis główny lub podmiotu prowadzącego serwis kas, w terminach określonych w § 33;

5) nanoszą w książce kasy oraz w sposób trwały na obudowę kasy numer ewidencyjny kasy, który dla kasy oraz książki kasy jest identyczny i nie może być przypisany innym urządzeniom;

6) przechowują książkę kasy, a także programy, o których mowa w przepisach wydanych na podstawie art. 111 ust. 9 ustawy, przez okres użytkowania kasy oraz udostępniają je na żądanie właściwych organów; w przypadku kas stacjonarnych książkę kasy, a także programy, przechowuje się w miejscu użytkowania kasy;

7) dokonują wpisów przewidzianych do wykonania przez podatnika w książce kasy, jak również umożliwiają dokonanie wpisów podmiotowi prowadzącemu serwis główny lub podmiotowi prowadzącemu serwis kas;

8) powiadamiają niezwłocznie naczelnika urzędu skarbowego o utracie książki kasy;

9) występują niezwłocznie do podmiotu prowadzącego serwis główny o wydanie duplikatu książki kasy w przypadku jej utraty.

2. Podatnik stosujący kasy korzysta wyłącznie z serwisu prowadzonego przez podmiot prowadzący serwis główny lub podmiot prowadzący serwis kas.

3. Zmiana podmiotu prowadzącego serwis kas niewynikająca z naruszenia warunków jego prowadzenia może być dokonana, na wniosek podatnika, za zgodą podmiotu prowadzącego serwis główny, z tym że nie może on odmówić zgody na zmianę prowadzącego serwis kas, jeżeli warunki cenowe i miejsca jego świadczenia są korzystniejsze dla podatnika. O dokonanej zmianie podatnik zawiadamia właściwego naczelnika urzędu skarbowego w terminie 7 dni od dnia jej dokonania.

4. W przypadku wystąpienia okoliczności skutkujących zmianą właściwego dla podatnika naczelnika urzędu skarbowego, podatnik w terminie 7 dni od dnia wystąpienia tych okoliczności składa do właściwego naczelnika urzędu skarbowego wniosek o zarejestrowanie w prowadzonej przez naczelnika urzędu skarbowego ewidencji kasy, pod dotychczasowym numerem ewidencyjnym kasy, zgodnie z wzorem określonym w załączniku nr 2 do rozporządzenia. Do wniosku podatnik dołącza informację o dotychczas właściwym naczelniku urzędu skarbowego.

5. Podatnik w terminie 7 dni od dnia zmiany miejsca używania kasy informuje o tym właściwego naczelnika urzędu skarbowego, składając zgłoszenie aktualizacyjne danych dotyczących kasy, którego wzór stanowi załącznik nr 2 do rozporządzenia.

6. W przypadku zmiany miejsca używania kasy podatnik zapewnia dokonanie zmiany w książce kasy w zakresie określenia miejsca używania kasy oraz zapewnia dokonanie zmiany danych zapisanych w pamięci kasy dotyczących adresu punktu sprzedaży, w którym po dokonanej zmianie kasa będzie używana.

7. Zmiana miejsca używania kasy nie wymaga odczytania zawartości pamięci fiskalnej kasy.

8. Podatnicy stosujący kasy z elektronicznym zapisem kopii dodatkowo:

1) prowadzą bieżącą kontrolę w zakresie prawidłowego i terminowego przekazu danych do archiwizowania;

2) stosują urządzenia archiwizujące i informatyczne nośniki danych określone w książce kasy przez producenta krajowego lub podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu kas;

3) stosują autoryzowany przez producenta krajowego lub podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu kas program archiwizujący, zgodny z kartą kasy, o którym mowa w przepisach wydanych na podstawie art. 111 ust. 9 ustawy.

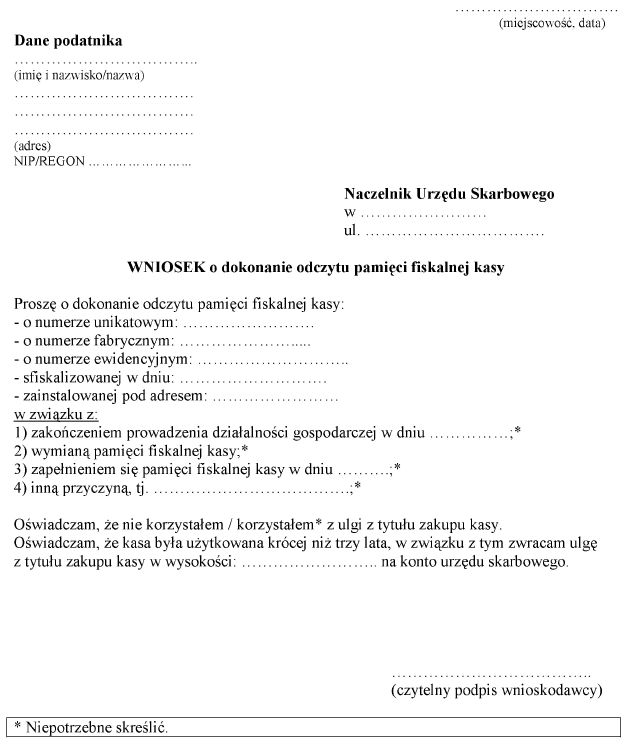

1) wykonuje raport fiskalny dobowy i raport fiskalny okresowy (miesięczny);

2) składa w terminie 7 dni od dnia zakończenia pracy kasy w trybie fiskalnym wniosek do naczelnika urzędu skarbowego o dokonanie odczytu pamięci fiskalnej kasy, którego wzór stanowi załącznik nr 3 do rozporządzenia;

3) składa wniosek o wyrejestrowanie kasy z ewidencji prowadzonej przez naczelnika urzędu skarbowego;

4) dokonuje przy pomocy serwisanta kasy odczytu zawartości pamięci fiskalnej kasy przez wykonanie raportu rozliczeniowego za cały okres pracy kasy w obecności pracownika urzędu skarbowego.

2. Odczyt, o którym mowa w ust. 1 pkt 4, powinien być zakończony protokołem z czynności odczytania zawartości pamięci fiskalnej kasy sporządzonym przez pracownika urzędu skarbowego, z zastrzeżeniem § 27. Raport stanowi załącznik do protokołu. Wzór protokołu stanowi załącznik nr 4 do rozporządzenia.

2. Po wymianie pamięci fiskalnej podatnik:

1) dokonuje fiskalizacji kasy;

2) składa zgłoszenie aktualizacyjne danych dotyczących kasy z nowym numerem unikatowym w terminie 7 dni od dnia otrzymania kasy od podmiotu prowadzącego serwis główny, do właściwego naczelnika urzędu skarbowego, według wzoru zgłoszenia aktualizacyjnego stanowiącego załącznik nr 2 do rozporządzenia.

3. W przypadku, o którym mowa w ust. 1, książka kasy nie podlega wymianie.

2. W przypadku odzyskania kasy utraconej w wyniku kradzieży podatnik:

1) niezwłocznie powiadamia o tym naczelnika urzędu skarbowego oraz

2) poddaje, przed jej ponownym zastosowaniem do prowadzenia ewidencji, obowiązkowemu przeglądowi technicznemu, przy czym jej ponowne zastosowanie może nastąpić nie wcześniej niż dnia następnego po dokonaniu tego przeglądu.

3. W przypadku rezygnacji z prowadzenia ewidencji przy zastosowaniu odzyskanej kasy, utraconej w wyniku kradzieży, podatnik dokonuje czynności określonych w § 15.

4. W przypadku utraty kasy wskutek siły wyższej przepisy ust. 1–3 stosuje się odpowiednio.

Rozdział 3

Warunki zorganizowania i prowadzenia serwisu kas rejestrujących oraz warunki, które powinny spełniać podmioty prowadzące serwis kas

§ 18. [Organizowanie i prowadzenie serwisu kas]

2. Producent krajowy lub podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu kas w terminie 30 dni od dnia otrzymania decyzji Prezesa Głównego Urzędu Miar potwierdzającej spełnienie przez dany typ kasy funkcji oraz kryteriów i warunków technicznych, którym muszą odpowiadać kasy, przekazuje ministrowi właściwemu do spraw finansów publicznych informacje na temat zorganizowania serwisu kas (schemat organizacyjny oraz jego rozmieszczenie w kraju).

2. Wzór zgłoszenia, o którym mowa w ust. 1, stanowi załącznik nr 5 do rozporządzenia.

2. Podmiot prowadzący serwis kas przekazuje podmiotowi prowadzącemu serwis główny dokumentację dotyczącą serwisu kas (lub jej kopię), za okresy kwartalne, do 10. dnia miesiąca po zakończeniu kwartału. W przypadku przekazania dokumentacji dotyczącej serwisu kas podmiot prowadzący serwis kas zachowuje jej kopię.

2. Podmiot prowadzący serwis główny cofa upoważnienie, jeżeli serwisant kas narusza warunki wykonywania serwisu kas lub wykonując taki serwis, umożliwia podatnikowi niezgodne z prawdą, nierzetelne ewidencjonowanie dokonanych transakcji przy zastosowaniu kasy.

3. Podmiot prowadzący serwis główny może cofnąć upoważnienie serwisantowi kas z innych przyczyn niż wskazane w ust. 2.

4. Podmiot prowadzący serwis kas informuje podmiot prowadzący serwis główny o zdarzeniach, o których mowa w ust. 2.

5. Potwierdzeniem upoważnienia serwisanta kas jest ważny identyfikator wydany przez podmiot prowadzący serwis główny, zwany dalej „identyfikatorem”, którego wzór stanowi załącznik nr 6 do rozporządzenia.

6. Identyfikator wydany serwisantowi kas jest ważny przez rok od daty jego wydania i upoważnia do wykonywania serwisu typu (typów) kas w nim wskazanych.

7. Serwisant kas w trakcie wykonywania serwisu danej kasy legitymuje się identyfikatorem.

8. Do serwisanta kas przepis § 32 stosuje się odpowiednio.

2. Serwisant kas nie może dokonać fiskalizacji kasy, która w dniu jej nabycia przez podatnika nie posiadała ważnej decyzji ministra właściwego do spraw finansów publicznych wydanej na podstawie przepisów obowiązujących przed dniem wejścia w życie rozporządzenia Ministra Finansów z dnia 28 listopada 2008 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące oraz warunków ich stosowania (Dz. U. Nr 212, poz. 1338, z 2010 r. Nr 252, poz. 1694 oraz z 2011 r. Nr 140, poz. 818) lub potwierdzenia, o którym mowa w art. 111 ust. 6b ustawy.

1) wpisu swoich danych identyfikacyjnych do książki kasy;

2) chronologicznych wpisów do książki kasy.

2. Informacje o treści wpisów dokonywanych przez serwisanta kas określa wzór książki kasy, a kopie tych informacji należy ująć w prowadzonej dokumentacji serwisu kas.

3. Wpisy w książkę kasy muszą być dokonywane czytelnie, a wpisy o wykonanym serwisie kas muszą być podpisane przez serwisanta kas i ostemplowane jego pieczęcią.

2. W przypadku ujawnienia przez serwisanta przyczyn awarii związanych z konstrukcją kasy, protokół, o którym mowa w ust. 1, serwisant kas przesyła do podmiotu prowadzącego serwis główny, w celu uzupełnienia go o opinię o przyczynach wystąpienia zdarzenia i o informację o odnotowanej liczbie takich zdarzeń w danym typie kas.

3. Uzupełniony protokół, o którym mowa w ust. 2, podmiot prowadzący serwis główny niezwłocznie przesyła do właściwego dla podatnika naczelnika urzędu skarbowego oraz do Prezesa Głównego Urzędu Miar.

2. W przypadku, o którym mowa w ust. 1, podmiot prowadzący serwis główny dokonuje odczytu zawartości pamięci fiskalnej kasy, o którym mowa w § 15 ust. 1 pkt 4, i sporządza protokół z czynności odczytania zawartości pamięci fiskalnej kasy. W przypadku gdy podmiot prowadzący serwis główny stwierdzi brak możliwości odczytu zawartości pamięci fiskalnej kasy, w protokole określa przyczyny tej okoliczności.

3. Protokół, o którym mowa w ust. 2, sporządza i podpisuje podmiot prowadzący serwis główny. Protokół musi być sporządzony czytelnie i opatrzony podpisem uprawnionego pracownika i pieczęcią podmiotu prowadzącego serwis główny.

4. Oryginał protokołu, o którym mowa w ust. 2, przesyła się w terminie 7 dni od dnia jego sporządzenia do właściwego dla podatnika naczelnika urzędu skarbowego, a kopię protokołu do podatnika.

5. W przypadku, o którym mowa w ust. 2 zdanie drugie, kopię protokołu przesyła się do Prezesa Głównego Urzędu Miar.

2. Podmiot przekazujący serwis kas przesyła kopię umowy, o której mowa w ust. 1, do właściwego dla siebie naczelnika urzędu skarbowego oraz do ministra właściwego do spraw finansów publicznych, w terminie 7 dni od dnia jej zawarcia.

2. Lista, o której mowa w ust. 1, jest na bieżąco aktualizowana i przesyłana wraz z informacją o zakresie zmian, w terminie 7 dni od dnia dokonania zmiany, do właściwego dla podmiotu prowadzącego serwis główny naczelnika urzędu skarbowego.

2. Serwisant kas na żądanie właściwego dla podatnika naczelnika urzędu skarbowego niezwłocznie i bezpłatnie dokonuje wyjaśnień dotyczących sposobu używania danej kasy lub dokonuje czynności z zakresu serwisu tej kasy.

3. Podmiot prowadzący serwis główny oraz podmiot prowadzący serwis kas współpracuje ze wskazanymi przez naczelnika urzędu skarbowego pracownikami tego urzędu w zakresie zastosowanych przez producenta krajowego lub podmiot dokonujący wewnątrzwspólnotowego nabycia lub importu kas procedur pracy kasy, w szczególności pozwalających na sprawdzenie prawidłowości pracy kasy.

4. Serwisant kas wykonuje, na podstawie dokonanego przez podatnika zgłoszenia, obowiązkowy przegląd techniczny kasy w terminie 5 dni od dnia zgłoszenia.

Rozdział 4

Terminy oraz zakres obowiązkowych przeglądów technicznych kas rejestrujących

§ 33. [Terminy przeglądów technicznych kas]

2. W przypadku kas o zastosowaniu specjalnym, przeznaczonych do prowadzenia ewidencji przy świadczeniu usług przewozu osób i ich bagażu podręcznego taksówkami, obowiązkowego przeglądu dokonuje się nie rzadziej niż w terminach wymaganych do kolejnej legalizacji określonych w odrębnych przepisach o prawnej kontroli metrologicznej dla taksometru używanego do współpracy z kasą przez podatnika, jednak nie rzadziej niż co 25 miesięcy.

3. Na potrzeby stosowania ust. 1 i 2 termin pierwszego, obowiązkowego przeglądu technicznego liczony jest od dnia fiskalizacji kasy.

4. Termin określony w ust. 1 i 2 liczony jest zgodnie z przepisami art. 12 § 3–5 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.

1) stanu plomb na obudowie kasy, a w przypadku kas bez programu aplikacyjnego (drukarek fiskalnych) – również stanu plomb na module fiskalnym kasy, oraz zgodności ich z zapisem w książce kasy i dokumentacją związaną z wykonywanym serwisem kasy;

2) stanu obudowy kasy;

3) czytelności dokumentów fiskalnych drukowanych przez kasę;

4) programu pracy kasy i programu archiwizującego, jego wersji co do zgodności z zapisami w książce kasy i dokumentacją związaną z wykonywanym serwisem kasy;

5) poprawności działania kasy, w szczególności w zakresie emisji dokumentów fiskalnych;

6) poprawności działania wyświetlacza klienta;

7) stanu pamięci fiskalnej i modułu fiskalnego kasy co do zgodności z dokumentacją związaną z wykonywanym serwisem kasy;

8) stanu technicznego akumulatorów lub baterii wewnętrznego zasilania kasy.

2. Obowiązkowy przegląd techniczny kasy obejmuje również:

1) wpis jego wyniku do książki kasy;

2) dołączenie do książki kasy zaleceń pokontrolnych oraz kopii dokumentu potwierdzającego wykonanie przeglądu technicznego, w szczególności kopii faktury.

Rozdział 5

Przepisy przejściowe i przepis końcowy

§ 35. [Stosowanie kas - przepis przejściowy]

1) decyzji ministra właściwego do spraw finansów publicznych wydanej na podstawie przepisów obowiązujących przed dniem wejścia w życie rozporządzenia Ministra Finansów z dnia 28 listopada 2008 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące oraz warunków ich stosowania,

2) potwierdzenia, o którym mowa w art. 111 ust. 6b ustawy, wydanego po dniu 1 września 2011 r.

– mogą je nadal stosować do prowadzenia ewidencji po upływie tego okresu, pod warunkiem że kasy te zapewniają prawidłowość rozliczeń podatnika.

2. Przepis ust. 1 stosuje się odpowiednio do podatników, o których mowa w § 37, którzy, w okresie od dnia 1 kwietnia 2013 r. do dnia 30 września 2013 r., przekazali kasę powierzoną w celu prowadzenia ewidencji lub zobowiązali inny podmiot do prowadzenia ewidencji przy zastosowaniu kasy własnej, bez zawarcia umowy w formie pisemnej.

Minister Finansów: wz. J. Cichoń

|

|

1) Minister Finansów kieruje działem administracji rządowej – finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2011 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. Nr 248, poz. 1481).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2012 r. poz. 1342, 1448, 1529 i 1530 oraz z 2013 r. poz. 35.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2010 r. Nr 239, poz. 1593, z 2011 r. Nr 85, poz. 459, Nr 106, poz. 622, Nr 112, poz. 654, Nr 120, poz. 690, Nr 131, poz. 764, Nr 132, poz. 766, Nr 153, poz. 902, Nr 163, poz. 981, Nr 171, poz. 1016, Nr 199, poz. 1175, Nr 204, poz. 1195 i Nr 232, poz. 1378 oraz z 2012 r. poz. 855, 1166, 1407, 1445 i 1529.

4) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2012 r. poz. 848, 1101, 1342 i 1529 oraz z 2013 r. poz. 35.

5) Niniejsze rozporządzenie w zakresie swojej regulacji było poprzedzone rozporządzeniem Ministra Finansów z dnia 28 listopada 2008 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące oraz warunków ich stosowania (Dz. U. Nr 212, poz. 1338, z 2010 r. Nr 252, poz. 1694 oraz z 2011 r. Nr 140, poz. 818), które traci moc z dniem wejścia w życie niniejszego rozporządzenia zgodnie z art. 9 ust. 7 ustawy z dnia 18 marca 2011 r. o zmianie ustawy o podatku od towarów i usług oraz ustawy – Prawo o miarach (Dz. U. Nr 64, poz. 332).

Załączniki do rozporządzenia Ministra Finansów

z dnia 14 marca 2013 r. (poz. 363)

Załącznik nr 1

WZÓR - ZAWIADOMIENIE

Załącznik nr 2

WZÓR - ZGLOSZENIE/AKTUALIZACJA PRZEZ PODATNIKA DANYCH DOTYCZĄCYCH KASY

Załącznik nr 3

WZÓR - WNIOSEK O DOKONANIE ODCZYTU PAMIĘCI FISKALNEJ KASY

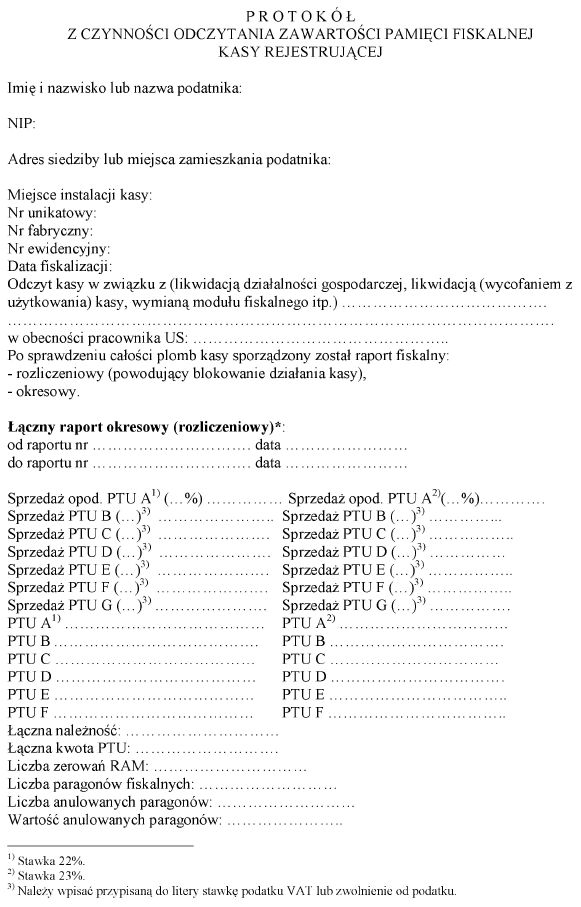

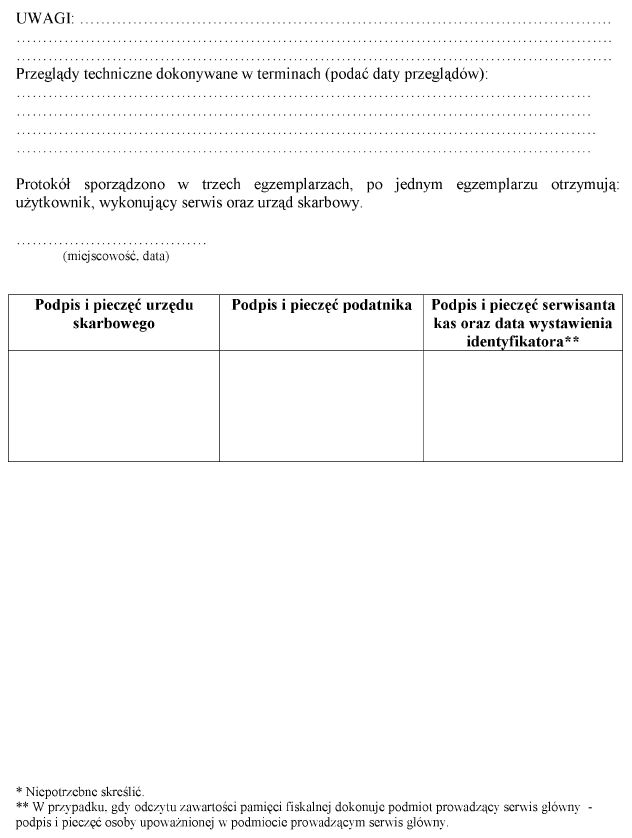

Załącznik nr 4

WZÓR - PROTOKÓŁ Z CZYNNOŚCI ODCZYTANIA ZAWARTOŚCI PAMIĘCI FISKALNEJ KASY REJESTRUJĄCEJ

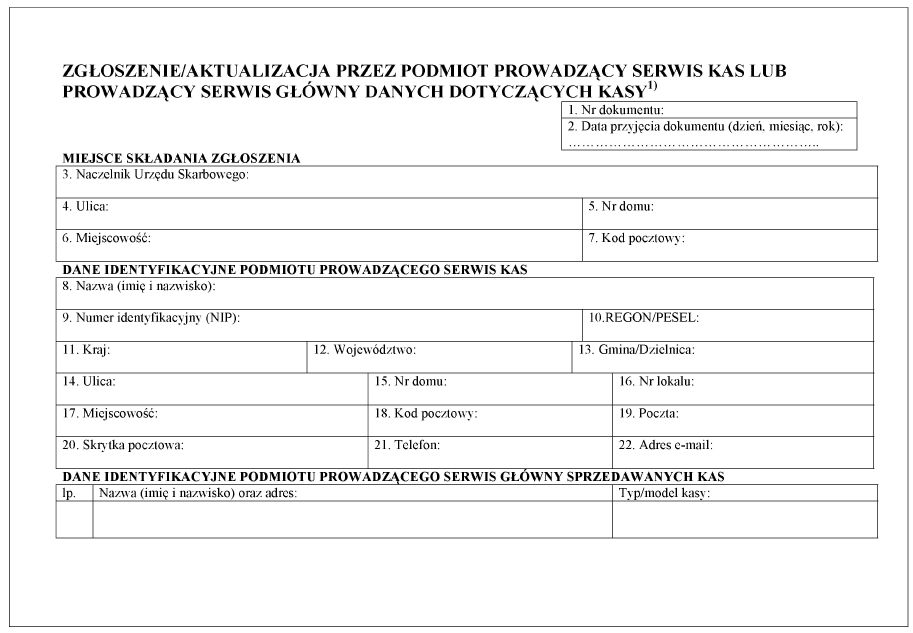

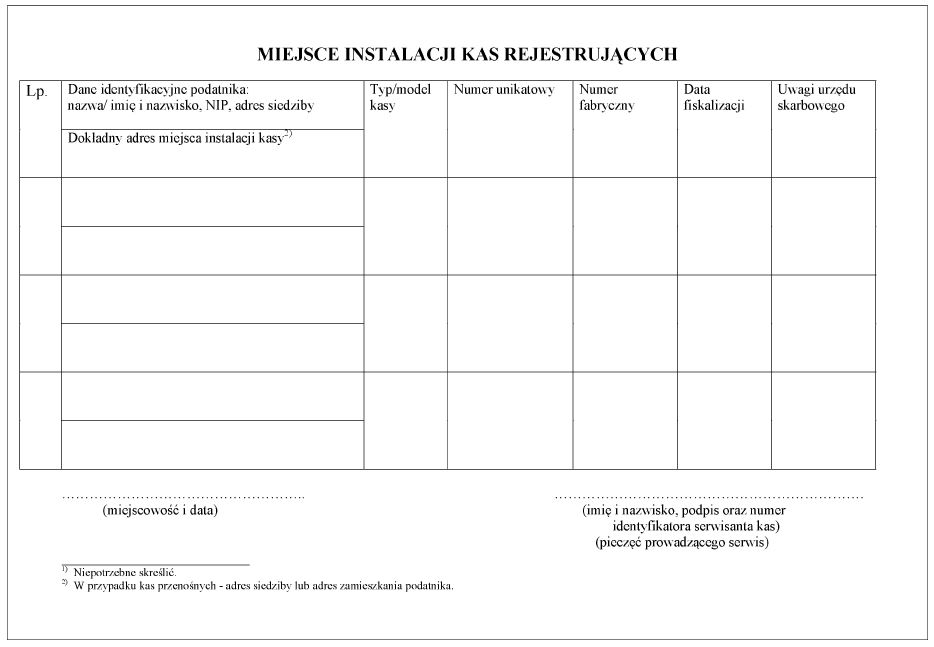

Załącznik nr 5

WZÓR - ZGLOSZENIE/AKTUALIZACJA PRZEZ PODMIOT PROWADZĄCY SERWIS KAS LUB PROWADZĄCY SERWIS GŁÓWNY DANYCH DOTYCZĄCYCH KASY

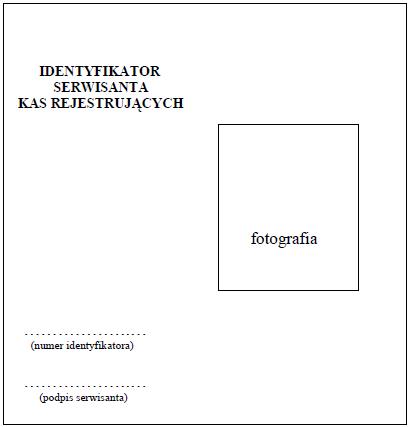

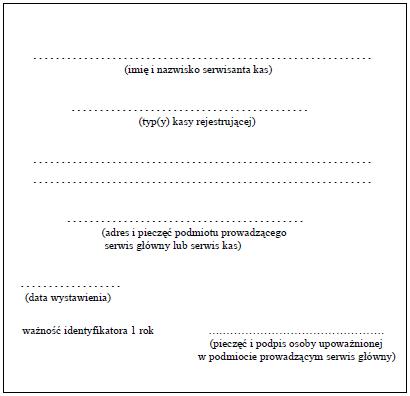

Załącznik nr 6

WZÓR IDENTYFIKATORA SERWISANTA KAS

Awers

Rewers

Dopuszcza się zmiany w stosunku do wzoru: formatu, rozmieszczenia zapisów oraz zastosowanych zabezpieczeń dokumentu.

- Data ogłoszenia: 2013-03-15

- Data wejścia w życie: 2013-04-01

- Data obowiązywania: 2013-04-01

- Dokument traci ważność: 2019-05-01

REKLAMA

Akty ujednolicone

REKLAMA

REKLAMA