REKLAMA

Dzienniki Urzędowe - rok 2011 nr 13 poz. 48

UCHWAŁA Nr 324/2011

KOMISJI NADZORU FINANSOWEGO

z dnia 20 grudnia 2011 r.

zmieniająca uchwałę w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka oraz uchwałę w sprawie ustalenia wiążących banki norm płynności

Na podstawie art. 128 ust. 6 pkt 1, 3–5 i 7 oraz art. 141j ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe (Dz. U. z 2002 r. Nr 72, poz. 665 z późn. zm.1)) uchwala się, co następuje:

§ 1

W uchwale nr 76/2010 Komisji Nadzoru Finansowego z dnia 10 marca 2010 r. w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka (Dz. Urz. KNF Nr 2, poz. 11, z późn. zm.2)) wprowadza się następujące zmiany:

1) w § 6 w ust. 1 pkt 4 otrzymuje brzmienie:

„4) łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań – obliczony zgodnie z załącznikiem nr 12 do uchwały;”;

2) w § 8:

a) ust. 3 otrzymuje brzmienie:

„3. Bank uzyskuje zgodę na stosowanie metod, o których mowa w ust. 1 pkt 2 i 3, pod warunkiem, że dla wybranej metody, na dzień złożenia wniosku o wydanie zgody na stosowanie metody wartości zagrożonej, ustalona na podstawie weryfikacji historycznej, o której mowa w § 14 załącznika nr 19 do uchwały, liczba dni – spośród 250 dni roboczych bezpośrednio poprzedzających dzień obliczenia, w których dzienna strata rynkowa na pozycjach pierwotnych objętych metodą wartości zagrożonej przekroczyła wartość zagrożoną wyznaczoną na dany dzień roboczy – nie przewyższa 10.”,

b) w ust. 5 w pkt 1 lit. c otrzymuje brzmienie:

„c) struktury i założeń wewnętrznego systemu pomiaru, z uwzględnieniem norm jakościowych określonych w § 36–41 załącznika nr 14 do uchwały oraz norm ilościowych określonych w § 42–60 załącznika nr 14 do uchwały, a także wymogów dotyczących ryzyka operacyjnego wynikających z uchwały nr 258/2011 Komisji Nadzoru Finansowego z dnia 4 października 2011 r. w sprawie szczegółowych zasad funkcjonowania systemu zarządzania ryzykiem i systemu kontroli wewnętrznej oraz szczegółowych warunków szacowania przez banki kapitału wewnętrznego i dokonywania przeglądów procesu szacowania i utrzymywania kapitału wewnętrznego oraz zasad ustalania polityki zmiennych składników wynagrodzeń osób zajmujących stanowiska kierownicze w banku (Dz. Urz. KNF Nr 11, poz. 42),”;

3) w § 11 w ust. 2 w pkt 3 lit. c otrzymuje brzmienie:

„c) przez skonsolidowane przekroczenie limitu koncentracji zaangażowań rozumie się przekroczenie limitu koncentracji zaangażowań obliczone na podstawie skonsolidowanego sprawozdania finansowego banku przy odpowiednim zastosowaniu zasad określonych dla banków podlegających nadzorowi skonsolidowanemu w uchwale nr 208/2011 Komisji Nadzoru Finansowego z dnia 22 sierpnia 2011 r. w sprawie szczegółowych zasad i warunków uwzględniania zaangażowań przy ustalaniu przestrzegania limitu koncentracji zaangażowań i limitu dużych zaangażowań (Dz. Urz. KNF Nr 9, poz. 34), zwanej dalej „uchwałą w sprawie limitu koncentracji zaangażowań i limitu dużych zaangażowań”,”;

4) w § 14:

a) w ust. 1 pkt 3 otrzymuje brzmienie:

„3) z zastrzeżeniem ust. 4, 80% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 – w okresie od dnia 1 stycznia 2009 r. do dnia 31 grudnia 2012 r.”,

b) w ust. 2 pkt 2 otrzymuje brzmienie:

„2) z zastrzeżeniem ust. 4, 80% porównawczego całkowitego wymogu kapitałowego obliczonego zgodnie z ust. 3 – w okresie od dnia 1 stycznia 2009 r. do dnia 31 grudnia 2012 r.”,

c) w ust. 3 pkt 4 otrzymuje brzmienie:

„4) porównawczy łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań – obliczony zgodnie z załącznikiem nr 12 do uchwały;”;

5) w załączniku nr 1 w spisie załączników tytuł załącznika nr 12 otrzymuje brzmienie:

„Załącznik nr 12 – OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU PRZEKROCZENIA LIMITU KONCENTRACJI ZAANGAŻOWAŃ”;

6) w załączniku nr 2:

a) w § 4 ust. 2 otrzymuje brzmienie:

„2. W przypadku, o którym mowa w ust. 1 pkt 3, bank obowiązany jest uzyskać zgodę Komisji Nadzoru Finansowego na obliczanie współczynników delta na podstawie własnych modeli wyceny opcji. Do wniosku o wydanie zgody bank załącza:

1) opis modelu wyceny opcji, stanowiącego podstawę obliczania współczynnika delta;

2) specyfikację i weryfikację założeń modelu wyceny opcji;

3) specyfikację produktową zakresu stosowania modelu wyceny opcji;

4) opis źródeł i metod aktualizacji danych wykorzystywanych przez model wyceny opcji;

5) informację o sposobie szacowania parametrów modelu wyceny opcji;

6) opis procedur wewnętrznych w zakresie zarządzania ryzykiem oraz księgowej ewidencji transakcji opcyjnych;

7) ocenę wrażliwości współczynników delta względem zmian wartości instrumentu bazowego opcji.”,

b) § 11 otrzymuje brzmienie:

„§ 11. Gwarantowanie emisji papierów wartościowych bank może uwzględnić w rachunku pozycji pierwotnych poprzez pomniejszenie kwoty określonej w § 10 o iloczyn tej kwoty i odpowiedniego współczynnika korygującego określonego w tabeli 1; użyte w tabeli określenie „dzień zerowy” oznacza dzień, w którym bank staje się bezwarunkowo zobowiązany do zakupu znanej ilości papierów wartościowych po uzgodnionej cenie.

Tabela 1.

| Okres | Współczynniki korygujące |

| Od podpisania umowy do dnia zerowego | 100% |

| W pierwszym dniu roboczym po dniu zerowym | 90% |

| W drugim i trzecim dniu roboczym po dniu zerowym | 75% |

| W czwartym dniu roboczym po dniu zerowym | 50% |

| W piątym dniu roboczym po dniu zerowym | 25% |

| W szóstym i dalszych dniach roboczych po dniu zerowym | 0% |

c) § 17 otrzymuje brzmienie:

„§ 17. Bank, który w wyniku zawarcia umowy dotyczącej kredytowego instrumentu pochodnego przyjmuje na siebie ryzyko kredytowe (sprzedawca zabezpieczenia), obliczając wymóg kapitałowy z tytułu ryzyka rynkowego uwzględnia, o ile przepisy uchwały nie stanowią inaczej, wartość nominalną określoną w tej umowie. Bank może jednakże zdecydować się na zastąpienie wartości nominalnej określonej w umowie, wartością nominalną po odjęciu wszelkich zmian wartości rynkowej kredytowego instrumentu pochodnego od momentu uruchomienia wymiany strumieni pieniężnych.”,

d) w § 18 pkt 7 otrzymuje brzmienie:

„7) jeżeli kredytowy instrument pochodny uruchamiany n-tym niewykonaniem zobowiązania (n-th-to-default credit derivative) posiada zewnętrzną ocenę wiarygodności kredytowej, sprzedawca zabezpieczenia oblicza narzut kapitałowy z tytułu ryzyka szczególnego przy wykorzystaniu zewnętrznej oceny wiarygodności kredytowej instrumentu pochodnego i stosuje w odpowiednich przypadkach odpowiednie wagi ryzyka dla pozycji sekurytyzacyjnych.”,

e) § 25 otrzymuje brzmienie:

„§ 25. Obliczając wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych uwzględnia się saldowanie w wysokości 80% wielkości pozycji pierwotnej wynikającej z ekspozycji bazowej zabezpieczonej kredytowym instrumentem pochodnym lub wynikającej z zabezpieczenia, w zależności od tego, która z kategorii generuje wyższy wymóg kapitałowy, w przypadku gdy pozycje te zmieniają się przeciwstawnie i głównie w tym samym zakresie oraz gdy łącznie spełnione są następujące przesłanki:

1) występuje idealne dopasowanie zobowiązania referencyjnego, terminu zapadalności zarówno zobowiązania referencyjnego, jak i kredytowego instrumentu pochodnego oraz waluty ekspozycji bazowej;

2) zasadnicze elementy umowy kredytowego instrumentu pochodnego nie wpływają w sposób znaczący na różnicę między zmianą ceny kredytowego instrumentu pochodnego a zmianami ceny zobowiązania referencyjnego.”;

7) w załączniku nr 3:

a) w § 8 pkt 1 otrzymuje brzmienie:

„1) udokumentowane zasady i procedury dotyczące procesu wyceny, które określają zakres odpowiedzialności za różne obszary wchodzące w skład procesu wyceny, źródła informacji rynkowych oraz ocenę ich adekwatności, wytyczne dotyczące stosowania nieobserwowalnych parametrów wejściowych odzwierciedlających założenia banku dotyczące parametrów stosowanych przez uczestników rynku celem wyceny pozycji, częstotliwość dokonywania niezależnej wyceny, godziny odczytywania dziennych cen zamknięcia, procedury korekt aktualizujących wartość wyceny, procedury weryfikacji na koniec miesiąca oraz weryfikacji doraźnej;”,

b) § 10 otrzymuje brzmienie:

„§ 10. 1. Banki dokonują w miarę możliwości wyceny swoich pozycji według wartości rynkowej. Wycena według wartości rynkowej jest wyceną pozycji dokonywaną nie rzadziej niż raz dziennie według łatwo dostępnych cen zamknięcia, pochodzących z niezależnych źródeł, takich jak: kursy giełdowe, notowania elektroniczne lub notowania pochodzące od kilku niezależnych podmiotów pośredniczących (brokerów) o dużym doświadczeniu na danym rynku.

2. Dokonując wyceny według wartości rynkowej, stosuje się ostrożniejszy z kursów kupna lub sprzedaży, chyba że bank jest aktywnym animatorem rynku w zakresie danego rodzaju instrumentu finansowego lub towaru i może dokonać zamknięcia po średnim kursie rynkowym.

3. W przypadku gdy wycena według wartości rynkowej nie jest możliwa, przed obliczeniem wymogów kapitałowych dla portfela handlowego banki muszą dokonać konserwatywnej wyceny ich pozycji lub portfeli według modelu. Wycena według modelu oznacza dowolną wycenę, która powstała w drodze odwzorowania, ekstrapolacji lub została obliczona w inny sposób na podstawie danych rynkowych i która spełnia wymogi określone w ust. 4.

4. Dokonując wyceny według modelu, bank powinien spełnić następujące wymogi:

1) kierownictwo wyższego szczebla otrzymuje informacje, które składniki portfela handlowego lub pozycje portfela bankowego wyceniane według wartości godziwej poddawane są wycenie według modelu, wraz z opisem wyjaśniającym ewentualny wpływ tego podejścia na pomiar ryzyka i wyniki prowadzonej działalności;

2) wykorzystywane dane rynkowe odpowiadają w miarę możliwości cenom rynkowym, a adekwatność danych rynkowych dla pozycji podlegającej wycenie oraz parametry modelu ocenia się odpowiednio często;

3) w miarę dostępności stosuje się metody wyceny, które stanowią przyjętą praktykę rynkową dla danych transakcji finansowych lub towarowych;

4) model opracowuje się lub zatwierdza niezależnie od jednostki organizacyjnej zawierającej operacje oraz poddaje się go niezależnym testom obejmującym weryfikację formuł obliczeniowych i założeń oraz zastosowanego oprogramowania, a w przypadku gdy model został stworzony przez bank, opiera się go na założeniach, które zostały oszacowane i sprawdzone przez osoby odpowiednio wykwalifikowane, niezwiązane z procesem tworzenia modelu;

5) wprowadzone zostały procedury kontroli zmian modelu;

6) przechowywana jest zabezpieczona kopia modelu, którą wykorzystuje się do okresowego sprawdzenia wycen uzyskiwanych przy pomocy modelu;

7) jednostka organizacyjna lub osoby zarządzające ryzykiem posiadają wiedzę w zakresie słabych stron stosowanego modelu oraz sposobów ich uwzględnienia poprzez korekty aktualizujące wartość wyceny;

8) model poddawany jest regularnemu przeglądowi w celu określenia jego dokładności, w szczególności poprzez dokonanie oceny prawidłowości założeń, analizy zysku i strat w zestawieniu ze zmianami czynników ryzyka, porównanie rzeczywistych wartości zamknięcia pozycji z wynikami modelu.

5. Oprócz codziennej wyceny według wartości rynkowej lub według modelu, która może być przeprowadzana przez pracowników komórki lub jednostki organizacyjnej banku zawierającej operacje, bank dokonuje niezależnej weryfikacji cen, polegającej na sprawdzaniu nie rzadziej raz w miesiącu, lub częściej jeżeli wymaga tego charakter rynku lub działalności handlowej, cen rynkowych lub danych wsadowych do modelu pod względem ich poprawności i niezależności. Weryfikacji cen rynkowych i danych wsadowych do modelu dokonuje komórka lub jednostka organizacyjna niezależna od komórki lub jednostki organizacyjnej banku zawierającej operacje. W przypadku gdy niedostępne są źródła cen lub źródła te są subiektywne, bank wykorzystuje mechanizmy korekt aktualizujących wartość wyceny.”,

c) po § 10 tytuł otrzymuje brzmienie:

„ZASADY OGÓLNE W ZAKRESIE KOREKT AKTUALIZUJĄCYCH WARTOŚĆ WYCENY”,

d) § 11–13 otrzymują brzmienie:

„§ 11. Bank zobowiązany jest do ustanowienia i stosowania procedur dotyczących konieczności uwzględniania korekt aktualizujących wartość wyceny.

§ 12. Korekt aktualizujących wartość wyceny dokonuje się z tytułu: niezrealizowanej marży kredytowej, kosztów zamknięcia pozycji, ryzyka operacyjnego, przedterminowego rozwiązania umowy, kosztów inwestycji i finansowania, przyszłych kosztów administracyjnych oraz, w przypadku stosowania wyceny według modelu, ryzyka modelu.

§ 13. 1. Pozycje o ograniczonej płynności mogą powstać na skutek określonych zdarzeń rynkowych oraz zdarzeń wynikających z działalności banku (np. pozycje o dużej koncentracji lub pozycje przeterminowane). Banki ustanawiają i stosują procedury dotyczące obliczania korekty aktualizującej bieżącą wartość wyceny pozycji o ograniczonej płynności. O ile jest to niezbędne korekty takie są przeprowadzane obok zmian dotyczących wartości pozycji, które są wymagane do celów sprawozdawczości finansowej, a ich celem jest oddanie braku płynności danej pozycji.

2. Na podstawie procedur, o których mowa w ust. 1, w celu określenia konieczności dokonania korekty aktualizującej wartość wyceny pozycji o ograniczonej płynności, bank uwzględnia w szczególności:

1) czas, jaki byłby potrzebny do zabezpieczenia ryzyka z tytułu pozycji pierwotnej;

2) zmienność i średnią rozpiętość cen kupna i sprzedaży;

3) dostępność notowań rynkowych (liczba i wskazanie aktywnych animatorów rynku);

4) zmienność i średni wolumen zawieranych kontraktów, w tym wolumen obrotu podczas napięć na rynku;

5) koncentrację na rynku;

6) rozkład pozycji pod względem terminów rozliczenia;

7) stopień, w jakim wycena opiera się na modelu;

8) wpływ innych niż wymienione powyżej składowych ryzyka związanych z modelem.

3. W przypadku stosowania wycen dokonanych przez stronę trzecią lub wycen według modelu bank ustala, czy należy zastosować korekty aktualizujące wartość wyceny. Bank dokonuje analizy potrzeby ustanowienia korekt aktualizujących wartość wyceny dla pozycji o ograniczonej płynności oraz na bieżąco dokonuje przeglądu ich adekwatności.

4. W odniesieniu do złożonych produktów, w tym w szczególności ekspozycji sekurytyzacyjnych i kredytowych instrumentów pochodnych uruchamianych n-tym niewykonaniem zobowiązania, instytucje oceniają wprost, czy istnieje potrzeba stosowania korekt aktualizujących wartość wyceny, aby oddać model ryzyka związanego z ewentualnym stosowaniem niewłaściwej metody wyceny oraz model ryzyka związanego ze stosowaniem nieobserwowalnych, a w stosownych przypadkach także niewłaściwych, parametrów kalibracji w modelu wyceny.”;

8) w załączniku nr 4 w § 31 ust. 2 otrzymuje brzmienie:

„2. Ekspozycjom wobec jednostek samorządu terytorialnego i władz lokalnych państw członkowskich, denominowanym i finansowanym w walucie krajowej tych samorządów terytorialnych i władz lokalnych bank może przypisać wagę ryzyka kredytowego 20%.

Jeżeli ekspozycje wobec jednostek samorządu terytorialnego i władz lokalnych państw członkowskich są denominowane i finansowane w walucie innej niż krajowa, bank może przypisać takim ekspozycjom wagę ryzyka kredytowego w wysokości przypisanej jednostkom samorządu terytorialnego i władz lokalnych przez właściwe władze kraju dłużnika.”;

9) w załączniku nr 8:

a) § 8 otrzymuje brzmienie:

„§ 8. Wymóg kapitałowy z tytułu ryzyka szczególnego cen kapitałowych papierów wartościowych oblicza się dla pozycji pierwotnych w kapitałowych papierach wartościowych wynikających z operacji zaliczonych do portfela handlowego metodą uproszczoną, określoną w § 10.”,

b) uchyla się tytuł po § 8,

c) § 9–10 otrzymują brzmienie:

„§ 9. 1. Następujące indeksy można traktować jako indeksy giełdowe uznanych giełd papierów wartościowych:

| Lp. | Nazwa indeksu | Kraj |

| 1 | 2 | 3 |

| 1 | S&P AII Ords | Australia |

| 2 | ATX | Austria |

| 3 | BEL20 | Belgia |

| 4 | SaoPaulo – Bovespa | Brazylia |

| 5 | PX50 | Czechy |

| 6 | CSE M&P Gen | Cypr |

| 7 | OMX Copenhagen 20 | Dania |

| 8 | DJ Euro STOXX 50 | Indeks międzynarodowy |

| 9 | Euronext 100 | Indeks międzynarodowy |

| 10 | OMXTallin | Estonia |

| 11 | 0MX Helsinki General | Finlandia |

| 12 | CAC40 | Francja |

| 13 | Athens Gen | Grecja |

| 14 | IBEX35 | Hiszpania |

| 15 | EOE25 | Holandia |

| 16 | Hang Seng | Hongkong |

| 17 | ISEQ Overall | Irlandia |

| 18 | ICEX-15 | Islandia |

| 19 | Nikkei225 | Japonia |

| 20 | TSE35 | Kanada |

| 21 | OMX Vilnius | Litwa |

| 22 | Lux General | Luksemburg |

| 23 | OMX Riga | Łotwa |

| 24 | MSE Share lndex | Malta |

| 25 | IPC lndex | Meksyk |

| 26 | DAX | Niemcy |

| 27 | Oslo All-Share | Norwegia |

| 28 | WIG20 | Polska |

| 29 | PSI General | Portugalia |

| 30 | SAX | Słowacja |

| 31 | SBI 20 | Słowenia |

| 32 | SMI | Szwajcaria |

| 33 | OMX Stockholm 30 | Szwecja |

| 34 | S&P 500 | USA |

| 35 | Dow Jones Ind. Av. | USA |

| 36 | NASDAQ | USA |

| 37 | BUX | Węgry |

| 38 | FTSE 100 | Wielka Brytania |

| 39 | FTSE mid-250 | Wielka Brytania |

| 40 | MIB30 | Włochy |

2. Przez kapitałowe papiery wartościowe płynne i zdywersyfikowane rozumie się kapitałowe papiery wartościowe spełniające łącznie poniższe warunki:

1) kapitałowy papier wartościowy ujęty jest w jednym z indeksów uznanych giełd papierów wartościowych;

2) utrzymywana przez bank pozycja netto w danym kapitałowym papierze wartościowym nie przekracza 10% globalnej pozycji brutto w kapitałowych papierach wartościowych;

3) łączna wartość utrzymywanych przez bank pozycji netto w poszczególnych kapitałowych papierach wartościowych, przekraczających 5% globalnej pozycji brutto, nie przekracza 50% pozycji globalnej brutto.

§ 10. Wymóg kapitałowy z tytułu ryzyka szczególnego cen kapitałowych papierów wartościowych oblicza się jako 8% globalnej pozycji brutto w kapitałowych papierach wartościowych, przy czym w rachunku tym nie uwzględnia się pozycji w kapitałowych papierach wartościowych, wynikających z terminowych transakcji giełdowych, których przedmiotem są koszyki (indeksy) uznanych giełd papierów wartościowych.”;

10) w załączniku nr 9:

a) po § 13 dodaje się § 13a w brzmieniu:

„§ 13a. 1. W przypadku tych instrumentów w portfelu handlowym, które stanowią pozycje sekurytyzacyjne, bank przypisuje następującą wagę ryzyka pozycjom netto obliczonym zgodnie z § 27 załącznika nr 2 do uchwały:

1) w przypadku pozycji sekurytyzacyjnych, które w portfelu bankowym tego samego banku podlegałyby metodzie standardowej dotyczącej ryzyka kredytowego – 8% wagi ryzyka obliczonej według metody standardowej opisanej w załączniku nr 18 do uchwały;

2) w przypadku pozycji sekurytyzacyjnych, które w portfelu bankowym tego samego banku podlegałyby metodzie wewnętrznych ratingów – 8% wagi ryzyka obliczonej według metody wewnętrznych ratingów opisanej w załączniku nr 18 do uchwały;

2. Dla celów ust. 1 pkt 1 i 2 metoda formuły nadzorczej może być stosowana wyłącznie po uzyskaniu zgody Komisji Nadzoru Finansowego i mogą ją stosować wyłącznie banki inne niż bank inicjujący, który może stosować tę metodę w odniesieniu do tych samych pozycji sekurytyzacyjnych we własnym portfelu bankowym. W odpowiednich przypadkach oszacowania dotyczące PD i LGD jako parametrów wejściowych na potrzeby metody formuły nadzorczej są określane zgodnie z przepisami załącznika nr 5 do uchwały lub alternatywnie, pod warunkiem uzyskania odrębnej zgody Komisji Nadzoru Finansowego, opierają się na oszacowaniach będących wynikiem metody opisanej w § 4 załącznika nr 19 do uchwały i zgodnych z normami ilościowymi dla metody wewnętrznych ratingów.

3. Niezależnie od przepisów ust. 1 pkt 1 i 2, w przypadku pozycji sekurytyzacyjnych, którym zgodnie z § 18a załącznika nr 18 do uchwały zostałaby przypisana waga ryzyka, gdyby znajdowały się w portfelu bankowym tego samego banku – stosuje się 8% kwoty wagi ryzyka zgodnie z tym paragrafem.

4. Z zastrzeżeniem ust. 5, bank sumuje pozycje ważone wynikające z zastosowania przepisów niniejszego paragrafu (zarówno pozycje długie, jak i krótkie), aby wyliczyć wymóg kapitałowy na pokrycie ryzyka szczególnego.

5. Do dnia 31 grudnia 2013 r., bank oddzielnie sumuje swoje ważone długie pozycje netto oraz swoje ważone krótkie pozycje netto. Większa z tych sum stanowi wymóg kapitałowy na pokrycie ryzyka szczególnego. Bank informuje jednak Komisję Nadzoru Finansowego o całkowitej kwocie długich i krótkich ważonych pozycji netto, w rozbiciu na rodzaje aktywów bazowych.”,

b) § 14 otrzymuje brzmienie:

„§ 14. 1. Wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych oblicza się zgodnie z następującymi zasadami:

1) wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych oblicza się dla pozycji pierwotnych dotyczących instrumentów niestanowiących pozycji sekurytyzacyjnych i wynikających z operacji zaliczonych do portfela handlowego;

2) pozycje netto w poszczególnych instrumentach dłużnych wyrażonych wdanej walucie zalicza się do jednej z grup wymienionych w kolumnie 1 poniższej tabeli:

| Grupy pozycji | Rezydualny termin zapadalności | Stopa narzutu (w %) |

| (1) | (2) | (3) |

| Pozycje o niskim ryzyku szczególnym | 0,00 | |

| Pozycje o obniżonym | do 6 miesięcy | 0,25 |

| > 6–24 miesiące | 1,00 | |

| > 24 miesiące | 1,60 | |

| Pozycje o wysokim ryzyku szczególnym | 8,00 | |

| Pozostałe pozycje | 12,00 | |

3) wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych wyrażonych w danej walucie oblicza się jako sumę iloczynów pozycji netto w tych instrumentach, obliczonych zgodnie z § 1–13, przez stopy narzutu odpowiadające grupom pozycji, do których zostały zaliczone, określone w trzeciej kolumnie tabeli, o której mowa w pkt 2;

4) łączny wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych dla wszystkich walut oblicza się jako sumę wymogów kapitałowych obliczonych dla poszczególnych walut, zgodnie z pkt 3;

5) wymóg kapitałowy z tytułu określonego ryzyka dla pozycji stanowiących pozycje sekurytyzacyjne oblicza się zgodnie z § 13a.

2. Dla celów niniejszego paragrafu oraz § 13a i § 14a, bank może ograniczyć wynik zastosowania iloczynu wagi ryzyka oraz pozycji netto do największej możliwej straty z tytułu ryzyka niewykonania zobowiązania. Przy czym, dla krótkich pozycji ograniczenie to może być obliczane jako zmiana wartości w sytuacji, gdy podmioty, do których odnosi się instrument bazowy, stają się natychmiastowo wolne od ryzyka niewykonania zobowiązania.”,

c) po § 14 dodaje się § 14a–14c w brzmieniu:

„§ 14a. 1. W drodze odstępstwa od § 14 bank może określić większą z następujących kwot jako wymóg kapitałowy z tytułu ryzyka szczególnego cen instrumentów dłużnych dla korelacyjnego portfela handlowego (correlation trading portfolio):

1) suma wymogów kapitałowych z tytułu ryzyka szczególnego cen instrumentów dłużnych, obliczonych wyłącznie dla pozycji długich netto korelacyjnego portfela handlowego;

2) suma wymogów kapitałowych z tytułu ryzyka szczególnego cen instrumentów dłużnych, obliczonych wyłącznie dla pozycji krótkich netto korelacyjnego portfela handlowego.

§ 14b. Korelacyjny portfel handlowy składa się z pozycji sekurytyzacyjnych i kredytowych instrumentów pochodnych uruchamianych n-tym niewykonaniem zobowiązania, które spełniają następujące kryteria:

1) pozycje nie są ani pozycjami resekurytyzacyjnymi w rozumieniu § 5a załącznika nr 18 do uchwały, ani opcjami na transzę sekurytyzacyjną, ani żadnymi innymi instrumentami pochodnymi ekspozycji sekurytyzacyjnych, które nie dają proporcjonalnego udziału we wpływach z transzy sekurytyzacyjnej;

2) wszelkie instrumenty referencyjne to albo instrumenty proste, w tym proste kredytowe instrumenty pochodne, dla których istnieje płynny dwustronny rynek, albo będące przedmiotem zwyczajowego obrotu indeksy oparte na tych jednostkach referencyjnych. Uznaje się, że rynek dwustronny istnieje wówczas, gdy występują na nim składane w dobrej wierze oferty kupna i sprzedaży, tak że możliwe jest określenie w ciągu jednego dnia ceny rozsądnie powiązanej z ostatnią ceną sprzedaży lub bieżącymi ofertami przedstawianymi w dobrej wierze i na zasadach rynkowych oraz dokonanie kupna lub sprzedaży po takiej cenie w stosunkowo krótkim czasie, który odpowiada obowiązującym zwyczajom handlowym.

§ 14c. 1. Pozycje, które odnoszą się do któregokolwiek z następujących elementów, nie wchodzą w skład korelacyjnego portfela handlowego:

1) instrument bazowy, który można przypisać do klas ekspozycji, o których mowa w § 20 ust. 1 pkt 8 i 9 załącznika nr 4 do uchwały w portfelu bankowym banku;

2) roszczenie wobec jednostki specjalnego przeznaczenia.

2. Każdy bank może włączyć do korelacyjnego portfela handlowego pozycje, które nie są ani pozycjami sekurytyzacyjnymi, ani kredytowymi instrumentami pochodnymi uruchamianymi n-tym niewykonaniem zobowiązania, ale które zabezpieczają inne pozycje tego portfela, pod warunkiem że dla danego instrumentu lub jego instrumentów bazowych istnieje płynny rynek dwustronny określony w § 14b pkt 2.”;

11) w załączniku nr 10 w § 6 pkt 2 otrzymuje brzmienie:

„2) pozycje netto w instrumentach bazowych, długie i krótkie, wyrażone w danej walucie, obliczone zgodnie z § 1–4, zalicza się do jednego z przedziałów terminów zapadalności (przedział), podzielonych na trzy strefy przedziałów zapadalności (strefa), z uwzględnieniem wysokości kuponu, zgodnie z poniższą tabelą:

|

|

| Przedziały terminów zapadalności | Mnożnik | Założona | ;”; | |

| Grupa A | Grupa B |

|

| |||

| (1) | (2) | (3) | (4) | (5) | (6) | |

| Pierwsza | 1 | do 1 miesiąca | do 1 miesiąca | 0,00 | – | |

| 2 | > 1–3 miesiące | > 1–3 miesiące | 0,20 | 1,00 | ||

| 3 | > 3–6 miesięcy | > 3–6 miesięcy | 0,40 | 1,00 | ||

| 4 | > 6–12 miesięcy | > 6–12 miesięcy | 0,70 | 1,00 | ||

| Druga | 5 | > 1–2 lata | > 1–1,9 lat | 1,25 | 0,90 | |

| 6 | > 2–3 lata | > 1,9–2,8 lat | 1,75 | 0,80 | ||

| 7 | > 3–4 lata | > 2,8–3,6 lat | 2,25 | 0,75 | ||

| Trzecia | 8 | > 4–5 lat | > 3,6–4,3 lat | 2,75 | 0,75 | |

| 9 | > 5–7 lat | > 4,3–5,7 lat | 3,25 | 0,70 | ||

| 10 | > 7–10 lat | > 5,7–7,3 lat | 3,75 | 0,65 | ||

| 11 | > 10–15 lat | > 7,3–9,3 lat | 4,50 | 0,60 | ||

| 12 | > 15–20 lat | > 9,3–10,6 lat | 5,25 | 0,60 | ||

| 13 | > 20 lat | > 10,6–12 lat | 6,00 | 0,60 | ||

| 14 |

| > 12–20 lat | 8,00 | 0,60 | ||

| 15 |

| > 20 lat | 12,50 | 0,60 | ||

12) w załączniku nr 11:

a) § 2 otrzymuje brzmienie:

„§ 2. Wymóg kapitałowy z tytułu ryzyka rozliczenia i ryzyka dostawy oblicza się jako sumę wymogów kapitałowych obliczonych zgodnie z § 3 i § 4 dla operacji, których umowny termin rozliczenia minął, za wyjątkiem transakcji z udzielonym lub otrzymanym przyrzeczeniem odkupu oraz transakcji udzielania lub przyjmowania pożyczek papierów wartościowych lub towarów.”,

b) § 4 otrzymuje następujące brzmienie:

„§ 4. Wymóg kapitałowy z tytułu ryzyka dostawy instrumentów do rozliczenia w późniejszym terminie oblicza się dla operacji, których instrumentem bazowym są waluty obce, towary i papiery wartościowe, w tym instrumenty dłużne, zgodnie z poniższymi zasadami:

1) wymóg kapitałowy oblicza się w następujących przypadkach:

a) gdy bank zapłacił za papiery wartościowe, waluty obce lub towary przed ich otrzymaniem lub dostarczył papiery wartościowe, waluty obce lub towary przed otrzymaniem za nie zapłaty,

b) w przypadku transakcji transgranicznych, gdy upłynął jeden lub więcej dni od czasu dokonania tej płatności lub dostawy;

2) dla każdej operacji oblicza się wymóg kapitałowy, przy czym:

a) do daty pierwszej przewidzianej w umowie płatności lub dostawy – wymóg kapitałowy wynosi zero,

b) od daty pierwszej przewidzianej w umowie płatności lub dostawy do upływu czterech dni po drugiej płatności lub dostawie – wymóg kapitałowy oblicza się według zasad określonych w załączniku nr 4 do uchwały,

c) od 5 dni roboczych po drugiej przewidzianej w umowie płatności lub dostawie, aż do wygaśnięcia transakcji – pomniejsza się fundusze własne o zapłaconą kwotę lub wartość dostarczonych instrumentów, powiększoną o wartość bieżącej ekspozycji dodatniej;

3) w przypadku, o którym mowa w pkt 2 lit. b, bank stosujący metodę wewnętrznych ratingów do obliczania wymogu kapitałowego z tytułu ryzyka kredytowego może:

a) przypisać współczynniki PD na podstawie zewnętrznej oceny wiarygodności kredytowej kontrahenta, w przypadku kontrahentów, wobec których nie posiada żadnych innych ekspozycji zaliczonych do portfela bankowego,

b) jeżeli bank stosuje własne współczynniki LGD, z zastrzeżeniem pkt 4, może przypisać współczynniki LGD określone w § 89 załącznika nr 5 do uchwały, o ile podejście to jest stosowane konsekwentnie w odniesieniu do wszystkich ekspozycji z tytułu dostawy instrumentów do rozliczenia w późniejszym terminie;

4) w przypadku, o którym mowa w pkt 2 lit. b, bank stosujący metodę wewnętrznych ratingów do obliczania wymogu kapitałowego z tytułu ryzyka kredytowego może stosować wagi ryzyka jak dla obliczania wymogu kapitałowego z tytułu ryzyka kredytowego metodą standardową lub stosować wagę ryzyka 100%, o ile podejście to jest stosowane konsekwentnie w odniesieniu do wszystkich ekspozycji z tytułu dostawy instrumentów do rozliczenia w późniejszym terminie;

5) jeżeli kwota ekspozycji dodatniej wynikająca z transakcji dostawy z późniejszym terminem rozliczenia jest nieistotna, bank może do takich ekspozycji stosować wagę ryzyka 100%.”,

c) w § 7 w pkt 1 lit. c otrzymuje brzmienie:

„c) w przypadku transakcji swap ryzyka kredytowego bankowi, którego ekspozycja z tytułu zamiany stanowi pozycję długą w instrumencie bazowym, zezwala się na zastosowanie wartości 0% do potencjalnej przyszłej ekspozycji kredytowej, chyba że transakcja ta podlega procedurze rozwiązania z chwilą stwierdzenia niewypłacalności podmiotu, którego ekspozycja z tytułu swapu stanowi pozycję krótką w instrumencie bazowym, nawet jeżeli nie doszło do niewykonania zobowiązania z tytułu instrumentu bazowego, w którym to przypadku maksymalna wysokość potencjalnej przyszłej ekspozycji kredytowej banku nie przekracza wysokości premii, które nie zostały jeszcze wypłacone bankowi przez podmiot,”;

13) w załączniku nr 12:

a) tytuł otrzymuje brzmienie:

„OBLICZANIE WYMOGU KAPITAŁOWEGO Z TYTUŁU PRZEKROCZENIA LIMITU KONCENTRACJI ZAANGAŻOWAŃ”,

b) § 3–5 otrzymują brzmienie:

„§ 3. Łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań oblicza się zgodnie z § 4–8 lub § 9, w zależności od skali działalności banku.

§ 4. Zaangażowanie banku wobec danego podmiotu w portfelu handlowym obejmuje:

1) nadwyżkę długich pozycji netto nad krótkimi pozycjami netto we wszystkich instrumentach bazowych emitowanych przez ten podmiot, wynikających z operacji zaliczonych do portfela handlowego, obliczonych zgodnie z zasadami określonymi w załączniku nr 3 uchwały;

2) pozycję netto w gwarantowanych emisjach papierów wartościowych tego podmiotu, obliczoną zgodnie z zasadami określonymi w § 10 i 11 załącznika nr 2 do uchwały;

3) zaangażowania wobec tego podmiotu wynikające z operacji, o których mowa w załączniku nr 11 do uchwały, rozumianą jako suma:

a) iloczynu sumy wymogów kapitałowych określonych w § 1–3 załącznika nr 11 do uchwały i liczby 12,5,

b) sumy ekwiwalentów bilansowych operacji, o których mowa w § 4 i 5 załącznika nr 11 do uchwały.

§ 5. Wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań wobec danego podmiotu oblicza się:

1) zgodnie z § 6 – jeśli spełnione są wszystkie warunki określone w § 6 pkt 19 uchwały w sprawie limitu koncentracji zaangażowań i limitu dużych zaangażowań;

2) zgodnie z § 7 – jeśli nie jest spełniony którykolwiek z warunków określonych § 6 pkt 19 uchwały Komisji Nadzoru Finansowego w sprawie limitu koncentracji zaangażowań i limitu dużych zaangażowań.”,

c) w § 6 w pkt 1 zdanie wstępne otrzymuje brzmienie:

„1) z zaangażowania banku wobec danego podmiotu w portfelu handlowym wyodrębnia się składniki o łącznej wartości równej nadwyżce zaangażowania ponad limity określone w art. 71 ust. 1, 1a i 1b ustawy – Prawo bankowe (nadwyżka koncentracji), którym przypisano najwyższe:”,

d) § 8 i § 9 otrzymują brzmienie:

„§ 8. Łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań oblicza się jako sumę wymogów kapitałowych z tytułu przekroczenia limitu koncentracji zaangażowań wobec poszczególnych podmiotów, obliczonych:

1) zgodnie z § 6 w przypadku zaangażowań, o których mowa w § 5 pkt 1,

2) zgodnie z § 7 w przypadku zaangażowań, o których mowa w § 5 pkt 2.

§ 9. Łączny wymóg kapitałowy z tytułu przekroczenia limitu koncentracji zaangażowań stanowi suma nadwyżek zaangażowań banku wobec poszczególnych podmiotów w portfelu handlowym ponad limity określone w art. 71 ust. 1, 1a i 1b ustawy – Prawo bankowe.”;

14) w załączniku nr 16 § 11 otrzymuje brzmienie:

„§ 11. Ekwiwalent bilansowy transakcji pozabilansowej oblicza się jako iloczyn nominalnej kwoty transakcji pozabilansowej lub, w przypadku opcji, wartości jej ekwiwalentu delta, i współczynnika konwersji kredytowej przypisanego tej transakcji, zgodnie z tabelą nr 3.

Tabela nr 3

|

| Instrument bazowy1 | Pierwotny termin zapadalności2 | ||

| do 1 roku | ponad 1 rok | dodatkowo – za każdy rozpoczęty rok ponad 2 lata3 | ||

| (w %)4 | ||||

| (1) | (2) | (3) | (4) | |

| 1 | Stopy procentowe | 0,50 | 1,00 | 1,00 |

| 2 | Waluty obce i złoto | 2,00 | 5,00 | 3,00 |

1 Instrumenty bazowe wyrażone w walucie obcej zalicza się do walut obcych.

2 Od dnia zawarcia transakcji do ustalonego dnia jej zapadalności, przy czym w przypadku transakcji na stopę procentową bank może także dokonywać klasyfikacji na podstawie rezydualnego terminu zapadalności.

3 Maksymalnie do 100% łącznie za cały okres trwania transakcji.

4 Dla transakcji z wielokrotną wymianą ich instrumentów bazowych (lub ich wartości godziwych), wagi ryzyka produktu mnoży się przez liczbę takich wymian pozostałych do realizacji zgodnie z warunkami transakcji.”;

15) w załączniku nr 17 w § 17 w ust. 4 pkt 1 otrzymuje brzmienie:

„1) są dopuszczone do obrotu na jednej z uznanych giełd papierów wartościowych, których wykaz znajduje się w § 9 ust. 1 załącznika nr 8 do uchwały;”;

16) w załączniku nr 18:

a) po § 5 dodaje się § 5a w brzmieniu:

„§ 5a. 1. W rozumieniu niniejszego załącznika:

1) resekurytyzacja – oznacza sekurytyzację, w przypadku której ryzyko związane z bazową pulą ekspozycji jest dzielone na transze i co najmniej jedna z ekspozycji bazowych jest pozycją sekurytyzacyjną;

2) pozycja resekurytyzacyjna – oznacza ekspozycję z tytułu resekurytyzacji.

2. Pojęcia, o których mowa w ust. 1, przyjmują określone w tym przepisie rozumienie także w innych załącznikach do niniejszej uchwały.”,

b) § 30 otrzymuje brzmienie:

„§ 30. Bank sponsorujący lub bank inicjujący, który w zakresie sekurytyzacji skorzystał z postanowień § 20–21 w celu obliczenia kwot ekspozycji ważonych ryzykiem lub sprzedał instrumenty ze swojego portfela handlowego jednostce SSPE, tak, że nie jest już zobowiązany do obliczania wymogu kapitałowego z tytułu tych instrumentów, nie mogą, mając na względzie ograniczenie potencjalnych lub rzeczywistych strat inwestorów, udzielać wsparcia jakości kredytowej sekurytyzacji wykraczającego poza ich zobowiązania wynikające z umowy.”.

c) § 50 i § 51 otrzymują brzmienie:

„§ 50. 1. W przypadku, gdy bank posiada dwie lub więcej pokrywających się pozycji sekurytyzacyjnych, jest zobowiązany, w zakresie, w jakim pozycje te pokrywają się, włączyć do obliczeń kwot ekspozycji ważonych ryzykiem jedynie te pozycje lub części pozycji, które skutkują wyższymi kwotami ekspozycji ważonych ryzykiem. Bank może również uznać takie nakładanie się na siebie narzutów kapitałowych z tytułu ryzyka szczególnego dla pozycji w portfelu handlowym i narzutów kapitałowych dla pozycji w portfelu bankowym, pod warunkiem że ten bank będzie w stanie obliczyć i porównać narzuty kapitałowe dla stosownych pozycji. Pokrywanie się pozycji oznacza, że pozycje w całości lub w części narażone są na to samo ryzyko, tak że pokrywającym się częściom pozycji odpowiada jedna ekspozycja.

2. Jeżeli do pozycji dotyczącej ABCP zastosowanie ma § 6 pkt 4 załącznika nr 15 do uchwały, bank może za zgodą Komisji Nadzoru Finansowego, zastosować wagę ryzyka przypisaną do instrumentu wsparcia płynności w celu obliczenia kwoty ekspozycji ważonej ryzykiem dla papieru komercyjnego, jeżeli instrument wsparcia płynności ma stopień uprzywilejowania równy ABCP, tak że tworzą one nakładające się na siebie pozycje i 100% ABCP wyemitowane w ramach programu jest pokryte instrumentem wsparcia płynności.

§ 51. Kwotę ekspozycji ważonej ryzykiem wynikającą z pozycji sekurytyzacyjnej lub resekurtyzacyjnej posiadającej zewnętrzną ocenę wiarygodności kredytowej oblicza się, z zastrzeżeniem § 53, stosując do wartości ekspozycji wagę ryzyka związaną ze stopniem jakości kredytowej, przypisanym przez Komisję Nadzoru Finansowego zgodnie z art. 128 ust. 4 ustawy – Prawo bankowe do określonej oceny wiarygodności kredytowej, jak wyszczególniono w tabeli nr 1.

Tabela nr 1

| Stopień jakości kredytowej | 1 | 2 | 3 | 4 (dotyczy tylko ocen kredytowych innych niż ratingi krótkoterminowe) | Wszystkie pozostałe stopnie jakości kredytowej |

|

| Pozycje sekurytyzacyjne | 20% | 50% | 100% | 350% | 1250% |

|

| Pozycje resekurytyzacyjne | 40% | 100% | 225% | 650% | 1250% | „ , |

d) § 77 i § 78 otrzymują brzmienie:

„§ 77. Odpowiedni współczynnik konwersji określa się zgodnie z poziomem faktycznej średniej marży nadwyżkowej z trzech ostatnich miesięcy, zgodnie z tabelą nr 2.

Tabela nr 2

|

| Sekurytyzacja | Sekurytyzacja |

| Średnia marża nadwyżkowa | Współczynnik konwersji | Współczynnik konwersji |

| Powyżej poziomu A | 0% | 0% |

| Poziom A | 1% | 5% |

| Poziom B | 2% | 15% |

| Poziom C | 10% | 50% |

| Poziom D | 20% | 100% |

| Poziom E | 40% | 100% |

§ 78. W tabeli nr 2 poziom A oznacza poziom marży nadwyżkowej niższy od 133,33% poziomu blokady marży nadwyżkowej, ale nie niższy od 100% tego poziomu; poziom B oznacza poziom marży nadwyżkowej niższy od 100% poziomu blokady marży nadwyżkowej, ale nie niższy od 75% tego poziomu; poziom C oznacza poziom marży nadwyżkowej niższy od 75% poziomu blokady marży nadwyżkowej, ale nie niższy od 50% tego poziomu; poziom D oznacza poziom marży nadwyżkowej niższy od 50% poziomu blokady marży nadwyżkowej, ale nie niższy od 25% tego poziomu; poziom E oznacza poziom marży nadwyżkowej niższy od 25% poziomu blokady marży nadwyżkowej.”,

e) § 94 i § 95 otrzymują brzmienie:

„§ 94. Według metody ratingów zewnętrznych kwotę ekspozycji ważonej ryzykiem dla pozycji sekurytyzacyjnej lub resekurytyzacyjnej posiadającej zewnętrzną ocenę wiarygodności kredytowej oblicza się przy zastosowaniu do wartości ekspozycji wagi ryzyka związanej ze stopniem jakości kredytowej przypisanym określonej zewnętrznej ocenie wiarygodności kredytowej w uchwale Komisji Nadzoru Finansowego, o której mowa w art. 128 ust. 4 ustawy – Prawo bankowe, pomnożonej przez współczynnik 1,06. Wagi ryzyka określone w tabeli nr 3 stosuje się do pozycji sekurytyzacyjnych i reasekurytyzacyjnych innych niż posiadających zewnętrzne krótkoterminowe oceny wiarygodności kredytowej. Wagi ryzyka określone w tabeli nr 4 stosuje się do pozycji sekurytyzacyjnych i reasekurytyzacyjnych posiadających zewnętrzne krótkoterminowe oceny wiarygodności kredytowej.

Tabela nr 3

| Stopień jakości kredytowej | Pozycje sekurytyzacyjne | Pozycje resekurytyzacyjne | |||

| A | B | C | D | E | |

| 1 | 7% | 12% | 20% | 20% | 30% |

| 2 | 8% | 15% | 25% | 25% | 40% |

| 3 | 10% | 18% | 35% | 35% | 50% |

| 4 | 12% | 20% | 35% | 40% | 65% |

| 5 | 20% | 35% | 35% | 60% | 100% |

| 6 | 35% | 50% | 50% | 100% | 150% |

| 7 | 60% | 75% | 75% | 150% | 225% |

| 8 | 100% | 100% | 100% | 200% | 350% |

| 9 | 250% | 250% | 250% | 300% | 500% |

| 10 | 425% | 425% | 425% | 500% | 650% |

| 11 | 650% | 650% | 650% | 750% | 850% |

| Wszystkie pozostałe i bez zewnętrznej oceny kredytowej |

|

| 1250% |

|

|

Tabela nr 4

| Stopień jakości | Pozycje sekurytyzacyjne | Pozycje resekurytyzacyjne | |||

| A | B | C | D | E | |

| 1 | 7% | 12% | 20% | 20% | 30% |

| 2 | 12% | 20% | 35% | 40% | 65% |

| 3 | 60% | 75% | 75% | 150% | 225% |

| pozostałe zewnętrzne oceny wiarygodności kredytowej | 1250% | ||||

§ 95. Wagi ryzyka określone w kolumnie C w tabeli nr 3 i w tabeli nr 4 stosuje się w przypadku, gdy pozycja sekurytyzacyjna nie jest pozycją resekurytyzacyjną, a efektywna liczba ekspozycji sekurytyzowanych jest mniejsza niż sześć. W odniesieniu do pozostałych pozycji sekurytyzacyjnych niebędących pozycjami resekurytyzacyjnymi stosuje się wagi ryzyka określone w kolumnie B, o ile dana pozycja nie jest najbardziej uprzywilejowaną transzą sekurytyzacji, w którym to przypadku stosuje się wagi ryzyka określone w kolumnie A. W odniesieniu do pozycji resekurytyzacyjnych stosuje się wagi ryzyka określone w kolumnie E, o ile dana pozycja resekurytyzacyjną nie jest najbardziej uprzywilejowaną transzą resekurytyzacji i żadna z ekspozycji bazowych nie stanowiła już sama ekspozycji resekurytyzacyjnej, w którym to przypadku stosuje się wagi ryzyka określone w kolumnie D. Przy określaniu, czy dana transza jest najbardziej uprzywilejowana, nie wymaga się uwzględniania kwot należnych z tytułu walutowych transakcji pochodnych, transakcji pochodnych opartych na stopie procentowej, należnych opłat lub innych podobnych płatności.”,

f) uchyla się § 96,

g) § 97 otrzymuje brzmienie:

„§ 97. 1. Przy obliczaniu efektywnej liczby ekspozycji sekurytyzowanych ekspozycje wielokrotne wobec jednego dłużnika należy traktować jako pojedynczą ekspozycję.

2. Efektywną liczbę ekspozycji oblicza się według wzoru:

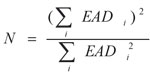

gdzie EADi stanowi sumę wartości wszystkich ekspozycji wobec i-tego dłużnika, przy czym i oznacza numer kolejny dłużnika.

Jeśli bank posiada informację o udziale w portfelu największej ekspozycji, C1 bank może przyjąć N równe 1/C1.”,

h) uchyla się § 98,

i) § 100 otrzymuje brzmienie:

„§ 100. Z zastrzeżeniem przepisów § 106–108, wagę ryzyka dla pozycji sekurytyzacyjnych zgodnie z metodą formuły nadzorczej stosuje się zgodnie z § 101. Waga ryzyka nie może być jednak mniejsza niż 20% w przypadku pozycji resekurytyzacyjnych i 7% w przypadku wszystkich pozostałych pozycji sekurytyzacyjnych.”,

j) w § 101 ust. 1 otrzymuje brzmienie:

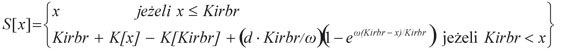

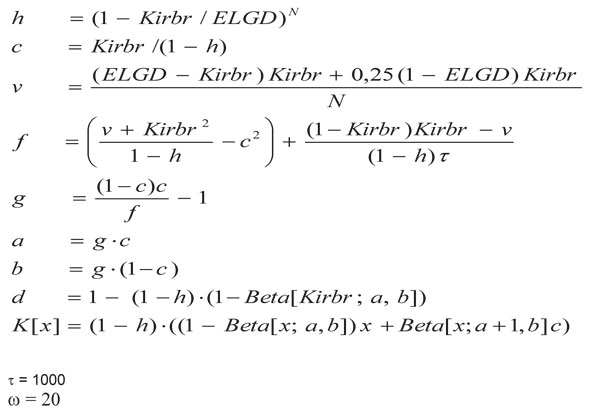

„1. Z zastrzeżeniem przepisów § 106–108, waga ryzyka ekspozycji równa się

12,5 * (S[L+T]-S[L])/T

gdzie:

gdzie

Beta [x, a, b] oznacza wartość dystrybuanty rozkładu Beta z parametrami a i b w punkcie x.

T (grubość transzy, w której znajduje się dana pozycja sekurytyzacyjna) wyznacza się jako stosunek wartości nominalnej transzy do sumy wartości ekspozycji wyznaczonych dla poszczególnych sekurytyzowanych ekspozycji. Dla celów obliczenia T wartość ekspozycji z tytułu instrumentu pochodnego określonego w § 31 załącznika nr 2 do uchwały, o ile jej bieżący koszt zastąpienia nie jest dodatni, równa się przyszłej potencjalnej ekspozycji kredytowej obliczonej zgodnie z załącznikiem nr 16 do uchwały.

Kirbr oblicza się jako stosunek a) wartości Kirb do b) sumy wartości ekspozycji wyznaczonych dla poszczególnych sekurytyzowanych ekspozycji. Kirbr wyraża się w formie ułamka dziesiętnego (na przykład Kirb równy 15% puli wyraża się jako Kirbr równy 0,15).

L (poziom wsparcia jakości kredytowej) wyznacza się jako stosunek wartości nominalnej wszystkich transz podporządkowanych wobec transzy, w której znajduje się dana pozycja, do sumy wartości ekspozycji wyznaczonych dla poszczególnych sekurytyzowanych ekspozycji. W pomiarze L nie uwzględnia się skapitalizowanych przyszłych dochodów. Przy obliczaniu poziomu wsparcia jakości kredytowej, ekspozycji wobec kontrahentów z tytułu transakcji pochodnych określonych w § 31 załącznika nr 2 do uchwały, stanowiących transze mniej uprzywilejowane w stosunku do transzy rozpatrywanej, można przyjąć według bieżącego kosztu zastąpienia, bez uwzględnienia wartości przyszłych potencjalnych ekspozycji kredytowych.

N oznacza efektywną liczbę ekspozycji obliczoną zgodnie z § 97. W przypadku resekurytyzacji bank uwzględnia liczbę ekspozycji sekurytyzacyjnych w resekurytyzowanej puli, a nie liczbę ekspozycji bazowych w pulach pierwotnych, z których pochodzą bazowe ekspozycje sekurytyzacyjne.

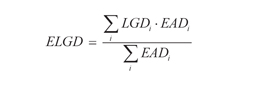

ELGD, średnią stratę z tytułu niewykonania zobowiązań ważoną ekspozycją, oblicza się według wzoru:

gdzie LGDi oznacza średnią wartość LGD związaną ze wszystkimi ekspozycjami względem i-tego dłużnika (gdzie i oznacza numer kolejny dłużnika), a wartość LGD określa się zgodnie z metodą wewnętrznych ratingów dla obliczania wymogu kapitałowego z tytułu ryzyka kredytowego określoną w załączniku nr 5 do uchwały.

W przypadku resekurytyzacji do pozycji sekurytyzowanych stosuje się wartość LGD równą 100%.

Jeżeli ryzyko niewykonania zobowiązań i ryzyko rozmycia dotyczące nabytych wierzytelności są traktowane w ramach sekurytyzacji w sposób zbiorczy (np. dostępna jest pojedyncza rezerwa albo zabezpieczenie nadwyżkowe w celu pokrycia strat z obu źródeł), LGDi odpowiada średniej ważonej wartości LGD dla ryzyka kredytowego i 75% LGD dla ryzyka rozmycia. W tym przypadku wagi stanowią odpowiednio wymogi kapitałowe wyliczone odrębnie dla ryzyka kredytowego i dla ryzyka rozmycia.”,

k) § 121 otrzymuje brzmienie:

„§ 121. Bank może nie uwzględniać w obliczeniach kwoty ekspozycji ważonej ryzykiem pozycji sekurytyzacyjnej, której przypisuje się wagę ryzyka 1250%, jeżeli dokonał pomniejszenia funduszy własnych o wartość ekspozycji z tytułu tej pozycji zgodnie z § 3 ust. 1 pkt 5 uchwały w sprawie funduszy własnych.”;

17) w załączniku nr 19:

a) § 4 otrzymuje brzmienie:

„§ 4. 1. Model wartości zagrożonej może być stosowany przez bank do celów obliczania wymogów kapitałowych z tytułu ryzyka szczególnego związanego z handlowymi pozycjami w instrumentach dłużnych i kapitałowych, jeżeli poza warunkami, o których mowa w § 3, spełnione są następujące warunki:

1) dotyczące modelu:

a) model objaśnia historyczne wahania cen w ramach porfela,

b) w modelu uwzględniona jest koncentracja w kategoriach wielkości oraz zmian struktury portfela,

c) model jest odporny na niekorzystne warunki rynkowe,

d) model jest testowany w ramach weryfikacji uwzględniającej ocenę, czy ryzyko szczególne zostało dokładnie ujęte,

e) w modelu uwzględniono ryzyko powiązane z rodzajem instrumentu, tj. bank powinien wykazać, że model wewnętrzny jest wrażliwy na idiosynkratyczne różnice między podobnymi, ale nie identycznymi pozycjami,

f) model uwzględnia ryzyko wystąpienia niekorzystnych zdarzeń;

2) dotyczące banku:

a) przy pomocy modelu bank ocenia w sposób konserwatywny ryzyko wynikające z pozycji o niższej płynności lub pozycji o ograniczonej przejrzystości cenowej, zakładając realne scenariusze rozwoju rynku,

b) model korzysta z dokładnych i kompletnych danych,

c) w sytuacjach, gdy brak jest dostatecznych danych lub nie oddają one rzeczywistej zmienności pozycji czy portfela, mogą być stosowane estymacje wskaźników rynkowych, przy czym powinny one być odpowiednio konserwatywne;

3) bank korzysta z nowych technik i praktyk rynkowych w miarę ich rozwoju.

2. Obliczając wymóg kapitałowy z tytułu ryzyka szczególnego za pomocą modelu, bank może zdecydować o wyłączeniu z tych obliczeń pozycji dotyczących sekurytyzacji lub kredytowych instrumentów pochodnych uruchamianych n-tym niewykonaniem zobowiązania, w przypadku których spełnia wymogi kapitałowe z tytułu rodzajów ryzyka związanych z pozycjami zgodnie z załącznikami nr 2, 8 i 9 do uchwały, z wyjątkiem tych pozycji, które podlegają metodzie określonej w § 4i.

3. Od banku nie wymaga się uwzględnienia ryzyka niewykonania zobowiązań i migracji w odniesieniu do rynkowych instrumentów dłużnych w ich modelu, jeżeli uwzględnia on to ryzyko spełniając wymogi określone w § 4 ust. 4–9 oraz § 4a– 4h.

4. Bank, który podlega przepisom § 4 ust. 1–3 w odniesieniu do rynkowych instrumentów dłużnych, powinien dysponować metodą pozwalającą mu uwzględniać przy obliczeniach wymogów kapitałowych ryzyko niewykonania zobowiązań i ryzyko migracji w odniesieniu do pozycji jego portfela handlowego, które są ryzykiem specyficznym (incremental risk) w przypadku rodzajów ryzyka uwzględnionych w pomiarze wartości zagrożonej, o którym mowa w § 4 ust. 1–3.

5. Bank wykazuje, że jego metoda spełnia normy ostrożnościowe porównywalne z normami obowiązującymi dla metody określonej w załączniku nr 5 do uchwały, przy założeniu, że poziom ryzyka jest stały oraz w odpowiednich przypadkach dokonywane są korekty, aby uwzględnić wpływ płynności, koncentracji, zabezpieczania pozycji (hedgingu) i opcjonalności.

6. Metoda uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji obejmuje wszystkie pozycje, które podlegają obliczaniu wymogu kapitałowego z tytułu ryzyka szczególnego stopy procentowej, ale nie obejmuje pozycji dotyczących sekurytyzacji lub kredytowych instrumentów pochodnych uruchamianych n-tym niewykonaniem zobowiązania.

7. Pod warunkiem uzyskania zgody Komisji Nadzoru Finansowego, bank może stale uwzględniać wszystkie pozycje w papierach kapitałowych notowanych na rynkach regulowanych i pozycje w instrumentach pochodnych, których instrumentem bazowym są papiery kapitałowe notowane na rynkach regulowanych, których uwzględnianie jest zgodne ze sposobem wewnętrznego pomiaru ryzyka i zarządzania tym ryzykiem przez bank.

8. Metoda uwzględnia wpływ korelacji pomiędzy przypadkami niewykonania zobowiązań i migracji.

9. Wpływ rozróżnienia pomiędzy przypadkami niewykonania zobowiązania i migracji z jednej strony a innymi czynnikami ryzyka rynkowego z drugiej strony nie jest uwzględniany.”,

b) po § 4 dodaje się § 4a–4i w brzmieniu:

„§ 4a. 1. Metoda uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji mierzy straty z tytułu niewykonania zobowiązań i zmian ratingów wewnętrznych lub zewnętrznych zgodnie z przedziałem ufności wynoszącym 99,9% w ramach horyzontu kapitałowego wynoszącego jeden rok.

2. Założenia dotyczące korelacji są poparte rzetelną analizą obiektywnych danych.

3. Metoda, o której mowa w ust. 1, powinna odpowiednio uwzględniać koncentracje określonego emitenta lub emitentów.

4. Uwzględnione powinny być także koncentracje, które mogą powstawać w warunkach skrajnych w obrębie jednej klasy produktów lub większej liczby klas produktów.

5. Metoda ta powinna opierać się na założeniu stałego poziomu ryzyka w rocznym horyzoncie kapitałowym, implikującym, że poszczególne pozycje lub grupy pozycji portfela handlowego, w przypadku których doszło do niewykonania zobowiązań lub migracji podczas ich horyzontu płynnościowego, utrzymują na koniec horyzontu płynnościowego pierwotny poziom ryzyka.

6. Alternatywnie, bank może zadecydować o systematycznym stosowaniu założenia utrzymywania stałej pozycji w okresie jednego roku.

7. Horyzonty płynnościowe są określane na podstawie okresu wymaganego do sprzedaży pozycji lub do zabezpieczenia wszystkich istotnych rodzajów ryzyka cenowego, które mają zastosowanie w skrajnych warunkach rynkowych, przy czym należy w szczególnym stopniu uwzględnić wielkość danej pozycji.

8. Horyzonty płynnościowe odzwierciedlają faktycznie stosowane praktyki i doświadczenia, zarówno o charakterze systematycznym, jak i idiosynkratycznym, z okresów występowania warunków skrajnych.

9. Horyzont płynnościowy jest mierzony zgodnie z konserwatywnymi założeniami i powinien być na tyle długi, aby sama transakcja sprzedaży lub zabezpieczenia nie wpływała w istotnym stopniu na cenę sprzedaży lub zabezpieczenia.

10. Przy ustalaniu odpowiedniego horyzontu płynnościowego dla pojedynczej pozycji lub grupy pozycji obowiązuje dolny pułap wynoszący trzy miesiące.

11. Przy ustalaniu odpowiedniego horyzontu płynnościowego dla pojedynczej pozycji lub grupy pozycji uwzględnia się wewnętrzne zasady polityki banku dotyczące korekt aktualizujących wartość wyceny i zarządzania przeterminowanymi pozycjami.

12. Jeżeli bank ustala horyzonty płynnościowe nie dla poszczególnych pozycji, ale dla grup pozycji, kryteria służące do definiowania grup pozycji powinny być określane w taki sposób, aby konkretnie odzwierciedlały różnice płynności.

13. Horyzonty płynnościowe powinny być dłuższe dla pozycji, które cechuje koncentracja, odzwierciedlając dłuższy okres potrzebny do likwidacji tych pozycji.

14. Horyzont płynnościowy w przypadku tzw. securitisation warehouse powinien odzwierciedlać okres, który jest wymagany w skrajnych warunkach rynkowych do utworzenia, sprzedaży i sekurytyzacji aktywów lub do zabezpieczenia istotnych czynników ryzyka.

§ 4b. 1. W celu uwzględnienia ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji do metody stosowanej przez bank można włączać zabezpieczenia.

2. Saldowanie pozycji jest dopuszczalne, jeżeli pozycje długie i krótkie dotyczą tego samego instrumentu finansowego.

3. Skutki zabezpieczania lub dywersyfikacji związane z długimi i krótkimi pozycjami obejmującymi różne instrumenty lub różne papiery wartościowe tego samego dłużnika oraz z długimi i krótkimi pozycjami dotyczącymi różnych emitentów mogą być uwzględnione jedynie za pomocą konkretnego modelowania długich i krótkich pozycji brutto dotyczących różnych instrumentów.

4. Bank uwzględnia wpływ ryzyka, które może wystąpić w okresie pomiędzy datą zapadalności zabezpieczenia a horyzontem płynnościowym, oraz możliwości wystąpienia istotnego ryzyka bazowego w strategiach zabezpieczania pozycji (strategiach hedgingowych), w rozbiciu na produkty, uprzywilejowany charakter w strukturze kapitałowej, rating wewnętrzny lub zewnętrzny, termin zapadalności, datę emisji i inne różnice pomiędzy instrumentami.

5. Bank uwzględnia zabezpieczenie tylko w takim zakresie, w którym zabezpieczenie to może być utrzymane nawet wówczas, gdy prawdopodobne jest wystąpienie zdarzenia ryzyka kredytowego lub innego zdarzenia o analogicznym charakterze.

6. W przypadku pozycji portfela handlowego zabezpieczanych za pomocą dynamicznych strategii zabezpieczania pozycji (strategii hedgingowych), możliwe jest uznanie zmian struktury zabezpieczenia podczas horyzontu płynnościowego zabezpieczonej pozycji, pod warunkiem że dany bank:

1) decyduje się modelować zmiany struktury zabezpieczenia w sposób jednolity w całej grupie pozycji portfela handlowego;

2) wykazał, że włączenie zmian struktury skutkuje poprawą pomiaru ryzyka; oraz

3) wykazał, że rynki instrumentów stanowiących zabezpieczenia są dostatecznie płynne, aby umożliwić takie zmiany struktury zabezpieczenia nawet podczas okresów występowania warunków skrajnych. Ewentualne rezydualne ryzyko wynikające z dynamicznych strategii zabezpieczania pozycji (strategii hedgingowych) musi zostać uwzględnione w narzucie kapitałowym.

§ 4c. 1. Metoda uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji odzwierciedla nieliniowe skutki opcji, strukturyzowanych kredytowych instrumentów pochodnych i innych pozycji, które cechuje istotna nieliniowość w zakresie zmian cen.

2. Bank uwzględnia także odpowiednio wysokość ryzyka modelu nieodłącznie związanego z wyceną i szacowaniem ryzyka cen dotyczącego takich produktów.

§ 4d. Metoda uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji opiera się na obiektywnych i aktualnych danych.

§ 4e. 1. W ramach niezależnego przeglądu systemu pomiaru ryzyka oraz walidacji modeli, zgodnie z wymogami określonymi w niniejszym załączniku, bank dokonuje następujących czynności w związku z metodą uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji:

1) sprawdza, czy ich metoda modelowania korelacji i zmian cen jest odpowiednia dla portfela banku, weryfikując w szczególności wybór i wagi czynników ryzyka systematycznego;

2) przeprowadza różnorodne testy warunków skrajnych, w tym analizę wrażliwości i analizę scenariuszy wariantowych, aby ocenić zasadność podejścia w kategoriach jakościowych i ilościowych, szczególnie w odniesieniu do sposobu ujmowania koncentracji. Testy nie ograniczają się do zakresu zdarzeń, które miały miejsce w przeszłości;

3) stosuje odpowiednią walidację ilościową, w tym odpowiednie wewnętrzne wartości referencyjne na potrzeby modelowania.

2. Metoda uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji jest zgodna z wewnętrznymi metodami zarządzania ryzykiem stosowanymi przez bank do celów identyfikowania i mierzenia rodzajów ryzyka handlowego oraz zarządzania nimi.

§ 4f. Bank dokumentuje swoją metodę uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji, tak, aby jej założenia dotyczące korelacji i inne założenia na potrzeby modelowania były przejrzyste dla właściwych organów.

§ 4g. 1. Jeżeli bank stosuje metodę uwzględniania ryzyka specyficznego (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji, która nie jest zgodna ze wszystkimi wymogami określonymi w § 4 ust. 4–9 oraz § 4a–4i ale jest zgodna z wewnętrznymi metodami stosowanymi przez bank do celów identyfikowania i mierzenia ryzyka oraz zarządzania tym ryzykiem, wymóg kapitałowy obliczony według metody stosowanej przez bank nie może być niższy niż w przypadku gdyby został obliczony za pomocą metody w pełni zgodnej z wymogami określonymi § 4 ust. 4–9 oraz § 4a–4i.

2. Komisja Nadzoru Finansowego, nie rzadziej niż raz w roku, sprawdza czy bank stosujący metodę, o której mowa w ust. 1, nie narusza wymogów, o których mowa w tym przepisie.

§ 4h. Nie rzadziej niż raz w tygodniu bank dokonuje obliczeń wymaganych w ramach wybranej przez siebie metody w celu uwzględnienia specyficznego ryzyka (incremental risk) w przypadku ryzyka niewykonania zobowiązań i ryzyka migracji.

§ 4i. 1. Komisja Nadzoru Finansowego udziela zgody na stosowanie metody wewnętrznej do obliczania dodatkowego wymogu kapitałowego zamiast wymogu kapitałowego dla korelacyjnego portfela handlowego zgodnie z § 14a załącznika nr 9 do uchwały, pod warunkiem że wszystkie warunki określone w tym paragrafie zostały spełnione.

2. Metoda określona w ust. 1 uwzględnia odpowiednio wszystkie rodzaje ryzyka cenowego w zakresie przedziału ufności wynoszącego 99,9% w ramach horyzontu kapitałowego wynoszącego jeden rok, przy założeniu że poziom ryzyka jest stały, a w odpowiednich przypadkach dokonywane są korekty, aby uwzględnić wpływ płynności, koncentracji, zabezpieczania pozycji (hedgingu) i opcjonalności.

3. Bank może objąć metodą, o której mowa w niniejszym paragrafie, wszelkie pozycje, którymi zarządza się wraz z pozycjami korelacyjnego portfela handlowego, i może wtedy wykluczyć te pozycje z metody wymaganej zgodnie z § 4 ust. 4 i 5.

4. Kwota wymogu kapitałowego określonego w ust. 1, dla wszystkich rodzajów ryzyka cenowego nie jest niższa niż 8% wymogu kapitałowego, który zostałby obliczony zgodnie z § 14a załącznika nr 9 do uchwały dla wszystkich pozycji włączonych do wymogu kapitałowego z tytułu ryzyka cenowego.

5. Należy w szczególności prawidłowo ująć następujące rodzaje ryzyka:

1) skumulowane ryzyko wynikające z wielu przypadków niewykonania zobowiązania, w tym uporządkowanie pod względem znaczenia przypadków niewykonania zobowiązania, w transzowanych produktach;

2) ryzyko spreadu kredytowego, w tym efekty gamma i cross-gamma;

3) zmienność korelacji rynkowych (implikowanych), w tym efekty krzyżowe pomiędzy spreadami i korelacjami;

4) ryzyko bazy, w tym zarówno:

a) bazy pomiędzy spreadem indeksu a spreadami tworzących go instrumentów prostych, oraz

b) bazy pomiędzy korelacją rynkową (implikowaną) indeksu a korelacją tzw. szytych na miarę portfeli (bespoke portfolios);

5) zmienność stopy odzysku, gdyż wiąże się ona z faktem, że stopy odzysku mają skłonność do wpływania na ceny transz; oraz

6) w stopniu, w jakim kompleksowa miara ryzyka uwzględnia korzyści z dynamicznego zabezpieczania pozycji (hedgingu dynamicznego), ryzyko niedopasowania zabezpieczenia (hedge slippage) i potencjalne koszty zmiany struktury takich zabezpieczeń.

6. Dla celów niniejszego paragrafu bank gromadzi wystarczające dane rynkowe mające zagwarantować, że w pełni ujmuje on istotne ryzyko ekspozycji w swojej metodzie wewnętrznej zgodnie z normami określonymi w niniejszym paragrafie, że wykazuje poprzez weryfikację historyczną lub z użyciem innym metod, że jego miary ryzyka mogą właściwie wyjaśniać historyczne wahania cen produktów, i że dba o to, by możliwe było oddzielenie pozycji, dla których posiada zgodę co do włączenia ich do wymogu kapitałowego zgodnie z niniejszym paragrafem, od pozycji, dla których takiej zgody nie posiada.

7. W odniesieniu do portfeli, o których mowa w niniejszym paragrafie bank regularnie stosuje określone, wcześniej ustalone symulacje warunków skrajnych.

8. Takie scenariusze warunków skrajnych badają wpływ warunków skrajnych na współczynniki niewykonania zobowiązania, stopy odzysku, spready kredytowe i korelacje dotyczące poszczególnych centrów zysku (desków) wyniku finansowego handlowego portfela korelacyjnego.

9. Bank stosuje takie symulacje warunków skrajnych nie rzadziej niż raz w tygodniu i nie rzadziej raz na kwartał składa Komisji Nadzoru Finansowego sprawozdanie z wyników symulacji, obejmujące również porównania z wymogiem kapitałowym banku, zgodnie z niniejszym paragrafem.

10. Wszelkie przypadki uzyskania w teście warunków skrajnych istotnych braków w tym narzucie kapitałowym są zgłaszane terminowo Komisji Nadzoru Finansowego.

11. W oparciu o wyniki testów warunków skrajnych Komisja Nadzoru Finansowego może, na podstawie art. 138a ustawy – Prawo bankowe, postanowić o nałożeniu na bank dodatkowego wymogu kapitałowego w odniesieniu do korelacyjnego portfela handlowego.

12. Nie rzadziej niż raz w tygodniu bank dokonuje obliczeń wymogu kapitałowego w celu uwzględnienia wszystkich rodzajów ryzyka cenowego.”,

c) w § 5:

– w pkt 2 lit. a otrzymuje brzmienie:

„a) odpowiednik dziesięciodniowego okresu utrzymywania pozycji, przy czym bank może wykorzystać miary wartości zagrożonej obliczone zgodnie z krótszymi okresami utrzymywania pozycji skalowanymi do 10 dni, na przykład przez pierwiastek kwadratowy czasu; bank stosujący tę metodę okresowo uzasadnia jej poprawność Komisji Nadzoru Finansowego,”,

– pkt 4 otrzymuje brzmienie:

„4) miesięczną aktualizację zbioru danych.”,

d) po § 5 dodaje się § 5a–5c w brzmieniu:

„§ 5a. 1. Bank oblicza „wartość zagrożoną w warunkach skrajnych” na podstawie miary wartości zagrożonej bieżącego portfela dla dziesięciodniowego okresu utrzymywania pozycji, przy jednostronnym poziomie istotności równym 0,01, przy czym parametry wejściowe do modelu wartości zagrożonej są skalowane według danych historycznych z ciągłego dwunastomiesięcznego okresu warunków skrajnych, właściwego dla profilu ryzyka portfela instytucji.

2. Wybór takich danych historycznych podlega zatwierdzeniu przez Komisję Nadzoru Finansowego i corocznemu przeglądowi przeprowadzanemu przez bank.

3. Bank oblicza wartość zagrożoną w warunkach skrajnych nie rzadziej niż raz w tygodniu.

§ 5b. Bank spełnia każdego dnia wymóg kapitałowy wyrażony jako suma wartości z pkt 1 i 2 oraz bank, który stosuje model do obliczania wymogu kapitałowego z tytułu szczególnego ryzyka pozycji spełnia wymóg kapitałowy wyrażony jako suma wartości z pkt 3 i 4:

1) wyższa z następujących wartości:

a) wartość zagrożona z poprzedniego dnia obliczona zgodnie z § 5 (VaRt-1), oraz

b) średnia z dziennych miar wartości zagrożonej obliczonych zgodnie z § 5 każdego dnia podczas 60 ostatnich dni roboczych (VaRavg), pomnożona przez mnożnik (mc);

2) wyższa z następujących wartości:

a) ostatnia dostępna wartość zagrożona w warunkach skrajnych obliczona zgodnie z § 5a (sVaRt-1), oraz

b) średnia miar wartości zagrożonej w warunkach skrajnych obliczonych w sposób i z częstotliwością wskazanymi w § 5a podczas 60 ostatnich dni roboczych (sVaRavg), pomnożona przez mnożnik (ms);

3) wymóg kapitałowy obliczony zgodnie z załącznikami nr 2, 8 i 9 do uchwały dla ryzyka pozycji dotyczących pozycji sekurytyzacyjnych i kredytowych instrumentów pochodnych uruchamianych n-tym niewykonaniem zobowiązania w portfelu handlowym z wyjątkiem tych, które zostały włączone do wymogu kapitałowego zgodnie z § 4i;

4) ostatnia miara dodatkowego ryzyka niewykonania zobowiązań i ryzyka migracji obliczona zgodnie z § 4 ust. 4 i 5 lub średnia miara tego ryzyka z ostatnich 12 tygodni, w zależności od tego, która z tych miar jest wyższa, oraz, w stosownych przypadkach, ostatnia miara wszystkich rodzajów ryzyka cenowego obliczona zgodnie z pkt § 4i lub średnia miara tych rodzajów ryzyka z ostatnich 12 tygodni, w zależności od tego, która z tych miar jest wyższa.

§ 5c. Banki przeprowadzają również odwrotne testy warunków skrajnych polegające na określaniu znacząco negatywnego rezultatu, a następnie ustalaniu przyczyn i skutków, które mogłyby do niego doprowadzić, w szczególności scenariusza lub zestawu scenariuszy.”,

e) § 9 otrzymuje brzmienie:

„§ 9. 1. Model pomiaru ryzyka uwzględnia dostateczną liczbę czynników ryzyka, która powinna zależeć od zakresu działalności banku na odpowiednich rynkach. Jeżeli czynnik ryzyka jest uwzględniony w stosowanym przez bank modelu wyceny, a nie jest przy tym uwzględniony w modelu pomiaru ryzyka, bank powinien dysponować odpowiednim uzasadnieniem dla dokonania takiego pominięcia.

2. Model pomiaru ryzyka powinien także uwzględniać nieliniowość w przypadku opcji i innych produktów, a także ryzyko korelacji i ryzyko bazowe.

3. W przypadku stosowania rynkowych wskaźników zastępczych dla czynników ryzyka, wskaźniki te powinny być sprawdzone i skuteczne w odniesieniu do faktycznie utrzymywanej pozycji.

4. Ponadto, w odniesieniu do poszczególnych typów ryzyka, obowiązują także wymogi wymienione w § 10–13.”,

f) uchyla się § 19,

g) § 20 i § 21 otrzymują brzmienie:

„§ 20. Współczynniki korygujące (mc) i (ms) ustala się zgodnie z poniższą tabelą na podstawie weryfikacji historycznej, o której mowa w § 14, w zależności od liczby n obejmującej ilość dni w okresie weryfikacji, w których rzeczywista strata na pozycjach pierwotnych objętych modelem wartości zagrożonej przekroczyła wartość zagrożoną wyznaczoną na dany dzień roboczy:

| Liczba przekroczeń n | Współczynniki korygujące (mc) i (ms) |

| Nie więcej niż 4 | 3,00 |

| 5 | 3,40 |

| 6 | 3,50 |

| 7 | 3,65 |

| 8 | 3,75 |

| 9 | 3,85 |

| 10 i więcej | 4,00 |

§ 21. W przypadku każdorazowego przekroczenia, powodującego zwiększenie współczynników korygujących (mc) i (ms), zidentyfikowanego przez bank w trakcie procesu weryfikacji, bank jest zobowiązany niezwłocznie, nie później jednak niż 5 dni roboczych po zakończeniu weryfikacji, powiadomić Komisję Nadzoru Finansowego o stwierdzonych przekroczeniach.”;

18) w załączniku nr 21 § 32 pkt 2 otrzymuje brzmienie:

„2) dopuszczonych do obrotu na regulowanych rynkach papierów wartościowych krajów, z których pochodzą indeksy wymienione w § 9 ust. 1 załącznika nr 8 do uchwały;”.

§ 2

W uchwale nr 386/2010 Komisji Nadzoru Finansowego z dnia 17 grudnia 2008 r. w sprawie ustalenia wiążących banki norm płynności (Dz. Urz. KNF Nr 8, poz. 40) w § 1 w ust. 2 pkt 23 otrzymuje brzmienie:

„23) kapitałowe papiery wartościowe płynne i zdywersyfikowane – papiery wartościowe o których mowa w § 9 ust. 2 załącznika nr 8 uchwały w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka;”.

§ 3

Uchwała wchodzi w życie z dniem 31 grudnia 2011 r.

| Przewodniczący |

| Andrzej Jakubiak |

|

|

1) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2002 r. Nr 126, poz. 1070, Nr 141, poz. 1178, Nr 144, poz. 1208, Nr 153, poz. 1271, Nr 169, poz. 1385 i poz. 1387 i Nr 241, poz. 2074, z 2003 r. Nr 50, poz. 424, Nr 60, poz. 535, Nr 65, poz. 594, Nr 228, poz. 2260 i Nr 229, poz. 2276, z 2004 r. Nr 64, poz. 594, Nr 68, poz. 623, Nr 91, poz. 870, Nr 96, poz. 959, Nr 121, poz. 1264, Nr 146, poz. 1546 i Nr 173, poz. 1808, z 2005 r. Nr 83, poz. 719, Nr 85, poz. 727, Nr 167, poz. 1398 i Nr 183, poz. 1538, z 2006 r. Nr 104, poz. 708, Nr 157, poz. 1119, Nr 190, poz. 1401 i Nr 245, poz. 1775, z 2007 r. Nr 42, poz. 272 i Nr 112, poz. 769, z 2008 r. Nr 171, poz. 1056, Nr 192, poz. 1179, Nr 209, poz. 1315 i Nr 231, poz. 1546, z 2009 r. Nr 18, poz. 97, Nr 42, poz. 341, Nr 65, poz. 545, Nr 71, poz. 609, Nr 127, poz. 1045, Nr 131, poz. 1075, Nr 144, poz. 1176, Nr 165, poz. 1316, Nr 166, poz. 1317, Nr 168, poz. 1323 i Nr 201, poz. 1540, z 2010 r. Nr 40, poz. 226, Nr 81, poz. 530, Nr 126, poz. 853, Nr 182, poz. 1228 i Nr 257, poz. 1724 oraz z 2011 r. Nr 72, poz. 388, Nr 126, poz. 715, Nr 131, poz. 763, Nr 134, poz. 779 i 781, i Nr 165, poz. 984, Nr 199, poz. 1175 i Nr 201, poz. 1181.

2) Zmiany wymienionej uchwały zostały ogłoszone w Dz. Urz. KNF z 2010 r. Nr 8, poz. 38 oraz z 2011 r. Nr 8, poz. 29, Nr 9, poz. 32 i Nr 11, poz. 42.

- Data ogłoszenia: 2011-12-30

- Data wejścia w życie: 2011-12-31

- Data obowiązywania: 2011-12-31

- Dokument traci ważność: 2015-11-01

- UCHWAŁA Nr 386/2008 Komisji Nadzoru Finansowego z dnia 17 grudnia 2008 r. w sprawie ustalenia wiążących banki norm płynności

- UCHWAŁA Nr 76/2010 KOMISJI NADZORU FINANSOWEGO z dnia 10 marca 2010 r. w sprawie zakresu i szczegółowych zasad wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka

REKLAMA

Dzienniki Urzędowe

REKLAMA

REKLAMA