REKLAMA

Dzienniki Urzędowe - rok 2014 poz. 13

OBWIESZCZENIE

PREZESA NARODOWEGO BANKU POLSKIEGO

z dnia 7 listopada 2014 r.

w sprawie ogłoszenia jednolitego tekstu uchwały Zarządu Narodowego Banku Polskiego w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych”

1. Na podstawie art. 16 ust. 3 ustawy z dnia 20 lipca 2000 r. o ogłaszaniu aktów normatywnych i niektórych innych aktów prawnych (Dz. U. z 2011 r. Nr 197, poz. 1172 i Nr 232, poz. 1378) ogłasza się w załączniku do niniejszego obwieszczenia jednolity tekst uchwały nr 60/2011 Zarządu Narodowego Banku Polskiego z dnia 20 października 2011 r. w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP Nr 16, poz. 17), z uwzględnieniem zmian wprowadzonych:

1) uchwałą nr 25/2012 Zarządu Narodowego Banku Polskiego z dnia 11 czerwca 2012 r. zmieniającą uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6);

2) uchwałą nr 32/2014 Zarządu Narodowego Banku Polskiego z dnia 5 czerwca 2014 r. zmieniającą uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6).

2. Podany w załączniku do niniejszego obwieszczenia tekst jednolity uchwały nie obejmuje:

1) § 2 uchwały nr 25/2012 Zarządu Narodowego Banku Polskiego z dnia 11 czerwca 2012 r. zmieniającej uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6), który stanowi:

„§ 2. Uchwała wchodzi w życie z dniem 1 października 2012 r.”;

2) § 2 uchwały nr 32/2014 Zarządu Narodowego Banku Polskiego z dnia 5 czerwca 2014 r. zmieniającej uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6), który stanowi:

„§ 2. Uchwała wchodzi w życie z dniem 1 września 2014 r.”.

Prezes Narodowego Banku Polskiego: M. Belka

Załącznik do obwieszczenia Prezesa Narodowego Banku Polskiego

z dnia 7 listopada 2014 r. (poz. 13)

UCHWAŁA NR 60/2011

ZARZĄDU NARODOWEGO BANKU POLSKIEGO

z dnia 20 października 2011 r.

w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych”

Na podstawie art. 109 ust. 1 pkt 4 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe (Dz. U. z 2012 r. poz. 1376, z późn. zm.1)) uchwala się, co następuje:

§ 1. Wprowadza się „Regulamin realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych”, stanowiący załącznik do uchwały.

§ 2. Traci moc uchwała nr 33/2006 Zarządu Narodowego Banku Polskiego z dnia 1 grudnia 2006 r. w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP Nr 12, poz. 14, z 2007 r. Nr 5, poz. 15 i Nr 17, poz. 32, z 2008 r. Nr 1, poz. 1, Nr 9, poz. 12, Nr 14, poz. 17 i Nr 23, poz. 27, z 2009 r. Nr 21, poz. 24, z 2010 r. Nr 2, poz. 2 i Nr 13, poz. 14 oraz z 2011 r. Nr 2, poz. 2).

§ 3. Uchwała wchodzi w życie z dniem 1 grudnia 2011 r.

Załącznik do uchwały nr 60/2011 Zarządu Narodowego Banku Polskiego

z dnia 20 października 2011 r.

Regulamin realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych

Rozdział 1

Przepisy ogólne

§ 1. Regulamin określa zasady i tryb postępowania w Narodowym Banku Polskim, zwanym dalej „NBP”. przy realizacji:

1) poleceń wypłaty otrzymywanych i wysyłanych przez NBP w walutach obcych w obrocie zagranicznym i krajowym;

2) poleceń wypłaty otrzymywanych i wysyłanych przez NBP w walucie krajowej, zwanej dalej „PLN”, w obrocie zagranicznym;

3) operacji czekowych wykonywanych przez NBP w walutach obcych w obrocie zagranicznym;

4) skupu i sprzedaży walut obcych.

§ 2. Polecenia wypłaty realizowane są w następujących walutach: AUD, CAD, CHF, CZK, DKK, EUR, GBP, JPY, NOK, SEK, USD i PLN, z wyjątkiem poleceń wypłaty w formie czeku, które realizowane są w walutach obcych: CAD, EUR, GBP i USD.

§ 3. Użyte w regulaminie określenia oznaczają:

1) bank beneficjenta – bank rozliczający z beneficjentem otrzymane polecenie wypłaty;

2) bank pośredniczący – bank, za pośrednictwem którego bank zleceniodawcy kieruje polecenie wypłaty do banku beneficjenta;

3) bank zleceniodawcy – bank prowadzący rachunek bankowy zleceniodawcy;

4)2) bankowość elektroniczna – usługa umożliwiająca posiadaczowi rachunku bankowego w NBP składanie zleceń płatniczych oraz przekazywanie lub odbieranie innych komunikatów związanych z prowadzeniem rachunku w postaci elektronicznej w zakresie wynikającym z umowy rachunku bankowego oraz odpowiedniego regulaminu;

5) B2B – międzysystemowy interfejs, łączący Zintegrowany System Księgowy (ZSK) NBP z systemem informatycznym posiadacza rachunku, umożliwiający posiadaczowi rachunku bezpośrednie przekazywanie do NBP poleceń przelewu oraz przekazywanie lub odbieranie innych komunikatów, związanych z prowadzeniem rachunku, w postaci elektronicznej;

6) beneficjent – posiadacz rachunku lub inny podmiot, na rzecz którego wystawione jest polecenie wypłaty;

7)3) BIC – Kod Identyfikujący Instytucję (Business Identifier Code);

8) czek bankierski – czek wystawiony zgodnie z przepisami ustawy z dnia 28 kwietnia 1936 r. – Prawo czekowe (Dz. U. Nr 37, poz. 283, z późn. zm.), zwanej dalej „ustawą – Prawo czekowe”, przez bank lub inną instytucję świadczącą usługi bankierskie, w którym jako trasat wskazany jest bank zagraniczny będący bankiem korespondentem banku wystawcy czeku, zwany dalej również „czekiem”;

9) czek podróżniczy – czek emitowany przez banki, licencjonowane instytucje i biura podróży zawierający:

a) przyrzeczenie wystawcy:

– zapłacenia określonej na czeku kwoty osobie, której podpis sygnujący znajduje się na czeku, jeśli czek jest wystawiony w walucie kraju, w którym znajduje się siedziba banku wystawcy lub oddziału tego banku,

– wykupienia czeku przedstawionego do zapłaty przez osobę, której podpis sygnujący znajduje się na czeku, jeżeli czek jest wystawiony w walucie innego kraju, niż ten w którym znajduje się siedziba banku wystawcy lub oddziału tego banku,

b) lub polecenie prezesa albo skarbnika wystawcy udzielone oddziałowi zagranicznemu wystawcy lub samemu wystawcy, zapłaty określonej na czeku kwoty pieniężnej;

10) czek z wystawienia niebankowego – czek wystawiony przez osoby prawne, niebędące bankami lub osoby fizyczne;

11) dyspozycja – dyspozycja wystawienia polecenia wypłaty stanowiąca oświadczenie zleceniodawcy skierowane do NBP zawierające upoważnienie do wystawienia i wysłania polecenia wypłaty;

11a)4) forma elektroniczna – sposób obsługi posiadacza rachunku, zgodnie z umową rachunku bankowego oraz „Regulaminem prowadzenia przez Narodowy Bank Polski rachunków bankowych i świadczenia usługi bankowości elektronicznej”, wprowadzonym uchwałą nr 27/2014 Zarządu NBP z dnia 5 czerwca 2014 r., albo „Regulaminem prowadzenia przez Narodowy Bank Polski rachunków bankowych z wykorzystaniem Bankowości Elektronicznej”, wprowadzonym uchwałą nr 27/2012 Zarządu NBP z dnia 11 czerwca 2012 r., z późn. zm.;

12) IBAN – Międzynarodowy Numer Rachunku Bankowego (International Bank Account Number) – numer rachunku bankowego, o którym mowa w zarządzeniu nr 15/2010 Prezesa Narodowego Banku Polskiego z dnia 15 lipca 2010 r. w sprawie sposobu numeracji banków i rachunków bankowych (Dz. Urz. NBP Nr 9, poz. 9);

13) identyfikator polecenia wypłaty – unikatowy numer polecenia wypłaty nadawany przez:

a) bank wystawcę i zamieszczany w poleceniu wypłaty, zwany też „TRN” (Transaction Reference Number),

b) zleceniodawcę bezpośrednio i zamieszczany w dyspozycji w przypadku komunikatu SEPA CT – nieobligatoryjnie;

14) indos – przeniesienie praw do otrzymania kwoty czeku na inny podmiot przez umieszczenie na czeku, jego odwrotnej stronie lub na załączonej do niego karcie dodatkowej (przedłużku), odpowiedniego oświadczenia i podpisu indosanta; indos in blanco – zamieszczany jest tylko na odwrotnej stronie czeku lub na przedłużku i zawiera jedynie podpis indosanta;

15) indosant – osoba, która przenosi prawa z czeku na inną osobę w drodze indosu;

16) inkaso – operacja bankowa polegająca na przeniesieniu przez indos praw wynikających z czeku na bank przyjmujący czek do opłacenia w celu przedstawienia go do zapłaty, która następuje po opłaceniu czeku przez trasata;

17) koszty realizacji polecenia wypłaty – określenie oznaczające zasady pokrywania kosztów pobieranych przez NBP, bank krajowy lub bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej:

a) OUR – oznacza, że wszystkie koszty realizacji polecenia wypłaty pokrywa zleceniodawca,

b) BEN – oznacza, że wszystkie koszty realizacji polecenia wypłaty pokrywa beneficjent,

c) SHA – (w komunikacie SEPA CT – SLEV) oznacza, że koszty realizacji polecenia wypłaty powstałe po stronie banku zleceniodawcy pokrywa zleceniodawca, a koszty powstałe po stronie banku beneficjenta pokrywa beneficjent;

18) kursy walut obcych – wyrażone w złotych kursy średnie oraz kupna i sprzedaży walut obcych ogłaszane w tabelach kursów NBP;

19) lista inkasowa – lista czeków złożonych do inkasa składana wraz z czekiem przedstawianym do opłacenia;

20) oddział – Oddział Okręgowy NBP w Warszawie i pozostałe oddziały okręgowe NBP – prowadzące rachunki bankowe posiadaczy rachunków;

21) podawca czeku – posiadacz rachunku przedstawiający czek do realizacji;

22) polecenie wypłaty – wysłane w wyniku realizacji dyspozycji lub otrzymane przez NBP, w formie komunikatu SWIFT, SEPA CT lub czeku, polecenie przekazania beneficjentowi środków pieniężnych;

23) posiadacz rachunku – podmiot, który posiada rachunek bankowy w oddziale, z wyłączeniem banków krajowych;

24) rachunek nostro NBP – rachunek bieżący NBP w walucie obcej prowadzony przez bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej;

25) remitent – wymieniona w treści czeku osoba, na którą lub na polecenie której czek został wystawiony;

26) SEPA – Jednolity Obszar Płatności w Euro (Single Euro Payments Area) – obszar, na którym osoby fizyczne, podmioty gospodarcze oraz inni uczestnicy obrotu gospodarczego wysyłają i otrzymują płatności w euro na terytorium Europy, zarówno krajowe, jak i transgraniczne, w oparciu o te same podstawowe zasady, prawa i obowiązki, bez względu na miejsce dokonywania operacji z wykorzystaniem wystandaryzowanego komunikatu SEPA CT;

27) SEPA CT – (SEPA Credit Transfer) – wystandaryzowany instrument płatniczy (komunikat) przeznaczony do dokonywania płatności w euro w ramach SEPA;

28) SWIFT – teleinformatyczny system telekomunikacyjny o zasięgu globalnym do przesyłania międzybankowych informacji w formacie wystandaryzowanych kluczowanych i niekluczowanych komunikatów SWIFT;

29) SWIFT Cheque – usługa polegająca na wystawieniu przez bank korespondenta NBP czeku na rzecz wskazanego remitenta po otrzymaniu z NBP kluczowanego komunikatu SWIFT zawierającego dane remitenta;

30) TARGET2 – (Trans-European Automated Real-Time Gross Settlement Express Transfer System) Transeuropejski Zautomatyzowany Błyskawiczny System Rozrachunku Brutto w czasie Rzeczywistym (RTGS) dla dokonywania rozrachunku płatności w euro składający się z krajowych komponentów, prowadzonych przez poszczególne banki centralne Unii Europejskiej na Jednolitej Wspólnej Platformie (Single Shared Platform);

31) trasat – płatnik czeku; bank wskazany przez wystawcę czeku do zapłaty kwoty czeku;

32) tytuł płatności – informacja o płatności wysłana przez zleceniodawcę beneficjentowi;

33) umowa – umowa rachunku bankowego;

34) waluta dyspozycji – symbol waluty obcej lub PLN wskazany przez zleceniodawcę w dyspozycji w celu wystawienia polecenia wypłaty w tej walucie;

35)5) waluta obca – waluta wymienialna w rozumieniu przepisów ustawy z dnia 27 lipca 2002 r. – Prawo dewizowe (Dz. U. z 2012 r. poz. 826, z późn. zm.);

36) waluta państwa członkowskiego – waluta państwa członkowskiego Unii Europejskiej albo państwa członkowskiego Europejskiego Porozumienia o Wolnym Handlu (EFTA) będącego stroną umowy o Europejskim Obszarze Gospodarczym: CHF, CZK, DKK, EUR, GBP, NOK, SEK i PLN;

37) zlecenie – zlecenie sprzedaży lub wypłaty zagranicznych środków płatniczych; zlecenie skupu lub wpłaty zagranicznych środków płatniczych składane w celu sprzedaży, wypłaty albo skupu lub wpłaty zagranicznych środków płatniczych;

38) zlecenie płatnicze – otrzymane w formie papierowej lub elektronicznej: upoważnienie do obciążenia rachunku bankowego, dyspozycja wystawienia polecenia wypłaty, zlecenie sprzedaży lub wypłaty zagranicznych środków płatniczych, zlecenie skupu lub wpłaty zagranicznych środków płatniczych oraz lista inkasowa:

39) zleceniodawca – posiadacz rachunku lub inny podmiot, zgodnie z dyspozycją którego wystawiane jest polecenie wypłaty.

§ 4. 1.6) Zmiany w postanowieniach regulaminu przekazywane są posiadaczowi rachunku w formie elektronicznej lub papierowej, listem poleconym za zwrotnym potwierdzeniem odbioru lub wręczane za pokwitowaniem.

2. Posiadacz rachunku w terminie 14 dni od daty doręczenia mu zmian, o których mowa w ust. 1, może wypowiedzieć umowę. Brak wypowiedzenia umowy oznacza, że posiadacz rachunku wyraził zgodę na powyższe zmiany.

§ 5.7) Postanowienia regulaminu w zakresie bankowości elektronicznej lub B2B mają zastosowanie, o ile umowa tak stanowi.

§ 6. 1. Rozliczenie operacji bankowych, o których mowa w § 1 pkt 1–3, następuje tylko w formie bezgotówkowej – przez uznanie lub obciążenie rachunku bankowego posiadacza rachunku.

2 Rozliczenie z posiadaczem rachunku z tytułu polecenia wypłaty otrzymanego przez NBP, zwrotu polecenia wypłaty wysłanego przez NBP, inkasa czeku oraz operacji skupu lub wpłaty zagranicznych środków płatniczych następuje poprzez uznanie rachunku bankowego posiadacza rachunku prowadzonego w:

1) złotych – kwotą PLN lub stanowiącą równowartość w PLN kwoty uznania rachunku nostro NBP lub rachunku NBP prowadzonego w TARGET2 lub kwotą skupionych lub wpłacanych zagranicznych środków płatniczych przeliczonych z zastosowaniem kursu kupna walut obcych. Do przeliczeń stosowany jest kurs obowiązujący odpowiednio w dniu wpływu środków z banku krajowego na realizację polecenia wypłaty w PLN, uznania rachunku nostro NBP lub rachunku prowadzonego w TARGET2 lub otrzymania zlecenia płatniczego, chyba że umowa stanowi inaczej;

2) walucie obcej – kwotą waluty, z zastrzeżeniem ust. 4.

3. Rozliczenie z posiadaczem rachunku z tytułu polecenia wypłaty wysłanego przez NBP, zwrotu polecenia wypłaty otrzymanego przez NBP, sprzedaży czeku oraz sprzedaży lub wypłaty zagranicznych środków płatniczych następuje poprzez obciążenie rachunku bankowego posiadacza rachunku prowadzonego w:

1) złotych – kwotą PLN lub kwotą stanowiącą równowartość w PLN kwoty zlecenia płatniczego przeliczonej z zastosowaniem kursu sprzedaży walut obcych obowiązującego w dniu otrzymania zlecenia płatniczego przez NBP, chyba że umowa stanowi inaczej;

2) walucie obcej – kwotą zlecenia płatniczego, z zastrzeżeniem ust. 4.

4. W przypadku gdy realizacja operacji, o których mowa w § 1, wymaga zamiany jednej waluty na drugą stosuje się kursy kupna i sprzedaży walut obcych obowiązujące w dniach określonych dla przeprowadzanych operacji.

5. Na dowód rozliczenia operacji, o których mowa w § 1, posiadacz rachunku otrzymuje wyciąg bankowy zawierający w szczególności następujące dane: kwotę operacji, nazwę zleceniodawcy lub beneficjenta oraz odpowiednio datę uznania lub obciążenia rachunku bankowego posiadacza rachunku, tytuł płatności, zastosowany do przeliczeń kurs walut obcych i kwotę kosztów realizacji polecenia wypłaty.

§ 7. 1. Za wykonanie poleceń wypłaty i operacji czekowych NBP pobiera prowizje i opłaty, których wysokość określa taryfa prowizji i opłat bankowych stosowanych przez NBP.

2. Rachunek bankowy posiadacza rachunku z tytułu prowizji NBP za wysłane polecenia wypłaty i wykonane operacje czekowe obciąża się kwotą tej prowizji w dniu otrzymania zlecenia płatniczego, chyba że umowa stanowi inaczej, poprzez obciążenie rachunku bankowego posiadacza rachunku prowadzonego w:

1) złotych – kwotą PLN lub kwotą stanowiącą równowartość w PLN kwoty prowizji NBP przeliczonej z zastosowaniem kursu sprzedaży walut obcych, obowiązującego w dniu otrzymania zlecenia płatniczego;

2) walucie obcej – kwotą prowizji NBP. W przypadku gdy realizacja operacji wymaga zamiany jednej waluty na drugą stosuje się kursy kupna i sprzedaży walut obcych obowiązujące w dniu otrzymania zlecenia płatniczego.

3.8) NBP obciąża rachunek bankowy posiadacza rachunku z tytułu kosztów realizacji polecenia wypłaty lub kosztów za realizację operacji czekowych pobranych przez bank krajowy, bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej, na podstawie otrzymanego przez NBP żądania zapłaty lub stwierdzenia obciążenia na rachunku nostro NBP, z zastrzeżeniem ust. 5 i 6, w przypadku:

1) polecenia wypłaty wysłanego z niepoprawnymi lub niepełnymi danymi;

2) polecenia wypłaty wysłanego z opcją kosztów realizacji polecenia wypłaty OUR lub SHA, o którym mowa w § 24 ust. 1;

3) polecenia wypłaty wysłanego w walutach państw członkowskich z opcją kosztów realizacji polecenia wypłaty OUR, o którym mowa w § 24 ust. 2;

4) czeku wysłanego do inkasa;

5) kosztów realizacji zastrzeżenia czeku;

6) zwrotu wysłanego polecenia wypłaty z powodu wskazania nieprawidłowych lub niepełnych danych o beneficjencie lub zleceniodawcy lub z powodu reklamacji.

4. NBP pomniejsza kwotę polecenia wypłaty o prowizję NBP w przypadku polecenia wypłaty wysłanego w walutach obcych AUD, CAD, JPY lub USD z opcją kosztów realizacji polecenia wypłaty BEN.

5.9) Oddział Okręgowy w Warszawie dokonuje rozliczenia kosztów realizacji polecenia wypłaty lub kosztów za realizację operacji czekowych pobranych przez bank krajowy, bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej, na podstawie upoważnienia posiadacza rachunku do obciążenia jego rachunku bankowego, z tym że w przypadku:

1) dyspozycji lub listy inkasowej składanych w formie papierowej – upoważnienie zawarte jest przez posiadacza rachunku w treści dyspozycji lub listy inkasowej;

2) dyspozycji przesłanej w formie elektronicznej i zwrotu polecenia wypłaty – upoważnienie, o treści określonej w załączniku nr 1 do regulaminu, składane jest jednorazowo w oddziale lub, w sytuacji posiadania kilku rachunków bankowych dla tego rodzaju operacji, Oddział Okręgowy w Warszawie każdorazowo występuje do posiadacza rachunku o złożenie takiego upoważnienia, które przekazywane jest do oddziału.

6. Oddział Okręgowy w Warszawie rozlicza koszty realizacji polecenia wypłaty lub operacji czekowych, o których mowa w ust. 3, niezwłocznie po otrzymaniu żądania zapłaty lub stwierdzenia obciążenia rachunku nostro NBP z tytułu tych kosztów, poprzez obciążenie rachunku bankowego posiadacza rachunku prowadzonego w:

1) złotych – kwotą PLN lub kwotą stanowiącą równowartość w PLN kwoty kosztów przeliczonej z zastosowaniem kursu sprzedaży walut obcych, obowiązującego w dniu dokonania rozliczenia, chyba że umowa stanowi inaczej;

2) walucie obcej – kwotą kosztów. W przypadku gdy realizacja operacji wymaga zamiany jednej waluty obcej na drugą stosuje się kursy kupna i sprzedaży walut obcych obowiązujące w dniu dokonania rozliczenia.

§ 8. 1. Odpowiedzialność NBP wobec posiadacza rachunku z tytułu szkody spowodowanej niewykonaniem lub nienależytym wykonaniem przez NBP zobowiązań, wynikających z umowy jest ograniczona do wysokości udokumentowanych strat poniesionych przez posiadacza rachunku (bez uwzględnienia utraconych korzyści), z zastrzeżeniem ust. 2.

2.10) NBP odpowiada za szkodę wynikłą z niewykonania lub nienależytego wykonania rozliczenia pieniężnego do wysokości odsetek liczonych, w stosunku rocznym, od kwoty opóźnionego zlecenia oraz liczby dni opóźnienia, przy zastosowaniu stopy procentowej dla odsetek ustawowych, obowiązującej w dniu (dniach) opóźnienia.

3.11) NBP nie ponosi odpowiedzialności za skutki wynikające z realizacji poleceń wypłaty, otrzymanych lub wysłanych przez NBP, zawierających nieprawidłowy numer rachunku bankowego beneficjenta wskazany przez zleceniodawcę.

Rozdział 2

Polecenia wypłaty otrzymane przez NBP

§ 9. 1. W przypadku poleceń wypłaty w walutach państw członkowskich wystawionych z opcją kosztów realizacji polecenia wypłaty SHA lub OUR rachunek bankowy beneficjenta uznawany jest kwotą wskazaną przez zleceniodawcę.

2. W przypadku poleceń wypłaty w walutach obcych AUD, CAD, JPY lub USD wystawionych z opcją kosztów realizacji polecenia wypłaty SHA lub BEN rachunek bankowy beneficjenta uznawany jest kwotą wskazaną przez zleceniodawcę pomniejszoną o ewentualne koszty pobrane przez bank zleceniodawcy lub bank pośredniczący z tytułu realizacji polecenia wypłaty.

§ 10. 1. Rachunek bankowy beneficjenta uznawany jest, zgodnie z § 6 ust. 2, w dniu otrzymania przez NBP polecenia wypłaty z datą tego dnia, w którym:

1) uznany został rachunek nostro NBP;

2) uznany został rachunek NBP prowadzony w TARGET2;

3) nastąpił wpływ środków z banku krajowego na realizację polecenia wypłaty w PLN.

2.12) (uchylony).

§ 11. Termin rozliczenia, o którym mowa w § 10 ust. 1, może ulec przedłużeniu z powodu konieczności przeprowadzenia dodatkowej korespondencji wyjaśniającej z bankiem zleceniodawcy polecenia wypłaty, w szczególności w sytuacji wystąpienia okoliczności uniemożliwiających wykonanie płatności (w tym niekompletność danych w otrzymanym poleceniu wypłaty, błędne dane, brak wskazania rachunku bankowego beneficjenta).

§ 12. 1.13) Beneficjent może przesłać reklamację, w szczególności dotyczącą przyczyn nieterminowego rozliczenia otrzymanego polecenia wypłaty, w formie elektronicznej lub złożyć w formie papierowej w oddziale prowadzącym jego rachunek bankowy.

2. Beneficjent informowany jest przez oddział na piśmie o ostatecznym wyniku reklamacji.

§ 13. 1. Polecenie wypłaty rozliczone na rachunek bankowy beneficjenta może być zwrócone do zleceniodawcy na wniosek banku zleceniodawcy lub beneficjenta, stosownie do ust. 2.

2. Po otrzymaniu od beneficjenta pisemnego upoważnienia, o treści określonej w załączniku nr 1 do regulaminu, do obciążenia jego rachunku bankowego, Oddział Okręgowy w Warszawie dokonuje zwrotu polecenia wypłaty.

3. Rachunek bankowy beneficjenta obciąża się kwotą wynikającą z rozliczenia polecenia wypłaty w dniu dokonywania jego zwrotu. Do przeliczeń stosuje się kurs walut obcych obowiązujący odpowiednio w dniu wpływu środków z banku krajowego na realizację polecenia wypłaty w PLN, uznania rachunku nostro NBP lub rachunku prowadzonego w TARGET2.

4. W przypadku gdy operacja jest wykonywana z oprocentowanego rachunku bankowego dokonuje się korekty odsetek. Kwotę odsetek nalicza się od kwoty wynikającej z rozliczenia polecenia wypłaty za okres od dnia dokonania uznania rachunku bankowego do dnia poprzedzającego dzień obciążenia rachunku bankowego beneficjenta.

§ 14. 1.14) Polecenie wypłaty otrzymane w formie komunikatu SEPA CT może być odwołane przez bank zleceniodawcy przez skierowanie do NBP żądania odwołania polecenia wypłaty. Po wpływie do NBP żądania odwołania i stwierdzeniu przez oddział, że rachunek bankowy beneficjenta został uznany kwotą EUR lub jej równowartością, beneficjent otrzyma informację o żądaniu odwołania polecenia wypłaty, otrzymanego w formie komunikatu SEPA CT, o treści określonej w załączniku nr 2 do regulaminu, w celu wyrażenia zgody na zwrot środków lub wskazania przyczyny odmowy odwołania.

2. Informacja, o której mowa w ust. 1, w zależności od formy prowadzenia rachunku oraz systemu bankowości elektronicznej, wykorzystywanego do prowadzenia rachunku, przekazywana jest elektronicznie, w dniu wpływu żądania odwołania do NBP, lub telefonicznie i papierowo, najpóźniej w następnym dniu roboczym po wpływie żądania odwołania.

3. Beneficjent po otrzymaniu z oddziału informacji, o której mowa w ust. 1, niezwłocznie uzupełnia ją o oświadczenie upoważniające NBP do obciążenia rachunku bankowego kwotą wynikającą z otrzymanego przez NBP żądania odwołania polecenia wypłaty lub o oświadczenie odmawiające takiego upoważnienia.

4. W przypadku wyrażenia przez beneficjenta zgody na zwrot środków, rachunek bankowy beneficjenta obciąża się zgodnie z § 13 ust. 3.

5. W przypadku gdy operacja, o której mowa w ust. 4, wykonywana jest z oprocentowanego rachunku bankowego, dokonuje się korekty odsetek zgodnie z § 13 ust. 4.

Rozdział 3

Polecenia wypłaty wysyłane przez NBP

§ 15. Polecenie wypłaty wystawia Oddział Okręgowy w Warszawie na podstawie dyspozycji złożonej w formie papierowej, o treści określonej w załączniku nr 3 do regulaminu, przyjmowanej w oddziale prowadzącym rachunek bankowy zleceniodawcy lub wystawiane jest na podstawie dyspozycji przesłanej w formie elektronicznej i monitorowane przez oddział przyjmujący dyspozycję.

§ 16. 1. Za dzień otrzymania przez NBP dyspozycji uznaje się dzień roboczy, w którym dyspozycja została:

1)15) złożona w formie papierowej i przyjęta do realizacji nie później niż do godz. 14.00;

2) przesłana w formie elektronicznej i przyjęta do realizacji nie później niż do godz. 14.30 dla walut państw członkowskich;

3) przesłana w formie elektronicznej i przyjęta do realizacji nie później niż do godz. 16.00 dla walut AUD, CAD, JPY lub USD;

4)16)17) przesłana w formie elektronicznej ze wskazaniem sposobu realizacji dla polecenia wypłaty w formie czeku, nie później niż do godz. 13.00.

2. Dyspozycję przesłaną w formie elektronicznej w godzinach późniejszych niż określone w ust. 1, uznaje się za otrzymaną przez NBP w następnym dniu roboczym.

§ 17. 1. Dyspozycja przesłana w formie elektronicznej w dniu otrzymania dyspozycji przez NBP podlega automatycznej kontroli kompletności i poprawności danych w niej zawartych, w tym kontroli uczestnictwa banku beneficjenta w TARGET2 lub w SWIFT.

2. W przypadku negatywnego wyniku kontroli, o której mowa w ust. 1, dyspozycja zostanie odrzucona do zleceniodawcy wraz z podaniem przyczyny odrzucenia; zleceniodawca po skorygowaniu danych może ponownie przesłać dyspozycję do realizacji.

3. W przypadku pozytywnego wyniku kontroli, o której mowa w ust. 1, oraz gdy na rachunku bankowym zleceniodawcy znajdują się środki wystarczające na wystawienie polecenia wypłaty, dyspozycję uznaje się za przyjętą do realizacji.

4. Dyspozycja przesłana w formie elektronicznej oczekująca na realizację zostanie odrzucona do zleceniodawcy po upływie terminu, o którym mowa w § 16 ust. 1 pkt 2 i 3, z powodu braku środków na rachunku bankowym.

§ 18. 1. Dyspozycja złożona w formie papierowej w dniu otrzymania przez NBP podlega przeprowadzanej przez oddział kontroli formalnej i merytorycznej, polegającej na sprawdzeniu:

1) zgodności stempla i podpisów zleceniodawcy na dyspozycji ze wzorem/brzmieniem stempla firmowego oraz wzorami podpisów zamieszczonych na karcie wzorów podpisów;

2) kompletności i poprawności wypełnienia dyspozycji; w tym prawidłowości IBAN lub BIC, jeżeli zostały wskazane oraz prawidłowości złożonego przez zleceniodawcę upoważnienia do obciążenia rachunku bankowego z tytułu płatności i prowizji NBP – dla polecenia wypłaty w formie komunikatu SWIFT lub SEPA CT upoważniony jest oddział przyjmujący dyspozycję; dla polecenia wypłaty w formie czeku upoważniony jest Oddział Okręgowy w Warszawie;

3) stanu środków na rachunku bankowym zleceniodawcy.

2. Dyspozycji nie przyjmuje się do realizacji w przypadku stwierdzenia jej nieprawidłowego wypełnienia lub wskazania IBAN lub BIC niespełniających wymogów identyfikacji określonych odpowiednio standardem IBAN lub BIC lub braku środków na rachunku bankowym zleceniodawcy wystarczających na wystawienie polecenia wypłaty.

§ 19. 1. Polecenie wypłaty wysłane z niepełnymi danymi o zleceniodawcy, w szczególności gdy brak jest nazwy, adresu lub prawidłowego numeru rachunku bankowego, lub z nieprawidłowymi danymi beneficjenta, w tym nieprawidłowym numerem jego rachunku bankowego, może skutkować odmową lub zwłoką w jego wykonaniu przez bank pośredniczący lub bank beneficjenta. W tych przypadkach zleceniodawca może być obciążony dodatkowymi kosztami banku pośredniczącego lub banku beneficjenta, które rozlicza się zgodnie z § 7 ust. 6.

2. W celu potwierdzenia uczestnictwa banku beneficjenta w TARGET2 lub w SWIFT lub prawidłowości kodu BIC banku beneficjenta, aby uniknąć automatycznego odrzucenia z tego powodu dyspozycji przesyłanej w formie elektronicznej, zaleca się kontakt zleceniodawcy z oddziałem.

§ 20. Rachunek bankowy zleceniodawcy obciążany jest z tytułu realizacji dyspozycji i prowizji NBP z datą dnia otrzymania przez NBP dyspozycji, zgodnie z § 6 ust. 3.

§ 21. 1. Jeżeli walutą dyspozycji jest waluta państwa członkowskiego, to rachunek banku beneficjenta zostanie uznany kwotą wysłanego polecenia wypłaty najpóźniej w następnym dniu roboczym liczonym od dnia otrzymania dyspozycji przez NBP.

2. Jeżeli walutą dyspozycji jest waluta obca AUD, CAD, JPY lub USD, to rachunek banku beneficjenta zostanie uznany kwotą wysłanego polecenia wypłaty pomniejszoną o ewentualne koszty realizacji polecenia wypłaty, z wyjątkiem prowizji NBP, w drugim dniu roboczym liczonym od dnia otrzymania dyspozycji przez NBP.

§ 22. 1. Polecenie wypłaty w EUR, z wyjątkiem czeku, wysyłane jest poprzez TARGET2, natomiast w pozostałych walutach z wykorzystaniem SWIFT.

2. Polecenie wypłaty w EUR, z wyjątkiem czeku, wysyłane jest z wykorzystaniem SWIFT w przypadku gdy:

1) bank beneficjenta nie jest osiągalny poprzez TARGET2;

2) umowa rachunku bankowego tak stanowi;

3) istnieją inne przyczyny niż określone w pkt 1 i 2, w szczególności awaria TARGET2, dla których niemożliwa jest realizacja dyspozycji w terminie gwarantującym rozliczenie zgodnie z § 21 ust. 1.

§ 23. 1. Polecenie wypłaty, z wyjątkiem czeku, wysłane w walucie państwa członkowskiego może zawierać opcję kosztów realizacji polecenia wypłaty SHA lub OUR, a w przypadku komunikatu SEPA CT wyłącznie SHA (SLEV).

2. Polecenie wypłaty, z wyjątkiem czeku, wysłane w walutach obcych AUD, CAD, JPY lub USD może zawierać opcję kosztów realizacji polecenia wypłaty BEN, SHA lub OUR.

3. Polecenie wypłaty w formie czeku wystawionego w ramach SWIFT Cheque jest ograniczone do kwoty nieprzekraczającej 10.000 USD i opcji kosztów realizacji polecenia wypłaty OUR.

§ 24. 1. Polecenie wypłaty, z wyjątkiem czeku, wysłane z opcją kosztów realizacji polecenia wypłaty OUR lub SHA, z zastrzeżeniem ust. 2, oznacza, że bank pośredniczący, o ile uczestniczy w wykonaniu płatności, lub bank beneficjenta może zwrócić się do NBP z żądaniem zapłaty kosztów realizacji polecenia wypłaty lub obciążyć rachunek nostro NBP tymi kosztami w terminie późniejszym. Koszty rozlicza się zgodnie z § 7 ust. 3 pkt 2.

2. Polecenie wypłaty, z wyjątkiem czeku, wysłane w walucie państwa członkowskiego z opcją kosztów realizacji polecenia wypłaty OUR, oznacza, że zleceniodawca może zostać obciążony dodatkowo innymi, niż wskazane w ust. 1, kosztami banku pośredniczącego, o ile uczestniczy w wykonaniu płatności, lub kosztami banku beneficjenta. Koszty rozlicza się zgodnie z § 7 ust. 3 pkt 3.

3. Polecenie wypłaty, z wyjątkiem czeku, wysłane w walucie obcej AUD, CAD, JPY i USD z opcją kosztów realizacji polecenia wypłaty BEN, oznacza, że beneficjent otrzyma kwotę polecenia wypłaty pomniejszoną o prowizję NBP, koszty banku pośredniczącego, o ile uczestniczy w wykonaniu płatności, oraz koszty banku beneficjenta.

§ 25. Jeżeli polecenie wypłaty wysłane zostało w formie czeku, to odpowiedzialność NBP jest ograniczona do zachowania należytej staranności w wyborze podmiotu, za którego pośrednictwem wykona płatność.

§ 26. W przypadku otrzymania niezrealizowanego czeku wysłanego jako polecenie wypłaty lub otrzymania zwrotu środków za czek wystawiony w ramach SWIFT Cheque, Oddział Okręgowy w Warszawie w dniu otrzymania odpowiednio czeku lub uznania na rachunku nostro NBP:

1) powiadamia o tym zleceniodawcę bezpośrednio lub przez oddział, który przyjął dyspozycję do realizacji;

2) uznaje rachunek bankowy zleceniodawcy prowadzony w:

a) złotych – kwotą w złotych, którą był obciążony rachunek bankowy z tytułu realizacji dyspozycji,

b) walucie obcej – kwotą w walucie obcej, którą był obciążony rachunek bankowy z tytułu realizacji dyspozycji; w przypadku, gdy realizacja operacji wymaga zamiany jednej waluty obcej na drugą stosuje się kursy kupna i sprzedaży walut obcych obowiązujące w dniu realizacji dyspozycji.

§ 27. 1.18) Oddział Okręgowy w Warszawie podejmuje reklamację w banku beneficjenta w celu zwrotu polecenia wypłaty wysłanego w formie komunikatu SWIFT lub SEPA CT, z zastrzeżeniem § 28, na podstawie wniosku zleceniodawcy, złożonego w formie elektronicznej lub papierowej. Wniosek powinien w szczególności zawierać: datę realizacji, kwotę polecenia wypłaty, numer rachunku beneficjenta, tytuł polecenia wypłaty i numer rachunku, na jaki środki powinny zostać zwrócone.

2. W przypadku otrzymania zwrotu polecenia wypłaty w walucie, wysłanego polecenia wypłaty lub, z przyczyn niezależnych od NBP, w walucie innej niż waluta wysłanego polecenia wypłaty, Oddział Okręgowy w Warszawie:

1) rozlicza kwotę otrzymanego zwrotu, zgodnie ze wskazaniem banku wystawcy, uznając rachunek bankowy zleceniodawcy, zgodnie z § 6 ust. 2, z datą uznania rachunku nostro NBP lub rachunku NBP prowadzonego w TARGET2 lub z datą wpływu środków z banku krajowego na realizację polecenia wypłaty w PLN;

2) niezwłocznie informuje telefonicznie zleceniodawcę o szczegółach otrzymanego zwrotu.

3. Zleceniodawca może złożyć reklamację w formie elektronicznej lub papierowej, w szczególności dotyczącą warunków realizacji przez bank wystawcę otrzymanego zwrotu. Ewentualne koszty banku wystawcy z tytułu reklamacji obciążają zleceniodawcę. Zleceniodawca informowany jest przez Oddział Okręgowy w Warszawie, na piśmie lub w formie elektronicznej, o ostatecznym wyniku reklamacji.

§ 28. 1. Na wniosek zleceniodawcy NBP może, w terminie 10 dni roboczych liczonych od dnia uznania rachunku banku beneficjenta wskazanego w poleceniu wypłaty, odwołać polecenie wypłaty wysłane w formie komunikatu SEPA CT, poprzez skierowanie do banku beneficjenta żądania odwołania polecenia wypłaty, jeżeli powodem żądania jest:

1) podwójne wysłanie polecenia wypłaty;

2) techniczne problemy skutkujące błędnym poleceniem wypłaty;

3) sfałszowanie polecenia wypłaty.

2.19) Zleceniodawca przekazuje żądanie odwołania polecenia wypłaty, wysłanego w formie komunikatu SEPA CT, w formie elektronicznej lub papierowej, zgodnie z wnioskiem o treści określonej w załączniku nr 4 do regulaminu.

3. Jeżeli zleceniodawca wnioskuje o odwołanie polecenia wypłaty wysłanego w formie komunikatu SEPA CT z przyczyny innej niż wskazana w ust. 1, zastosowanie ma § 27 ust. 1.

4. W przypadku otrzymania zwrotu środków z tytułu realizacji żądania odwołania rozliczenie ze zleceniodawcą następuje zgodnie z § 6 ust. 2. Ewentualne koszty banku beneficjenta z tytułu zwrotu odwoływanego polecenia wypłaty obciążają zleceniodawcę.

5. W przypadku otrzymania odmowy odwołania polecenia wypłaty wysłanego w formie komunikatu SEPA CT, zleceniodawca otrzyma z oddziału informację o przyczynie odmowy w formie uzupełnionego wniosku o wystawienie żądania odwołania, o którym mowa w ust. 2.

§ 29. 1.20)21) Zleceniodawca może przesłać w formie elektronicznej lub złożyć w oddziale reklamację, dotyczącą realizacji dyspozycji, w tym nieotrzymania środków przez beneficjenta lub niedotrzymania terminu wykonania polecenia wypłaty. Jeżeli w wyniku postępowania wyjaśniającego okaże się, że polecenie wypłaty było wykonane nieprawidłowo z winy zleceniodawcy, ewentualnymi kosztami, powstałymi w związku z prowadzonym postępowaniem wyjaśniającym, obciążony zostanie zleceniodawca. Koszty rozlicza się zgodnie z § 7 ust. 6.

2. Zleceniodawca informowany jest przez oddział na piśmie o ostatecznym wyniku reklamacji.

Rozdział 4

Inkaso czeków

§ 30. 1. Czeki przyjmowane są przez oddziały wyłącznie w trybie inkasa.

2. Do inkasa przyjmowane są następujące rodzaje czeków:

1) czeki wystawione na NBP przez bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej;

2) czeki wystawione przez bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej na bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej;

3) czeki z wystawienia niebankowego;

4) czeki podróżnicze;

5) inne dokumenty płatnicze pełniące w obrocie zagranicznym rolę czeku, w szczególności Money Order, World Money Order.

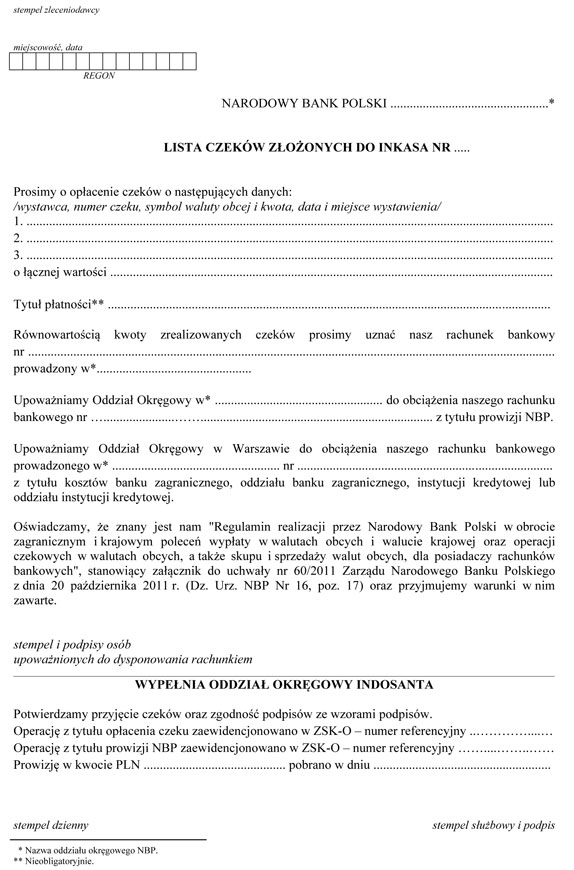

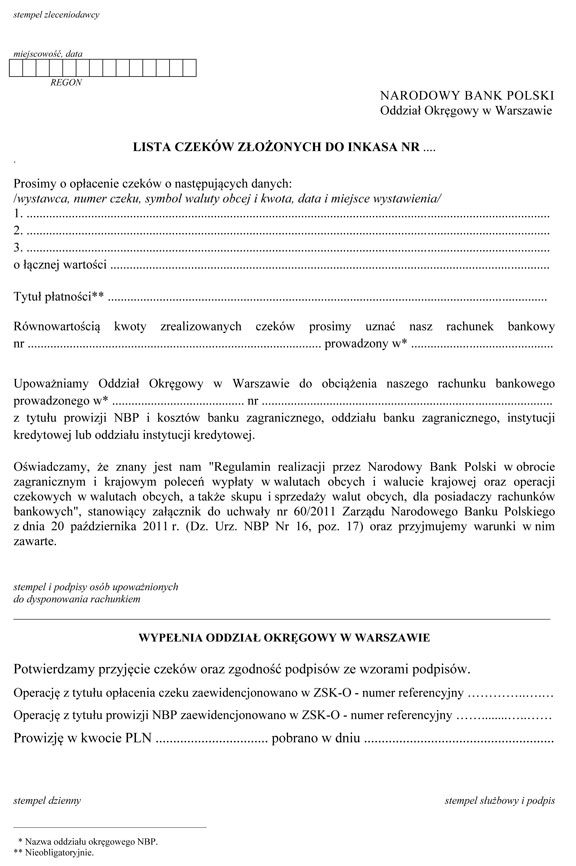

§ 31. 1. Podawca czeku wypełnia i składa listę inkasową:

1) w trzech egzemplarzach, o treści określonej w załączniku nr 5 do regulaminu, w przypadku przedstawienia czeków do zapłaty w oddziale innym niż Oddział Okręgowy w Warszawie. Na liście inkasowej podawca czeku umieszcza upoważnienie dla tego oddziału do dokonania obciążenia z tytułu prowizji NBP i upoważnienie dla Oddziału Okręgowego w Warszawie do obciążenia jego rachunku bankowego z tytułu kosztów banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej;

2) w dwóch egzemplarzach, o treści określonej w załączniku nr 6 do regulaminu, w przypadku przedstawienia czeków do zapłaty w Oddziale Okręgowym w Warszawie. Na liście inkasowej podawca czeku umieszcza upoważnienie dla tego Oddziału do dokonania obciążenia jego rachunku bankowego z tytułu prowizji NBP i kosztów banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej.

2. Prowizję NBP rozlicza się w dniu złożenia listy inkasowej, chyba że umowa stanowi inaczej, z tym że rachunek bankowy prowadzony w:

1) złotych – obciąża się kwotą prowizji NBP;

2) walucie obcej – obciąża się kwotą stanowiącą równowartość w PLN kwoty prowizji NBP przeliczonej z zastosowaniem kursu średniego walut obcych obowiązującego w dniu złożenia listy inkasowej.

§ 32. Czeki przyjmowane do inkasa muszą zawierać indos złożony przez remitenta.

§ 33. 1. Uznanie rachunku bankowego remitenta za przyjęte do inkasa czeki następuje po otrzymaniu uznania na rachunku nostro NBP, najpóźniej w 16. tygodniu, licząc od dnia złożenia czeków do inkasa.

2. Rachunek bankowy remitenta uznawany jest z tytułu operacji inkasa, zgodnie z § 6 ust. 2, z datą uznania rachunku nostro NBP.

3. W przypadku uznania rachunku nostro NBP kwotą waluty obcej pomniejszoną o koszty banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej rachunek bankowy remitenta uznaje się równowartością w PLN tej kwoty lub tą kwotą.

4. Termin, o którym mowa w ust. 1, może ulec przedłużeniu z przyczyn niezależnych od NBP, w szczególności w przypadku zaginięcia przesyłki z czekami w drodze między Oddziałem Okręgowym w Warszawie a bankiem zagranicznym, oddziałem banku zagranicznego, instytucją kredytową lub oddziałem instytucji kredytowej.

5. Podawca czeku może złożyć w oddziale, który przyjął zlecenie, pisemną reklamację po upływie terminu, o którym mowa w ust. 1.

6. Podawca czeku informowany jest przez oddział na piśmie o ostatecznym wyniku reklamacji.

§ 34. W przypadku otrzymania obciążenia na rachunku nostro NBP z tytułu kosztów banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej za opłacony czek Oddział Okręgowy w Warszawie rozlicza te koszty zgodnie z § 7 ust. 6.

§ 35. Czek przyjęty do inkasa i nieopłacony przez trasata zwracany jest wraz z listą inkasową remitentowi z podaniem przyczyny nieopłacenia.

Rozdział 5

Sprzedaż czeków

§ 36. 1. Sprzedaży czeków banków zagranicznych, oddziałów banków zagranicznych, instytucji kredytowych lub oddziałów instytucji kredytowych dokonuje wyłącznie Oddział Okręgowy w Warszawie na zlecenie posiadacza rachunku.

2. Sprzedaż czeków realizowana jest w następujących walutach obcych: CAD, EUR, GBP i USD.

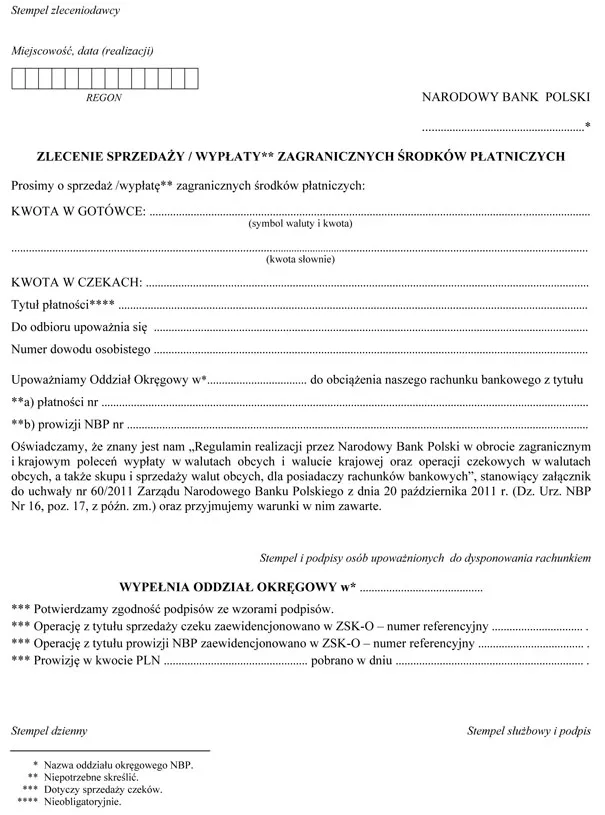

§ 37. 1. Oddział Okręgowy w Warszawie dokonuje sprzedaży czeków w dniu otrzymania przez NBP zlecenia, o treści określonej w załączniku nr 7 do regulaminu, złożonego w formie papierowej lub przesłanego w formie elektronicznej, z zastrzeżeniem § 38 ust. 2.

2.22) Za dzień otrzymania przez NBP zlecenia uznaje się dzień roboczy, w którym zlecenie:

1) zostało złożone w formie papierowej w oddziale nie później niż do godz. 14.00;

2)23) przesłane w formie elektronicznej, wpłynęło do Oddziału Okręgowego w Warszawie nie później niż do godz. 13.00.

3. W przypadku gdy zlecenie sprzedaży czeku otrzymane w formie elektronicznej zawiera:

1) niekompletne dane – zwracane jest do zleceniodawcy z podaniem przyczyny zwrotu;

2) nieprawidłowe dane – Oddział Okręgowy w Warszawie zwraca się telefonicznie do zleceniodawcy lub oddziału innego niż Oddział Okręgowy w Warszawie, w celu ich wyjaśnienia.

4.24) W przypadku gdy na rachunku bankowym brak jest środków na realizację zlecenia otrzymanego w formie elektronicznej do godz. 13.00, zlecenie zwracane jest do zleceniodawcy z podaniem przyczyny zwrotu. Zlecenie przesłane w formie elektronicznej po godz. 13.00 uznaje się za otrzymane przez NBP w następnym dniu roboczym.

§ 38. 1. Rachunek bankowy zleceniodawcy obciążany jest z tytułu sprzedaży czeku i prowizji NBP w dniu otrzymania zlecenia przez NBP, zgodnie z § 6 ust. 3 i § 7 ust. 2.

2.25)26) W przypadku przesłania zlecenia w formie elektronicznej do godziny 13.00 i zapewnienia środków na jego realizację na rachunku bankowym w tym dniu, rachunek bankowy zleceniodawcy zostanie obciążony w dniu przesłania zlecenia, a Oddział Okręgowy w Warszawie dokona sprzedaży czeku najpóźniej w następnym dniu roboczym.

§ 39. 1.27)28) Odbiór czeków w Oddziale Okręgowym w Warszawie następuje najpóźniej w następnym dniu roboczym po otrzymaniu zlecenia przez Oddział Okręgowy w Warszawie.

2. Odbiór czeków w oddziale innym niż Oddział Okręgowy w Warszawie, który przyjął zlecenie, następuje w czwartym dniu roboczym licząc od dnia złożenia zlecenia.

3. W przypadku jednoczesnego zakupu zagranicznych środków płatniczych w postaci czeków i gotówki na podstawie zlecenia, o którym mowa w § 37 ust. 1, kwoty w walutach obcych do wypłaty w gotówce wypłacane są w oddziale, który to zlecenie przyjął i w którym następuje odbiór czeków.

§ 40. 1. Czek banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej przedstawia się do zapłaty w banku zagranicznym, oddziale banku zagranicznego, instytucji kredytowej lub oddziale instytucji kredytowej:

1) w odniesieniu do czeków płatnych w Wielkiej Brytanii, USA i Kanadzie, gdzie obowiązują terminy przyjęte zwyczajowo przez banki tych państw, w terminie:

a) trzech miesięcy od daty wystawienia – dla czeków płatnych w Wielkiej Brytanii,

b) sześciu miesięcy od daty wystawienia – dla czeków płatnych w USA i Kanadzie;

2) w odniesieniu do czeków płatnych w innych krajach niż wymienione w pkt 1 obowiązują określone ustawą Prawo czekowe następujące terminy:

a) do 20 dni od daty wystawienia, jeżeli czek został wystawiony w kraju europejskim lub w kraju pozaeuropejskim położonym w basenie Morza Śródziemnego,

b) do 70 dni od daty wystawienia, jeżeli czek został wystawiony w innym kraju niż wymieniony w lit. a.

2. Jeżeli terminy, o których mowa w ust. 1, zostaną przekroczone, bank zagraniczny, oddział banku zagranicznego, instytucja kredytowa lub oddział instytucji kredytowej realizują czeki wystawione przez NBP w trybie inkasa.

3. Posiadacz rachunku jest zobowiązany, na wniosek oddziału, do podania daty przedstawienia czeku do zapłaty w banku zagranicznym, oddziale banku zagranicznego, instytucji kredytowej lub oddziale instytucji kredytowej drogą telefoniczną, faksem lub pocztą elektroniczną.

§ 41. 1.29) Posiadacz rachunku może przekazać reklamację w formie elektronicznej lub papierowej w oddziale, który przyjął zlecenie, w zakresie sprzedaży czeków, w szczególności dotyczącą nieprawidłowości realizacji zlecenia.

2. Posiadacz rachunku informowany jest przez oddział na piśmie o ostatecznym wyniku reklamacji.

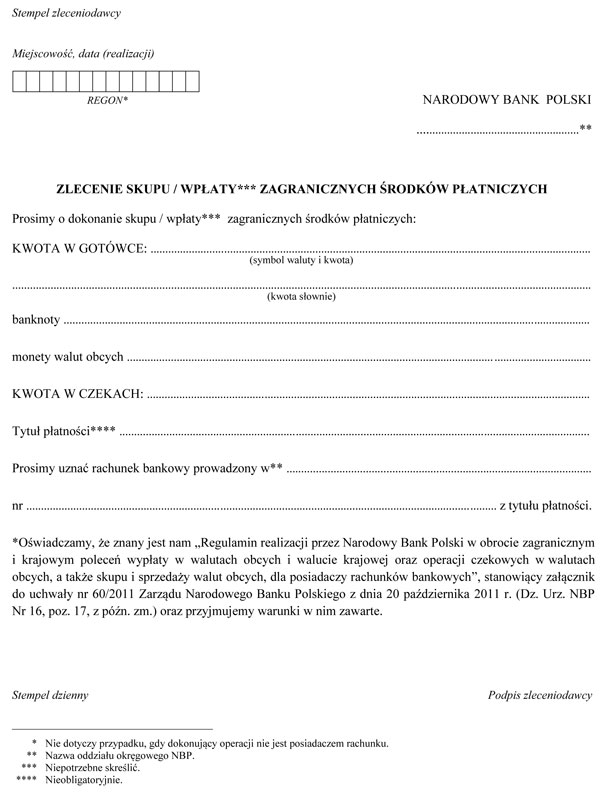

§ 42. 1. Czeki sprzedane przez NBP i niewykorzystane za granicą przedstawia się do skupu w oddziale, w którym zostały nabyte wraz ze zleceniem, o treści określonej w załączniku nr 8 do regulaminu.

2. Rozliczenie z posiadaczem rachunku następuje w dniu przedstawienia czeku do skupu poprzez uznanie jego rachunku bankowego prowadzonego w:

1) złotych – kwotą stanowiącą równowartość w złotych kwoty czeku, przeliczonej z zastosowaniem kursu sprzedaży walut obcych obowiązującego w dniu dokonania operacji sprzedaży czeku, chyba że umowa stanowi inaczej;

2) walucie obcej – kwotą waluty obcej; w przypadku gdy realizacja operacji wymaga zamiany jednej waluty obcej na drugą stosuje się kursy kupna i sprzedaży walut obcych obowiązujące w dniu sprzedaży czeku.

§ 43. 1.30) W przypadku zaginięcia lub kradzieży czeku wystawionego przez NBP, posiadacz rachunku przesyła w formie elektronicznej lub składa w oddziale informację o zaginięciu lub kradzieży czeku, będącą podstawą do sporządzenia przez Oddział Okręgowy w Warszawie zastrzeżenia czeku.

2. Informacja zawiera następujące dane:

1) nazwę wystawcy czeku;

2) numer czeku;

3) symbol i kwotę waluty obcej czeku;

4) nazwę posiadacza rachunku;

5) nazwę trasata;

6) datę wystawienia czeku.

3. Zastrzeżenia skupu czeku dokonuje się w dniu otrzymania informacji, a jeżeli informacja wpłynęła do Oddziału Okręgowego w Warszawie po godzinie 15.00 – w następnym dniu roboczym.

4. Potwierdzenie przyjęcia zastrzeżenia czeku przez bank zagraniczny, oddział banku zagranicznego, instytucję kredytową lub oddział instytucji kredytowej jest podstawą do rozliczenia operacji z posiadaczem rachunku.

5. Zastrzeżenie czeku wysłane przez NBP do banku zagranicznego, oddziału banku zagranicznego, instytucji kredytowej lub oddziału instytucji kredytowej może skutkować obciążeniem rachunku nostro NBP przez te podmioty kosztami realizacji zastrzeżenia czeku. Koszty te rozlicza się zgodnie z § 7 ust. 6.

§ 44. 1.31) Posiadacz rachunku może złożyć reklamację w formie elektronicznej lub papierowej w oddziale, który przyjął informację, o której mowa w § 43 ust. 1, w zakresie zastrzeżenia czeków, w szczególności dotyczącą nieterminowego wykonania zastrzeżenia.

2. Posiadacz rachunku informowany jest przez oddział na piśmie o ostatecznym wyniku reklamacji.

Rozdział 6

Waluty obce

§ 45. 1. Przedmiotem skupu i sprzedaży są waluty obce, których kursy ogłaszane są w tabeli kursów kupna i sprzedaży NBP, z zastrzeżeniem, że:

1) są one prawnym środkiem płatniczym w kraju emitenta;

2) nie są nadmiernie uszkodzone lub zużyte, a w odniesieniu do banknotów odpowiadają „Zalecanym kryteriom oceny banknotów walut obcych”;

3) autentyczność ich nie budzi wątpliwości.

2. „Zalecane kryteria oceny banknotów walut obcych”, o których mowa w ust. 1 pkt 2, udostępniane są w oddziale na życzenie posiadacza rachunku.

§ 46. 1. Skupu lub wpłaty walut obcych dokonuje się na podstawie zlecenia, o którym mowa w § 42 ust. 1.

2. Rozliczenie z tytułu skupu lub wpłaty walut obcych następuje w dniu otrzymania zlecenia, zgodnie z § 6 ust. 2.

§ 47. 1.32) Sprzedaży lub wypłaty walut obcych dokonuje się na podstawie zlecenia, o którym mowa w § 37 ust. 1, lub na podstawie zlecenia wypłaty gotówki, przekazanego w formie elektronicznej.

2. Rozliczenie z tytułu sprzedaży lub wypłaty walut obcych następuje w dniu otrzymania zlecenia, zgodnie z § 6 ust. 3.

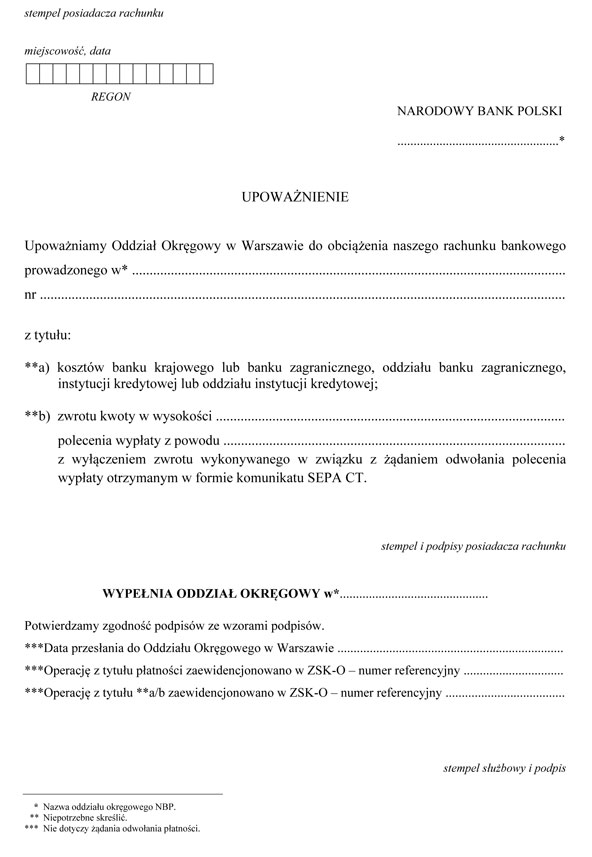

Załącznik nr 1 do regulaminu

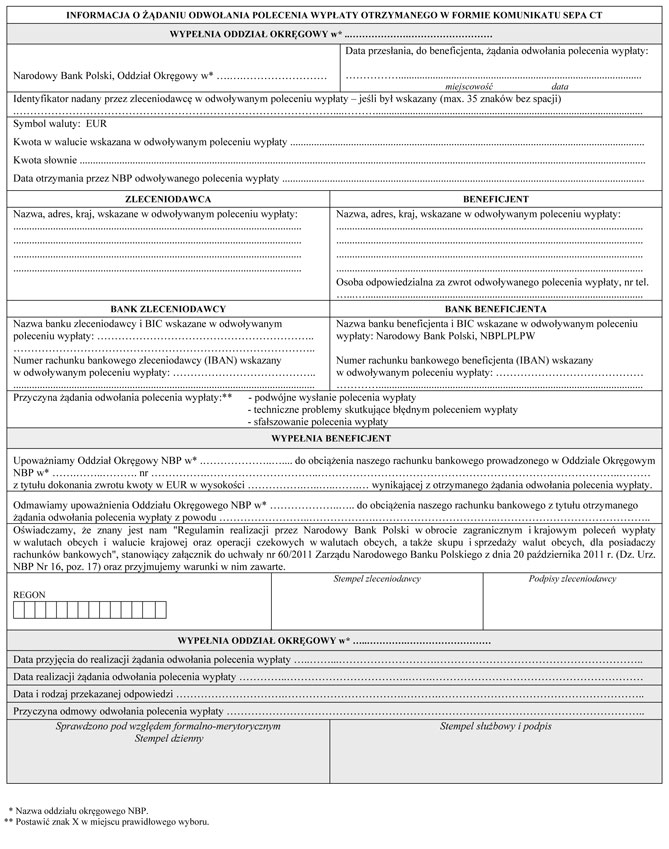

Załącznik nr 2 do regulaminu

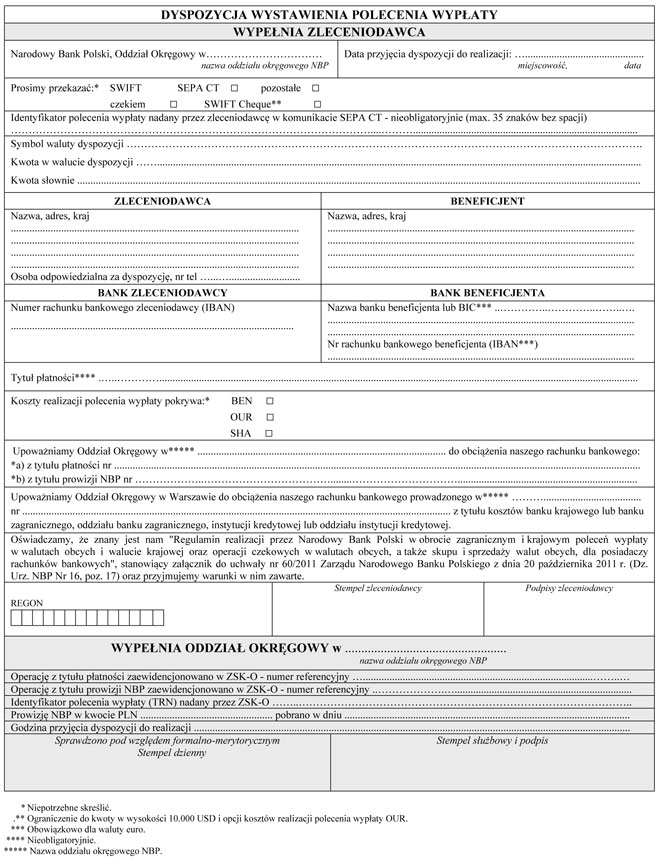

Załącznik nr 3 do regulaminu

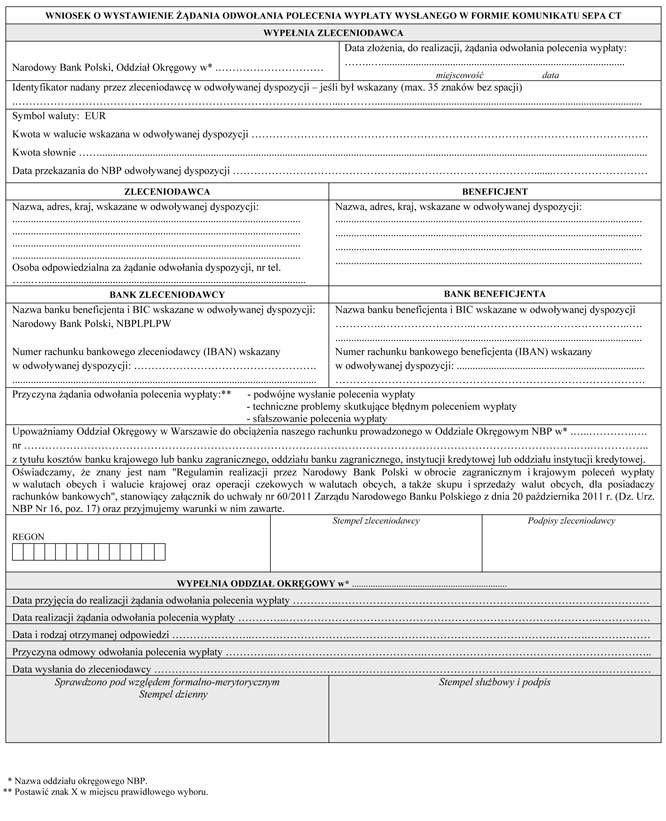

Załącznik nr 4 do regulaminu

Załącznik nr 5 do regulaminu

Załącznik nr 6 do regulaminu

Załącznik nr 7 do regulaminu33)

Załącznik nr 8 do regulaminu34)

|

|

1) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2012 r. poz. 1385 i 1529, z 2013 r. poz. 777,1036,1289 i 1567 oraz z 2014 r. poz. 586.

2) W brzmieniu ustalonym przez § 1 pkt 1 lit. a uchwały nr 32/2014 Zarządu Narodowego Banku Polskiego z dnia 5 czerwca 2014 r. zmieniającej uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6), która weszła w życie z dniem 1 września 2014 r.

3) W brzmieniu ustalonym przez § 1 pkt 1 uchwały nr 25/2012 Zarządu Narodowego Banku Polskiego z dnia 11 czerwca 2012 r. zmieniającej uchwałę w sprawie wprowadzenia „Regulaminu realizacji przez Narodowy Bank Polski w obrocie zagranicznym i krajowym poleceń wypłaty w walutach obcych i walucie krajowej oraz operacji czekowych w walutach obcych, a także skupu i sprzedaży walut obcych, dla posiadaczy rachunków bankowych” (Dz. Urz. NBP poz. 6), która weszła w życie z dniem 1 października 2012 r.

4) Dodany przez § 1 pkt 1 lit. b uchwały, o której mowa w odnośniku 2.

5) W brzmieniu ustalonym przez § 1 pkt 1 lit. c uchwały, o której mowa w odnośniku 2.

6) W brzmieniu ustalonym przez § 1 pkt 2 uchwały, o której mowa w odnośniku 2.

7) W brzmieniu ustalonym przez § 1 pkt 3 uchwały, o której mowa w odnośniku 2.

8) W brzmieniu ustalonym przez § 1 pkt 4 lit. a uchwały, o której mowa w odnośniku 2.

9) Wprowadzenie do wyliczenia w brzmieniu ustalonym przez § 1 pkt 4 lit. b uchwały, o której mowa w odnośniku 2.

10) W brzmieniu ustalonym przez § 1 pkt 5 uchwały, o której mowa w odnośniku 2.

11) Dodany przez § 1 pkt 2 uchwały, o której mowa w odnośniku 3.

12) Uchylony przez § 1 pkt 3 uchwały, o której mowa w odnośniku 3.

13) W brzmieniu ustalonym przez § 1 pkt 6 uchwały, o której mowa w odnośniku 2.

14) W brzmieniu ustalonym przez § 1 pkt 7 uchwały, o której mowa w odnośniku 2.

15) W brzmieniu ustalonym przez § 1 pkt 4 lit. a uchwały, o której mowa w odnośniku 3.

16) W brzmieniu ustalonym przez § 1 pkt 4 lit. b uchwały, o której mowa w odnośniku 3.

17) W brzmieniu ustalonym przez § 1 pkt 8 uchwały, o której mowa w odnośniku 2.

18) W brzmieniu ustalonym przez § 1 pkt 9 uchwały, o której mowa w odnośniku 2.

19) W brzmieniu ustalonym przez § 1 pkt 10 uchwały, o której mowa w odnośniku 2.

20) W brzmieniu ustalonym przez § 1 pkt 5 uchwały, o której mowa w odnośniku 3.

21) W brzmieniu ustalonym przez § 1 pkt 11 uchwały, o której mowa w odnośniku 2.

22) W brzmieniu ustalonym przez § 1 pkt 6 uchwały, o której mowa w odnośniku 3.

23) W brzmieniu ustalonym przez § 1 pkt 12 lit. a uchwały, o której mowa w odnośniku 2.

24) W brzmieniu ustalonym przez § 1 pkt 12 lit. b uchwały, o której mowa w odnośniku 2.

25) W brzmieniu ustalonym przez § 1 pkt 7 uchwały, o której mowa w odnośniku 3.

26) W brzmieniu ustalonym przez § 1 pkt 13 uchwały, o której mowa w odnośniku 2.

27) W brzmieniu ustalonym przez § 1 pkt 8 uchwały, o której mowa w odnośniku 3.

28) W brzmieniu ustalonym przez § 1 pkt 14 uchwały, o której mowa w odnośniku 2.

29) W brzmieniu ustalonym przez § 1 pkt 15 uchwały, o której mowa w odnośniku 2.

30) W brzmieniu ustalonym przez § 1 pkt 16 uchwały, o której mowa w odnośniku 2.

31) W brzmieniu ustalonym przez § 1 pkt 17 uchwały, o której mowa w odnośniku 2.

32) W brzmieniu ustalonym przez § 1 pkt 18 uchwały, o której mowa w odnośniku 2.

33) W brzmieniu ustalonym przez § 1 pkt 19 uchwały, o której mowa w odnośniku 2.

34) W brzmieniu ustalonym przez § 1 pkt 20 uchwały, o której mowa w odnośniku 2.

- Data ogłoszenia: 2014-11-07

- Data wejścia w życie: 2014-11-07

- Data obowiązywania: 2016-10-31

- Dokument traci ważność: 2017-02-28

REKLAMA

Dzienniki Urzędowe

REKLAMA

REKLAMA