REKLAMA

Dzienniki Urzędowe - rok 2010 nr 3 poz. 3

UCHWAŁA NR 9/2010

ZARZĄDU NARODOWEGO BANKU POLSKIEGO

z dnia 4 marca 2010 r.

w sprawie rodzajów weksli przyjmowanych przez Narodowy Bank Polski do dyskonta oraz zasad i trybu ich dyskonta

Na podstawie art. 44 ust. 2 ustawy z dnia 29 sierpnia 1997 r. o Narodowym Banku Polskim (Dz. U. z 2005 r. Nr 1, poz. 2 i Nr 167, poz. 1398, z 2006 r. Nr 157, poz. 1119, z 2007 r. Nr 25, poz. 162 i Nr 61, poz. 410, z 2008 r. Nr 209, poz. 1315 i 1317 oraz z 2009 r. Nr 69, poz. 589 i Nr 143, poz. 1164) uchwala się, co następuje:

1) odpowiadające wymogom określonym w ustawie z dnia 28 kwietnia 1936 r. – Prawo wekslowe (Dz. U. Nr 37, poz. 282 oraz z 2006 r. Nr 73, poz. 501), to jest zawierające:

a) nazwę „weksel" w samym tekście dokumentu,

b) bezwarunkowe przyrzeczenie wystawcy weksla zapłacenia oznaczonej sumy pieniężnej,

c) datę i miejsce wystawienia,

d) datę i miejsce płatności,

e) nazwę wystawcy,

f) nazwę banku – kredytodawcy, na którego rzecz ma być dokonana zapłata (remitenta),

g) podpis wystawcy weksla;

2) wystawione w walucie polskiej;

3) pochodzące od wystawców terminowo wywiązujących się z zobowiązań pieniężnych, w tym wekslowych, wobec banku i opatrzone przez nich klauzulą „bez protestu", „bez kosztów" lub inną równoznaczną;

4) z terminem płatności w oznaczonym dniu, nie dłuższym niż rok od daty wystawienia;

5) płatne w bankach, w których wystawcy mają rachunki (domicylowane);

6) opatrzone indosem otwartym (in blanco) banku, który weksel przedstawia do dyskonta (sam podpis za bank – podawcę weksla do dyskonta);

7) bez wzmianek, w tekście lub w indosach, ograniczających prawo przeniesienia własności weksla lub prawo zwrotnego poszukiwania, jak również bez poprawek i skreśleń;

8) podpisane w taki sposób, żeby była możliwa bezsporna identyfikacja osób, które je podpisały, i podmiotów, w imieniu których je wystawiono;

9) sporządzone według wzoru określonego w załączniku nr 1 do uchwały.

2. Do dyskonta mogą być przyjmowane weksle od banku, który zawarł z NBP umowę o udzielanie przez Narodowy Bank Polski kredytów wekslowych, której wzór określa załącznik nr 2 do uchwały.

3. NBP może uzależnić udzielanie kredytów wekslowych od przedłożenia przez zainteresowany bank gwarancji spłaty tych kredytów, udzielonej mu przez bank krajowy posiadający rachunek bieżący w NBP.

4. Wniosek o zawarcie umowy, o której mowa w ust. 2, bank składa do Departamentu Operacji Krajowych NBP. Podejmując decyzję w sprawie zawarcia umowy, NBP bierze pod uwagę w szczególności sytuację banku.

1) centrale banków krajowych posiadających rachunek bieżący w NBP;

2) oddziały banków krajowych, upoważnione przez swoje centrale, posiadające rachunek bieżący w NBP, do zaciągania kredytu wekslowego;

3) banki spółdzielcze, posiadające rachunek bieżący w NBP;

4) banki spółdzielcze nieposiadające rachunku bieżącego w NBP, zrzeszone w bankach zrzeszających posiadających rachunek bieżący w NBP;

5) oddziały instytucji kredytowych posiadające rachunek bieżący w NBP;

6) oddziały banków zagranicznych posiadające rachunek bieżący w NBP;

7) pozostałe banki, których rachunek bieżący prowadzi inny bank, posiadający rachunek bieżący w NBP, zwany dalej „bankiem pośredniczącym"

– zwane dalej „podawcami weksli".

1) podawców weksli wymienionych w § 3 pkt 1, 3, 5 i 6 – upoważnienia dla NBP do obciążania ich rachunku bieżącego, prowadzonego przez NBP:

a) kwotami w wysokości stanowiącej równowartość kwot zdyskontowanych weksli – w dniach stanowiących termin spłaty poszczególnych kredytów wekslowych,

b) kwotą w wysokości określonej w ust. 5 – w dniu, o którym mowa w tym przepisie,

c) kwotą w wysokości stanowiącej równowartość kwoty zdyskontowanego weksla, pomniejszoną o kwotę, o której mowa w § 12 ust. 8 – w dniu postawienia kredytu wekslowego w stan natychmiastowej wymagalności,

a w przypadku braku w tych dniach wystarczających środków na rachunku – kwotami w wysokości środków znajdujących się na rachunku w kolejnych dniach, zgodnie z odpowiednio ust. 6 oraz § 12 ust. 5 i 8;

2) podawców weksli wymienionych w § 3 pkt 2, 4 i 7 – wystawionego odpowiednio przez centralę banku krajowego, bank zrzeszający lub bank pośredniczący upoważnienia dla NBP do obciążania ich rachunków bieżących prowadzonych przez NBP, kwotami i w terminach, o których mowa w pkt 1.

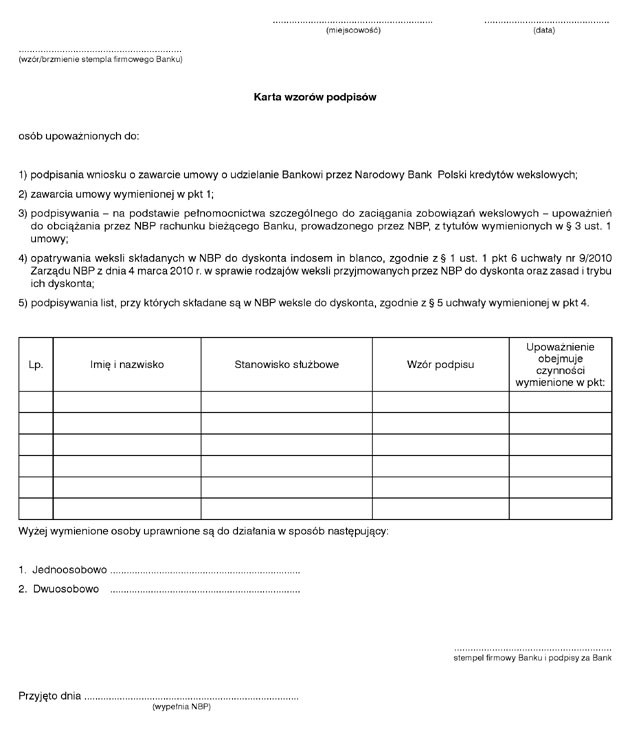

2. Wzór upoważnień, o których mowa w ust. 1, określa załącznik nr 3 do uchwały.

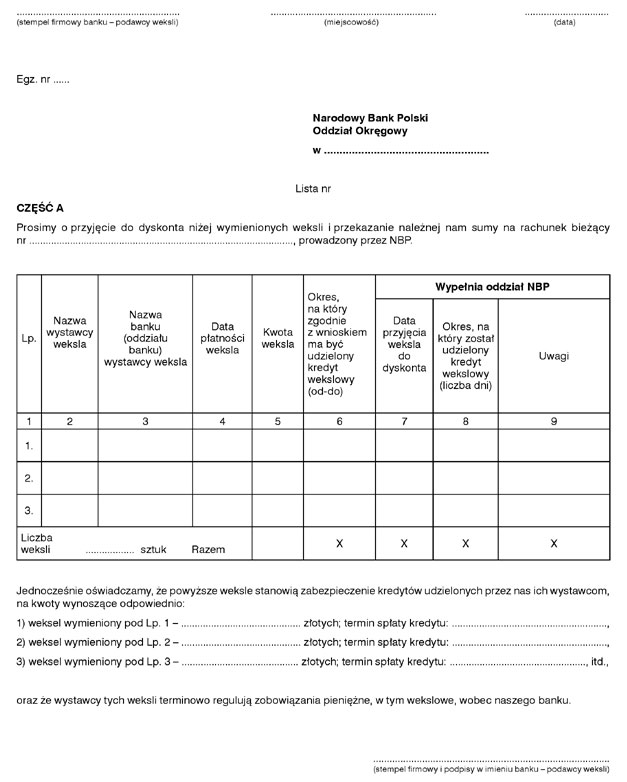

3. Przyjęcie przez NBP weksli do dyskonta uzależnione jest również od zamieszczenia przez podawców weksli, w treści listy, o której mowa w § 5, oświadczenia zawierającego:

1) informację o wysokości kredytu zabezpieczonego wekslem przedstawianym do dyskonta oraz o wynikającym z umowy kredytowej terminie jego spłaty;

2) stwierdzenie, że wystawca weksla przedstawianego do dyskonta terminowo reguluje zobowiązania pieniężne, w tym wekslowe, wobec banku.

4. Podawcy weksli informują oddziały NBP o każdym znanym im przypadku niezapłacenia w terminie płatności weksla, wystawionego przez przedsiębiorcę będącego kredytobiorcą w tych bankach.

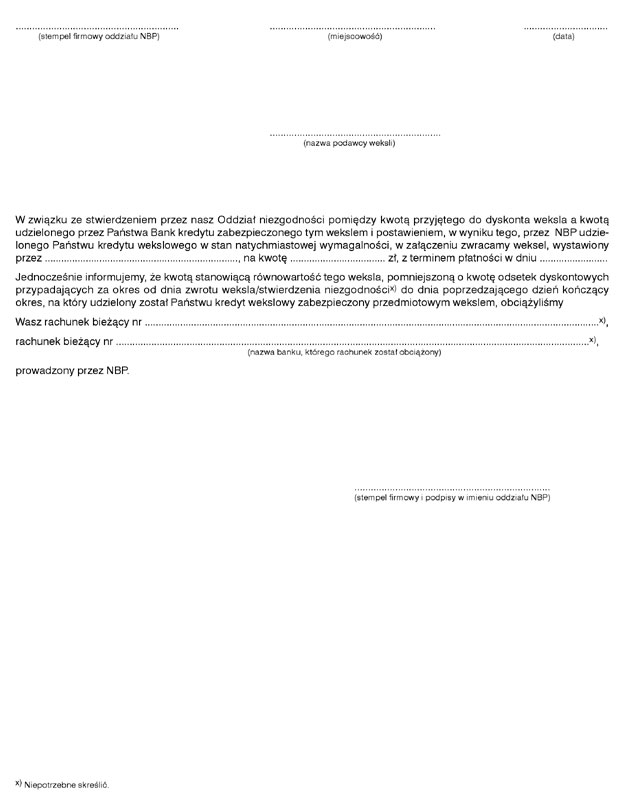

5. NBP zastrzega sobie możliwość sprawdzania zgodności informacji, o których mowa w ust. 3 pkt 1, ze stanem faktycznym, w drodze żądania od podawcy weksli umożliwienia wglądu do umowy kredytowej. W przypadku stwierdzenia, że kwota danego weksla przewyższa kwotę udzielonego przez bank kredytu wraz z odsetkami, NBP, w dniu stwierdzenia niezgodności, stawia w stan natychmiastowej wymagalności kredyt wekslowy, stanowiący równowartość kwoty weksla, którego dotyczy stwierdzona niezgodność, oraz obciąża tą kwotą, pomniejszoną o kwotę odsetek dyskontowych przypadających za okres od dnia obciążenia do dnia poprzedzającego dzień kończący okres, na który został udzielony kredyt wekslowy, prowadzony przez NBP rachunek bieżący banku, który wystawił upoważnienie zgodnie z ust. 1.

6. Jeżeli w dniu stwierdzenia niezgodności, o której mowa w ust. 5, na rachunku bieżącym banku, który wystawił upoważnienie zgodnie z ust. 1, brak jest wystarczających środków, NBP obciąża rachunek kwotą w wysokości środków znajdujących się na rachunku w tym dniu, a następnie kwotami w wysokości środków znajdujących się na rachunku w kolejnych dniach – aż do uzyskania równowartości kwoty weksla, pomniejszonej o kwotę odsetek dyskontowych przypadających za okres od dnia stwierdzenia niezgodności do dnia poprzedzającego dzień kończący okres, na który został udzielony kredyt wekslowy, wraz z odsetkami za opóźnienie, o których mowa w § 12 ust. 7.

7. W dniu dokonania obciążenia, o którym mowa w ust. 5, oddział NBP, który dokonał dyskonta weksla, zwraca, w swojej siedzibie, weksel osobie upoważnionej przez podawcę weksli, zgodnie ze wzorem określonym w załączniku nr 4 do uchwały, przy piśmie sporządzonym według wzoru określonego w załączniku nr 5 do uchwały, opatrując go indosem zwrotnym o treści określonej w § 12 ust. 2.

8. W przypadku, o którym mowa w ust. 6, zwrot weksla następuje po uzyskaniu przez NBP równowartości kwoty weksla, pomniejszonej o kwotę odsetek dyskontowych przypadających za okres od dnia stwierdzenia niezgodności, o której mowa w ust. 5, do dnia poprzedzającego dzień kończący okres, na który został udzielony kredyt wekslowy, wraz z odsetkami za opóźnienie, o których mowa w § 12 ust. 7. Przepis ust. 7 stosuje się odpowiednio.

9. W przypadku stwierdzenia przez NBP niezgodności danych zawartych w informacji, o której mowa w ust. 3 pkt 1, ze stanem faktycznym, NBP może wypowiedzieć, ze skutkiem natychmiastowym, zawartą z bankiem umowę, o której mowa w § 1 ust. 2. W razie dokonania wypowiedzenia kolejna umowa z tym bankiem może zostać zawarta nie wcześniej, niż po upływie roku od dnia wypowiedzenia przez NBP poprzednio zawartej umowy.

2. Weksle nieprzyjęte do dyskonta zwracane są osobie upoważnionej przez podawcę weksli, o której mowa w § 4 ust. 7. Osoba upoważniona przez podawcę weksli potwierdza ich odbiór w piśmie sporządzonym według wzoru określonego w załączniku nr 8 do uchwały.

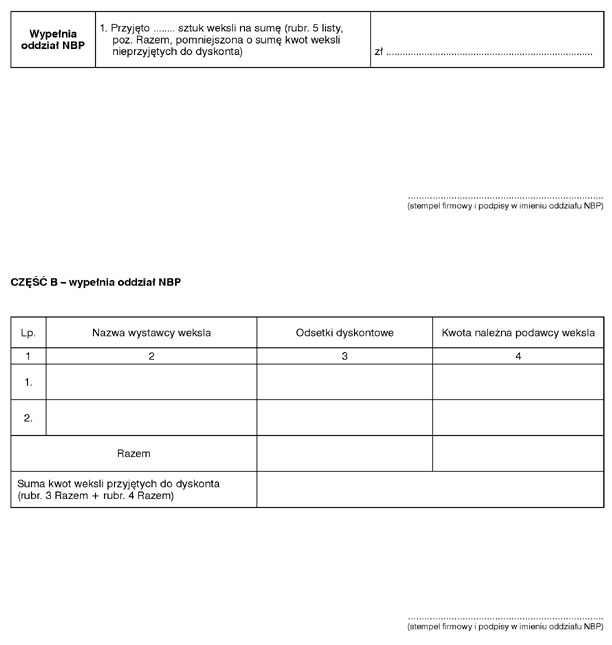

3. W dniu uruchomienia kredytu wekslowego oddział NBP wypełnia część B listy, o której mowa w § 5 (egzemplarze nr 1, 2 i 3), po czym niezwłocznie przekazuje faksem podawcy weksli egzemplarz nr 1 listy, a oryginał tego egzemplarza wysyła listem poleconym.

1) podawcy weksli (egzemplarz nr 1);

2) komórki rachunkowości w oddziale NBP (egzemplarz nr 2);

3) komórki w oddziale NBP, do której właściwości należy prowadzenie spraw dotyczących dyskonta weksli (egzemplarz nr 3).

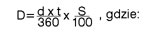

2. Odsetki dyskontowe wylicza się według następującego wzoru:

D – kwota odsetek dyskontowych,

d – stopa dyskontowa obowiązująca w dniu uruchomienia kredytu wekslowego,

t – liczba dni od dnia zdyskontowania weksla (włącznie z tym dniem) do dnia kończącego okres, na który został udzielony kredyt wekslowy (dzień ten przy wyliczeniach się pomija),

S – suma wekslowa (kwota weksla),

360 – liczba dni w roku, przyjęta do obliczania odsetek.

„Ustępujemy na zlecenie Narodowego Banku Polskiego, Oddział Okręgowy w.............................................................................................................................................................

(data dyskontowania weksla)

2. W przypadku weksla przyjętego do dyskonta NBP udziela podawcy weksla kredytu wekslowego w pierwszy czwartek następujący po dniu złożenia weksla do dyskonta, w wysokości kwoty zdyskontowanego weksla, przekazując sumę należną podawcy weksla (kwota weksla pomniejszona o odsetki dyskontowe) na prowadzony przez NBP rachunek bieżący:

1) podawcy weksla – w przypadku podawców weksli, o których mowa w § 3 pkt 1, 3, 5 i 6;

2) centrali banku, którego oddziałem jest podawca weksla – w przypadku podawców weksli, o których mowa w § 3 pkt 2;

3) banku zrzeszającego – w przypadku podawców weksli, o których mowa w § 3 pkt 4;

4) banku pośredniczącego – w przypadku podawców weksli, o których mowa w § 3 pkt 7.

3. Jeżeli pierwszy czwartek, następujący po dniu złożenia weksli do dyskonta, przypada na dzień ustawowo wolny od pracy, NBP udziela kredytu wekslowego w pierwszym dniu roboczym bezpośrednio poprzedzającym ten dzień.

4. Podawca weksla może, bez podawania powodu, dokonać wcześniejszej spłaty udzielonego mu przez NBP kredytu wekslowego, przedstawiając w tym celu w oddziale NBP, z co najmniej jednodniowym wyprzedzeniem, pisemny wniosek o realizację takiej dyspozycji, określający w szczególności termin spłaty kredytu. Wcześniejszej spłacie przez podawcę weksla podlega kwota kredytu wekslowego pomniejszona o równowartość odsetek dyskontowych przypadających za okres od dnia wcześniejszej spłaty tego kredytu do dnia poprzedzającego dzień kończący okres, na który kredyt wekslowy został udzielony.

5. Niezwłocznie po zrealizowaniu dyspozycji podawcy weksla, o której mowa w ust. 4, oddział NBP zwraca, w swojej siedzibie – za pisemnym potwierdzeniem odbioru – zdyskontowany weksel osobie upoważnionej przez podawcę weksla do jego odbioru, opatrzywszy go uprzednio indosem zwrotnym o treści określonej w § 12 ust. 2.

1) podawcy weksli – w przypadku podawców weksli, o których mowa w § 3 pkt 1, 3, 5 i 6;

2) centrali banku krajowego, którego oddziałem jest podawca weksli – w przypadku podawców weksli, o których mowa w § 3 pkt 2;

3) banku zrzeszającego – w przypadku podawców weksli, o których mowa w § 3 pkt 4;

4) banku pośredniczącego – w przypadku podawców weksli, o których mowa w § 3 pkt 7.

2. Niezwłocznie po dokonaniu przez NBP obciążenia, o którym mowa w ust. 1, oddział NBP, w swojej siedzibie, zwraca weksel osobie upoważnionej przez podawcę weksli, o której mowa w § 4 ust. 7, przy piśmie sporządzonym według wzoru określonego w załączniku nr 9 do uchwały, opatrując go indosem zwrotnym, zawierającym klauzulę „bez obliga", o następującej treści:

| „Ustępujemy na zlecenie........................................................................................................................................ (nazwa banku – podawcy weksla) bez obliga

| ||

| ............................................ (miejscowość) | ................................................ (data) | .............................................................”. (stempel i podpisy za oddział NBP) |

3. Jeżeli podawcą weksli był:

1) upoważniony przez swoją centralę oddział banku krajowego,

2) bank spółdzielczy nieposiadający rachunku bieżącego w NBP, zrzeszony w banku zrzeszającym posiadającym taki rachunek,

3) bank, którego rachunek bieżący prowadzony jest przez bank pośredniczący

– wówczas oddział NBP przesyła kopię pisma, o którym mowa w ust. 2, odpowiednio do centrali zainteresowanego banku krajowego, zrzeszającego lub pośredniczącego.

4. Osoba upoważniona przez podawcę weksli potwierdza ich odbiór w piśmie, o którym mowa w § 8 ust. 2.

5. Jeżeli w dniu kończącym okres, na który został udzielony kredyt wekslowy, na rachunku bieżącym banku, którego dotyczy upoważnienie wystawione zgodnie z § 4 ust. 1, brak jest wystarczających środków, NBP obciąża rachunek kwotą w wysokości środków znajdujących się na rachunku w tym dniu, a następnie kwotami w wysokości środków znajdujących się na rachunku w kolejnych dniach – aż do uzyskania spłaty kredytu wekslowego wraz z odsetkami za opóźnienie, o których mowa w ust. 7.

6. W przypadku opóźnienia w spłacie kredytu wekslowego przepisy ust. 2–4 stosuje się po całkowitej spłacie tego kredytu wraz z odsetkami za opóźnienie, o których mowa w ust. 7.

7. Za czas opóźnienia w spłacie kredytu wekslowego oddział NBP nalicza i pobiera odsetki ustawowe.

8. W przypadku postawienia przez NBP kredytu wekslowego w stan natychmiastowej wymagalności ust. 1–7 stosuje się odpowiednio, przy czym kwotę kredytu wekslowego, którą obciąża się prowadzony przez NBP rachunek bieżący, pomniejsza się o kwotę odsetek dyskontowych przypadających za okres od dnia postawienia kredytu wekslowego w stan natychmiastowej wymagalności do dnia poprzedzającego dzień kończący okres, na który został udzielony ten kredyt.

Przewodniczący Zarządu Narodowego Banku Polskiego: S. S. Skrzypek

Załączniki do uchwały nr 9/2010 Zarządu Narodowego Banku Polskiego

z dnia 4 marca 2010 r. (poz. 3)

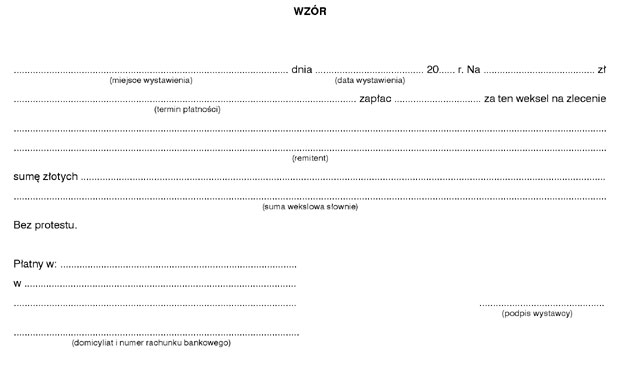

Załącznik nr 1

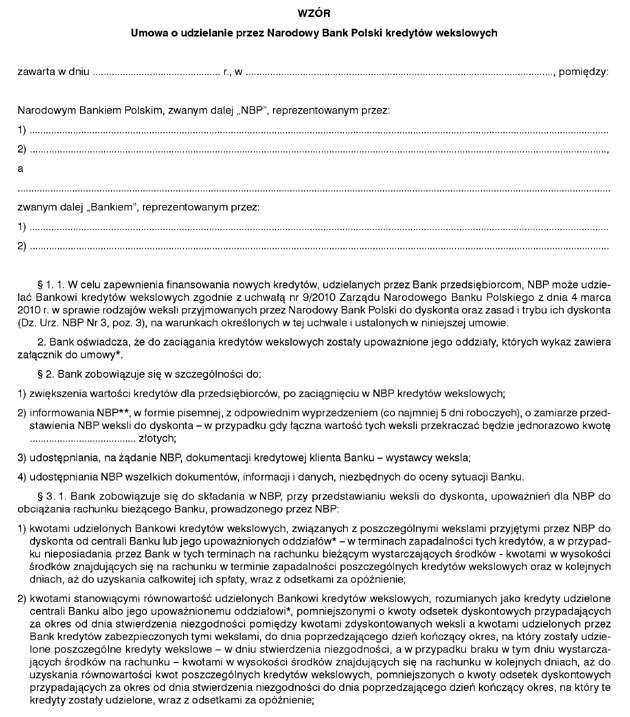

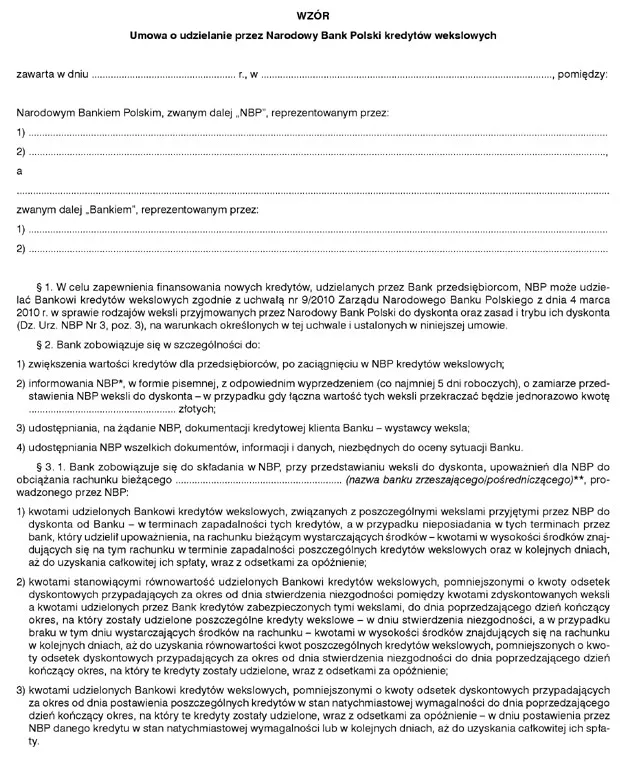

Załącznik nr 2

Wzór umowy zawieranej z bankami krajowymi, bankami spółdzielczymi, oddziałami banków zagranicznych oraz oddziałami instytucji kredytowych – posiadającymi rachunek bieżący w NBP

Wzór umowy zawieranej z bankami spółdzielczymi niemającymi rachunku bieżącego w NBP, zrzeszonymi w bankach zrzeszających mających rachunek bieżący w NBP oraz z bankami, dla których rachunek bieżący prowadzi bank pośredniczący

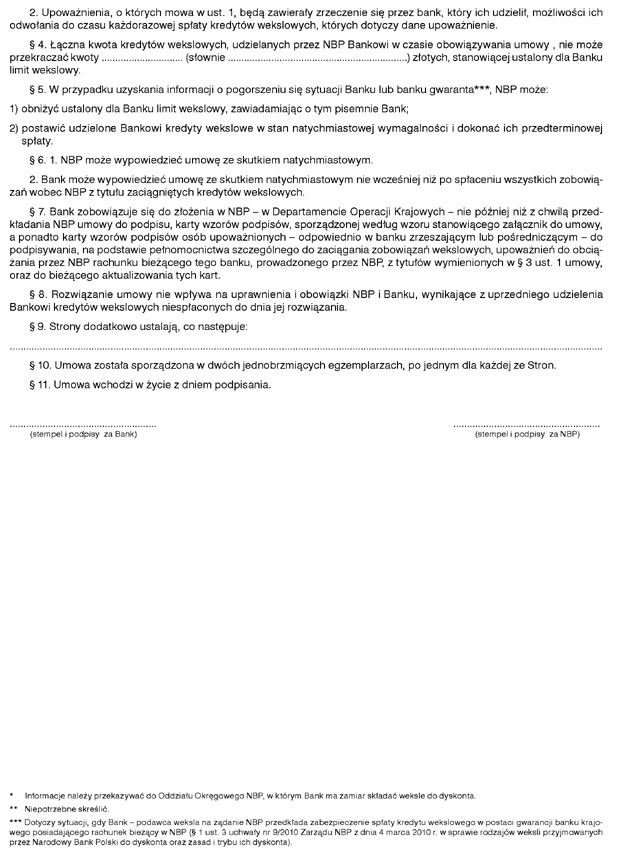

Załącznik do umowy

Warunki składania karty wzorów podpisów i sposób jej wypełniania

1. Bank składa kartę wzorów podpisów przy:

1) zawieraniu umowy;

2) zmianie nazwy;

3) zmianie osób uprawnionych do podpisywania dokumentów wymienionych w karcie;

4) zmianie wzoru/brzmienia stempla firmowego.

2. Podpisy w karcie wzorów powinny być składane atramentem lub długopisem.

3. Niewypełnioną część karty wzorów podpisów należy przekreślić.

Przed zmianą karty dopuszczalne jest wykreślenie osoby lub osób z uprzednio złożonej karty – na okres przejściowy – do czasu złożenia nowej karty wzorów podpisów – w drodze pisemnego zawiadomienia NBP, w którym wskazano osoby przewidziane do wykreślenia i przyczyny zmiany w karcie. Zawiadomienie powinno być podpisane przez osoby, które podpisały kartę.

Załącznik nr 3

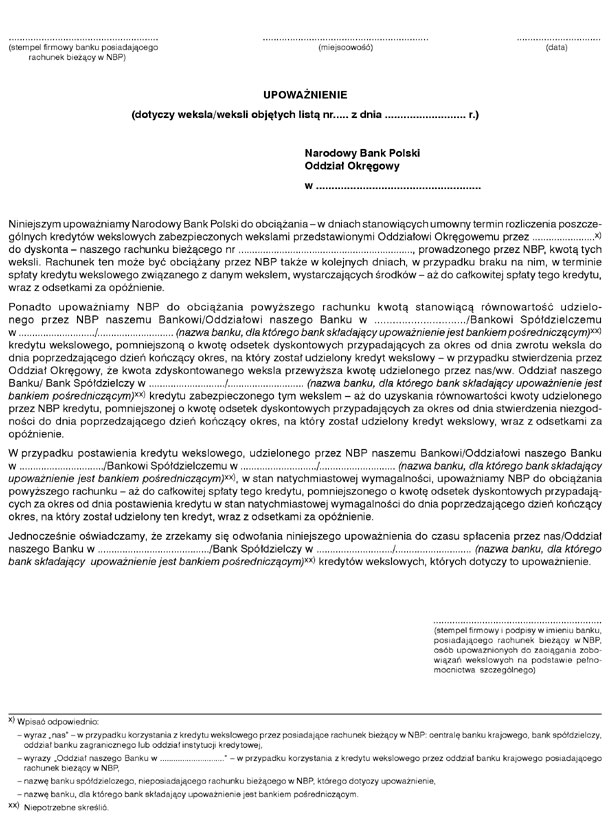

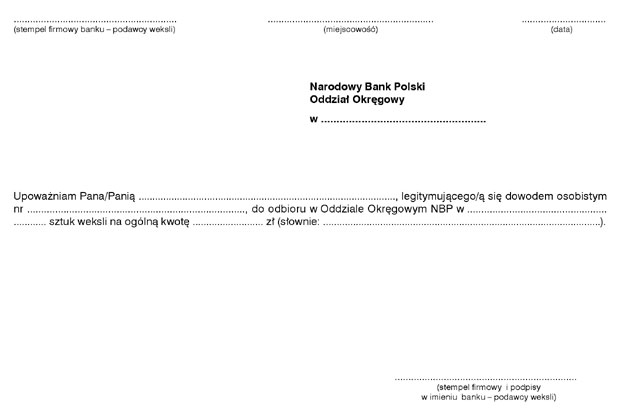

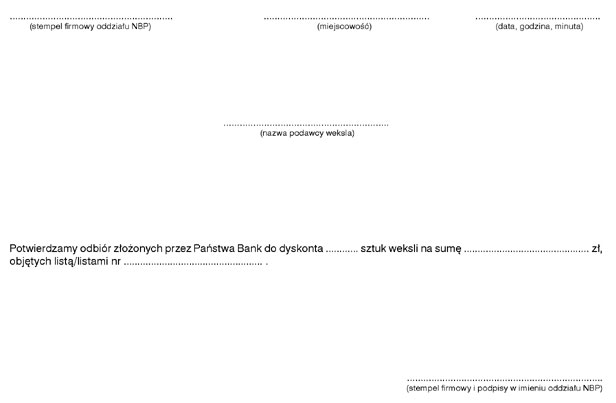

Załącznik nr 4

Załącznik nr 5

Załącznik nr 6

Załącznik nr 7

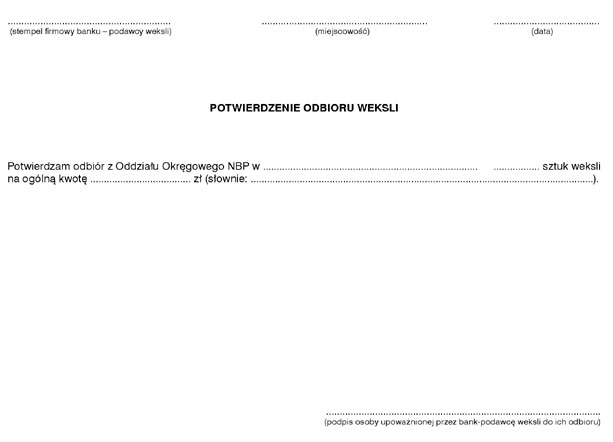

Załącznik nr 8

POTWIERDZENIE ODBIORU WEKSLI

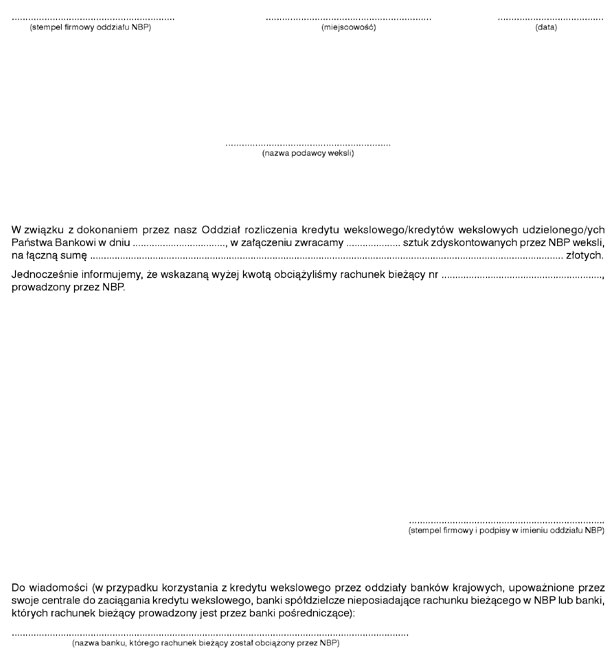

Załącznik nr 9

- Data ogłoszenia: 2010-03-12

- Data wejścia w życie: 2010-03-15

- Data obowiązywania: 2010-03-15

- Dokument traci ważność: 2020-04-10

REKLAMA

Dzienniki Urzędowe

REKLAMA

REKLAMA