REKLAMA

Dzienniki Urzędowe - rok 2002 nr 6 poz. 10

UCHWAŁA NR 4/2002

Komisji Nadzoru Bankowego

z dnia 6 marca 2002 r.

w sprawie trybu wykonywania nadzoru bankowego

Na podstawie art. 25 ust. 2 pkt 4 ustawy z dnia 29 sierpnia 1997 r. o Narodowym Banku Polskim (Dz. U. Nr 140 poz. 938, z 1998 r. Nr 160, poz. 1063, z 2000 r. Nr 53, poz. 648, Nr 62, poz. 718 i Nr 119, poz. 1252 oraz z 2001 r. Nr 8, poz. 64, Nr 110, poz. 1189 i Nr 154, poz. 1784 i 1800) uchwala się, co następuje:

§ 1.

2. Nadzór, o którym mowa w ust. 1, obejmuje:

1) rozpatrywanie wniosków związanych z tworzeniem, organizacją i działalnością banków, oddziałów i przedstawicielstw banków zagranicznych, zwanych dalej „bankami”,

2) działalność o charakterze regulacyjnym,

3) nadzór o charakterze analitycznym,

4) wykonywanie czynności kontrolnych.

3. Zadania nadzoru bankowego sprawowanego przez Komisję Nadzoru Bankowego, zwaną dalej „Komisją”, wykonuje Generalny Inspektorat Nadzoru Bankowego, zwany dalej „GINB”.

§ 2.

1) wydanie zezwolenia na utworzenie banków, oddziałów banków zagranicznych i rozpoczęcie przez nie działalności oraz na otwarcie przedstawicielstw banków zagranicznych,

2) wydanie zezwolenia na zmianę statutów banków w formie spółek akcyjnych i banków spółdzielczych oraz opinii w sprawie nadania statutu bankowi państwowemu,

3) wydanie zezwolenia na nabycie znaczących pakietów akcji banków,

4) wyrażenie zgody na powołanie 2 członków zarządu, w tym prezesa zarządu banku w formie spółki akcyjnej i banku państwowego, zgody na powołanie prezesa zarządu banku spółdzielczego oraz zgody na powołanie dyrektora i zastępcy dyrektora oddziału banku zagranicznego,

zawierają informacje niezbędne do ich rozpatrzenia, a w szczególności, czy spełniają kryteria, o których mowa w art. 31, art. 39 ust. 2–4, art. 40 ust. 2 i 3 oraz art. 42 ust. 2 ustawy – Prawo bankowe.

2. GINB bada również, czy do wniosku o wydanie zezwolenia na utworzenie banku spółdzielczego, nie spełniającego wymogów w zakresie kapitału, o których mowa w art. 32 ust. 1 ustawy – Prawo bankowe, dołączona jest deklaracja właściwego banku, w którym bank ten będzie zrzeszony, stwierdzająca zamiar przyjęcia banku do zrzeszenia.

§ 3.

2. W przypadku gdy fakt pozostawania założyciela w stosunku zależności od określonego podmiotu wpłynąć może na ustalenie, czy założyciel daje rękojmię ostrożnego i stabilnego zarządzania bankiem, GINB ocenia, na podstawie dokumentów i informacji, które wymagane są w przypadku wnioskodawcy, sytuację prawną i finansową również podmiotu dominującego.

§ 4.

1) jednoznacznie określono w statucie czynności bankowe oraz inne rodzaje działalności bankowej,

2) przewidziany w statucie sposób podejmowania uchwał przez władze banku wpływa na prawidłowe kierowanie bankiem.

2. W zakresie niezbędnym do wydania przez Komisję zezwolenia na zmianę statutu GINB analizuje uzyskane od wnioskodawcy:

1) aktualny odpis z Krajowego Rejestru Sądowego,

2) aktualny statut banku, poświadczony zgodnie z postanowieniami odrębnych przepisów,

3) projekt uchwały Walnego Zgromadzenia Akcjonariuszy (Walnego Zgromadzenia Członków lub Zebrania Przedstawicieli) w sprawie zmian statutu bądź protokół w formie aktu notarialnego zawierający podjętą już uchwałę,

4) informację o sposobie opłacenia akcji, a jeżeli wniesiony ma być wkład niepieniężny – również informację o rodzaju i wartości tego wkładu oraz dane umożliwiające stwierdzenie, że spełnia on wymogi określone w art. 30 ust. 2 i 3, a ponadto informację, czy w wyniku objęcia przez akcjonariuszy akcji nowej emisji nie zostały przekroczone granice, o których mowa w art. 25 ust. 1 ustawy – Prawo bankowe – jeżeli zmiana statutu dotyczy wysokości kapitału akcyjnego,

5) uzasadnienie zmiany statutu.

§ 5.

1) informacje dotyczące przewidywanego terytorialnego zakresu działalności,

2) określenie kręgu klientów, którym bank zamierza świadczyć usługi, i możliwości ich pozyskania oraz ocenę konkurencyjności wobec innych banków,

3) przewidywane bilanse i rachunki wyników, ze szczegółowym omówieniem kosztów i przychodów, podziału zysków, wskazaniem źródeł i sposobu pokrycia strat dla okresu co najmniej 3 lat, a także założenia dotyczące czynności obrotu dewizowego, jeżeli bank zamierza w tym okresie wykonywać takie czynności.

2. GINB bada, czy program działalności i plan finansowy uwzględniają wymagania dotyczące prawidłowego prowadzenia działalności bankowej, wynikające z ustawy – Prawo bankowe i innych przepisów.

§ 6.

2. W celu dokonania ustaleń, o których mowa w ust. 1, GINB analizuje w szczególności przedstawione przez założycieli dokumenty określające sytuację prawną obiektu, sposób jego pozyskania oraz opinię właściwego, ze względu na siedzibę banku, oddziału okręgowego Narodowego Banku Polskiego, zwanego dalej NBP, stwierdzającą możliwość wykorzystania lub zaadaptowania obiektu na cele bankowe.

§ 7.

2. GINB bada, czy nie zachodzą inne okoliczności dotyczące kandydatów, o których mowa w ust. 1, które w razie zatajenia i późniejszego ujawnienia mogłyby wpłynąć negatywnie na zaufanie klientów do banku.

3. GINB ponadto bada, czy co najmniej 2 osoby przewidziane do objęcia w banku funkcji członków zarządu, w tym prezes zarządu banku, posiadają wykształcenie i doświadczenie niezbędne do kierowania danym bankiem, w szczególności, czy mają co najmniej 2-letni staż w bankowości na stanowisku kierowniczym, staż pracy w innych instytucjach finansowych i czy biegle władają językiem polskim i posiadają dobrą znajomość polskiego systemu bankowego.

§ 8.

2. Ponadto GINB analizuje przedstawione dokumenty i informacje o kandydatach, dotyczące:

1) życiorysu zawodowego ze szczególnym uwzględnieniem pracy w instytucjach finansowych, poprzez wskazanie pełnionych funkcji i związanej z nimi odpowiedzialności oraz doświadczenia w pracy w innych instytucjach,

2) posiadanej wiedzy w zakresie rynku nieruchomości i rynku kapitałowego,

3) ubiegania się o stanowisko w innych tworzonych lub działających instytucjach finansowych i niefinansowych.

3. GINB bada, czy nie zachodzą inne okoliczności dotyczące kandydatów, o których mowa w ust. 1, które w razie zatajenia i późniejszego ujawnienia mogłyby wpłynąć negatywnie na zaufanie klientów do banku.

§ 9.

2. W przypadku gdy fakt pozostawania inwestora w stosunku zależności od określonego podmiotu może wpłynąć na ustalenie, czy inwestor daje rękojmię prowadzenia działalności w sposób należycie zabezpieczający interesy klientów banku, GINB ocenia sytuację prawną i finansową również podmiotu dominującego na podstawie dokumentów i informacji, które wymagane są w przypadku wnioskodawcy.

§ 10.

1) statutu banku oraz wyciągu z rejestru prowadzonego przez właściwe dla kraju pochodzenia banku władze sądowe lub administracyjne,

2) oświadczenia właściwych władz banku zamierzającego otworzyć i prowadzić przedstawicielstwo na terenie Polski,

3) oświadczenia właściwych władz banku zamierzającego otworzyć i prowadzić przedstawicielstwo, że w swojej działalności na terenie Polski będzie przestrzegać przepisów prawa polskiego, w szczególności, że:

a) przedstawicielstwo nie będzie wykonywać działalności gospodarczej, w tym czynności bankowych,

b) przedstawicielstwo nie będzie zaciągać zobowiązań nie dotyczących jego funkcjonowania,

c) przedstawicielstwo nie będzie świadczyć jakichkolwiek czynności w interesie innego podmiotu niż reprezentowany bank,

4) życiorysu zawodowego kandydata do pełnienia funkcji przedstawiciela,

5) raportu rocznego za ostatni rok,

6) pełnomocnictwa udzielonego przez bank osobie upoważnionej do reprezentowania banku w sprawie otwarcia przedstawicielstwa.

§ 11.

1) zgodności ze stanem faktycznym danych zawartych w dokumentach stanowiących podstawę zezwolenia na utworzenie banku, a zwłaszcza:

a) prawidłowości dokonania wpłat kapitału założycielskiego,

b) źródeł pokrycia kosztów organizacji,

c) składu zarządu banku,

d) składu akcjonariuszy – założycieli (księga akcji),

e) stanu prawnego obiektu przeznaczonego na siedzibę banku,

f) zgodności aktu notarialnego i wpisów w rejestrze handlowym z decyzją Komisji i statutem,

2) wyposażenia banku w zestaw wewnętrznych regulaminów i instrukcji koniecznych do prowadzenia zamierzonej działalności,

3) wyposażenia w zestaw stempli i pieczęci,

4) wyposażenia banku w niezbędne formularze, druki oraz formularze czekowe,

5) stopnia przygotowania (wyszkolenia) personelu,

6) stosowanych technik księgowania,

7) przygotowania do przekazywania wymaganej przez NBP sprawozdawczości,

8) wyposażenia banku w sprzęt i oprogramowanie komputerowe,

9) wyposażenia banku w inne podstawowe urządzenia biurowe (w tym połączenia telefoniczne, teleksowe i faksowe),

10) zapewnienia warunków obsługi kasowej oraz zabezpieczenia wartości przechowywanych w banku,

11) zabezpieczenia systemów informatycznych,

12) właściwego oznakowania obiektu oraz dostępności i czytelności przeznaczonych dla klientów informacji.

2. Do wykonywania czynności kontrolnych stosuje się odpowiednio przepisy § 21 – 25.

§ 12.

2. Po zakończeniu kontroli Generalny Inspektor Nadzoru Bankowego występuje do Komisji o wydanie zezwolenia na rozpoczęcie przez bank działalności lub odmowę wydania zezwolenia, stosownie do art. 36 i art. 37 ustawy – Prawo bankowe.

§ 13.

1) aktualny odpis z Krajowego Rejestru Sądowego,

2) aktualny statut banku poświadczony zgodnie z postanowieniami odrębnych przepisów,

3) opinię rady zrzeszenia, do którego należy bank, dotyczącą planowanego rozszerzenia zakresu działalności banku,

4) plan określający strategię działania banku na rozszerzonym terenie.

2. GINB bada, czy plan, o którym mowa w ust. 1 pkt 4 w szczególności zawiera:

1) określenie planowanego rozwoju sieci placówek bankowych i usług świadczonych przez te placówki, z uwzględnieniem istniejących już jednostek organizacyjnych banku oraz specyfiki ich działalności,

2) określenie przygotowania kadry banku do planowanego rozszerzenia zakresu prowadzonej działalności,

3) określenie kręgu potencjalnych klientów banku na rozszerzonym terenie oraz możliwości i sposobów ich pozyskania,

4) oszacowanie przewidywanych kosztów związanych z rozszerzeniem terytorialnego zakresu działalności,

5) ocenę konkurencyjności wobec innych banków prowadzących działalność na obszarze objętym wnioskiem.

§ 14.

1) inne pozycje bilansu banku zaliczane do funduszy uzupełniających banku oraz warunki i tryb ich zaliczania, inne pomniejszenia funduszy własnych banku, wysokość, szczegółowy zakres i warunki pomniejszania funduszy podstawowych banku,

2) zakres i szczegółowe zasady wyznaczania wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka, sposób i szczegółowe zasady obliczania współczynnika wypłacalności banku,

3) szczegółowe zasady i warunki uwzględniania wierzytelności oraz udzielonych zobowiązań pozabilansowych przy ustalaniu przestrzegania limitów koncentracji wierzytelności, inne wierzytelności i udzielone zobowiązania pozabilansowe, wobec których nie stosuje się limitów koncentracji wierzytelności.

2. Projekty regulacji, o których mowa w ust. 1, opracowywane są z uwzględnieniem szczegółowych analiz mających na celu identyfikację ryzyka związanego z działalnością banków, a także:

1) zaleceń i regulacji ostrożnościowych dotyczących funkcjonowania instytucji finansowych zawartych w dyrektywach Unii Europejskiej oraz zaleceniach Bazylejskiego Komitetu ds. Nadzoru Bankowego, jak również w regulacjach opracowanych przez organy nadzoru innych państw,

2) informacji uzyskiwanych w wyniku inspekcji w bankach, a także otrzymywanych za pośrednictwem Związku Banków Polskich, Państwowego Urzędu Nadzoru Ubezpieczeniowego, Komisji Papierów Wartościowych i Giełd, Bankowego Funduszu Gwarancyjnego, Urzędu Nadzoru nad Funduszami Emerytalnymi oraz innych organów.

3) powiązania banków podlegających nadzorowi skonsolidowanemu z innymi podmiotami zależnymi lub działającymi w tym samym holdingu.

§ 15.

1) powiązania banków z podmiotami zależnymi oraz działającymi w tym samym holdingu,

2) sytuację ekonomiczną poszczególnych banków, wyróżnionych grup banków i systemu bankowego,

3) przestrzeganie przez banki podlegające nadzorowi skonsolidowanemu regulacji ostrożnościowych na bazie skonsolidowanej,

4) poszczególne rodzaje ryzyka związane z działalnością bankową,

5) przestrzeganie przez banki właściwych przepisów, w szczególności dotyczących:

a) koncentracji wierzytelności banku, o których mowa w art. 71 ust. 1 – 5 ustawy – Prawo bankowe,

b) kredytów, pożyczek pieniężnych, gwarancji bankowych lub poręczeń udzielonych członkom organów banku lub osobom zajmującym kierownicze stanowiska w banku, o których mowa w art. 79 ustawy – Prawo bankowe,

c) tworzenia rezerw celowych,

d) adekwatności kapitałowej, w tym:

– współczynnika wypłacalności,

– progów koncentracji kapitałowej,

– wymogów kapitałowych z tytułu poszczególnych rodzajów ryzyka,

e) znajdujących się w obrocie hipotecznych listów zastawnych,

6) zmiany zachodzące w strukturze własnościowej banków oraz zachodzące w systemie bankowym procesy konsolidacji,

7) realizację programów postępowania naprawczego.

§ 16.

1) sporządzanie i analizowanie Raportu wskaźników ekonomiczno-finansowych na podstawie danych, o których mowa w § 17 pkt 1,

2) prowadzenie i bieżące aktualizowanie arkuszy analityczno-nadzorczych poszczególnych banków,

3) monitorowanie wykonania zaleceń poinspekcyjnych kierowanych do banków,

4) rozpatrywanie zawiadomień powierników działających przy bankach hipotecznych o przypadkach niewykonania przez bank ich zaleceń.

§ 17.

1) dane przekazywane przez banki do NBP w ramach systemu Bankowej Informacji Statystycznej,

2) dane dekadowe o kształtowaniu się pozycji walutowych banków posiadających odpowiednie uprawnienia dewizowe,

3) roczne sprawozdania finansowe banków wraz z opinią biegłego rewidenta oraz kopiami uchwał walnego zgromadzenia akcjonariuszy w sprawie zatwierdzenia sprawozdania oraz o podziale zysku lub pokryciu straty,

4) odpisy wpisów do rejestru zabezpieczenia listów zastawnych przekazywane przez powierników działających przy bankach hipotecznych,

5) sprawozdania z realizacji programów postępowania naprawczego składane przez zobowiązane do tego banki.

§ 18.

1) syntetycznych zestawień i informacji na wybrane tematy,

2) kwartalnych i rocznych ocen sytuacji ekonomicznej banków,

3) rocznej oceny wpływu polityki pieniężnej, podatkowej i nadzorczej na rozwój banków,

4) kwartalnych syntez ocen sytuacji ekonomicznej banków,

5) dekadowych informacji o kształtowaniu się pozycji wymiany i przestrzeganiu przez banki regulacji ostrożnościowych w zakresie ryzyka walutowego.

2. Przy opracowywaniu informacji i ocen, o których mowa w ust. 1, GINB wykorzystuje także inne dostępne informacje, w tym w szczególności: opracowania departamentów NBP, publikacje Głównego Urzędu Statystycznego, Rządowego Centrum Studiów Strategicznych, Komisji Papierów Wartościowych i Giełd, Państwowego Urzędu Nadzoru Ubezpieczeniowego.

§ 19.

1) kontrole przygotowania do rozpoczęcia działalności operacyjnej,

2) inspekcje,

3) postępowania wyjaśniające.

§ 20.

2. Zespół inspekcyjny tworzą inspektorzy upoważnieni do przeprowadzenia czynności kontrolnych oraz kandydaci na inspektorów odbywający praktyki zawodowe. W skład zespołu inspekcyjnego mogą wchodzić także osoby upoważnione uchwałą Komisji, o której mowa w art. 105 ust. 1 pkt 2 lit. a) ustawy – Prawo bankowe – po uprzednim uzyskaniu zgody kontrolowanego banku na ich uczestnictwo w zespole inspekcyjnym, nie mające prawa wykonywania czynności kontrolnych.

3. Pracami zespołu inspekcyjnego kieruje wyznaczony w tym celu inspektor, zwany dalej kierującym inspekcją.

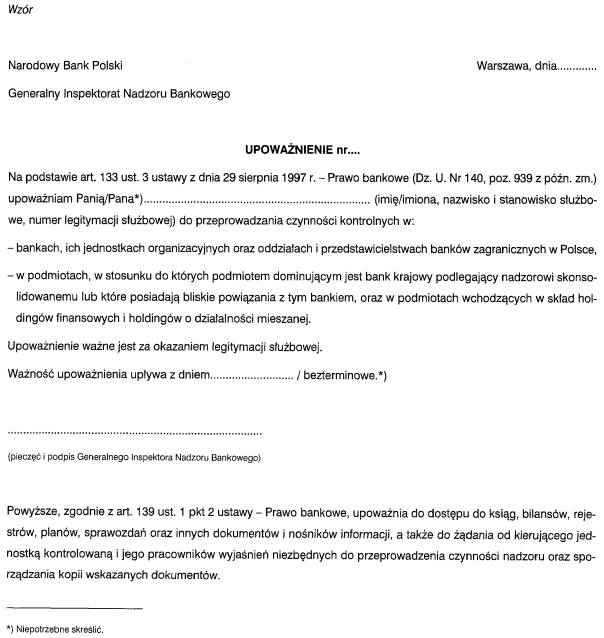

§ 21.

1) upoważnienie wydane przez Generalnego Inspektora Nadzoru Bankowego, według wzoru ustalonego w załączniku do uchwały,

2) legitymacja służbowa.

§ 22.

2. O przyczynach powodujących wyłączenie inspektor zawiadamia kierującego inspekcją, a kierujący inspekcją – swojego przełożonego. Decyzję w sprawie wyłączenia podejmuje Generalny Inspektor Nadzoru Bankowego.

§ 23.

1) w centrali banku – prezesa zarządu banku,

2) w oddziale lub innej jednostce organizacyjnej banku – dyrektora oddziału lub osobę kierującą tą jednostką,

3) w oddziale banku zagranicznego – dyrektora oddziału,

4) w przedstawicielstwie banku zagranicznego – przedstawiciela,

a w przypadku ich nieobecności – osobę zastępującą, zwaną dalej „kierującym jednostką kontrolowaną”.

2. Przed przystąpieniem do wykonywania czynności kontrolnych inspektorzy okazują dokumenty wymienione w § 21.

3. Kierujący inspekcją odnotowuje w sposób przyjęty w banku fakt przeprowadzenia czynności kontrolnych.

4. O rozpoczęciu czynności kontrolnych powinni zostać poinformowani pracownicy banku w sposób przyjęty w banku.

5. Czynności kontrolne powinny być wykonywane w dniach i godzinach pracy banku. W razie konieczności, czynności te mogą być wykonywane również poza godzinami pracy banku lub w dniach wolnych od pracy.

6. Kierujący jednostką kontrolowaną jest obowiązany zapewnić zespołowi inspekcyjnemu warunki i środki niezbędne do przeprowadzenia czynności kontrolnych, a także spowodować niezwłoczne przedstawienie żądanych dokumentów oraz zapewnić terminowe udzielanie wyjaśnień przez pracowników banku.

7. W przypadku realizacji przez inspektorów czynności kontrolnych związanych z zawieszeniem działalności banku inspektorzy zobowiązani są do:

1) rozpoczęcia inspekcji w dniu zawieszenia działalności banku, jednocześnie w centrali, oddziałach i innych jednostkach organizacyjnych banku, co najmniej na 5 – 10 minut przed rozpoczęciem jego działalności,

2) przedstawienia kierownictwu jednostki kontrolowanej i pracownikom decyzji Komisji o zawieszeniu działalności banku,

3) wywieszenia decyzji Komisji o zawieszeniu działalności banku oraz komunikatu Komisji w każdym oddziale i innej jednostce organizacyjnej banku w widocznym dla klientów miejscu, zaś w przypadku podjęcia przez Komisję jednoczesnej decyzji o przejęciu banku przez inny bank – wywieszenia również decyzji Komisji w tej sprawie.

8. W uzasadnionych przypadkach, z chwilą rozpoczęcia czynności kontrolnych związanych z zawieszeniem działalności banku, inspektorzy powinni mieć zapewnioną ochronę Policji. W tym celu kierujący inspekcją zobowiązany jest do powiadomienia właściwej komendy Policji w dniu rozpoczęcia inspekcji, na pół godziny przed jej rozpoczęciem.

9. Do realizacji czynności kontrolnych związanych z zawieszeniem działalności banku przepisy ust. 1–6 stosuje się odpowiednio.

§ 24.

2. Na żądanie inspektora wykonującego czynności kontrolne bank jest obowiązany sporządzić kopie dokumentów i nośników informacji, o których mowa w ust. 1, oraz opartych na tych dokumentach opracowań, zestawień i obliczeń.

3. Niezbędne dla wykonywania czynności kontrolnych dane i dokumenty, o których mowa w ust. 1, bank udostępnia w języku polskim. W przypadku gdy dokument jest sporządzony w języku obcym, bank jest obowiązany przekazać dokument w oryginale i przetłumaczony na język polski przez tłumacza przysięgłego.

4. Na żądanie inspektora wykonującego czynności kontrolne każdy pracownik banku obowiązany jest udzielić wyjaśnień ustnych lub pisemnych z zakresu objętego kontrolą lub inspekcją w terminie wyznaczonym przez tego inspektora.

5. W przypadku realizacji przez inspektorów czynności kontrolnych związanych z zawieszeniem działalności banku inspektorzy ci powinni uzyskać od kierownictwa banku i odpowiedzialnych pracowników banku pisemne oświadczenia, że zgodnie z ich wiedzą wszystkie należności i zobowiązania ujęte są w księgach banku. W przypadku odmowy złożenia takiego oświadczenia, fakt ten inspektorzy odnotowują w protokole z wykonania czynności związanych z zawieszeniem działalności banku, o którym mowa w § 29 ust. 9.

§ 25.

§ 26.

2. W przypadku stwierdzenia podczas inspekcji przedstawicielstwa banku zagranicznego nieprawidłowości w jego działalności, w terminie 30 dni od dnia zakończenia inspekcji wysyłane jest wystąpienie poinspekcyjne wzywające do ich usunięcia.

3. Do inspekcji w przedstawicielstwie banku zagranicznego nie mają zastosowania przepisy § 27, 28 i § 29 ust. 1, ust. 2 pkt 11 i ust. 3–8.

§ 27.

1) ocena procesu zarządzania ryzykami,

2) weryfikacja danych, w szczególności przekazywanych przez banki do NBP,

3) ocena zgodności działalności banków z przepisami ustawy – Prawo bankowe, ustawy o NBP, statutem oraz decyzją o wydaniu zezwolenia na utworzenie banku,

4) dokonanie inwentaryzacji dokumentów w związku z realizacją czynności kontrolnych związanych z zawieszeniem działalności banku.

2. Inspekcje mogą mieć charakter problemowy lub kompleksowy. Inspekcje problemowe dotyczą wybranych obszarów działalności banku, inspekcje kompleksowe zaś – całokształtu działalności banku.

3. Inspekcje kompleksowe obejmują w szczególności badanie:

1) jakości aktywów,

2) płynności,

3) ryzyka stopy procentowej,

4) ryzyka operacji walutowych,

5) wyniku finansowego,

6) kapitału,

7) zarządzania oraz przestrzegania przepisów regulujących działalność banków, statutów i warunków określonych w zezwoleniu na utworzenie banku.

§ 28.

2. Przepisu ust. 1 nie stosuje się w przypadku realizacji przez inspektorów czynności kontrolnych związanych z zawieszeniem działalności banku.

§ 29.

2. Protokół zawiera ponadto:

1) nazwę jednostki, w której przeprowadzono inspekcję i jej dokładny adres,

2) imię, nazwisko i stanowisko służbowe kierującego inspekcją,

3) datę rozpoczęcia i zakończenia inspekcji z wymienieniem ewentualnych przerw w trakcie jej trwania,

4) określenie zakresu podejmowanych czynności oraz okresu objętego inspekcją,

5) imię i nazwisko kierującego jednostką kontrolowaną, a w miarę potrzeby także osób kierujących komórkami organizacyjnymi oraz datę objęcia przez nich stanowisk,

6) wyszczególnienie załączników stanowiących część składową protokołu,

7) dane o ilości egzemplarzy sporządzonego protokołu wraz z załącznikami oraz wzmiankę o doręczeniu jednego egzemplarza kierującemu jednostką kontrolowaną, w której przeprowadzono inspekcję,

8) informacje o stanowisku zarządu banku/kierownictwa jednostki kontrolowanej do uwag, spostrzeżeń i ocen poczynionych włoku inspekcji,

9) zastrzeżenie, że protokół służy tylko do użytku wewnętrznego,

10) datę i miejsce podpisania protokołu,

11) inne elementy niezbędne do oceny sytuacji banku.

3. Z przeprowadzonej inspekcji sporządzana jest dokumentacja robocza. Dokumentacja ta stanowi pisemną ewidencję zastosowanych procedur oraz wniosków z inspekcji wraz z materiałami uzasadniającymi te wnioski.

4. Protokół sporządza się w terminie 30 dni od dnia zakończenia inspekcji i przeznacza dla:

1) zarządu banku i kierownictwa jednostki kontrolowanej,

2) rady nadzorczej – w przypadku inspekcji kompleksowej,

3) GINB.

5. Protokół podpisują kierujący inspekcją oraz:

1) w centrali banku – dwaj członkowie zarządu,

2) w jednostce organizacyjnej banku – dwie osoby spośród osób uprawnionych do składania oświadczeń woli w imieniu tej jednostki,

3) w oddziale banku zagranicznego – dyrektor oddziału.

6. Termin na podpisanie protokołu wynosi:

1) 7 dni w oddziałach banku w ramach inspekcji,

2) 14 dni w centrali banku w ramach inspekcji kompleksowej,

licząc od dnia przedłożenia do podpisu.

7. Protokół może być przez bank:

1) podpisany bez zastrzeżeń,

2) podpisany z zastrzeżeniami,

3) nie podpisany.

8. W szczególnie uzasadnionych przypadkach kierujący inspekcją, na wniosek banku, może przedłużyć termin, o którym mowa w ust. 6, nie dłużej niż odpowiednio o kolejne 7 i 14 dni.

9. Z przeprowadzonych czynności kontrolnych związanych z zawieszeniem działalności banku sporządza się oddzielne protokoły z każdej jednostki organizacyjnej banku. Protokoły te powinny być podpisane przez inspektorów oraz przez upoważnionego pracownika banku, bezpośrednio po zakończeniu inspekcji.

10. Po zakończeniu realizacji czynności kontrolnych związanych z zawieszeniem działalności banku, w terminie 7 dni, inspektorzy sporządzają pisemne sprawozdania.

11. Protokoły i sprawozdania z inspekcji w związku z realizacją czynności kontrolnych związanych z zawieszeniem działalności banku sporządzane są w 2 egzemplarzach, które pozostają w aktach GINB.

12. Protokoły z czynności kontrolnych związanych z zawieszeniem działalności banku sporządza się zgodnie z wymogami określonymi w ust. 2, z wyłączeniem punktów 7, 8 i 11. Do protokołów z czynności kontrolnych związanych z zawieszeniem działalności banku nie stosuje się przepisów ust. 1, 4, 5, 6, 7 i 8.

§ 30.

2. Zastrzeżenia lub wyjaśnienia, o których mowa w ust. 1, powinny być dołączone do każdego egzemplarza protokołu.

3. Przepisu ust. 1 i 2 nie stosuje się w przypadku inspekcji w związku z realizacją czynności kontrolnych związanych z zawieszeniem działalności banku.

§ 31.

§ 32.

2. Odmowa podpisania protokołu za bank nie wpływa na jego ważność oraz prowadzenie postępowania poinspekcyjnego.

§ 33.

2. Wyniki inspekcji wykorzystywane są przez GINB do oceny banku w systemie nadzorczej klasyfikacji banków.

§ 34.

2. W uzasadnionych przypadkach termin, o którym mowa w ust. 1, może być przedłużony do 3 miesięcy przez Generalnego Inspektora Nadzoru Bankowego.

§ 35.

2. Postępowanie wyjaśniające ma na celu zbadanie indywidualnej sprawy pojawiającej się w toku działania banku, oddziału i przedstawicielstwa banku zagranicznego.

3. Do postępowania wyjaśniającego przepisy niniejszej uchwały stosuje się odpowiednio, z wyłączeniem § 29 – 32.

4. Z postępowania wyjaśniającego sporządza się notatkę służbową, którą podpisują członkowie zespołu inspekcyjnego. Do notatki załącza się materiały zawierające informacje związane z treścią tego badania.

5. W przypadku gdy wyniki postępowania wyjaśniającego wskazują na potrzebę przeprowadzenia inspekcji, kierujący postępowaniem wyjaśniającym występuje ze stosownym wnioskiem do swojego przełożonego.

§ 36.

2. Pisemna informacja o wynikach kontroli, o której mowa w ust. 1, w zakresie przestrzegania przepisów ustawy, przekazywana jest Generalnemu Inspektorowi Informacji Finansowej przez Generalnego Inspektora Nadzoru Bankowego w terminie 14 dni od jej zakończenia.

3. W przypadku gdy informacja, o której mowa w ust. 2, zawiera informacje prawnie chronione, sporządza się ją w formie informacji niejawnej oznaczonej klauzulą „zastrzeżone”, w rozumieniu ustawy z dnia 22 stycznia 1999 r. o ochronie informacji niejawnych (Dz. U. Nr 11, poz. 95, z 2000 r. Nr 12, poz. 136 i Nr 39, poz. 462 oraz z 2001 r. Nr 22, poz. 247, Nr 27, poz. 298, Nr 56, poz. 580, Nr 123, poz. 1353 i Nr 154, poz. 1800).

4. W razie stwierdzenia, że działalność banku lub oddziału banku zagranicznego może narazić go na próbę wykorzystania do popełnienia przestępstwa, o którym mowa w art. 299 ustawy z dnia 6 czerwca 1997 r. – Kodeks karny, zastosowanie mają przepisy uchwały nr 4/2001 Komisji Nadzoru Bankowego z dnia 6 sierpnia 2001 r. w sprawie postępowania Komisji Nadzoru Bankowego jako jednostki współpracującej z Generalnym Inspektorem Informacji Finansowej (Dz. Urz. NBP Nr 11, poz. 24).

5. Generalny Inspektor Nadzoru Bankowego przedstawia Komisji Nadzoru Bankowego kwartalne pisemne sprawozdania o liczbie i charakterze informacji przekazywanych Generalnemu Inspektorowi Informacji Finansowej.

§ 37.

2. Z przeprowadzonych czynności kontrolnych sporządzany jest protokół oraz dokumentacja robocza stanowiące pisemną ewidencję zastosowanych procedur i wniosków z kontroli wraz z materiałami uzasadniającymi te wnioski.

3. Protokół sporządza się w terminie 14 dni od dnia zakończenia czynności kontrolnych i przeznacza dla:

1) kierownictwa jednostki kontrolowanej,

2) banku, w którym przeprowadzane są czynności kontrolne w ramach nadzoru skonsolidowanego,

3) GINB.

4. Protokół podpisuje kierujący czynnościami kontrolnymi oraz dwaj członkowie kierownictwa jednostki kontrolowanej.

5. Termin na podpisanie protokołu wynosi 7 dni licząc od dnia przedłożenia do podpisu.

6. Protokół może być przez jednostkę kontrolowaną:

1) podpisany bez zastrzeżeń,

2) podpisany z zastrzeżeniami,

3) nie podpisany.

7. W szczególnie uzasadnionych przypadkach kierujący czynnościami kontrolnymi, na wniosek jednostki kontrolowanej, może przedłużyć termin, o którym mowa w ust. 6, nie dłużej niż o kolejne 7 dni.

§ 38.

§ 39.

2. Upoważnienia wydane na podstawie dotychczasowych przepisów zachowują ważność w zakresie w nich ustalonym, nie dłużej niż do dnia 30 czerwca 2002 r.

§ 40.

Przewodniczący Komisji Nadzoru Bankowego: L. Balcerowicz

Załącznik do uchwały nr 4/2002 Komisji Nadzoru

Bankowego z dnia 6 marca 2002 r. (poz. 10)

- Data ogłoszenia: 2002-03-15

- Data wejścia w życie: 2002-03-30

- Data obowiązywania: 2007-04-01

- Dokument traci ważność: 2008-01-01

- UCHWAŁA NR 1/2004 Komisji Nadzoru Bankowego z dnia 9 czerwca 2004 r. zmieniająca uchwałę w sprawie trybu wykonywania nadzoru bankowego.

- UCHWAŁA NR 7/2007 KOMISJI NADZORU BANKOWEGO z dnia 13 marca 2007 r. zmieniająca uchwałę w sprawie trybu wykonywania nadzoru bankowego

REKLAMA

Dzienniki Urzędowe

REKLAMA

REKLAMA