REKLAMA

Dziennik Ustaw - rok 2021 poz. 694

USTAWA

z dnia 30 marca 2021 r.

o zmianie ustawy o podatku akcyzowym oraz niektórych innych ustaw1), 2)

Art. 1. [Ustawa o podatku akcyzowym]

1) w art. 2 w ust. 1:

a) w pkt 3 w lit. a uchyla się tiret jedenaste i dwunaste,

b) po pkt 23e dodaje się pkt 23f w brzmieniu:

„23f) producent surowca tytoniowego – podmiot wpisany do rejestru producentów surowca tytoniowego, o którym mowa w art. 40ha ustawy z dnia 11 marca 2004 r. o organizacji niektórych rynków rolnych (Dz. U. z 2018 r. poz. 945, z 2019 r. poz. 2020 oraz z 2021 r. poz. 255);”;

2) w art. 5 wyrazy „art. 100 ust. 1 i 2” zastępuje się wyrazami „art. 100 ust. 1–2”;

3) w art. 7d:

a) ust. 3 otrzymuje brzmienie:

„3. WIA wiąże organy podatkowe i podmiot, na rzecz którego została wydana, w odniesieniu do wyrobów akcyzowych albo samochodów osobowych, wobec których czynności podlegające opodatkowaniu akcyzą zostały dokonane po dniu, w którym stała się ostateczna.”,

b) dodaje się ust. 4 w brzmieniu:

„4. WIA jest ważna przez okres 5 lat od dnia jej wydania.”;

4) w art. 7e:

a) ust. 1 otrzymuje brzmienie:

„1. WIA obejmuje jeden wyrób akcyzowy albo jeden samochód osobowy.”,

b) po ust. 1 dodaje się ust. 1a w brzmieniu:

„1a. WIA jest wydawana na wniosek podmiotu dokonującego albo zamierzającego dokonywać czynności podlegających opodatkowaniu akcyzą albo organizacji obrotu wyrobami akcyzowymi lub oznaczania znakami akcyzy.”;

5) w art. 7f ust. 4 otrzymuje brzmienie:

„4. Na wezwanie organu podatkowego wnioskodawca jest obowiązany, w terminie określonym w wezwaniu, nie krótszym niż 7 dni, do uiszczenia zaliczki na pokrycie opłaty za badania lub analizy, o których mowa w ust. 1. W przypadku nieuiszczenia zaliczki w terminie określonym w wezwaniu organ podatkowy wydaje postanowienie o pozostawieniu wniosku o wydanie WIA bez rozpatrzenia, na które przysługuje zażalenie.”;

6) w art. 7h:

a) ust. 1 otrzymuje brzmienie:

„1. WIA traci ważność przed upływem okresu ważności w przypadku zmiany przepisów prawa podatkowego w zakresie akcyzy odnoszących się do wyrobu akcyzowego albo samochodu osobowego, w wyniku której WIA staje się niezgodna z tymi przepisami. Utrata ważności WIA następuje z dniem wejścia w życie przepisów, w wyniku których WIA stała się z nimi niezgodna.”,

b) uchyla się ust. 2;

7) po art. 7h dodaje się art. 7ha i art. 7hb w brzmieniu:

„Art. 7ha. Organ podatkowy, który wydał WIA, może, w drodze decyzji, z urzędu lub na wniosek podmiotu, na rzecz którego WIA została wydana, zmienić WIA, jeżeli stwierdzi, że nie jest zgodna z przepisami prawa w wyniku:

1) zmiany przepisów wstępnych, uwag lub uwag dodatkowych do sekcji lub działów w Nomenklaturze Scalonej (CN);

2) przyjęcia przez Komisję Europejską środków w celu określenia klasyfikacji taryfowej towarów;

3) utraty zgodności z interpretacją Nomenklatury Scalonej (CN) wynikającą z:

a) not wyjaśniających, o których mowa w art. 9 ust. 1 lit. a tiret drugie rozporządzenia Rady (EWG) nr 2658/87 z dnia 23 lipca 1987 r. w sprawie nomenklatury taryfowej i statystycznej oraz w sprawie Wspólnej Taryfy Celnej,

b) orzecznictwa sądów lub wyroku Trybunału Sprawiedliwości Unii Europejskiej,

c) decyzji klasyfikacyjnych, opinii klasyfikacyjnych lub zmian not wyjaśniających do Nomenklatury Zharmonizowanego Systemu Oznaczania i Kodowania Towarów, przyjętej przez organizację ustanowioną na mocy Konwencji o utworzeniu Rady Współpracy Celnej, sporządzonej w Brukseli dnia 15 grudnia 1950 r. (Dz. U. z 1978 r. poz. 43).

Art. 7hb. 1. Organ podatkowy, na wniosek podmiotu, na rzecz którego WIA została wydana, złożony nie później niż 3 miesiące przed upływem okresu jej ważności, o którym mowa w art. 7d ust. 4, może, w drodze decyzji, przedłużyć okres ważności WIA na kolejne okresy, nie dłuższe niż 5 lat.

2. Wniosek, o którym mowa w ust. 1, zawiera:

1) imię i nazwisko lub nazwę podmiotu, na rzecz którego WIA została wydana, oraz jego adres zamieszkania albo siedziby;

2) datę wydania i numer WIA, której dotyczy wniosek;

3) określenie okresu, na jaki ma być przedłużona ważność WIA;

4) oświadczenie podmiotu, na rzecz którego WIA została wydana, że dokumenty, które załączone były do wniosku o wydanie WIA, odnoszące się do wyrobów akcyzowych albo samochodów osobowych, umożliwiające dokonanie właściwej klasyfikacji wyrobu akcyzowego albo samochodu osobowego lub określenie rodzaju wyrobu akcyzowego, pozostają aktualne w dniu złożenia wniosku o przedłużenie okresu ważności WIA.

3. Oświadczenie, o którym mowa w ust. 2 pkt 4, składa się pod rygorem odpowiedzialności karnej za złożenie fałszywego oświadczenia. Składający oświadczenie jest obowiązany do zawarcia w nim klauzuli o następującej treści: „Jestem świadomy odpowiedzialności karnej za złożenie fałszywego oświadczenia.”. Klauzula ta zastępuje pouczenie organu uprawnionego do odebrania oświadczenia o odpowiedzialności karnej za złożenie fałszywego oświadczenia. W razie złożenia fałszywego oświadczenia przepisu art. 7d ust. 3 nie stosuje się.

4. Do wniosku, o którym mowa w ust. 1, przepisy art. 7e ust. 4 i 5 stosuje się odpowiednio.”;

8) art. 7k otrzymuje brzmienie:

„Art. 7k. WIA oraz decyzja o zmianie WIA, po usunięciu danych identyfikujących wnioskodawcę oraz danych objętych tajemnicą przedsiębiorcy, są zamieszczane w Biuletynie Informacji Publicznej organu podatkowego właściwego w zakresie WIA. W Biuletynie Informacji Publicznej tego organu zamieszcza się również informację o utracie ważności WIA, z podaniem daty utraty jej ważności, oraz decyzję przedłużającą okres ważności WIA po usunięciu danych, o których mowa w zdaniu pierwszym.”;

9) w art. 9b:

a) w ust. 1:

– pkt 2 otrzymuje brzmienie:

„2) sprzedaż suszu tytoniowego innemu podmiotowi niż podmiot prowadzący skład podatkowy, który zużywa susz tytoniowy do produkcji wyrobów tytoniowych lub wyrobów nowatorskich, lub pośredniczący podmiot tytoniowy, z wyłączeniem sprzedaży przez podmiot prowadzący skład podatkowy, grupę producentów suszu tytoniowego utworzoną na podstawie ustawy z dnia 15 września 2000 r. o grupach producentów rolnych i ich związkach oraz o zmianie innych ustaw (Dz. U. z 2018 r. poz. 1026), zwaną dalej „grupą producentów”, organizację producentów surowca tytoniowego wpisaną do rejestru organizacji producentów na podstawie ustawy z dnia 11 marca 2004 r. o organizacji niektórych rynków rolnych, zwaną dalej „organizacją producentów”, oraz pośredniczący podmiot tytoniowy, którzy jednocześnie z tą sprzedażą dokonują dostawy wewnątrzwspólnotowej lub eksportu suszu tytoniowego;”,

– w pkt 6 wyraz „rolnika” zastępuje się wyrazami „producenta surowca tytoniowego”,

b) ust. 2a otrzymuje brzmienie:

„2a. Sprzedaż suszu tytoniowego grupie producentów lub organizacji producentów oraz nabycie lub posiadanie suszu tytoniowego przez grupę producentów lub organizację producentów nie podlega opodatkowaniu akcyzą pod warunkiem:

1) posiadania odpowiednio przez grupę producentów lub organizację producentów statusu podatnika podatku od towarów i usług;

2) zrzeszania odpowiednio przez grupę producentów lub organizację producentów wyłącznie producentów suszu tytoniowego;

3) nabywania suszu tytoniowego odpowiednio przez grupę producentów lub organizację producentów na podstawie umowy dostawy wyłącznie od zrzeszonych w tej grupie lub tej organizacji członków, którzy ten susz wyprodukowali;

4) niekaralności osób, które zgodnie ze statutem, umową lub innym aktem założycielskim są upoważnione do reprezentowania odpowiednio grupy producentów lub organizacji producentów, za przestępstwo przeciwko wiarygodności dokumentów, przeciwko mieniu, przeciwko obrotowi gospodarczemu, przeciwko obrotowi pieniędzmi i papierami wartościowymi lub przestępstwo skarbowe.”,

c) ust. 6 otrzymuje brzmienie:

„6. Pośredniczący podmiot tytoniowy oraz podmiot reprezentujący przedsiębiorcę zagranicznego, w terminie do dnia 30 czerwca, przekazują Dyrektorowi Generalnemu Krajowego Ośrodka Wsparcia Rolnictwa informację o masie suszu tytoniowego pochodzącego ze zbiorów z poprzedniego roku, skupionego od producenta surowca tytoniowego albo o nieprzeprowadzeniu skupu takiego suszu tytoniowego.”,

d) dodaje się ust. 7 w brzmieniu:

„7. Informacja, o której mowa w ust. 6, zawiera wykaz producentów surowca tytoniowego oraz dane określające:

1) masę skupionego suszu tytoniowego łącznie oraz od poszczególnych producentów surowca tytoniowego, wyrażoną w kilogramach,

2) średnią cenę płaconą za susz tytoniowy producentom surowca tytoniowego, wyrażoną w złotych za kilogram, pomniejszoną o podatki i inne opłaty

– w podziale na grupy odmian tytoniu, o których mowa w ust. 6 załącznika III do rozporządzenia wykonawczego Komisji (UE) 2017/1185 z dnia 20 kwietnia 2017 r. ustanawiającego zasady stosowania rozporządzeń Parlamentu Europejskiego i Rady (UE) nr 1307/2013 i (UE) nr 1308/2013 w odniesieniu do przekazywanych Komisji powiadomień o informacjach i dokumentach oraz zmieniającego i uchylającego niektóre rozporządzenia Komisji (Dz. Urz. UE L 171 z 04.07.2017, str. 113, z późn. zm.3)).”;

10) w art. 11a pkt 4 otrzymuje brzmienie:

„4) nabycia lub wejścia w posiadanie suszu tytoniowego przez inny podmiot niż podmiot prowadzący skład podatkowy, pośredniczący podmiot tytoniowy, grupa producentów, organizacja producentów lub producent surowca tytoniowego, który wyprodukował susz tytoniowy, jeżeli nie została od niego zapłacona akcyza w należnej wysokości i nie można ustalić podmiotu, który dokonał sprzedaży suszu tytoniowego;”;

11) w art. 13 w ust. 1 pkt 2a otrzymuje brzmienie:

„2a) będący nabywcą lub posiadaczem suszu tytoniowego niebędący podmiotem prowadzącym skład podatkowy, pośredniczącym podmiotem tytoniowym, grupą producentów, organizacją producentów lub producentem surowca tytoniowego, który wyprodukował susz tytoniowy, jeżeli nie została od niego zapłacona akcyza w należnej wysokości i nie można ustalić podmiotu, który dokonał sprzedaży suszu tytoniowego;”;

12) w art. 14 po ust. 6 dodaje się ust. 6a i 6b w brzmieniu:

„6a. Organem podatkowym właściwym w sprawie wydania dokumentu potwierdzającego brak obowiązku zapłaty akcyzy na terytorium kraju, o którym mowa w art. 109 ust. 2–2b, jest naczelnik urzędu skarbowego właściwy do wykonywania zadań w zakresie akcyzy ze względu na adres:

1) zamieszkania wnioskodawcy – w przypadku gdy wnioskodawcą jest osoba fizyczna;

2) siedziby wnioskodawcy – w przypadku gdy wnioskodawcą jest osoba prawna albo jednostka organizacyjna niemająca osobowości prawnej.

6b. W przypadku gdy podmiot występujący z wnioskiem o wydanie dokumentu potwierdzającego brak obowiązku zapłaty akcyzy na terytorium kraju, o którym mowa w art. 109 ust. 2–2b, podlega obowiązkowi rejestracyjnemu, o którym mowa w art. 16 ust. 1, do ustalenia organu podatkowego właściwego w sprawie wydania tego dokumentu stosuje się odpowiednio przepisy ust. 3, 4–4f, 6 i 10.”;

13) w art. 20g w pkt 2 kropkę zastępuje się średnikiem i dodaje się pkt 3 w brzmieniu:

„3) gdy zachodzi uzasadniona obawa, że:

a) prowadzenie działalności na podstawie uzyskanego wpisu do rejestru pośredniczących podmiotów tytoniowych może powodować zagrożenie ważnego interesu publicznego,

b) podmiot nie będzie wywiązywał się z obowiązku rozliczania się z podatków stanowiących dochód budżetu państwa, w szczególności naczelnik urzędu skarbowego pozyska informację, że osoba kierująca działalnością podmiotu kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne.”;

14) w art. 20h:

a) w ust. 1 w pkt 3 kropkę zastępuje się średnikiem i dodaje się pkt 4 i 5 w brzmieniu:

„4) prowadzenia przez pośredniczący podmiot tytoniowy lub podmiot reprezentujący przedsiębiorcę zagranicznego działalności na podstawie uzyskanego wpisu do rejestru pośredniczących podmiotów tytoniowych w sposób, który powoduje zagrożenie ważnego interesu publicznego;

5) pozyskania informacji, że osoba kierująca działalnością pośredniczącego podmiotu tytoniowego kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne, i niedokonania, na wezwanie właściwego naczelnika urzędu skarbowego, w terminie 30 dni od dnia wezwania, zmiany osoby kierującej na osobę, która w ostatnich 3 latach nie kierowała działalnością takiego innego podmiotu.”,

b) po ust. 1 dodaje się ust. 1a w brzmieniu:

„1a. W przypadku powstania zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego u:

1) pośredniczącego podmiotu tytoniowego lub

2) oddziału z siedzibą na terytorium kraju przedsiębiorcy zagranicznego będącego pośredniczącym podmiotem tytoniowym

– właściwy naczelnik urzędu skarbowego nie wydaje decyzji o wykreśleniu pośredniczącego podmiotu tytoniowego z rejestru pośredniczących podmiotów tytoniowych, jeżeli zostanie przyjęte zabezpieczenie wykonania decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, o którym mowa w art. 33d § 2 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.”;

15) w art. 21:

a) w ust. 3:

– po pkt 1 dodaje się pkt 1a w brzmieniu:

„1a) w zakresie, w jakim podatnik jest obowiązany do złożenia deklaracji, o której mowa w art. 24e ust. 1 albo art. 78 ust. 1 pkt 3b;”,

– pkt 3 otrzymuje brzmienie:

„3) do podmiotu prowadzącego działalność gospodarczą w zakresie wyrobów akcyzowych niewymienionych w załączniku nr 2 do ustawy, opodatkowanych zerową stawką akcyzy;”,

b) w ust. 7 w pkt 2 lit. c i d otrzymują brzmienie:

„c) podatnika nabywającego wewnątrzwspólnotowo wyroby akcyzowe poza procedurą zawieszenia poboru akcyzy na potrzeby wykonywanej działalności gospodarczej,

d) nabycia wewnątrzwspólnotowego wyrobów akcyzowych znajdujących się poza procedurą zawieszenia poboru akcyzy, dokonanego za pośrednictwem przedstawiciela podatkowego, o którym mowa w art. 79 ust. 1,”;

16) w art. 21a uchyla się ust. 3;

17) w art. 24 uchyla się ust. 2;

18) w art. 24b uchyla się ust. 2;

19) po art. 24c dodaje się art. 24d i art. 24e w brzmieniu:

„Art. 24d. 1. Deklaracje podatkowe, o których mowa w art. 21 ust. 1 pkt 1, ust. 2 pkt 1 i ust. 9, art. 21a ust. 1 pkt 1, art. 24 ust. 1, art. 24a, art. 24b ust. 1, art. 24e ust. 1, oraz deklaracje w sprawie przedpłaty akcyzy, o których mowa w art. 22 ust. 1 pkt 1, składa się za pomocą środków komunikacji elektronicznej.

2. Osoby fizyczne nieprowadzące działalności gospodarczej mogą składać deklaracje podatkowe w postaci papierowej.

Art. 24e. 1. W zakresie wyrobów akcyzowych:

1) objętych zwolnieniem od akcyzy, z wyjątkiem zwolnień częściowych lub zwolnień realizowanych przez zwrot akcyzy, lub zwolnień ubytków wyrobów akcyzowych, lub całkowitego zniszczenia wyrobów akcyzowych, o których mowa w art. 30 ust. 3,

2) wymienionych w załączniku nr 2 do ustawy, opodatkowanych zerową stawką akcyzy

– podatnik jest obowiązany, bez wezwania organu podatkowego, składać właściwemu naczelnikowi urzędu skarbowego deklaracje podatkowe według ustalonego wzoru za kwartalny okres rozliczeniowy w terminie do 25. dnia drugiego miesiąca następującego po kwartale, w którym powstał obowiązek podatkowy.

2. Osoby fizyczne nieprowadzące działalności gospodarczej, które dokonują czynności podlegających opodatkowaniu w zakresie wyrobów akcyzowych objętych zerową stawką akcyzy lub objętych zwolnieniem od akcyzy, nie składają deklaracji podatkowych.”;

20) w art. 31a:

a) w ust. 3b:

– uchyla się pkt 2,

– pkt 3 otrzymuje brzmienie:

„3) numer PESEL, a jeżeli nie został nadany – nazwę i numer dokumentu stwierdzającego tożsamość”,

b) w ust. 3c w pkt 1 lit. b otrzymuje brzmienie:

„b) osobą fizyczną nieprowadzącą działalności gospodarczej – imię i nazwisko, adres zamieszkania oraz numer PESEL, a jeżeli nie został nadany – nazwę i numer dokumentu stwierdzającego tożsamość;”,

c) ust. 3g otrzymuje brzmienie:

„3g. Osoby fizyczne nieprowadzące działalności gospodarczej, o których mowa w ust. 3c pkt 1 lit. b, są obowiązane do okazania sprzedawcy dokumentu w celu potwierdzenia tożsamości.”,

d) po ust. 3i dodaje się ust. 3j i 3k w brzmieniu:

„3j. W przypadku sprzedaży wyrobów węglowych finalnemu nabywcy węglowemu będącemu osobą fizyczną nieprowadzącą działalności gospodarczej sprzedawca jest obowiązany zastosować stawkę określoną w art. 89 ust. 1 pkt 1 w przypadku, gdy:

1) nabywca odmawia okazania dokumentu, o którym mowa w ust. 3g;

2) dane zawarte w oświadczeniu, o którym mowa w ust. 3 pkt 1 lit. a, są niekompletne, nieczytelne lub niezgodne z danymi wynikającymi z dokumentu, o którym mowa w ust. 3g;

3) ilość lub rodzaj nabywanych wyrobów węglowych są inne niż wskazane w oświadczeniu, o którym mowa w ust. 3 pkt 1 lit. a.

3k. W przypadku, o którym mowa w ust. 3j pkt 2, organ podatkowy nie wszczyna postępowania podatkowego, a wszczęte – umarza, jeżeli w wyniku kontroli podatkowej, kontroli celno-skarbowej lub postępowania podatkowego zostanie ustalone, że wyroby akcyzowe, o których mowa w art. 89 ust. 1 pkt 1, zostały zużyte przez uprawniony podmiot, który je nabył w ramach zwolnienia, o którym mowa w ust. 1, a podmiot ten dokona korekty danych zawartych w złożonym oświadczeniu, potwierdzając naniesione zmiany czytelnym podpisem z podaniem daty dokonania korekty.”;

21) w art. 31b w ust. 1:

a) pkt 3 otrzymuje brzmienie:

„3) w pracach rolniczych lub ogrodniczych;”,

b) po pkt 3 dodaje się pkt 3a i 3b w brzmieniu:

„3a) w hodowli ryb;

3b) w leśnictwie;”;

22) w art. 31d:

a) w ust. 3:

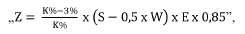

– wzór otrzymuje brzmienie:

– po objaśnieniu symbolu „K” dodaje się objaśnienie symbolu „S” w brzmieniu:

„S – stawka akcyzy na energię elektryczną określona w art. 89 ust. 3,”,

b) po ust. 4 dodaje się ust. 4a w brzmieniu:

„4a. W przypadku podmiotów, których rok podatkowy obejmuje okres obowiązywania więcej niż jednej stawki akcyzy na energię elektryczną, kwotę zwracanej częściowo akcyzy oblicza się oddzielnie dla każdej stawki akcyzy na energię elektryczną, uwzględniając zużycie energii elektrycznej w okresie obowiązywania tej stawki.”;

23) w art. 32:

a) w ust. 1 w pkt 2 wyrazy „w ust. 5 pkt 1, 2 i 2a oraz w ust. 6, 12 i 13” zastępuje się wyrazami „w ust. 5 pkt 1, 2 i 2a oraz w ust. 6, 6e, 12 i 13”,

b) po ust. 6d dodaje się ust. 6e w brzmieniu:

„6e. Warunkiem zwolnienia od akcyzy wyrobów akcyzowych, o których mowa w ust. 1 pkt 2, używanych na:

1) statkach w rozumieniu art. 5 ust. 1 pkt 1 ustawy z dnia 21 grudnia 2000 r. o żegludze śródlądowej (Dz. U. z 2020 r. poz. 1863),

2) statkach rybackich w rozumieniu art. 8 ust. 1 ustawy z dnia 19 grudnia 2014 r. o rybołówstwie morskim (Dz. U. z 2021 r. poz. 650 i 694),

3) jachtach lub jednostkach pływających w rozumieniu art. 2 pkt 1 i 2 ustawy z dnia 12 kwietnia 2018 r. o rejestracji jachtów i innych jednostek pływających o długości do 24 m (Dz. U. z 2020 r. poz. 1500)

– jest ich wpisanie do właściwych dla nich rejestrów, o których mowa w tych ustawach, jeżeli przepisy tych ustaw przewidują taki obowiązek.”;

24) po art. 36 dodaje się art. 36a w brzmieniu:

„Art. 36a. 1. Zwalnia się od akcyzy import napojów alkoholowych przywożonych w bagażu osobistym członka załogi środka transportu wykorzystywanego do podróży z terytorium państwa trzeciego na terytorium kraju, w ramach następujących norm:

1) alkohol etylowy nieskażony o rzeczywistej objętościowej mocy alkoholu przekraczającej 22% objętości – 0,5 litra;

2) napoje fermentowane, wina musujące i wyroby pośrednie, o rzeczywistej objętościowej mocy alkoholu nieprzekraczającej 22% objętości – 0,5 litra;

3) wina niemusujące – 0,5 litra;

4) piwo – 2 litry;

5) zestaw wyrobów określonych w pkt 1 i 2, pod warunkiem że suma wartości procentowych wykorzystania norm ustalonych w odniesieniu do poszczególnych wyrobów nie przekracza 100%.

2. Przepisy art. 36 ust. 2 i 5 stosuje się odpowiednio.”;

25) w art. 48 w ust. 1 pkt 2 otrzymuje brzmienie:

„2) jest zarejestrowanym podatnikiem podatku od towarów i usług;”;

26) w art. 52:

a) w ust. 1 pkt 2 otrzymuje brzmienie:

„2) zachodzi uzasadniona obawa, że:

a) prowadzenie działalności na podstawie wydanego zezwolenia może powodować zagrożenie ważnego interesu publicznego,

b) podmiot nie będzie wywiązywał się z obowiązku rozliczania się z podatków stanowiących dochód budżetu państwa, w szczególności naczelnik urzędu skarbowego pozyska informację, że osoba kierująca działalnością podmiotu kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne;”,

b) w ust. 2:

– pkt 4 otrzymuje brzmienie:

„4) został naruszony którykolwiek z warunków określonych w art. 48;”,

– w pkt 5 kropkę zastępuje się średnikiem i dodaje się pkt 6 i 7 w brzmieniu:

„6) prowadzenie działalności na podstawie tego zezwolenia powoduje zagrożenie ważnego interesu publicznego;

7) pozyska informację, że osoba kierująca działalnością podmiotu prowadzącego skład podatkowy kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne, oraz wezwie podmiot prowadzący skład podatkowy do zmiany osoby kierującej jego działalnością na osobę, która w ostatnich 3 latach nie kierowała działalnością takiego innego podmiotu, a podmiot prowadzący skład podatkowy nie dokona zmiany w terminie 30 dni od dnia wezwania.”,

c) po ust. 3 dodaje się ust. 3a w brzmieniu:

„3a. W przypadku powstania u podmiotu prowadzącego skład podatkowy zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, właściwy naczelnik urzędu skarbowego nie cofa zezwolenia na prowadzenie składu podatkowego, jeżeli zostanie przyjęte zabezpieczenie wykonania tej decyzji, o którym mowa w art. 33d § 2 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.”;

27) w art. 54:

a) w ust. 10 pkt 2 otrzymuje brzmienie:

„2) zachodzi uzasadniona obawa, że:

a) prowadzenie działalności na podstawie wydanego zezwolenia wyprowadzenia może powodować zagrożenie ważnego interesu publicznego,

b) podmiot nie będzie wywiązywał się z obowiązku rozliczania się z podatków stanowiących dochód budżetu państwa, w szczególności naczelnik urzędu skarbowego pozyska informację, że osoba kierująca działalnością podmiotu kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne.”,

b) w ust. 11:

– pkt 3 otrzymuje brzmienie:

„3) został naruszony którykolwiek z warunków określonych w art. 48 ust. 1 pkt 2–6;”,

– dodaje się pkt 4–6 w brzmieniu:

„4) zabezpieczenie akcyzowe podatnika, o którym mowa w art. 13 ust. 3, utraciło ważność albo nie zapewnia już pokrycia w terminie lub w należnej wysokości kwoty jego zobowiązania podatkowego albo kwoty zobowiązania podatkowego oraz opłaty paliwowej, do której zapłaty może być on obowiązany, a w przypadku gdy podatnik ten został zwolniony z obowiązku złożenia zabezpieczenia akcyzowego – jeżeli to zwolnienie utraciło ważność, a podatnik we właściwym terminie nie uzyskał nowego zwolnienia lub nie złożył zabezpieczenia akcyzowego w należnej wysokości, z zastrzeżeniem art. 64 ust. 5a;

5) prowadzenie działalności na podstawie zezwolenia wyprowadzenia powoduje zagrożenie ważnego interesu publicznego;

6) pozyska informację, że osoba kierująca działalnością podmiotu posiadającego zezwolenie wyprowadzenia kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne, oraz wezwie podmiot posiadający zezwolenie wyprowadzenia do zmiany osoby kierującej jego działalnością na osobę, która w ostatnich 3 latach nie kierowała działalnością takiego innego podmiotu, a podmiot posiadający zezwolenie wyprowadzenia nie dokona zmiany w terminie 30 dni od dnia wezwania.”,

c) po ust. 12 dodaje się ust. 12a w brzmieniu:

„12a. W przypadku powstania u podmiotu posiadającego zezwolenie wyprowadzenia zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, właściwy naczelnik urzędu skarbowego nie cofa zezwolenia wyprowadzenia, jeżeli zostanie przyjęte zabezpieczenie wykonania tej decyzji, o którym mowa w art. 33d § 2 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.”;

28) w art. 56:

a) w ust. 1 pkt 1 otrzymuje brzmienie:

„1) jest zarejestrowanym podatnikiem podatku od towarów i usług;”,

b) w ust. 11 pkt 2 otrzymuje brzmienie:

„2) zachodzi uzasadniona obawa, że:

a) prowadzenie działalności na podstawie wydanego zezwolenia może powodować zagrożenie ważnego interesu publicznego,

b) podmiot nie będzie wywiązywał się z obowiązku rozliczania się z podatków stanowiących dochód budżetu państwa, w szczególności naczelnik urzędu skarbowego pozyska informację, że osoba kierująca działalnością podmiotu kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne.”,

c) w ust. 12:

– pkt 4 otrzymuje brzmienie:

„4) został naruszony którykolwiek z warunków określonych w ust. 1;”,

– dodaje się pkt 5 i 6 w brzmieniu:

„5) prowadzenie działalności na podstawie tego zezwolenia powoduje zagrożenie ważnego interesu publicznego;

6) pozyska informację, że osoba kierująca działalnością podmiotu pośredniczącego kierowała w ostatnich 3 latach działalnością innego podmiotu, który w tym czasie w sposób uporczywy nie regulował w terminie należności podatkowych stanowiących dochód budżetu państwa lub wobec którego prowadzone było postępowanie egzekucyjne, oraz wezwie podmiot pośredniczący do zmiany osoby kierującej jego działalnością na osobę, która w ostatnich 3 latach nie kierowała działalnością takiego innego podmiotu, a podmiot pośredniczący nie dokona zmiany w terminie 30 dni od dnia wezwania.”,

d) dodaje się ust. 15 w brzmieniu:

„15. W przypadku powstania u podmiotu pośredniczącego zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, właściwy naczelnik urzędu skarbowego nie cofa zezwolenia na prowadzenie działalności jako podmiot pośredniczący, jeżeli zostanie przyjęte zabezpieczenie wykonania tej decyzji, o którym mowa w art. 33d § 2 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.”;

29) w art. 64:

a) w ust. 9 skreśla się wyrazy „ , z zastrzeżeniem ust. 2”,

b) po ust. 9 dodaje się ust. 9a w brzmieniu:

„9a. W przypadku powstania u podmiotu zwolnionego z obowiązku złożenia zabezpieczenia akcyzowego zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, właściwy naczelnik urzędu skarbowego nie cofa zwolnienia, o którym mowa w ust. 1 lub 1a, jeżeli zostanie przyjęte zabezpieczenie wykonania tej decyzji, o którym mowa w art. 33d § 2 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.”;

30) w art. 65 w ust. 8 w zdaniu drugim wyrazy „art. 64 ust. 3–5a, 8 i 9” zastępuje się wyrazami „art. 64 ust. 3–5a i 8–9a”;

31) w art. 78:

a) w ust. 1 po pkt 3a dodaje się pkt 3b w brzmieniu:

„3b) bez wezwania organu podatkowego, złożyć właściwemu naczelnikowi urzędu skarbowego deklarację uproszczoną, według ustalonego wzoru, za kwartalny okres rozliczeniowy w terminie do 10. dnia przypadającego w drugim miesiącu po kwartale, w którym powstał obowiązek podatkowy, w przypadku gdy nabywane wyroby akcyzowe są opodatkowane na terytorium kraju zerową stawką akcyzy;”,

b) po ust. 1 dodaje się ust. 1a w brzmieniu:

„1a. Deklaracje uproszczone, o których mowa w ust. 1 pkt 3 i 3b, składa się za pomocą środków komunikacji elektronicznej.”,

c) po ust. 4a dodaje się ust. 4b w brzmieniu:

„4b. Osoby fizyczne, o których mowa w ust. 4, mogą składać deklaracje uproszczone, o których mowa w ust. 1 pkt 3, w postaci papierowej.”,

d) ust. 10 otrzymuje brzmienie:

„10. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia, wzory deklaracji uproszczonych, o których mowa w ust. 1 pkt 3 i 3b, wraz z objaśnieniami co do sposobu prawidłowego złożenia tych deklaracji, informacją o terminie i miejscu ich złożenia, pouczeniem podatnika, że deklaracje te stanowią podstawę do wystawienia tytułu wykonawczego, uwzględniając konieczność zapewnienia prawidłowego obliczenia wysokości akcyzy.”;

32) w art. 84 po ust. 1a dodaje się ust. 1b i 1c w brzmieniu:

„1b. Decyzja o cofnięciu zezwolenia z przyczyn, o których mowa w art. 52 ust. 2 pkt 3, 6 lub 7, art. 54 ust. 11 pkt 4, 5 lub 6, art. 56 ust. 12 pkt 3, 5 lub 6, jest natychmiast wykonalna.

1c. Decyzji o cofnięciu zezwolenia z przyczyn innych niż określone w art. 52 ust. 2 pkt 3, 6 lub 7, art. 54 ust. 11 pkt 4, 5 lub 6, art. 56 ust. 12 pkt 3, 5 lub 6 może być nadany rygor natychmiastowej wykonalności. Przepisy działu IV rozdziału 16a ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa stosuje się odpowiednio.”;

33) w art. 99a ust. 5 otrzymuje brzmienie:

„5. W przypadku nabycia lub posiadania suszu tytoniowego nieoznaczonego znakami akcyzy przez inny podmiot niż podmiot prowadzący skład podatkowy, pośredniczący podmiot tytoniowy, grupa producentów, organizacja producentów lub producent surowca tytoniowego, który wyprodukował susz tytoniowy, jeżeli nie została od niego zapłacona akcyza w należnej wysokości i nie można ustalić podmiotu, który dokonał sprzedaży tego suszu, stosuje się stawkę akcyzy, o której mowa w ust. 4.”;

34) art. 99d otrzymuje brzmienie:

„Art. 99d. 1. Minister właściwy do spraw finansów publicznych ogłasza, w drodze obwieszczenia, w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, średnią ważoną detaliczną cenę sprzedaży papierosów oraz średnią ważoną detaliczną cenę sprzedaży tytoniu do palenia na potrzeby ustalenia minimalnej stawki akcyzy na papierosy oraz stawki akcyzy na wyroby nowatorskie przed końcem roku kalendarzowego poprzedzającego rok kalendarzowy, na który są ustalane, na podstawie danych, o których mowa w art. 99 ust. 11 pkt 1.

2. W przypadku stwierdzenia w trakcie roku kalendarzowego, na który zostały ogłoszone średnia ważona detaliczna cena sprzedaży papierosów oraz średnia ważona detaliczna cena sprzedaży tytoniu do palenia, o których mowa w ust. 1, że dane, o których mowa w art. 99 ust. 11 pkt 1, nie były zgodne ze stanem faktycznym, a niezgodność taka miała wpływ na wysokość średniej ważonej detalicznej ceny sprzedaży papierosów lub średniej ważonej detalicznej ceny sprzedaży tytoniu do palenia, ogłoszonych zgodnie z ust. 1, minister właściwy do spraw finansów publicznych ogłasza niezwłocznie, w drodze obwieszczenia, w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, średnią ważoną detaliczną cenę sprzedaży papierosów oraz średnią ważoną detaliczną cenę sprzedaży tytoniu do palenia na potrzeby ustalenia minimalnej stawki akcyzy na papierosy oraz stawki akcyzy na wyroby nowatorskie. W tym przypadku średnią ważoną detaliczną cenę sprzedaży papierosów oraz średnią ważoną detaliczną cenę sprzedaży tytoniu do palenia stosuje się od pierwszego dnia miesiąca następującego po miesiącu ich ogłoszenia.”;

35) w art. 100 po ust. 1 dodaje się ust. 1a w brzmieniu:

„1a. Przedmiotem opodatkowania akcyzą jest również:

1) dokonanie w pojeździe samochodowym, innym niż samochód osobowy, zarejestrowanym na terytorium kraju zgodnie z przepisami o ruchu drogowym, zmian konstrukcyjnych zmieniających rodzaj tego pojazdu na samochód osobowy;

2) nabycie lub posiadanie samochodu osobowego niezarejestrowanego wcześniej na terytorium kraju zgodnie z przepisami o ruchu drogowym, jeżeli nie można ustalić podmiotu, który dokonał wcześniejszej czynności podlegającej opodatkowaniu, o której mowa w ust. 1 pkt 3 lit. b albo ust. 2, a w wyniku kontroli podatkowej, kontroli celno-skarbowej albo postępowania podatkowego nie ustalono, że podatek został zapłacony.”;

36) w art. 101:

a) po ust. 4 dodaje się ust. 4a w brzmieniu:

„4a. Obowiązek podatkowy z tytułu:

1) dokonania czynności, o której mowa w art. 100 ust. 1a pkt 1, powstaje z dniem dokonania tej czynności;

2) nabycia lub posiadania samochodu osobowego, o którym mowa w art. 100 ust. 1a pkt 2, powstaje z dniem nabycia lub wejścia w posiadanie tego samochodu.”,

b) ust. 5 otrzymuje brzmienie:

„5. Jeżeli nie można określić dnia, w którym powstał obowiązek podatkowy z tytułu dokonania danej czynności lub wystąpienia stanu faktycznego podlegających opodatkowaniu, o których mowa w art. 100 ust. 1, 1a lub 2, za dzień jego powstania uznaje się dzień, w którym uprawniony organ podatkowy stwierdził dokonanie czynności lub wystąpienie stanu faktycznego podlegających opodatkowaniu.”;

37) w art. 102 ust. 1 otrzymuje brzmienie:

„1. Podatnikiem jest osoba fizyczna, osoba prawna oraz jednostka organizacyjna niemająca osobowości prawnej:

1) która dokonuje czynności, o których mowa w art. 100 ust. 1 lub 2, lub

2) która nabyła lub posiada samochód osobowy, o którym mowa w art. 100 ust. 1a pkt 2, lub

3) na której ciąży obowiązek złożenia zawiadomienia o dokonaniu w pojeździe samochodowym zarejestrowanym na terytorium kraju zmian konstrukcyjnych zmieniających rodzaj tego pojazdu na samochód osobowy, zgodnie z przepisami o ruchu drogowym – w przypadku, o którym mowa w art. 100 ust. 1a pkt 1.”;

38) w art. 103 po ust. 2 dodaje się ust. 2a w brzmieniu:

„2a. Deklaracje o wysokości akcyzy pobranej i wpłaconej przez płatnika składa się za pomocą środków komunikacji elektronicznej.”;

39) w art. 104:

a) po ust. 6a dodaje się ust. 6b w brzmieniu:

„6b. Podstawą opodatkowania z tytułu dokonania czynności lub wystąpienia stanów faktycznych, o których mowa w art. 100 ust. 1a, jest średnia wartość rynkowa samochodu osobowego na rynku krajowym, pomniejszona o kwotę podatku od towarów i usług oraz o kwotę akcyzy.”,

b) ust. 8 otrzymuje brzmienie:

„8. Jeżeli wysokość podstawy opodatkowania w przypadku czynności lub stanów faktycznych, o których mowa w art. 100 ust. 1 pkt 2 i 3, ust. 1a oraz 2, bez uzasadnionej przyczyny znacznie odbiega od średniej wartości rynkowej tego samochodu osobowego, organ podatkowy wzywa podatnika do zmiany wysokości podstawy opodatkowania lub wskazania przyczyn uzasadniających podanie jej wysokości w kwocie znacznie odbiegającej od średniej wartości rynkowej samochodu osobowego.”,

c) ust. 11 otrzymuje brzmienie:

„11. Średnią wartością rynkową samochodu osobowego jest wartość ustalana na podstawie notowanej na rynku krajowym w dniu powstania obowiązku podatkowego średniej ceny zarejestrowanego na terytorium kraju samochodu osobowego tej samej marki, tego samego modelu, rocznika oraz – jeżeli jest to możliwe do ustalenia – z tym samym wyposażeniem i o przybliżonym stanie technicznym, co samochód osobowy odpowiednio:

1) nabyty na terytorium kraju;

2) nabyty wewnątrzwspólnotowo;

3) nabyty lub posiadany w przypadkach, o których mowa w art. 100 ust. 1a pkt 2;

4) powstały w wyniku dokonania w pojeździe samochodowym, innym niż samochód osobowy, zarejestrowanym na terytorium kraju zgodnie z przepisami o ruchu drogowym, zmian konstrukcyjnych zmieniających rodzaj tego pojazdu na samochód osobowy.”;

40) w art. 106:

a) po ust. 3a dodaje się ust. 3b–3f brzmieniu:

„3b. W przypadku, o którym mowa w art. 100 ust. 1a pkt 1, podatnik jest obowiązany, bez wezwania organu podatkowego:

1) złożyć deklarację uproszczoną, według ustalonego wzoru, właściwemu naczelnikowi urzędu skarbowego w terminie 14 dni, licząc od dnia powstania obowiązku podatkowego,

2) dokonać obliczenia i zapłaty akcyzy na rachunek właściwego urzędu skarbowego w terminie 30 dni, licząc od dnia powstania obowiązku podatkowego

– nie później jednak niż w dniu złożenia zawiadomienia zgodnie z przepisami o ruchu drogowym o dokonaniu w pojeździe samochodowym, innym niż samochód osobowy, zarejestrowanym na terytorium kraju, zmian konstrukcyjnych zmieniających rodzaj tego pojazdu na samochód osobowy, a w przypadku gdy jego sprzedaż odbyła się przed dniem złożenia tego zawiadomienia – w dniu sprzedaży tego samochodu osobowego.

3c. W przypadku, o którym mowa w art. 100 ust. 1a pkt 2, podatnik jest obowiązany, bez wezwania organu podatkowego:

1) złożyć deklarację uproszczoną, według ustalonego wzoru, właściwemu naczelnikowi urzędu skarbowego w terminie 14 dni, licząc od dnia powstania obowiązku podatkowego,

2) dokonać obliczenia i zapłaty akcyzy na rachunek właściwego urzędu skarbowego w terminie 30 dni, licząc od dnia powstania obowiązku podatkowego

– nie później jednak niż w dniu rejestracji samochodu osobowego na terytorium kraju zgodnie z przepisami o ruchu drogowym.

3d. Deklaracje podatkowe, o których mowa w ust. 1, i deklaracje uproszczone, o których mowa w ust. 2, 3b i 3c, składa się za pomocą środków komunikacji elektronicznej.

3e. Osoby fizyczne nieprowadzące działalności gospodarczej mogą składać deklaracje, o których mowa w ust. 2, 3b i 3c, w postaci papierowej.

3f. W przypadku gdy samochód osobowy stanowi przedmiot współwłasności, jeden ze współwłaścicieli składa deklarację uproszczoną, obejmującą całkowitą kwotę akcyzy do zapłaty oraz złożone pod rygorem odpowiedzialności karnej za fałszywe zeznania oświadczenie, zawarte w tej deklaracji, o następującej treści: „Świadomy odpowiedzialności karnej za złożenie fałszywego oświadczenia oświadczam, że zostałem upoważniony przez pozostałych współwłaścicieli do złożenia tej deklaracji.”. Klauzula ta zastępuje pouczenie organu uprawnionego do odebrania oświadczenia o odpowiedzialności karnej za złożenie fałszywego oświadczenia.”,

b) w ust. 4 pkt 2 otrzymuje brzmienie:

„2) deklaracji uproszczonych, o których mowa w ust. 2, 3b i 3c”;

41) w art. 109:

a) w ust. 1 wyrazy „art. 110 ust. 6 i art. 111 ust. 4” zastępuje się wyrazami „art. 109a ust. 2, art. 110 ust. 6, art. 110a ust. 2a, art. 111 ust. 4 i art. 112 ust. 3a”,

b) po ust. 1 dodaje się ust. 1a w brzmieniu:

„1a. W przypadkach, o których mowa w art. 100 ust. 1a, właściwy naczelnik urzędu skarbowego, dla celów związanych z rejestracją samochodu osobowego na terytorium kraju albo zmianą danych zamieszczonych w dowodzie rejestracyjnym zgodnie z przepisami o ruchu drogowym, wydaje podatnikowi, na jego wniosek, dokument potwierdzający zapłatę akcyzy na terytorium kraju.”,

c) w ust. 2 wyrazy „art. 110 ust. 6 i art. 111 ust. 4” zastępuje się wyrazami „art. 109a ust. 2, art. 110 ust. 6, art. 110a ust. 2a, art. 111 ust. 4 i art. 112 ust. 3a”,

d) po ust. 2 dodaje się ust. 2a–2c w brzmieniu:

„2a. Dla celów związanych z rejestracją samochodu ciężarowego lub specjalnego o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 t, o którym mowa w art. 72 ust. 1 pkt 6a ustawy z dnia 20 czerwca 1997 r. – Prawo o ruchu drogowym (Dz. U. z 2021 r. poz. 450 i 463), niebędącego samochodem osobowym w rozumieniu art. 100 ust. 4, właściwy naczelnik urzędu skarbowego jest obowiązany wydać, na wniosek podmiotu dokonującego nabycia wewnątrzwspólnotowego tego samochodu, dokument potwierdzający brak obowiązku zapłaty akcyzy na terytorium kraju.

2b. Dla celów związanych ze zmianą danych zamieszczonych w dowodzie rejestracyjnym zgodnie z przepisami o ruchu drogowym, w związku z wprowadzeniem w pojeździe zarejestrowanym na terytorium kraju zmian konstrukcyjnych zmieniających rodzaj tego pojazdu na samochód ciężarowy lub specjalny o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 t, o którym mowa w art. 72 ust. 1 pkt 6a ustawy z dnia 20 czerwca 1997 r. – Prawo o ruchu drogowym, niebędący samochodem osobowym w rozumieniu art. 100 ust. 4, właściwy naczelnik urzędu skarbowego jest obowiązany wydać, na wniosek zainteresowanego podmiotu, dokument potwierdzający brak obowiązku zapłaty akcyzy na terytorium kraju.

2c. Do wniosku, o którym mowa w ust. 2–2b, załącza się dokumenty dotyczące samochodu, w szczególności fotografie, plany, schematy, katalogi, informacje od producenta lub inne dostępne dokumenty umożliwiające organowi podatkowemu wydanie dokumentu potwierdzającego brak obowiązku zapłaty akcyzy na terytorium kraju.”,

e) po ust. 3e dodaje się ust. 3f w brzmieniu:

„3f. Przepisy ust. 3–3e stosuje się odpowiednio do sprzedaży nabytego wewnątrzwspólnotowo samochodu ciężarowego lub specjalnego o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 t, o którym mowa w art. 72 ust. 1 pkt 6a ustawy z dnia 20 czerwca 1997 r. – Prawo o ruchu drogowym, niebędącego samochodem osobowym w rozumieniu art. 100 ust. 4.”,

f) uchyla się ust. 4 i 5;

42) w art. 109a uchyla się ust. 9;

43) w art. 110a po ust. 2a dodaje się ust. 2aa w brzmieniu:

„2aa. Przepisy art. 109a ust. 3–8 stosuje się odpowiednio.”;

44) w art. 112 po ust. 3 dodaje się ust. 3a w brzmieniu:

„3a. W przypadku zwolnienia od akcyzy samochodu osobowego, o którym mowa w ust. 3, przywożonego z terytorium państwa członkowskiego, właściwy naczelnik urzędu skarbowego wydaje, na wniosek zainteresowanego podmiotu, zaświadczenie stwierdzające zwolnienie od akcyzy.”;

45) w art. 113 w ust. 1 wprowadzenie do wyliczenia otrzymuje brzmienie:

„Minister właściwy do spraw finansów publicznych może, w drodze rozporządzenia, wprowadzić zwolnienia samochodów osobowych od akcyzy i określić wzór zaświadczenia stwierdzającego takie zwolnienia, w przypadku gdy wynika to z:”;

46) po art. 113 dodaje się art. 113a w brzmieniu:

„Art. 113a. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia, wzory dokumentów, o których mowa w art. 109 ust. 1–2b, art. 109a ust. 2, art. 110 ust. 6, art. 110a ust. 2a i art. 112 ust. 3a, uwzględniając zasady rejestracji samochodów osobowych, samochodów ciężarowych lub specjalnych o dopuszczalnej masie całkowitej do 3,5 t oraz konieczność ich identyfikacji.”;

47) w art. 116 w ust. 5 wyrazy „właściwemu naczelnikowi urzędu skarbowego w sprawach znaków akcyzy” zastępuje się wyrazami „naczelnikowi urzędu celno-skarbowego”;

48) w art. 117 w ust. 2 pkt 2 otrzymuje brzmienie:

„2) przemieszczane na terytorium kraju w wyniku nabycia wewnątrzwspólnotowego poza procedurą zawieszenia poboru akcyzy, chyba że przemieszczanie dotyczy wyrobów, o których mowa w art. 40 ust. 6, które przemieszczane są w celu wprowadzenia ich do składu podatkowego;”;

49) w art. 138d:

a) w ust. 1 wprowadzenie do wyliczenia otrzymuje brzmienie:

„Do prowadzenia dokumentacji kontroli nad produkcją alkoholu etylowego, obrotem nim i jego zużyciem obowiązani są:”,

b) w ust. 2 wprowadzenie do wyliczenia otrzymuje brzmienie:

„Dokumentacja kontroli, o której mowa w ust. 1, powinna umożliwiać w szczególności:”;

50) w art. 138h ust. 2 otrzymuje brzmienie:

„2. Przepisy ust. 1 nie mają zastosowania do:

1) podmiotów produkujących energię elektryczną z generatorów o łącznej mocy nieprzekraczającej 1 MW, która nie jest dostarczana do instalacji połączonych i współpracujących ze sobą, służących do przesyłania tej energii, lecz jest zużywana przez ten podmiot,

2) osób fizycznych produkujących energię elektryczną z generatorów o łącznej mocy nieprzekraczającej 1 MW

– pod warunkiem że od wyrobów energetycznych wykorzystywanych do produkcji tej energii elektrycznej została zapłacona akcyza w należnej wysokości.”;

51) w art. 138n wyrazy „właściwemu naczelnikowi urzędu skarbowego w sprawach znaków akcyzy” zastępuje się wyrazami „naczelnikowi urzędu celno-skarbowego”;

52) art. 138o otrzymuje brzmienie:

„Art. 138o. Podmioty prowadzące działalność w zakresie produkcji piwa, wina, napojów fermentowanych lub wyrobów pośrednich są obowiązane do prowadzenia dokumentacji zawierającej informacje o czynnościach produkcyjnych dotyczących tych wyrobów.”;

53) w art. 138p ust. 1 otrzymuje brzmienie:

„1. Ewidencje i inne dokumentacje, o których mowa w art. 138a–138l i art. 138o, prowadzi się w postaci elektronicznej.”;

54) w art. 138s:

a) pkt 3 i 4 otrzymują brzmienie:

„3) wzory protokołów, o których mowa w art. 138m ust. 1 pkt 2–4,

4) rodzaje dokumentacji, o których mowa w art. 138d ust. 1 i art. 138o, szczegółowy zakres danych, które powinny znajdować się w tych dokumentacjach, a także sposób ich prowadzenia,”,

b) uchyla się pkt 5;

55) w art. 138t:

a) ust. 1 otrzymuje brzmienie:

„1. Podmiot dokonujący sprzedaży na terytorium kraju wyrobów, bez względu na kod CN, zawierających w swym składzie alkohol etylowy o rzeczywistej objętościowej mocy alkoholu przekraczającej 50% objętości skażony:

1) mieszaniną alkoholu izopropylowego (propan-2-ol) i benzoesanu denatonium lub

2) mieszaniną alkoholu tert-butylowego i benzoesanu denatonium, lub

3) alkoholem izopropylowym

– w opakowaniach jednostkowych o pojemności większej niż 1,5 litra lub jednorazowo w łącznej ilości sprzedanych wyrobów większej niż 10 litrów, prowadzi rejestr podmiotów odbierających te wyroby.”,

b) w ust. 2 pkt 1 otrzymuje brzmienie:

„1) rodzaj oraz ilość odebranych wyrobów;”,

c) ust. 7 i 8 otrzymują brzmienie:

„7. Dane, o których mowa w ust. 2, są przechowywane do celów kontroli przez 5 lat, licząc od końca roku kalendarzowego, w którym zostały zamieszczone w rejestrze, o którym mowa w ust. 1.

8. Wpisu do rejestru nie dokonuje się w przypadku, gdy sprzedaż wyrobów, o których mowa w ust. 1, jest potwierdzana fakturą.”;

56) w art. 163a:

a) ust. 3 otrzymuje brzmienie:

„3. Przepisy art. 109a ust. 3–8 stosuje się odpowiednio.”,

b) dodaje się ust. 4 w brzmieniu:

„4. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia, wzór zaświadczenia, o którym mowa w ust. 2, uwzględniając zasady rejestracji samochodów osobowych, o których mowa w ust. 1, oraz konieczność ich identyfikacji.”;

57) po art. 163b dodaje się art. 163c w brzmieniu:

„Art. 163c. 1. W okresie stosowania:

1) rozporządzenia Komisji (UE) nr 651/2014 z dnia 17 czerwca 2014 r. uznającego niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu,

2) rozporządzenia Komisji (UE) nr 1388/2014 z dnia 16 grudnia 2014 r. uznającego niektóre kategorie pomocy udzielanej przedsiębiorstwom prowadzącym działalność w zakresie produkcji, przetwórstwa i wprowadzania do obrotu produktów rybołówstwa i akwakultury za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu o funkcjonowaniu Unii Europejskiej (Dz. Urz. UE L 369 z 24.12.2014, str. 37, z późn. zm.4))

– do zwolnienia, o którym mowa w art. 31b ust. 1 pkt 3–3b, stosuje się przepis odpowiednio art. 44 rozporządzenia Komisji (UE) nr 651/2014 z dnia 17 czerwca 2014 r. uznającego niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu albo art. 45 rozporządzenia Komisji (UE) nr 1388/2014 z dnia 16 grudnia 2014 r. uznającego niektóre kategorie pomocy udzielanej przedsiębiorstwom prowadzącym działalność w zakresie produkcji, przetwórstwa i wprowadzania do obrotu produktów rybołówstwa i akwakultury za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu o funkcjonowaniu Unii Europejskiej.

2. Zwolnienia od akcyzy, o którym mowa w art. 31b ust. 1 pkt 3–3b, nie stosuje się w przypadku podmiotu:

1) na którym ciąży obowiązek zwrotu pomocy wynikający z wcześniejszej decyzji Komisji Europejskiej uznającej pomoc za niezgodną z prawem i z rynkiem wewnętrznym;

2) znajdującego się w trudnej sytuacji, o której mowa odpowiednio w art. 2 pkt 18 rozporządzenia Komisji (UE) nr 651/2014 z dnia 17 czerwca 2014 r. uznającego niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu albo art. 3 pkt 5 rozporządzenia Komisji (UE) nr 1388/2014 z dnia 16 grudnia 2014 r. uznającego niektóre kategorie pomocy udzielanej przedsiębiorstwom prowadzącym działalność w zakresie produkcji, przetwórstwa i wprowadzania do obrotu produktów rybołówstwa i akwakultury za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu o funkcjonowaniu Unii Europejskiej.”.

1) w ust. 11:

a) w zdaniu pierwszym po wyrazach „art. 9 ust. 1 lub 2” dodaje się przecinek i wyrazy „oraz za zezwolenie na wyprzedaż, o którym mowa w art. 95 ust. 4”,

b) skreśla się zdanie drugie;

2) w ust. 12 po wyrazach „art. 9 ust. 1 lub 2” dodaje się przecinek i wyrazy „albo zezwolenie na wyprzedaż, o którym mowa w art. 95 ust. 4”;

3) w ust. 16 po wyrazach „art. 9 ust. 1 lub 2” dodaje się przecinek i wyrazy „albo zezwolenie na wyprzedaż, o którym mowa w art. 95 ust. 4”;

4) w ust. 17 wprowadzenie do wyliczenia otrzymuje brzmienie:

„Przedsiębiorca posiadający zezwolenie, o którym mowa w art. 9 ust. 1 lub 2, lub zezwolenie na wyprzedaż, o którym mowa w art. 95 ust. 4, dokonujący zaopatrzenia w napoje alkoholowe w opakowaniach jednostkowych o ilości nominalnej napoju nieprzekraczającej 300 ml, jest obowiązany, odrębnie w odniesieniu do każdego zezwolenia, do:”;

5) w ust. 18 w pkt 5 we wprowadzeniu do wyliczenia po wyrazach „art. 9 ust. 1 lub 2” dodaje się przecinek i wyrazy „albo zezwolenie na wyprzedaż, o którym mowa w art. 95 ust. 4”;

6) ust. 23 otrzymuje brzmienie:

„23. Do opłat, o których mowa w ust. 11 i 21, stosuje się odpowiednio przepisy ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2020 r. poz. 1325, 1423, 2122, 2123 i 2320 oraz z 2021 r. poz. 72), przy czym uprawnienia organów podatkowych przysługują odpowiednio naczelnikowi urzędu skarbowego, dyrektorowi izby administracji skarbowej, Dyrektorowi Krajowej Informacji Skarbowej, Szefowi Krajowej Administracji Skarbowej i ministrowi właściwemu do spraw finansów publicznych.”;

7) po ust. 23 dodaje się ust. 23a w brzmieniu:

„23a. Organ właściwy w sprawie interpretacji ogólnych, objaśnień i interpretacji indywidualnych przepisów dotyczących opłat, o których mowa w ust. 11 i 21, może wystąpić do ministra właściwego do spraw zdrowia z wnioskiem o zajęcie stanowiska w sprawie. W przypadku interpretacji ogólnych wydawanych na wniosek i interpretacji indywidualnych minister właściwy do spraw zdrowia zajmuje stanowisko w terminie 21 dni od dnia doręczenia wniosku o zajęcie stanowiska, przy czym do terminu do wydania interpretacji ogólnej i interpretacji indywidualnej nie wlicza się okresu od dnia doręczenia tego wniosku do dnia otrzymania stanowiska.”;

8) ust. 24 otrzymuje brzmienie:

„24. Zwrot nadpłaty z tytułu opłaty, o której mowa w ust. 11, oraz dodatkowej opłaty, o której mowa w ust. 21, następuje na wniosek podmiotu, który dokonał ich zapłaty, z wpływów pochodzących z tych opłat, pobranych za:

1) ostatnie półrocze, jeżeli wniosek został rozpatrzony przed przekazaniem wpływów za to półrocze na rachunki bankowe Narodowego Funduszu Zdrowia i gmin;

2) kolejne półrocze następujące po złożeniu wniosku, jeżeli wniosek został rozpatrzony po przekazaniu wpływów za poprzednie półrocze na rachunki bankowe Narodowego Funduszu Zdrowia i gmin.”.

1) w ust. 1 pkt 6a otrzymuje brzmienie:

„6a) dokumentu potwierdzającego zapłatę akcyzy na terytorium kraju albo dokumentu potwierdzającego brak obowiązku zapłaty akcyzy na terytorium kraju albo zaświadczenia stwierdzającego zwolnienie od akcyzy, w rozumieniu przepisów o podatku akcyzowym, jeżeli samochód osobowy, pojazd rodzaju „samochodowy inny”, podrodzaj „czterokołowiec” (kategoria homologacyjna L7e) lub podrodzaj „czterokołowiec lekki” (kategoria homologacyjna L6e), samochód ciężarowy (kategoria homologacyjna N1), podrodzaj „furgon”, „furgon/podest”, „ciężarowo-osobowy”, „terenowy”, „wielozadaniowy” lub „van” lub samochód specjalny (kategoria homologacyjna M1 i N1), został sprowadzony z terytorium państwa członkowskiego Unii Europejskiej i jest rejestrowany po raz pierwszy;”;

2) ust. 1b otrzymuje brzmienie:

„1b. W przypadku nabycia od wyspecjalizowanego salonu sprzedaży, w rozumieniu przepisów o podatku akcyzowym, samochodu osobowego lub pojazdu, o którym mowa w ust. 1 pkt 6a, dokument potwierdzający zapłatę akcyzy na terytorium kraju, dokument potwierdzający brak obowiązku zapłaty akcyzy na terytorium kraju albo zaświadczenie stwierdzające zwolnienie od akcyzy samochodu osobowego może być zastąpione oświadczeniem wyspecjalizowanego salonu sprzedaży, że posiada odpowiednio oryginał lub kopię dokumentu potwierdzającego zapłatę akcyzy na terytorium kraju, oryginał lub kopię dokumentu potwierdzającego brak obowiązku zapłaty akcyzy na terytorium kraju od tego samochodu osobowego lub pojazdu albo oryginał lub kopię zaświadczenia stwierdzającego zwolnienie od akcyzy samochodu osobowego.”.

1) w art. 201 po § 1b dodaje się § 1c i 1d w brzmieniu:

„§ 1c. Organ podatkowy może zawiesić postępowanie:

1) na wniosek lub z urzędu, gdy:

a) pomiędzy postępowaniami w sprawach dotyczących tej samej strony istnieje tego rodzaju związek, że na treść decyzji wydawanej w zawieszanym postępowaniu ma wpływ rozstrzygnięcie sprawy w innym postępowaniu, a rozstrzygnięcie sprawy w tym innym postępowaniu nie stanowi zagadnienia wstępnego, o którym mowa w § 1 pkt 2,

b) stan faktyczny lub zagadnienie prawne będące przedmiotem zawieszanego postępowania i innego postępowania w sprawach dotyczących tej samej strony są podobne, a pomiędzy tymi postępowaniami nie występuje związek, o którym mowa w lit. a;

2) z urzędu, gdy przepis mający wpływ na treść decyzji wydawanej w zawieszanym postępowaniu jest przedmiotem postępowania przed:

a) Trybunałem Konstytucyjnym,

b) Trybunałem Sprawiedliwości Unii Europejskiej,

c) sądem administracyjnym w sprawie stwierdzenia nieważności aktu prawa miejscowego organu jednostki samorządu terytorialnego.

§ 1d. Zawieszenie postępowania na podstawie § 1c może nastąpić pod warunkiem, że:

1) zgodę na zawieszenie postępowania wyrazi strona – w przypadku zawieszania postępowania z urzędu;

2) zawieszeniu postępowania nie sprzeciwiają się strony, które nie wystąpiły z wnioskiem o jego zawieszenie – w przypadku zawieszania postępowania na wniosek.”;

2) w art. 205 po § 1 dodaje się § 1a w brzmieniu:

„§ 1a. W przypadku, o którym mowa w art. 201 § 1c, organ podatkowy:

1) może w każdym czasie podjąć z urzędu zawieszone postępowanie;

2) podejmuje zawieszone postępowanie:

a) gdy wystąpi o to strona – w przypadku postępowania zawieszonego na wniosek,

b) gdy ustąpiły przyczyny uzasadniające jego zawieszenie, w szczególności w dniu powzięcia przez organ podatkowy wiadomości o uprawomocnieniu się decyzji organu podatkowego lub orzeczenia sądu w sprawie będącej przedmiotem postępowania, od którego zakończenia uzależniono podjęcie zawieszonego postępowania.”.

1) w art. 30 § 2 otrzymuje brzmienie:

„§ 2. W wypadkach określonych w art. 54 § 1 i 2, art. 55 § 1 i 2, art. 56 § 1 i 2, art. 63 § 1–6, art. 63a § 1 i 2, art. 64 § 1–6, art. 65 § 1–3, art. 66 § 1, art. 67 § 1 i 2, art. 67a § 1, art. 68 § 1 i 2, art. 69 § 1–3, art. 69a § 1 i 1a, art. 69b § 1, art. 69c § 1, art. 70 § 1, 2 i 4, art. 72, art. 73 § 1 oraz art. 73a § 1 i 2 można orzec przepadek przedmiotów określonych w art. 29 pkt 1–3.”;

2) w art. 31 § 6 i 7 otrzymują brzmienie:

„§ 6. Wykonanie orzeczenia sądu o przepadku wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich oraz urządzeń i maszyn do ich produkcji lub pakowania następuje poprzez ich zniszczenie.

§ 7. Koszty zniszczenia przedmiotów, których przepadek orzeczono, ponosi sprawca czynu zabronionego, chyba że ich wysokość nie przekracza jednej pięćdziesiątej części minimalnego wynagrodzenia.”;

3) w art. 34 § 2 otrzymuje brzmienie:

„§ 2. Sąd może orzec środek karny zakazu prowadzenia określonej działalności gospodarczej w wypadkach określonych w art. 38 § 1 i 2 oraz w razie skazania sprawcy za przestępstwo skarbowe określone w art. 54 § 1, art. 55 § 1, art. 56 § 1, art. 63 § 1–5, art. 63a § 1, art. 64 § 1–6, art. 65 § 1, art. 66 § 1, art. 67 § 1 i 2, art. 68 § 1 i 2, art. 69 § 1–3, art. 69a § 1, art. 69b § 1, art. 69c § 1, art. 70 § 1, 2 i 4, art. 72, art. 73 § 1, art. 73a § 1, art. 76 § 1, art. 77 § 1, art. 78 § 1, art. 80f § 1–4, art. 82 § 1, art. 83 § 1, art. 85 § 1 i 2, art. 86 § 1 i 2, art. 87 § 1 i 2, art. 88 § 1 i 2, art. 89 § 1 i 2, art. 90 § 1 i 2, art. 91 § 1, art. 92 § 1, art. 93, art. 97 § 1 i 2, art. 100 § 1, art. 101 § 1, art. 102 § 1, art. 103 § 1, art. 104 § 1, art. 106c § 1, art. 106d § 1, art. 106j § 1, art. 107 § 1–3, art. 107a § 1 oraz art. 110.”;

4) w art. 38 w § 2 pkt 1 otrzymuje brzmienie:

„1) art. 54 § 1, art. 55 § 1, art. 56 § 1, art. 63 § 1–5, art. 63a § 1, art. 65 § 1, art. 67 § 1, art. 69a § 1, art. 70 § 1, 2 i 4, art. 73a § 1, art. 76 § 1, art. 77 § 1, art. 78 § 1, art. 86 § 1 i 2, art. 87 § 1 i 2, art. 90 § 1, art. 91 § 1 oraz art. 92 § 1, a kwota uszczuplonej należności publicznoprawnej lub wartość przedmiotu czynu zabronionego jest wielka;”;

5) w art. 48 § 2 otrzymuje brzmienie:

„§ 2. Mandatem karnym można nałożyć karę grzywny w granicach nieprzekraczających pięciokrotnej wysokości minimalnego wynagrodzenia.”;

6) w art. 49 § 2 otrzymuje brzmienie:

„§ 2. W wypadkach określonych w art. 54 § 3, art. 55 § 3, art. 56 § 3, art. 63 § 7, art. 63a § 3, art. 64 § 7, art. 66 § 2, art. 67 § 4, art. 68 § 3, art. 69a § 2, art. 69b § 2, art. 69c § 2, art. 70 § 5, art. 73 § 2, art. 73a § 3, art. 86 § 4, art. 87 § 4, art. 88 § 3, art. 89 § 3, art. 90 § 3, art. 107 § 4 oraz art. 107a § 2 można orzec przepadek przedmiotów określonych w § 1.”;

7) w art. 63:

a) § 1 otrzymuje brzmienie:

„§ 1. Kto wbrew przepisom ustawy wydaje wyroby akcyzowe, w stosunku do których zakończono procedurę zawieszenia poboru akcyzy, bez ich uprzedniego oznaczenia znakami akcyzy,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.”,

b) § 3 otrzymuje brzmienie:

„§ 3. Tej samej karze podlega, kto, produkując poza składem podatkowym wyroby akcyzowe, o których mowa w art. 47 ust. 1 pkt 1, 2, 4 lub 5 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, wydaje z magazynu wyrobów gotowych wyroby akcyzowe bez ich uprzedniego oznaczenia znakami akcyzy.”;

8) po art. 63 dodaje się art. 63a w brzmieniu:

„Art. 63a. § 1. Kto wbrew przepisom ustawy sprzedaje wyroby akcyzowe bez ich uprzedniego prawidłowego oznaczenia odpowiednimi znakami akcyzy,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Jeżeli należny podatek akcyzowy jest małej wartości, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny do 720 stawek dziennych.

§ 3. Jeżeli należny podatek akcyzowy nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny za wykroczenia skarbowe.”;

9) w art. 65:

a) § 1 i 2 otrzymują brzmienie:

„§ 1. Kto nabywa, przechowuje, przewozi, przesyła lub przenosi wyroby akcyzowe stanowiące przedmiot czynu zabronionego określonego w art. 63–64, art. 69 § 1 lub 3, art. 69a, art. 73 lub art. 73a, lub pomaga w ich zbyciu, albo te wyroby akcyzowe przyjmuje lub pomaga w ich ukryciu,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Kto nabywa, przechowuje, przewozi, przesyła lub przenosi wyroby akcyzowe, o których na podstawie towarzyszących okoliczności powinien i może przypuszczać, że stanowią one przedmiot czynu zabronionego określonego w art. 63–64, art. 69 § 1 lub 3, art. 69a, art. 73 lub art. 73a, lub pomaga w ich zbyciu albo te wyroby akcyzowe przyjmuje lub pomaga w ich ukryciu,

podlega karze grzywny do 720 stawek dziennych.”,

b) po § 2 dodaje się § 2a i 2b w brzmieniu:

„§ 2a. Kto podejmuje czynności zmierzające bezpośrednio do nabycia wyrobów akcyzowych stanowiących przedmiot czynu zabronionego określonego w art. 63–64, art. 69 § 1 lub 3, art. 69a, art. 73 lub art. 73a,

podlega karze grzywny do 360 stawek dziennych.

§ 2b. Kto podejmuje czynności zmierzające bezpośrednio do nabycia wyrobów akcyzowych, o których na podstawie towarzyszących okoliczności powinien i może przypuszczać, że stanowią one przedmiot czynu zabronionego określonego w art. 63–64, art. 69 § 1 lub 3, art. 69a, art. 73 lub art. 73a,

podlega karze grzywny do 240 stawek dziennych.”,

c) § 4 otrzymuje brzmienie:

„§ 4. Jeżeli kwota podatku narażonego na uszczuplenie nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1–2b

podlega karze grzywny za wykroczenie skarbowe.”;

10) po art. 67 dodaje się art. 67a w brzmieniu:

„Art. 67a § 1. Kto posiada, przechowuje, przewozi, przesyła lub przenosi podrobione lub przerobione znaki akcyzy lub upoważnienie do odbioru banderol,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. W wypadku mniejszej wagi, sprawca czynu zabronionego określonego w § 1

podlega karze grzywny za wykroczenie skarbowe.”;

11) w art. 69a:

a) § 1 otrzymuje brzmienie:

„§ 1. Kto wbrew przepisom ustawy produkuje, magazynuje lub przeładowuje wyroby akcyzowe poza składem podatkowym,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.”,

b) po § 1 dodaje się § 1a w brzmieniu:

„§ 1a. Kto wbrew przepisom ustawy podejmuje czynności zmierzające do produkcji lub magazynowania wyrobów akcyzowych poza składem podatkowym, lub podejmuje czynności mające stworzyć ku temu warunki, w szczególności w tym celu wchodzi w porozumienie z innymi osobami, uzyskuje lub przysposabia środki lub sporządza plan działania,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.”,

c) § 2 otrzymuje brzmienie:

„§ 2. W wypadku mniejszej wagi, sprawca czynu zabronionego określonego w § 1 lub 1a

podlega karze grzywny za wykroczenie skarbowe.”;

12) w art. 70 § 1 otrzymuje brzmienie:

„§ 1. Kto wbrew przepisom ustawy zbywa lub w inny sposób przekazuje znaki akcyzy osobie nieuprawnionej,

podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.”.

„1a. W przypadku ogłoszenia stanu zagrożenia epidemicznego, stanu epidemii lub jeżeli zachodzi prawdopodobieństwo przejściowego ograniczenia dochodów jednostek samorządu terytorialnego, minister właściwy do spraw finansów publicznych może przekazać raty części oświatowej, wyrównawczej, równoważącej i regionalnej subwencji ogólnej wszystkim uprawnionym jednostkom samorządu terytorialnego w terminach wcześniejszych niż określone w ust. 1.”.

„3) zamawiającego w rozumieniu ustawy z dnia 11 września 2019 r. – Prawo zamówień publicznych (Dz. U. poz. 2019, z późn. zm.5)) – w zakresie mającym wpływ na sposób obliczenia ceny w związku z udzielanym zamówieniem publicznym.”.

1) po art. 10 dodaje się art. 10a w brzmieniu:

„Art. 10a. Oleje napędowe wprowadzane do obrotu na stacjach paliwowych oraz gromadzone w stacjach zakładowych są badane na obecność:

1) substancji stosowanych do znakowania lub barwienia wyrobów energetycznych w rozumieniu ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym;

2) substancji, które mogą wpłynąć na zmianę ich klasyfikacji do właściwego kodu CN, o którym mowa w art. 89 ust. 1 pkt 6 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym – w przypadku gdy nie stwierdzono w nich substancji, o których mowa w pkt 1.”;

2) w art. 23 dodaje się ust. 3 w brzmieniu:

„3. Przepisów ust. 1 i 2 nie stosuje się w przypadku stwierdzenia, w wyniku kontroli, obecności substancji, o których mowa w art. 10a, w olejach napędowych, o których mowa w tym przepisie.”;

3) w art. 24:

a) ust. 1 otrzymuje brzmienie:

„1. Jeżeli przeprowadzone badania wykazały, że paliwo nie spełnia wymagań jakościowych określonych w ustawie, lub w olejach napędowych, o których mowa w art. 10a, stwierdzono obecność substancji, o których mowa w tym przepisie, Zarządzający, w drodze decyzji, nakłada na kontrolowanego obowiązek uiszczenia kwoty stanowiącej równowartość kosztów przeprowadzonych badań próbki przeznaczonej do badań, o której mowa w art. 22 ust. 2.”,

b) po ust. 3 dodaje się ust. 3a w brzmieniu:

„3a. W przypadku olejów napędowych, o których mowa w art. 10a, przepis ust. 3 stosuje się, jeżeli badanie próbki kontrolnej nie wykaże obecności substancji, o których mowa w art. 10a.”;

4) po art. 26b dodaje się art. 26c w brzmieniu:

„Art. 26c. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia:

1) metody badania oleju napędowego na obecność substancji, o których mowa w art. 10a,

2) substancje, o których mowa w art. 10a pkt 2

– uwzględniając stan wiedzy technicznej lub metody określone w odpowiednich normach.”;

5) po art. 27 dodaje się art. 27a w brzmieniu:

„Art. 27a. W przypadku gdy z protokołu, o którym mowa w art. 27 ust. 1, wynika, że w próbce lub próbce kontrolnej oleju napędowego:

1) stwierdzono obecność substancji, o których mowa w art. 10a, wojewódzki inspektor Inspekcji Handlowej przekazuje niezwłocznie, poświadczone za zgodność z oryginałem, wyniki badań i akta przeprowadzonej kontroli właściwemu dla siedziby przedsiębiorcy naczelnikowi urzędu skarbowego właściwemu w zakresie podatku akcyzowego;

2) nie stwierdzono obecności substancji, o których mowa w art. 10a, wojewódzki inspektor Inspekcji Handlowej przekazuje, w terminie do 25. dnia miesiąca następującego po miesiącu, w którym przekazano mu ten protokół, informacje zawierające dane przedsiębiorcy oraz dotyczące lokalizacji stacji paliwowej albo stacji zakładowej dyrektorowi izby administracji skarbowej właściwemu dla siedziby wojewódzkiego inspektora Inspekcji Handlowej.”.

„18) dokument potwierdzający brak obowiązku zapłaty akcyzy na terytorium kraju od samochodu osobowego albo samochodu ciężarowego lub specjalnego o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 t, wydany na podstawie art. 109 ust. 2–2b ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2020 r. poz. 722, z późn. zm.7))”.

„4a. Dane zgromadzone w rejestrze udostępnia się Szefowi Krajowej Administracji Skarbowej w drodze teletransmisji, jeżeli dane te są niezbędne do realizacji jego ustawowych zadań oraz jednostka organizacyjna Krajowej Administracji Skarbowej będąca odbiorcą danych spełnia łącznie następujące warunki:

1) posiada urządzenia umożliwiające odnotowanie w rejestrze, kto, kiedy, w jakim celu oraz jakie dane uzyskał;

2) posiada zabezpieczenia techniczne i organizacyjne uniemożliwiające wykorzystanie danych niezgodnie z celem ich uzyskania;

3) specyfika lub zakres wykonywanych zadań uzasadnia takie udostępnienie.”.

1) użyte w art. 12a w ust. 2 i w art. 12d w ust. 1 w pkt 1 wyrazy „wewnątrzwspólnotowej dostawy towarów” zastępuje się wyrazami „wewnątrzwspólnotowego nabycia towarów”;

2) w art. 12f dodaje się ust. 8 w brzmieniu:

„8. Kwotę należnej opłaty pomniejsza się o kwotę opłaty naliczonej od napojów zwróconych podmiotowi obowiązanemu do zapłaty opłaty.”;

3) w art. 12g w ust. 2 po pkt 5 dodaje się pkt 5a w brzmieniu:

„5a) kwotę opłaty naliczonej od napojów zwróconych, pomniejszającą kwotę należnej opłaty zgodnie z art. 12f ust. 8;”;

4) art. 12j otrzymuje brzmienie:

„Art. 12j. 1. Do opłaty i dodatkowej opłaty, o której mowa w art. 12i ust. 1, stosuje się odpowiednio przepisy ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2020 r. poz. 1325, z późn. zm.8)), przy czym uprawnienia organów podatkowych przysługują odpowiednio naczelnikowi urzędu skarbowego, dyrektorowi izby administracji skarbowej, Dyrektorowi Krajowej Informacji Skarbowej, Szefowi Krajowej Administracji Skarbowej i ministrowi właściwemu do spraw finansów publicznych.

2. Organ właściwy w sprawie interpretacji ogólnych, objaśnień i interpretacji indywidualnych przepisów dotyczących opłaty i dodatkowej opłaty, o której mowa w art. 12i ust. 1, może wystąpić do ministra właściwego do spraw zdrowia z wnioskiem o zajęcie stanowiska w sprawie. W przypadku interpretacji ogólnych wydawanych na wniosek i interpretacji indywidualnych minister właściwy do spraw zdrowia zajmuje stanowisko w terminie 21 dni od dnia doręczenia wniosku o zajęcie stanowiska, przy czym do terminu do wydania interpretacji ogólnej i interpretacji indywidualnej nie wlicza się okresu od dnia doręczenia tego wniosku do dnia otrzymania stanowiska.”.

„4) zapewnić odczynniki i sprzęt techniczny oraz – w przypadkach przewidzianych przez przepisy odrębne – przyrządy pomiarowe podlegające prawnej kontroli metrologicznej, niezbędne do kontroli ilości i jakości surowców, półproduktów i wyrobów gotowych;”.

„3) przemieszczanych, w ramach procedury zawieszenia poboru akcyzy, z zastosowaniem:

a) e-AD, o którym mowa w art. 2 ust. 1 pkt 15 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym:

– z nadanym numerem referencyjnym, uzyskanym z krajowego systemu teleinformatycznego, o którym mowa w art. 2 ust. 1 pkt 26 lit. a tej ustawy, albo

– przekazanego do krajowego systemu teleinformatycznego, o którym mowa w art. 2 ust. 1 pkt 26 lit. a tej ustawy, przez właściwe władze innego niż Rzeczpospolita Polska państwa członkowskiego Unii Europejskiej, albo

b) dokumentu zastępującego e-AD, o którym mowa w art. 2 ust. 1 pkt 15a ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym.”.

1) we wprowadzeniu do wyliczenia wyrazy „21 900 000 zł” zastępuje się wyrazami „51 500 000 zł”;

2) pkt 3–10 otrzymują brzmienie:

„3) w 2021 r. – 3 800 000 zł;

4) w 2022 r. – 3 800 000 zł;

5) w 2023 r. – 3 800 000 zł;

6) w 2024 r. – 3 800 000 zł;

7) w 2025 r. – 3 800 000 zł;

8) w 2026 r. – 3 800 000 zł;

9) w 2027 r. – 3 800 000 zł;

10) w 2028 r. – 3 800 000 zł.”.

1) po art. 15zzj dodaje się art. 15zzja w brzmieniu:

„Art. 15zzja. 1. Przedłuża się do dnia 30 czerwca 2021 r. dla podatników podatku dochodowego od osób prawnych termin do:

1) złożenia zeznania o wysokości dochodu osiągniętego (straty poniesionej) w roku podatkowym, który zakończył się w okresie od dnia 1 grudnia 2020 r. do dnia 28 lutego 2021 r.,

2) wpłaty podatku należnego wykazanego w zeznaniu, o którym mowa w pkt 1, albo różnicy między podatkiem należnym od dochodu wykazanego w tym zeznaniu a sumą należnych zaliczek za okres od początku roku

– o którym mowa w art. 27 ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2020 r. poz. 1406, z późn. zm.10)).

2. Przedłuża się do dnia 30 czerwca 2021 r. termin do wykonania przez podatników podatku dochodowego od osób prawnych obowiązku, o którym mowa w art. 7aa ust. 9 pkt 2 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych, jeżeli pierwszy rok opodatkowania tych podatników ryczałtem od dochodów spółek kapitałowych rozpoczyna się w okresie od dnia 1 stycznia 2021 r. do dnia 1 marca 2021 r.”;

2) w art. 31l:

a) w ust. 1 wyrazy „od dnia odwołania stanu zagrożenia epidemicznego i stanu epidemii ogłoszonego w związku z COVID-19” zastępuje się wyrazami „od dnia 1 sierpnia 2021 r.”,

b) w ust. 2 wyrazy „do dnia odwołania stanu zagrożenia epidemicznego i stanu epidemii ogłoszonego w związku z COVID-19” zastępuje się wyrazami „do dnia 31 lipca 2021 r.”;

3) w art. 31ya w ust. 3 w zdaniu pierwszym po wyrazach „2019 r.” dodaje się wyrazy „lub 2020 r.”;

4) w art. 31z:

a) w ust. 1 w pkt 2 kropkę zastępuje się średnikiem i dodaje się pkt 3 i 4 w brzmieniu:

„3) do dnia 30 września 2021 r. – w przypadku gdy termin ten upływa w okresie od dnia 1 lutego 2021 r. do dnia 30 czerwca 2021 r.;

4) o 3 miesiące – w przypadku gdy termin ten upływa w okresie od dnia 1 lipca 2021 r. do dnia 31 grudnia 2021 r.”,

b) w ust. 2 w pkt 2 kropkę zastępuje się średnikiem i dodaje się pkt 3 i 4 w brzmieniu:

„3) do dnia 30 września 2021 r. – w przypadku gdy termin ten upływa w okresie od dnia 1 lutego 2021 r. do dnia 30 czerwca 2021 r.;

4) o 3 miesiące – w przypadku gdy termin ten upływa w okresie od dnia 1 lipca 2021 r. do dnia 31 grudnia 2021 r.”.

1) w art. 15 w zdaniu pierwszym po wyrazach „stają się nieważne” dodaje się przecinek i wyrazy „a postępowania w sprawie nadania NSP wszczęte przed tym dniem umarza się z mocy prawa”;

2) w art. 17 wyrazy „do dnia 30 września 2020 r.” zastępuje się wyrazami „do dnia 28 lutego 2021 r.”.

1) w art. 66 w pkt 3, w art. 85a w ust. 1 we wprowadzeniu do wyliczenia po wyrazach „ustawy zmienianej w art. 14” dodaje się wyrazy „ , w tym finansowania utworzenia lub prowadzenia i utrzymywania systemu informatycznego, o którym mowa w art. 43f ust. 1 ustawy zmienianej w art. 14,”;

2) po art. 72 dodaje się art. 72a w brzmieniu:

„Art. 72a. W roku 2021 w celu realizacji ustawy Prezes Rady Ministrów może, w drodze rozporządzenia, dokonywać przeniesienia planowanych dochodów i wydatków, w tym wynagrodzeń, między częściami, działami i rozdziałami budżetu państwa, z zachowaniem przeznaczenia środków publicznych wynikającego z ustawy budżetowej, a do czasu jego wejścia w życie dochody i wydatki mogą być realizowane w ramach dotychczasowych części, działów i rozdziałów.”;

3) art. 81 otrzymuje brzmienie:

„Art. 81. Ustawa wchodzi w życie po upływie 14 dni od dnia ogłoszenia, z wyjątkiem:

1) art. 66 pkt 2 i 3, który wchodzi w życie z dniem 15 maja 2021 r.;

2) art. 53 pkt 1, 3, 4 i 6 oraz art. 66 pkt 1, które wchodzą w życie z dniem 1 lipca 2023 r.”.

2. WIA wydana przed dniem wejścia w życie niniejszej ustawy jest ważna przez okres 5 lat od dnia wejścia w życie niniejszej ustawy.

3. Do WIA wydanych przed dniem wejścia w życie niniejszej ustawy stosuje się przepisy art. 7h–7hb oraz art. 7k ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą. Wniosków o wydanie WIA zamieszczonych w Biuletynie Informacji Publicznej organu podatkowego przed dniem wejścia w życie niniejszej ustawy nie usuwa się z Biuletynu Informacji Publicznej tego organu.

4. Podmiot, który w dniu wejścia w życie niniejszej ustawy, na podstawie art. 7h ust. 2 ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, stosował WIA, która utraciła ważność zgodnie z art. 7h ust. 1 ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, może dalej ją stosować, nie dłużej jednak niż przez okres sześciu miesięcy od dnia utraty jej ważności, pod warunkiem że dotyczy ona wyrobu akcyzowego albo samochodu osobowego, będącego przedmiotem działalności gospodarczej posiadacza WIA.

2. Do wniosków, o których mowa w art. 31d ust. 5 ustawy zmienianej w art. 1, złożonych i nierozpatrzonych przed dniem wejścia w życie niniejszej ustawy, stosuje się przepisy ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą.

2. Do postępowań w sprawach wykreślenia pośredniczącego podmiotu tytoniowego z rejestru pośredniczących podmiotów tytoniowych w rozumieniu ustawy zmienianej w art. 1 oraz postępowań w sprawach cofnięcia zezwolenia, o którym mowa w art. 84 ust. 1 ustawy zmienianej w art. 1, wszczętych i niezakończonych przed dniem wejścia w życie niniejszej ustawy, stosuje się przepisy ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, z tym że do takich postępowań, wszczętych przed dniem wejścia w życie niniejszej ustawy z powodu powstania zaległości z tytułu podatków stanowiących dochód budżetu państwa, wynikających z decyzji określającej lub ustalającej wysokość zobowiązania podatkowego, stosuje się przepisy ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą.

3. Do postępowań w sprawach cofnięcia decyzji, o której mowa w art. 64 ust. 3 lub art. 65 ust. 8 ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, wszczętych i niezakończonych przed dniem wejścia w życie niniejszej ustawy, stosuje się przepisy ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą.

2. Przepis ust. 1 stosuje się odpowiednio do podmiotów, dla których obowiązek prowadzenia dokumentacji, o której mowa w art. 138d ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą, powstanie od dnia wejścia w życie niniejszej ustawy.

3. Podmioty obowiązane do prowadzenia ewidencji, o której mowa w art. 138l ustawy zmienianej w art. 1, mogą ją prowadzić na dotychczasowych zasadach, w szczególności z zastosowaniem wzorów tej ewidencji, szczegółowego zakresu danych, które powinny się w niej znajdować, oraz sposobu jej prowadzenia, określonych w przepisach wykonawczych wydanych na podstawie art. 138s ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, nie dłużej jednak niż do dnia 31 grudnia 2021 r.

4. Podmioty obowiązane do prowadzenia dokumentacji, o której mowa w art. 138o ustawy zmienianej w art. 1, mogą ją prowadzić na dotychczasowych zasadach, w szczególności z zastosowaniem wzorów tej dokumentacji, szczegółowego zakresu danych, które powinny się w niej znajdować, sposobu jej prowadzenia oraz jej rodzajów, określonych w przepisach wykonawczych wydanych na podstawie art. 138s ustawy zmienianej w art. 1, w brzmieniu dotychczasowym, nie dłużej jednak niż do dnia 31 grudnia 2021 r.