REKLAMA

Dziennik Ustaw - rok 2019 poz. 2534

ROZPORZĄDZENIE

MINISTRA FINANSÓW1)

z dnia 24 grudnia 2019 r.

w sprawie ewidencji i innych dokumentacji dotyczących wyrobów akcyzowych i znaków akcyzy

Na podstawie art. 138s ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2019 r. poz. 864, z późn. zm.2) ) zarządza się, co następuje:

Rozdział 1

Przepisy ogólne

§ 1. [Zakres regulacji]

1) szczegółowy zakres danych, które powinny znajdować się w ewidencjach, o których mowa w art. 138a ust. 1, art. 138b, art. 138c, art. 138e–138g i art. 138l ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, zwanej dalej „ustawą”, oraz protokołach, o których mowa w art. 138m ust. 1 ustawy;

2) sposób prowadzenia ewidencji, o których mowa w art. 138a ust. 1, art. 138b, art. 138c, art. 138e–138l ustawy;

3) wzory ewidencji, o której mowa w art. 138l ustawy, oraz protokołów, o których mowa w art. 138m ust. 1 pkt 2–4 ustawy;

4) rodzaje ksiąg kontroli, o których mowa w art. 138d ust. 1 ustawy, szczegółowy zakres danych, które powinny znajdować się w tych księgach, oraz ich wzory, a także sposób ich prowadzenia;

5) rodzaje dokumentacji, o której mowa w art. 138o ustawy, szczegółowy zakres danych, które powinny znajdować się w tej dokumentacji, oraz jej wzory, a także sposób jej prowadzenia.

Rozdział 2

Sposób prowadzenia ewidencji, ksiąg kontroli i innych dokumentacji

§ 2. [Sposób prowadzenia ewidencji, ksiąg kontroli i innych dokumentacji]

2. Wpisów do dokumentacji dokonuje się niezwłocznie po zakończeniu czynności lub zaistnieniu stanu faktycznego, podlegających wpisaniu, nie później jednak niż następnego dnia roboczego.

3. W przypadku:

1) zużycia energii elektrycznej, użycia wyrobów gazowych albo wyrobów węglowych, wpisów do ewidencji prowadzonej odpowiednio przez podatnika zużywającego energię elektryczną, o którym mowa w art. 9 ust. 1 pkt 3 i 4 ustawy, pośredniczący podmiot gazowy albo pośredniczący podmiot węglowy, dokonuje się nie rzadziej niż raz w miesiącu;

2) informacji dotyczących zużywanych wyrobów zwolnionych od akcyzy ze względu na ich przeznaczenie, których ilość ustalana jest na podstawie współczynnikowo określonego poziomu ich zużycia przez poszczególne urządzenia, wskazanego w dokumentacji prowadzonej przez podmiot zużywający – wpisów do ewidencji, o której mowa w art. 138f ustawy, prowadzonej przez podmiot zużywający, dokonuje się raz w miesiącu, po zweryfikowaniu ilości podczas dokładnej i rzeczywistej kontroli zużycia.

§ 3. [Ilość energii elektrycznej w ewidencji, o której mowa w art. 138h ust. 1 pkt 1 ustawy o podatku akcyzowym]

§ 4. [Ewidencja banderol podatkowych]

2. W ewidencji banderol podatkowych jako wydanie wpisuje się także otrzymanie nowych banderol w zamian za banderole utracone, uszkodzone albo zniszczone w procesie oznaczania wyrobów akcyzowych w ramach dopuszczalnych norm strat banderol w stosunku do łącznej liczby banderol wykorzystanych w ciągu miesiąca kalendarzowego do oznaczania wyrobów akcyzowych.

3. Podstawę dokonania odpowiednich wpisów do ewidencji banderol podatkowych stanowi dokument rozliczeniowy, o którym mowa w przepisach wykonawczych wydanych na podstawie art. 132 ust. 5 ustawy.

§ 5. [Prowadzenie dokumentacji w formie papierowej]

2. Podmiot prowadzący ewidencję, o której mowa w art. 138h–138j ustawy, w formie papierowej, dokonuje jej zamknięcia i miesięcznego podsumowania, w terminie do 25. dnia miesiąca następującego po miesiącu, którego dotyczy ewidencja.

3. W przypadku zastąpienia ewidencji prowadzonej w formie papierowej dokumentacją prowadzoną na podstawie przepisów o rachunkowości, podmiot prowadzący dokumentację dokonuje jej zamknięcia i miesięcznego podsumowania za każdy miesiąc kalendarzowy, w terminie do 15. dnia miesiąca następującego po miesiącu, którego dotyczy dokumentacja.

4. Stan ewidencyjny ustalony w wyniku zamknięcia i podsumowania dokumentacji, o których mowa w ust. 1–3, przenosi się na następny miesiąc jako stan początkowy.

§ 6. [Ustalony rzeczywisty stan zapasów wyrobów akcyzowych]

§ 7. [Raport z ewidencji prowadzonej w formie elektronicznej]

§ 8. [Prowadzenie dokumentacji w formie papierowej]

2. Przeszycia kart dokumentacji oraz opatrzenia przeszycia plombą właściwego naczelnika urzędu celno-skarbowego, przy użyciu plombownicy stosowanej do plombowania dokumentacji prowadzonych przez organ Krajowej Administracji Skarbowej, nie stosuje się w przypadku dokumentacji, o których mowa w § 16, § 19 i § 20, które przed rozpoczęciem wypełniania powinny zostać zarejestrowane i opatrzone pieczęcią przez właściwego naczelnika urzędu celno-skarbowego.

3. Wpisów do dokumentacji należy dokonywać w sposób trwały i wyraźny. Zmiany i poprawki powinny być dokonywane w taki sposób, aby przekreślony pierwotny tekst pozostał czytelny. Każda zmiana lub poprawka powinna zostać potwierdzona podpisem osoby dokonującej zmiany lub poprawki z podaniem daty wprowadzenia oraz w razie potrzeby opisana w rubryce „uwagi”.

§ 9. [Prowadzenie dokumentacji w formie elektronicznej]

2. Dokumentacja w formie elektronicznej prowadzona jest zgodnie z pisemną instrukcją obsługi programu komputerowego wykorzystywanego do prowadzenia tej dokumentacji i w taki sposób, aby:

1) umożliwiała wgląd w treść dokonywanych wpisów oraz zapewniała ochronę przechowywanych danych przed zniekształceniem lub utratą;

2) umożliwiała dokonywanie korekty danych wyłącznie przy opatrzeniu jej adnotacją osoby dokonującej tej korekty oraz daty jej dokonania;

3) pozwalała na drukowanie wpisów i raportów, o których mowa w § 7, w porządku chronologicznym;

4) uniemożliwiała usuwanie wpisów.

3. Podmiot prowadzący dokumentację w formie elektronicznej przechowuje kopię dokumentacji zapisaną na informatycznym nośniku danych, w sposób zapewniający ochronę przechowywanych danych przed zniekształceniem lub utratą, lub w formie wydruku sporządzonego za okresy jednodniowe.

Rozdział 3

Księgi kontroli nad produkcją alkoholu etylowego, obrotem nim i jego zużyciem

§ 10. [Księgi kontroli]

1) księga kontroli przerobu alkoholu etylowego określonego w poz. 17 załącznika nr 2 do ustawy, zwanego w niniejszym rozdziale „alkoholem etylowym”, na ocet;

2) księga kontroli rektyfikacji i odwadniania alkoholu etylowego;

3) księga kontroli produkcji i rozlewu napojów spirytusowych określonych w poz. 18 załącznika nr 2 do ustawy, zwanych w niniejszym rozdziale „napojami spirytusowymi”;

4) księga kontroli produkcji i rozchodu alkoholu etylowego prowadzona przez gorzelnię.

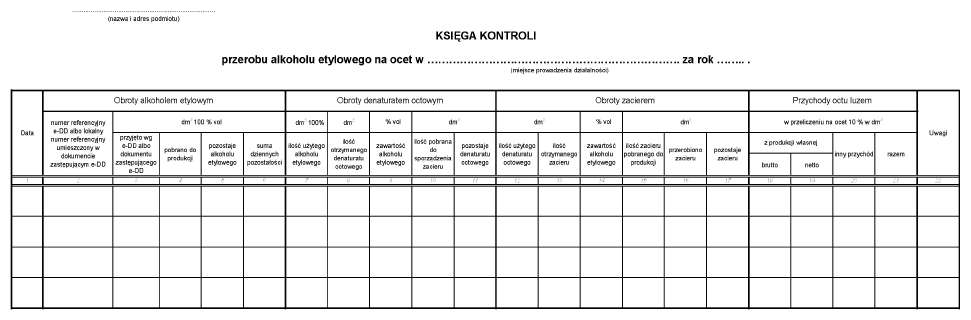

§ 11. [Księga kontroli przerobu alkoholu etylowego]

1) datę wykonania czynności podlegającej wpisaniu;

2) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD;

3) obroty alkoholem etylowym, w tym ilość alkoholu etylowego przyjętego, pobranego do produkcji, użytego do wyprodukowania denaturatu octowego, pozostającego na stanie oraz sumę dziennych pozostałości;

4) obroty denaturatem octowym, w tym ilość otrzymanego, pobranego do sporządzania zacieru, użytego do wyprodukowania zacieru oraz pozostającego na stanie denaturatu octowego;

5) zawartość alkoholu etylowego w denaturacie octowym;

6) obroty zacierem, w tym ilość otrzymanego, pobranego do produkcji octu, przerobionego oraz pozostającego na stanie zacieru;

7) zawartość alkoholu etylowego w zacierze;

8) przychody octu luzem w przeliczeniu na ocet 10%.

2. Wzór księgi kontroli, o której mowa w § 10 pkt 1, określa załącznik nr 1 do rozporządzenia.

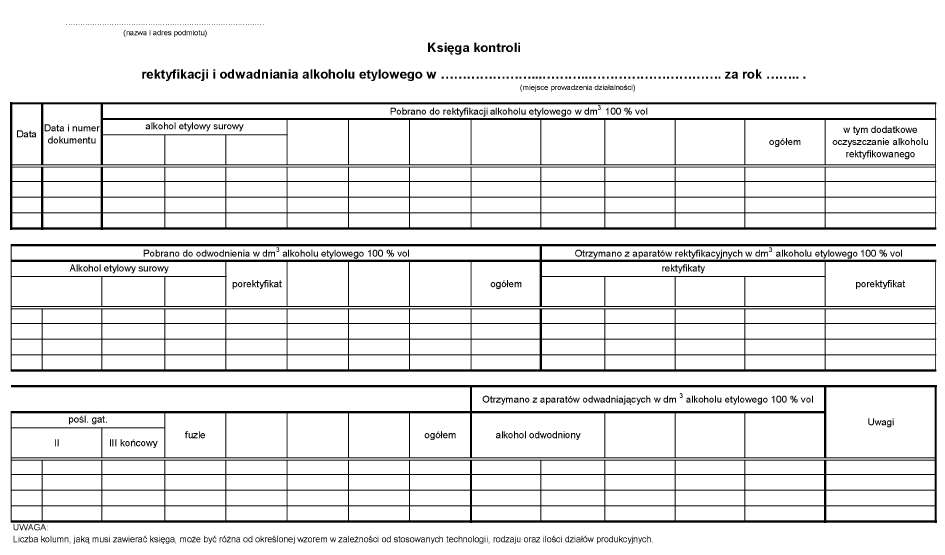

§ 12. [Księga kontroli rektyfikacji i odwadniania alkoholu etylowego]

1) datę wykonania czynności podlegającej wpisaniu;

2) datę wystawienia i numer dokumentu, na podstawie którego pobrano alkohol etylowy do rektyfikacji i odwadniania;

3) ilości alkoholu etylowego pobranego do rektyfikacji lub odwodnienia;

4) ilości otrzymanego alkoholu etylowego zawartego w rektyfikacie, alkoholu odwodnionym i innych frakcjach otrzymanych z aparatu.

2. Wzór księgi kontroli, o której mowa w § 10 pkt 2, określa załącznik nr 2 do rozporządzenia.

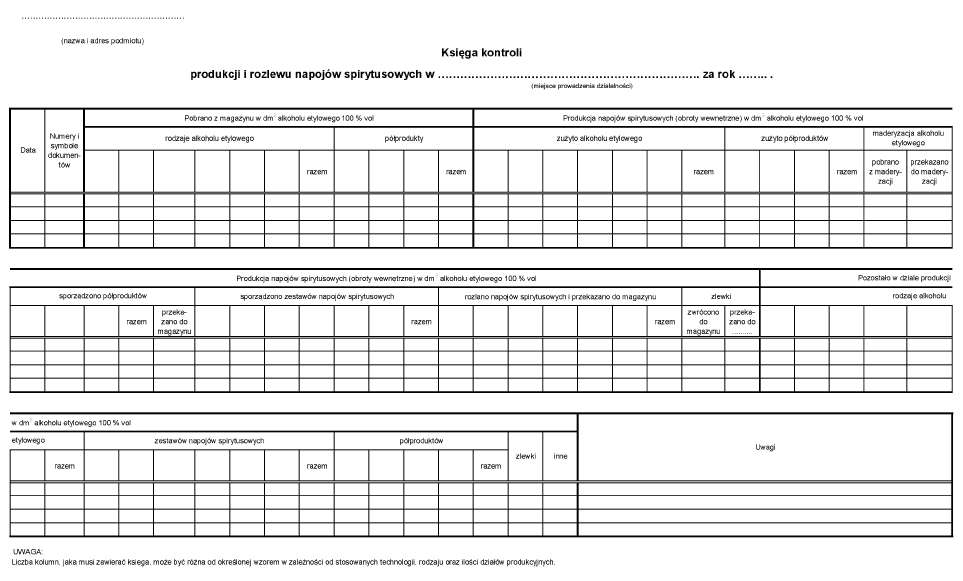

§ 13. [Księga kontroli produkcji i rozlewu napojów spirytusowych]

1) datę wykonania czynności podlegającej wpisaniu;

2) numer i symbol dokumentu, na podstawie którego pobrano alkohol etylowy z magazynu do produkcji i rozlewu napojów spirytusowych;

3) obroty alkoholem etylowym, w tym ilości alkoholu etylowego pobranego z magazynu, zużytego do produkcji napojów spirytusowych, pozostającego w dziale produkcji;

4) obroty półproduktami, w tym ilości półproduktów pobranych z magazynu, sporządzonych i zużytych do produkcji napojów spirytusowych, przekazanych do magazynu oraz pozostających w dziale produkcji;

5) obroty zestawami napojów spirytusowych, w tym ilości zestawów napojów spirytusowych sporządzonych, pozostających w dziale produkcji, rozlanych i przekazanych do magazynu;

6) obroty alkoholem etylowym poddanym maderyzacji, w tym ilości alkoholu etylowego przekazanego do maderyzacji oraz pobranego z maderyzacji;

7) obroty alkoholem etylowym zawartym w zlewkach, w tym ilości zlewek powstałych i przekazanych do magazynu.

2. Wzór księgi kontroli, o której mowa w § 10 pkt 3, określa załącznik nr 3 do rozporządzenia.

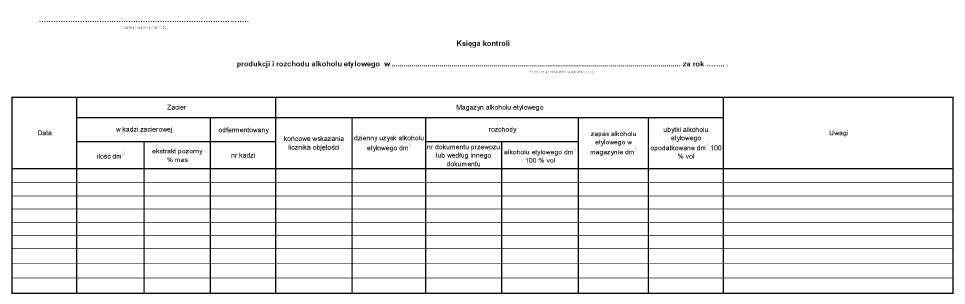

§ 14. [Księga kontroli produkcji i rozchodu alkoholu etylowego prowadzona przez gorzelnię]

1) datę wykonania czynności podlegającej wpisaniu;

2) ilość i ekstrakt pozorny dla każdego sporządzanego zacieru słodkiego;

3) numer kadzi fermentacyjnej, do której przepompowano sporządzony zacier słodki;

4) końcowe wskazania licznika objętości alkoholu etylowego;

5) dzienny uzysk, rozchody i zapas alkoholu etylowego;

6) wysokość ubytków alkoholu etylowego podlegających opodatkowaniu podatkiem akcyzowym.

2. W księdze kontroli produkcji i rozchodu alkoholu etylowego odnotowuje się przebieg produkcji alkoholu etylowego oraz zmiany w produkcji alkoholu etylowego niewynikające ze zmiany ilości zacierów w czasie procesu fermentacji lub zmiany surowca, zmiany w produkcji wynikające z awarii urządzeń oraz wyniki codziennej obserwacji stanu naczynia przelewowego w szafce stągwi oraz posadzki pomieszczeń magazynowych, w których przechowuje się alkohol etylowy.

3. W przypadku stosowania w gorzelni licznika objętości, w księdze kontroli produkcji i rozchodu alkoholu etylowego zamieszcza się informacje o:

1) otwarciu i badaniu licznika objętości – podając datę i przyczynę otwarcia, stan początkowy i końcowy licznika oraz stan zamknięć urzędowych;

2) przyczynach powstania usterek – podając datę, godzinę i stan licznika objętości lub innego urządzenia pomiarowego.

4. Przepis ust. 3 stosuje się odpowiednio w razie wycieku alkoholu etylowego spowodowanego awarią urządzeń lub powstałego wskutek zdarzenia losowego lub siły wyższej.

5. W księdze kontroli produkcji i rozchodu alkoholu etylowego odnotowuje się także każdą ilość alkoholu etylowego wydawaną z magazynu gorzelni.

6. Wzór księgi kontroli produkcji i rozchodu alkoholu etylowego określa załącznik nr 4 do rozporządzenia.

Rozdział 4

Rodzaje dokumentacji, o której mowa w art. 138o ustawy, szczegółowy zakres danych, które powinny znajdować się w tej dokumentacji, oraz jej wzory

§ 15. [Obowiązek odnotowywania czynności produkcyjnych dotyczących sporządzenia warki piwa oraz rozlewu i obrotu piwem]

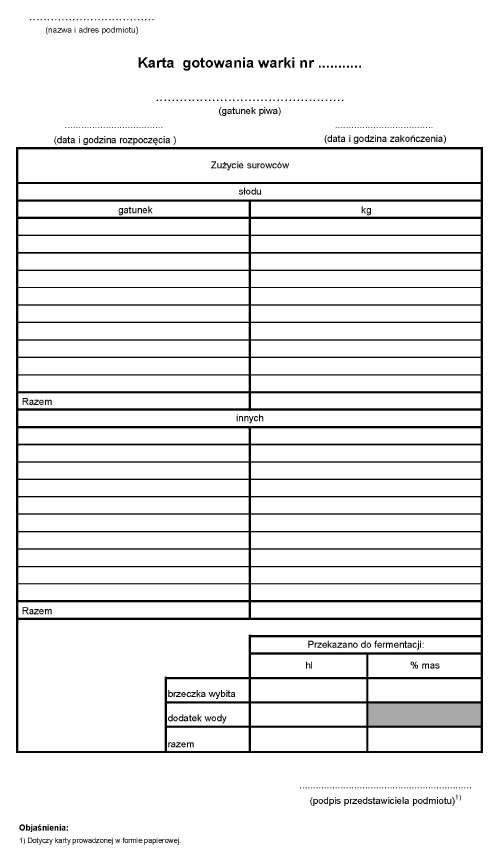

1) karcie gotowania warki;

2) księdze kontroli produkcji piwa.

§ 16. [Zawartość karty gotowania warki]

1) gatunek piwa;

2) datę i godzinę rozpoczęcia i zakończenia warki;

3) gatunki i ilości słodów zużytych do produkcji piwa;

4) rodzaje i ilości surowców niesłodowanych zużytych do produkcji piwa;

5) ilość i ekstrakt brzeczki wybitej;

6) ilość dodanej wody.

2. Wzór karty gotowania warki określa załącznik nr 5 do rozporządzenia.

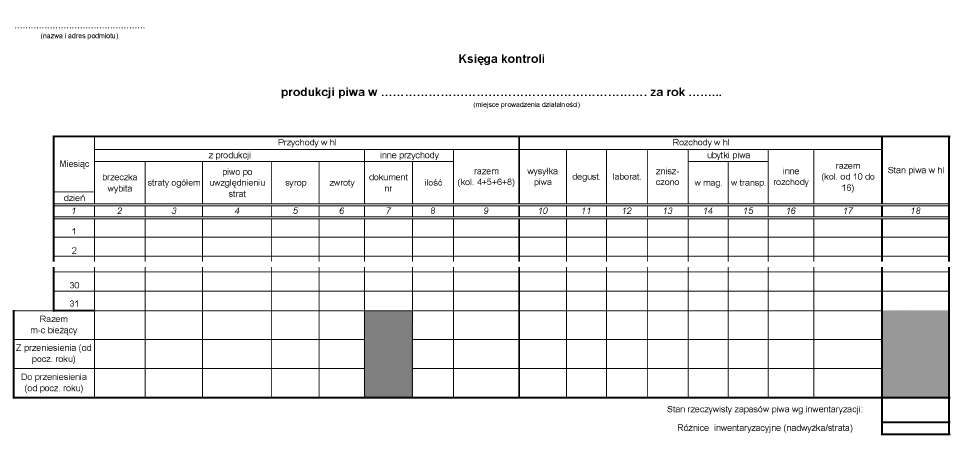

§ 17. [Zawartość księgi kontroli produkcji]

1) datę wykonania czynności produkcyjnej;

2) przychody piwa, w tym ilość brzeczki wybitej, wysokość strat ogółem, piwo po uwzględnieniu strat, syrop lub inne dodatki, zwroty i inne przychody piwa, wyrażone w hektolitrach;

3) rozchody piwa, w tym ilość piwa wysłanego, przekazanego do degustacji, przekazanego do laboratorium, zniszczonego, ubytki piwa powstałe w magazynie i transporcie, wyrażone w hektolitrach;

4) stan piwa wyrażony w hektolitrach.

2. Wzór księgi kontroli produkcji piwa określa załącznik nr 6 do rozporządzenia.

§ 18. [Obowiązek odnotowywania czynności produkcyjnych]

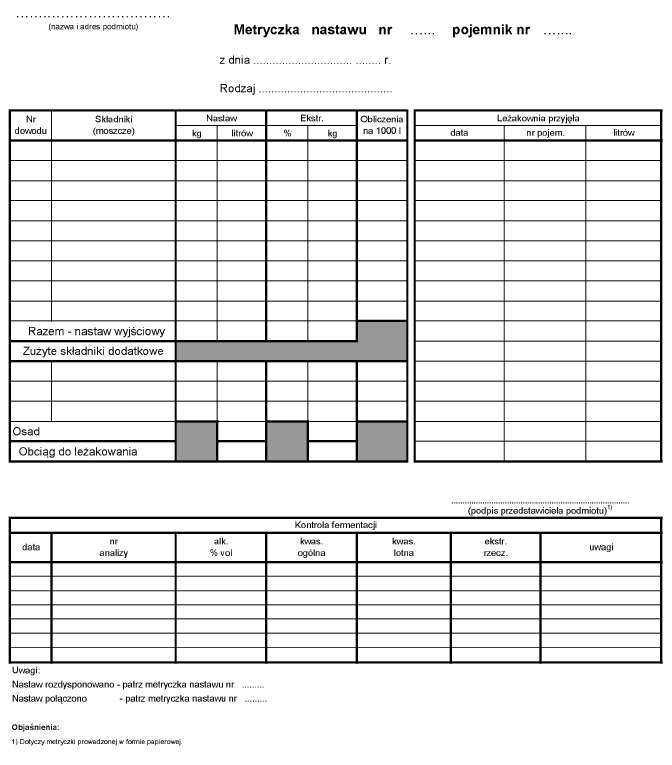

1) metryczce nastawu;

2) karcie kupażu lub wytwarzania wyrobu winiarskiego;

3) księdze kontroli rozlewu wyrobów winiarskich.

§ 19. [Wzór metryczki nastawu]

1) numer pojemnika, w którym sporządza się nastaw;

2) datę sporządzenia nastawu;

3) rodzaj wyrobu winiarskiego;

4) ilości zużytych składników wyrażone w kilogramach lub litrach;

5) ekstrakt użytych składników wyrażony w procentach i kilogramach;

6) ilość składników w przeliczeniu na 1000 litrów nastawu;

7) rozliczenie nastawów przyjętych do leżakowni, w tym ilość, datę i numery pojemników leżakowych;

8) informacje dotyczące analizy laboratoryjnej nastawu, w tym datę analizy, zawartość alkoholu, kwasowość ogólną, kwasowość lotną, ekstrakt rzeczywisty.

2. Wzór metryczki nastawu określa załącznik nr 7 do rozporządzenia.

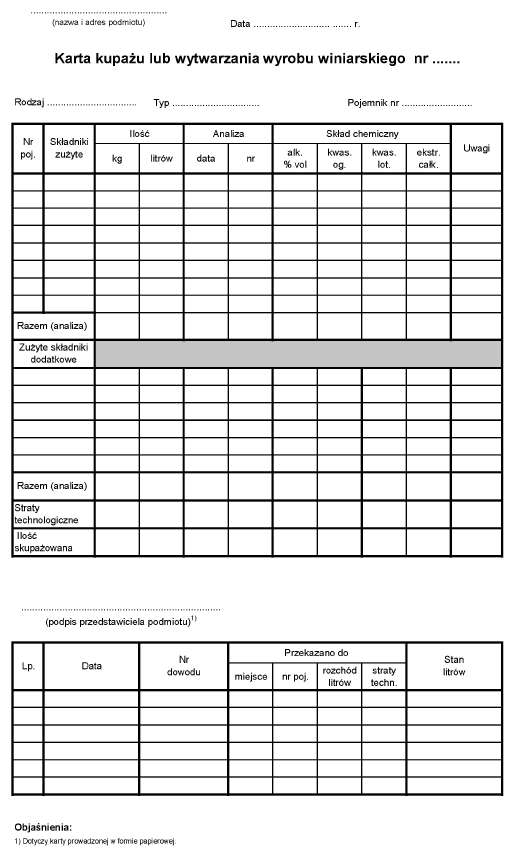

§ 20. [Zawartość karty kupażu lub wytwarzania wyrobu winiarskiego]

1) numer pojemnika, w którym sporządza się kupaż lub wytwarza się wyrób winiarski;

2) datę kupażu lub wytwarzania wyrobu winiarskiego;

3) rodzaj i typ wyrobu winiarskiego;

4) ilości zużytych składników wyrażone w kilogramach lub litrach;

5) informacje dotyczące analizy laboratoryjnej składników, w tym zawartość alkoholu, kwasowość ogólną, kwasowość lotną, ekstrakt całkowity;

6) rozliczenie otrzymanych wyrobów winiarskich, w tym datę, numer dowodu, miejsce, numery pojemników, rozchód litrów, straty technologiczne i stan litrów.

2. Wzór karty kupażu lub wytwarzania wyrobu winiarskiego określa załącznik nr 8 do rozporządzenia.

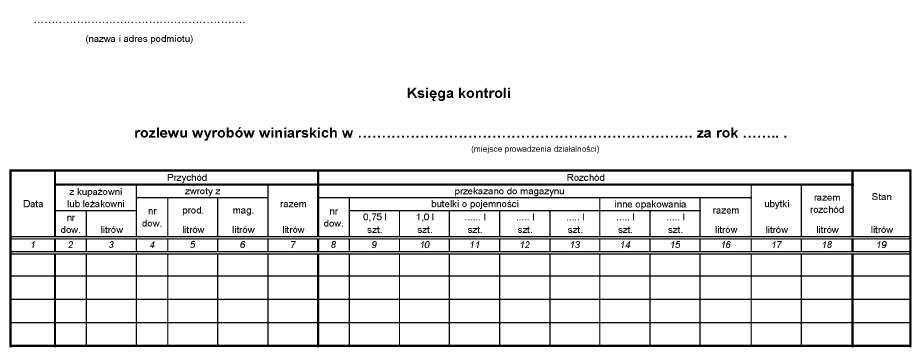

§ 21. [Zawartość księgi kontroli rozlewu wyrobów winiarskich]

1) datę wykonania czynności podlegającej wpisaniu;

2) przychody wyrobów winiarskich, w tym ilości wyrobów winiarskich otrzymanych z kupażowni lub leżakowni, zwróconych z produkcji lub magazynu, wyrażone w litrach;

3) rozchody wyrobów winiarskich, w tym ilości wyrobów winiarskich rozlanych w opakowania jednostkowe i przekazanych do magazynu;

4) stan wyrobów winiarskich wyrażony w litrach.

2. Wzór księgi kontroli rozlewu wyrobów winiarskich określa załącznik nr 9 do rozporządzenia.

Rozdział 5

Szczegółowy zakres danych, które powinny znajdować się w ewidencji wyrobów akcyzowych w składzie podatkowym

§ 22. [Skład ewidencji, o której mowa w art. 138a ust. 1 ustawy o podatku akcyzowym prowadzonej w formie papierowej]

1) wyrobów akcyzowych objętych procedurą zawieszenia poboru akcyzy, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach;

2) wyrobów akcyzowych, od których została zapłacona akcyza, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach;

3) wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach;

4) wyrobów akcyzowych zwolnionych od akcyzy, innych niż zwolnione od akcyzy ze względu na ich przeznaczenie;

5) wyrobów akcyzowych, w przypadku których wyprowadzenie ze składu podatkowego powoduje zakończenie procedury zawieszenia poboru akcyzy i obowiązek zapłaty akcyzy;

6) wyrobów akcyzowych opodatkowanych zerową stawką akcyzy ze względu na ich przeznaczenie, o których mowa w art. 89 ust. 2 ustawy, znajdujących się poza procedurą zawieszenia poboru akcyzy, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach;

7) wyrobów energetycznych o różnych statusach magazynowanych w jednym zbiorniku;

8) suszu tytoniowego;

9) wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2018 r. poz. 2174, z późn. zm.3) ), których wytwarzanie lub którymi obrót wymaga uzyskania koncesji, zgodnie z przepisami ustawy z dnia 10 kwietnia 1997 r. – Prawo energetyczne (Dz. U. z 2019 r. poz. 755, z późn. zm.4) ), nabywanych wewnątrzwspólnotowo na rzecz innego podmiotu.

§ 23. [Część ewidencji dotycząca wyrobów akcyzowych objętych procedurą zawieszenia poboru akcyzy, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach]

1) wprowadzonych do składu podatkowego, z wyłączeniem wprowadzonych wyłącznie w celu dokonania przeładunku, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wprowadzenia wyrobów akcyzowych do składu podatkowego,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

e) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD, albo numer identyfikacyjny dokumentu handlowego, w przypadku wyrobów akcyzowych innych niż określone w załączniku nr 2 do ustawy, objętych stawką akcyzy inną niż stawka zerowa, na podstawie którego wyroby akcyzowe zostały wprowadzone do składu podatkowego,

f) kwotę podatku akcyzowego, której pobór został zawieszony;

2) przeładowywanych w składzie podatkowym, obejmujących:

a) nazwy przeładowywanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) daty: wprowadzenia wyrobów akcyzowych do składu podatkowego, dokonania przeładunku oraz wyprowadzenia wyrobów akcyzowych ze składu podatkowego,

d) dane identyfikacyjne środka transportu, z którego wyroby akcyzowe zostały przeładowane, oraz środka transportu, na który wyroby akcyzowe zostały przeładowane,

e) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

f) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD, albo numer identyfikacyjny dokumentu handlowego, w przypadku wyrobów akcyzowych innych niż określone w załączniku nr 2 do ustawy, objętych stawką akcyzy inną niż stawka zerowa, na podstawie którego wyroby akcyzowe zostały wprowadzone do składu podatkowego,

g) kwotę podatku akcyzowego, której pobór został zawieszony;

3) zużytych do wyprodukowania w składzie podatkowym innych wyrobów, obejmujących:

a) nazwy wyrobów akcyzowych zużytych oraz wyrobów z nich wyprodukowanych wraz z kodami Nomenklatury Scalonej (CN) tych wyrobów oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych zużytych do wyprodukowania innych wyrobów w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę zużycia wyrobów akcyzowych do wyprodukowania w składzie podatkowym innych wyrobów,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych wyprodukowanych, innego niż podmiot prowadzący skład podatkowy,

e) kwotę podatku akcyzowego od wyrobów akcyzowych zużytych, której pobór został zawieszony;

4) wyprodukowanych w składzie podatkowym, obejmujących:

a) nazwy wyprodukowanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyprodukowanych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wyprodukowania wyrobów akcyzowych w składzie podatkowym,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyprodukowanych wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

e) kwotę podatku akcyzowego, której pobór został zawieszony;

5) magazynowanych w składzie podatkowym, z wyłączeniem wyrobów akcyzowych przeładowywanych w składzie podatkowym, obejmujących:

a) nazwy magazynowanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości magazynowanych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

d) określenie miejsca w składzie podatkowym, w którym wyroby akcyzowe się znajdują,

e) kwotę podatku akcyzowego od magazynowanych wyrobów akcyzowych, której pobór został zawieszony;

6) wyprowadzonych ze składu podatkowego z zastosowaniem procedury zawieszenia poboru akcyzy przez podmiot prowadzący skład podatkowy, z wyłączeniem wyprowadzanych po przeładunku, obejmujących:

a) nazwy wyprowadzonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyprowadzonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wyprowadzenia wyrobów akcyzowych ze składu podatkowego,

d) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD, albo numer identyfikacyjny dokumentu handlowego, w przypadku wyrobów akcyzowych innych niż określone w załączniku nr 2 do ustawy, objętych stawką akcyzy inną niż stawka zerowa, na podstawie którego wyroby akcyzowe zostały wyprowadzone ze składu podatkowego,

e) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

f) kwotę podatku akcyzowego, której pobór został zawieszony;

7) wykorzystanych na własny użytek, obejmujących:

a) nazwy wykorzystanych na własny użytek wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wykorzystanych na własny użytek wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wykorzystania wyrobów akcyzowych na własny użytek,

d) kwotę podatku akcyzowego od wykorzystanych wyrobów akcyzowych;

8) zniszczonych, obejmujących:

a) nazwy zniszczonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości zniszczonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę zniszczenia wyrobów akcyzowych,

d) kwotę podatku akcyzowego, której pobór został zawieszony.

§ 24. [Część ewidencji dotycząca wyrobów akcyzowych, od których została zapłacona akcyza, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach]

1) magazynowanych w składzie podatkowym, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

2) zużytych do wyprodukowania w składzie podatkowym innych wyrobów akcyzowych, obejmujących:

a) nazwy wyrobów akcyzowych zużytych oraz wyrobów akcyzowych z nich wyprodukowanych wraz z kodami Nomenklatury Scalonej (CN) tych wyrobów oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych zużytych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę zużycia wyrobów akcyzowych do wyprodukowania w składzie podatkowym innych wyrobów,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych wyprodukowanych, innego niż podmiot prowadzący skład podatkowy;

3) zwróconych w wyniku reklamacji, o której mowa w art. 83 i art. 83a ustawy, i wykorzystanych do produkcji innych wyrobów akcyzowych albo zniszczonych w składzie podatkowym, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wprowadzenia wyrobów akcyzowych do składu podatkowego,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, od którego wyroby akcyzowe zostały dostarczone,

e) kwotę akcyzy zapłaconej od wyrobów,

f) datę wykorzystania do produkcji innych wyrobów akcyzowych albo datę zniszczenia,

g) kwotę podatku akcyzowego od wyrobów wyprodukowanych, której pobór został zawieszony.

§ 25. [Część ewidencji dotycząca wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, innych niż wyroby energetyczne magazynowane w jednym zbiorniku z wyrobami o innych statusach]

1) wprowadzonych do składu podatkowego, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informację o ich znakowaniu i barwieniu,

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby zwolnione zostały przemieszczone do składu podatkowego,

d) datę wprowadzenia wyrobów do składu podatkowego;

2) zużytych do wyprodukowania w składzie podatkowym innych wyrobów, obejmujących:

a) nazwy wyrobów akcyzowych zużytych oraz wyrobów z nich wyprodukowanych wraz z kodami Nomenklatury Scalonej (CN) tych wyrobów oraz informację o ich znakowaniu i barwieniu,

b) ilości zużytych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) datę zużycia wyrobów akcyzowych do wyprodukowania w składzie podatkowym innych wyrobów,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych wyprodukowanych, innego niż podmiot prowadzący skład podatkowy;

3) magazynowanych w składzie podatkowym, obejmujących:

a) nazwy magazynowanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informację o ich znakowaniu i barwieniu,

b) ilości magazynowanych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) określenie miejsca w składzie podatkowym, w którym wyroby się znajdują,

d) kwotę akcyzy, która przypadałaby do zapłaty, gdyby wyroby nie były zwolnione od akcyzy;

4) wyprowadzonych ze składu podatkowego, obejmujących:

a) nazwy wyprowadzonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informację o ich znakowaniu i barwieniu,

b) ilości wyprowadzonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) datę wyprowadzenia wyrobów akcyzowych,

d) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby akcyzowe zwolnione zostały wysłane;

5) wykorzystanych na własny użytek w składzie podatkowym, obejmujących:

a) nazwy wykorzystanych na własny użytek wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informację o ich znakowaniu i barwieniu,

b) ilości wykorzystanych na własny użytek wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) datę wykorzystania wyrobów akcyzowych na własny użytek;

6) zniszczonych, obejmujących:

a) nazwy zniszczonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informację o ich znakowaniu i barwieniu,

b) ilości zniszczonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość,

c) datę zniszczenia.

§ 26. [Część ewidencji dotycząca wyrobów akcyzowych zwolnionych od akcyzy, innych niż zwolnione od akcyzy ze względu na ich przeznaczenie]

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN);

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku gdy wyroby akcyzowe zawarte są w wyrobach niebędących wyrobami akcyzowymi – ilości wyrobów niebędących wyrobami akcyzowymi;

3) określenie miejsca w składzie podatkowym, w którym wyroby akcyzowe się znajdują.

§ 27. [Część ewidencji dotycząca wyrobów akcyzowych, w przypadku których wyprowadzenie ze składu podatkowego powoduje zakończenie procedury zawieszenia poboru akcyzy i obowiązek zapłaty akcyzy]

1) wyprowadzanych ze składu podatkowego przez właściciela wyrobów akcyzowych posiadającego zezwolenie wyprowadzenia, obejmujących:

a) nazwy wyprowadzonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyprowadzonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wyprowadzenia wyrobów akcyzowych ze składu podatkowego,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych posiadającego zezwolenie wyprowadzenia;

2) wyprowadzanych ze składu podatkowego przez podmiot prowadzący skład podatkowy, obejmujących:

a) nazwy wyprowadzonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu,

b) ilości wyprowadzonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu,

c) datę wyprowadzenia wyrobów akcyzowych ze składu podatkowego,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy.

§ 28. [Część ewidencji dotycząca wyrobów akcyzowych opodatkowanych zerową stawką akcyzy ze względu na ich przeznaczenie]

1) wprowadzonych do składu podatkowego, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) datę wprowadzenia wyrobów akcyzowych do składu podatkowego,

d) informację, czy wyroby akcyzowe zostały:

– nabyte na terytorium kraju,

– nabyte wewnątrzwspólnotowo,

– importowane,

– dostarczone od podmiotu, który posiadał je w celu zużycia,

– wprowadzone do składu podatkowego z powodu niedostarczenia ich do odbiorcy,

e) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie którego wyroby akcyzowe były przemieszczane do składu podatkowego;

2) zużytych do wyprodukowania w składzie podatkowym innych wyrobów, obejmujących:

a) nazwy wyrobów akcyzowych zużytych oraz wyrobów z nich wyprodukowanych wraz z kodami Nomenklatury Scalonej (CN) tych wyrobów,

b) ilości wyrobów akcyzowych zużytych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) datę zużycia wyrobów akcyzowych do wyprodukowania w składzie podatkowym innych wyrobów;

3) magazynowanych w składzie podatkowym, obejmujących:

a) nazwy magazynowanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

b) ilości magazynowanych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) określenie miejsca w składzie podatkowym, w którym magazynowane wyroby akcyzowe się znajdują;

4) wyprowadzonych ze składu podatkowego, obejmujących:

a) nazwy wyprowadzonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

b) ilości wyprowadzonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) datę wyprowadzenia wyrobów akcyzowych ze składu podatkowego,

d) informację, czy wyroby akcyzowe zostaną:

– dostarczone na terytorium kraju,

– dostarczone wewnątrzwspólnotowo,

– eksportowane,

e) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, do którego wyroby akcyzowe są dostarczane,

f) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie którego wyroby akcyzowe są dostarczane albo eksportowane;

5) wykorzystanych na własny użytek, obejmujących:

a) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

b) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) datę wykorzystania na własny użytek,

d) kwotę akcyzy od wyrobów akcyzowych wykorzystanych do celów innych niż uprawniające do zastosowania zerowej stawki akcyzy;

6) zniszczonych, obejmujących:

a) nazwy zniszczonych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

b) ilości zniszczonych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

c) datę zniszczenia.

§ 29. [Część ewidencji dotycząca wyrobów energetycznych o różnych statusach magazynowanych]

1) wyrobów akcyzowych objętych procedurą zawieszenia poboru akcyzy, obejmujących:

a) oznaczenie numeru zbiornika,

b) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o ich znakowaniu i barwieniu,

c) ilości wyrobów akcyzowych wprowadzonych do zbiornika, znajdujących się w zbiorniku i wyprowadzonych ze zbiornika w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

d) datę wprowadzenia wyrobów akcyzowych do zbiornika, a w przypadku gdy data ta jest inna niż data wprowadzenia wyrobów akcyzowych do składu podatkowego, również datę wprowadzenia do składu podatkowego,

e) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), właściciela wyrobów akcyzowych, innego niż podmiot prowadzący skład podatkowy,

f) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD, albo numer identyfikacyjny dokumentu handlowego, w przypadku wyrobów akcyzowych innych niż określone w załączniku nr 2 do ustawy, objętych stawką akcyzy inną niż stawka zerowa, na podstawie którego wyroby akcyzowe zostały wprowadzone do składu podatkowego,

g) kwotę podatku akcyzowego, której pobór został zawieszony,

h) datę wyprowadzenia wyrobów akcyzowych ze zbiornika,

i) datę wystawienia i numery identyfikujące dokument, na podstawie którego wyroby akcyzowe zostały wyprowadzone ze składu podatkowego;

2) wyrobów akcyzowych, od których została zapłacona akcyza, obejmujących:

a) oznaczenie numeru zbiornika,

b) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o ich znakowaniu i barwieniu,

c) ilości wyrobów akcyzowych wprowadzonych do zbiornika, znajdujących się w zbiorniku i wyprowadzonych ze zbiornika w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

d) datę wprowadzenia wyrobów akcyzowych do zbiornika,

e) datę wyprowadzenia wyrobów akcyzowych ze zbiornika;

3) wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, obejmujących:

a) oznaczenie numeru zbiornika,

b) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o ich znakowaniu i barwieniu,

c) ilości wyrobów akcyzowych wprowadzonych do zbiornika, znajdujących się w zbiorniku i wyprowadzonych ze zbiornika w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

d) datę wprowadzenia wyrobów akcyzowych do zbiornika,

e) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby akcyzowe zwolnione zostały wprowadzone do składu podatkowego,

f) datę wyprowadzenia wyrobów akcyzowych ze zbiornika,

g) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, od którego wyroby akcyzowe zostały dostarczone,

h) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby akcyzowe zwolnione zostały wyprowadzone ze składu podatkowego,

i) kwotę akcyzy, która przypadałaby do zapłaty, gdyby wyroby akcyzowe nie były zwolnione od akcyzy;

4) wyrobów akcyzowych opodatkowanych zerową stawką akcyzy ze względu na ich przeznaczenie, obejmujących:

a) oznaczenie numeru zbiornika,

b) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN),

c) ilości wyrobów akcyzowych wprowadzonych do zbiornika, znajdujących się w zbiorniku i wyprowadzonych ze zbiornika w jednostkach miary właściwych dla ustalenia podstawy opodatkowania,

d) datę wprowadzenia wyrobów akcyzowych do zbiornika, a w przypadku gdy data ta jest inna niż data wprowadzenia wyrobów akcyzowych do składu podatkowego, również datę wprowadzenia do składu podatkowego,

e) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie którego wyroby akcyzowe zostały wprowadzone do składu podatkowego,

f) datę wyprowadzenia wyrobów akcyzowych ze zbiornika, a w przypadku gdy data ta jest inna niż data wyprowadzenia wyrobów akcyzowych ze składu podatkowego, również datę wyprowadzenia ze składu podatkowego,

g) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie którego wyroby akcyzowe zostały wyprowadzone ze składu podatkowego.

§ 30. [Część ewidencji dotycząca suszu tytoniowego]

1) nabytego na terytorium kraju, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach nabytego na terytorium kraju suszu tytoniowego,

b) datę nabycia suszu tytoniowego na terytorium kraju,

c) datę i numer wystawionej faktury lub rachunku,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, od którego susz tytoniowy został nabyty na terytorium kraju;

2) nabytego wewnątrzwspólnotowo, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach nabytego wewnątrzwspólnotowo suszu tytoniowego,

b) datę wprowadzenia suszu tytoniowego do składu podatkowego,

c) datę i numer wystawionej faktury lub rachunku,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, od którego susz tytoniowy został nabyty wewnątrzwspólnotowo;

3) importowanego, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach importowanego suszu tytoniowego,

b) datę dopuszczenia importowanego suszu tytoniowego do obrotu oraz numer zgłoszenia celnego, na podstawie którego susz tytoniowy został dopuszczony do obrotu,

c) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, od którego susz tytoniowy został importowany;

4) sprzedanego na terytorium kraju, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach sprzedanego suszu tytoniowego,

b) datę dokonania sprzedaży,

c) datę i numer wystawionej faktury lub rachunku,

d) imię i nazwisko albo nazwę oraz miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, któremu susz tytoniowy został sprzedany;

5) dostarczonego wewnątrzwspólnotowo, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach dostarczonego wewnątrzwspólnotowo suszu tytoniowego,

b) datę rozpoczęcia przemieszczania suszu tytoniowego w ramach dostawy wewnątrzwspólnotowej,

c) numer wystawionej faktury lub rachunku,

d) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, do którego susz tytoniowy został dostarczony wewnątrzwspólnotowo,

e) imię i nazwisko albo nazwę oraz miejsce zamieszkania albo siedzibę przewoźnika lub spedytora,

f) numer dokumentu przewozowego;

6) eksportowanego, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach eksportowanego suszu tytoniowego,

b) datę rozpoczęcia przemieszczania suszu tytoniowego w ramach eksportu,

c) numer wystawionej faktury lub rachunku,

d) numer zgłoszenia wywozowego,

e) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, do którego susz tytoniowy został wyeksportowany,

f) imię i nazwisko albo nazwę oraz miejsce zamieszkania albo siedzibę przewoźnika lub spedytora,

g) numer dokumentu przewozowego;

7) przetworzonego, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach suszu tytoniowego poddanego przetwarzaniu,

b) kody Nomenklatury Scalonej (CN) i ilości w kilogramach suszu tytoniowego otrzymanego w wyniku przetwarzania,

c) sposób przetworzenia,

d) datę przetworzenia;

8) zużytego, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach zużytego suszu tytoniowego,

b) sposób zużycia,

c) datę zużycia,

d) kwotę podatku akcyzowego od zużytego suszu tytoniowego;

9) zniszczonego, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach zniszczonego suszu tytoniowego,

b) datę zniszczenia.

§ 31. [Zawartość części ewidencji, dotyczącej wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy o podatku akcyzowym]

1) imię i nazwisko lub nazwę właściciela wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, adres jego miejsca zamieszkania lub siedziby oraz:

a) numer identyfikacji podatkowej poprzedzony kodem PL, w przypadku, gdy podmiot ten posiada miejsce zamieszkania lub siedzibę na terytorium kraju, lub

b) nazwę oddziału z siedzibą na terytorium kraju, w ramach którego prowadzi on działalność gospodarczą na terytorium kraju, adres siedziby tego oddziału, numer identyfikacji podatkowej poprzedzony kodem PL oddziału użyty na potrzeby podatku od towarów i usług przy przemieszczaniu na terytorium kraju wyrobów akcyzowych i numer w Krajowym Rejestrze Sądowym, w przypadku gdy podmiot ten jest przedsiębiorcą zagranicznym prowadzącym działalność w ramach oddziału z siedzibą na terytorium kraju;

2) numer koncesji na obrót paliwami ciekłymi z zagranicą, jeżeli koncesja ta jest wymagana;

3) typ koncesji, datę wydania koncesji oraz datę jej ważności, jeżeli koncesja ta jest wymagana;

4) określenie rodzaju, kodu Nomenklatury Scalonej (CN) i ilości nabytych wyrobów akcyzowych, o których mowa w pkt 1.

§ 32. [Zawartość ewidencji, o której mowa w art. 138a ust. 1 ustawy o podatku akcyzowym]

Rozdział 6

Szczegółowy zakres danych, które powinny znajdować się w ewidencji wyrobów akcyzowych wysyłanych z zastosowaniem procedury zawieszenia poboru akcyzy

§ 33. [Zawartość ewidencji, o której mowa w art. 138b ustawy o podatku akcyzowym]

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu;

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

3) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), importera;

4) datę i numer zgłoszenia celnego, na podstawie którego wyroby akcyzowe zostały dopuszczone do obrotu;

5) dane identyfikacyjne miejsca importu;

6) datę wyprowadzenia wyrobów akcyzowych z miejsca importu;

7) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podmiotu, do którego wyroby akcyzowe zostały wysłane z zastosowaniem procedury zawieszenia poboru akcyzy;

8) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD, albo numer identyfikacyjny dokumentu handlowego, w przypadku wyrobów akcyzowych innych niż określone w załączniku nr 2 do ustawy, objętych stawką akcyzy inną niż stawka zerowa;

9) kwotę podatku akcyzowego, której pobór został zawieszony;

10) kwotę podatku akcyzowego przypadającego do zapłaty.

Rozdział 7

Szczegółowy zakres danych, które powinny znajdować się w ewidencji wyrobów akcyzowych nabywanych wewnątrzwspólnotowo

§ 34. [Zawartość ewidencji, o której mowa w art. 138c ust. 1 pkt 1 ustawy o podatku akcyzowym]

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu;

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

3) datę wprowadzenia wyrobów akcyzowych do miejsca odbioru;

4) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, który wysłał wyroby akcyzowe z zastosowaniem procedury zawieszenia poboru akcyzy;

5) numer referencyjny e-AD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-AD;

6) kwotę podatku akcyzowego przypadającego do zapłaty.

2. Ewidencja wyrobów akcyzowych nabywanych wewnątrzwspólnotowo przez zarejestrowanego odbiorcę na rzecz innego podmiotu dodatkowo zawiera:

1) imię i nazwisko lub nazwę podmiotu, na rzecz którego wyroby akcyzowe zostały nabyte wewnątrzwspólnotowo, adres jego miejsca zamieszkania lub siedziby i jego numer identyfikacji podatkowej (NIP);

2) w przypadku wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, których wytwarzanie lub którymi obrót wymaga uzyskania koncesji, zgodnie z przepisami ustawy z dnia 10 kwietnia 1997 r. – Prawo energetyczne, nabywanych wewnątrzwspólnotowo na rzecz innego podmiotu:

a) imię i nazwisko lub nazwę podmiotu, na rzecz którego nabyte zostały wyroby akcyzowe wymienione w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, adres jego miejsca zamieszkania lub siedziby oraz:

– numer identyfikacji podatkowej poprzedzony kodem PL, w przypadku, gdy podmiot ten posiada miejsce zamieszkania lub siedzibę na terytorium kraju, lub

– nazwę oddziału z siedzibą na terytorium kraju, w ramach którego prowadzi on działalność gospodarczą na terytorium kraju, adres siedziby tego oddziału, numer identyfikacji podatkowej poprzedzony kodem PL oddziału użyty na potrzeby podatku od towarów i usług przy przemieszczaniu na terytorium kraju wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług i numer w Krajowym Rejestrze Sądowym, w przypadku gdy podmiot ten jest przedsiębiorcą zagranicznym prowadzącym działalność w ramach oddziału z siedzibą na terytorium kraju,

b) numer koncesji na obrót paliwami ciekłymi z zagranicą, jeżeli koncesja ta jest wymagana,

c) typ koncesji, datę wydania koncesji oraz datę jej ważności, jeżeli koncesja ta jest wymagana,

d) określenie rodzaju, kodu Nomenklatury Scalonej (CN) i ilości nabytych wyrobów akcyzowych wymienionych w art. 103 ust. 5aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

§ 35. [Zawartość ewidencji, o której mowa w art. 138c ust. 1 pkt 2 i 3 ustawy o podatku akcyzowym]

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu;

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

3) datę otrzymania wyrobów akcyzowych;

4) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, od którego wyroby akcyzowe zostały nabyte wewnątrzwspólnotowo;

5) numer identyfikacyjny dokumentu, na podstawie którego wyroby akcyzowe zostały przemieszczone na terytorium kraju;

6) kwotę podatku akcyzowego przypadającego do zapłaty.

2. Ewidencja wyrobów akcyzowych nabywanych wewnątrzwspólnotowo przez podatnika, na potrzeby wykonywanej działalności gospodarczej na terytorium kraju poza procedurą zawieszenia poboru akcyzy, na rzecz innego podmiotu, dodatkowo zawiera imię i nazwisko lub nazwę podmiotu, na rzecz którego wyroby akcyzowe zostały nabyte wewnątrzwspólnotowo, adres jego miejsca zamieszkania lub siedziby i jego numer identyfikacji podatkowej (NIP).

Rozdział 8

Szczegółowy zakres danych, które powinny znajdować się w ewidencji wyrobów akcyzowych dostarczanych na terytorium kraju przez sprzedawcę za pośrednictwem przedstawiciela podatkowego

§ 36. [Zawartość ewidencji, o której mowa w art. 138c ust. 2 ustawy o podatku akcyzowym]

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN) oraz informacje o naniesionych na te wyroby znakach akcyzy lub ich znakowaniu i barwieniu;

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

3) datę otrzymania wyrobów akcyzowych przez przedstawiciela podatkowego;

4) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny sprzedawcy;

5) imię i nazwisko oraz miejsce zamieszkania osoby fizycznej, na rzecz której wyroby akcyzowe są nabywane przez przedstawiciela podatkowego;

6) numer identyfikacyjny dokumentu, na podstawie którego wyroby akcyzowe zostały przemieszczone na terytorium kraju;

7) kwotę podatku akcyzowego przypadającego do zapłaty.

Rozdział 9

Szczegółowy zakres danych, które powinny znajdować się w ewidencji dokumentów handlowych

§ 37. [Zawartość ewidencji, o której mowa w art. 138e ustawy o podatku akcyzowym]

1) w przypadku nabycia wewnątrzwspólnotowego wyrobów akcyzowych przez podmiot prowadzący skład podatkowy i objęcia ich na terytorium kraju procedurą zawieszenia poboru akcyzy:

a) numer dokumentu handlowego, na podstawie którego wyroby akcyzowe zostały nabyte,

b) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, który wysłał wyroby akcyzowe z państwa członkowskiego,

c) ilość i nazwę wyrobów akcyzowych wraz z ich kodem Nomenklatury Scalonej (CN),

d) datę odbioru wyrobów akcyzowych wraz z dokumentem handlowym w składzie podatkowym;

2) w przypadku dostawy wewnątrzwspólnotowej albo wyprowadzenia wyrobów akcyzowych poza terytorium Unii Europejskiej i przemieszczania ich na terytorium kraju z zastosowaniem procedury zawieszenia poboru akcyzy przez podmiot prowadzący skład podatkowy lub zarejestrowanego wysyłającego:

a) numer dokumentu handlowego lub innego dokumentu potwierdzającego odbiór wyrobów akcyzowych w państwie członkowskim albo wyprowadzenie ich poza terytorium Unii Europejskiej,

b) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny podmiotu, do którego zostały wysłane wyroby akcyzowe,

c) ilość i nazwę wyrobów akcyzowych wraz z ich kodem Nomenklatury Scalonej (CN),

d) datę zakończenia procedury zawieszenia poboru akcyzy zgodnie z art. 42 ust. 1 pkt 7 lub 8 ustawy.

Rozdział 10

Szczegółowy zakres danych, które powinny znajdować się w ewidencji wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie

§ 38. [Ewidencja, o której mowa w art. 138f ustawy o podatku akcyzowym prowadzona w formie papierowej]

1) wysłanych przez podmiot prowadzący ewidencję;

2) otrzymanych przez podmiot prowadzący ewidencję;

3) zużytych na cele uprawniające do zwolnienia od akcyzy przez podmiot prowadzący ewidencję;

4) magazynowanych przez podmiot prowadzący ewidencję;

5) magazynowanych przez podmiot pośredniczący w jednym zbiorniku z wyrobami akcyzowymi, które nie są zwolnione od akcyzy.

2. Część ewidencji, dotycząca wysłanych wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, zawiera:

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN);

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość;

3) datę wysłania wyrobów akcyzowych;

4) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby akcyzowe zwolnione zostały przemieszczone.

3. Część ewidencji, dotycząca otrzymanych wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, zawiera:

1) nazwy wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN);

2) ilości wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość;

3) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których wyroby akcyzowe zwolnione zostały przemieszczone;

4) datę otrzymania wyrobów akcyzowych.

4. Część ewidencji, dotycząca wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, zużytych na cele uprawniające do zwolnienia, zawiera:

1) nazwy zużytych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN);

2) sposób zużycia wyrobów akcyzowych;

3) ilości zużytych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość;

4) datę zużycia wyrobów akcyzowych.

5. Część ewidencji, dotycząca magazynowanych wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, zawiera:

1) nazwy magazynowanych wyrobów akcyzowych wraz z ich kodami Nomenklatury Scalonej (CN);

2) ilości magazynowanych wyrobów akcyzowych w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość.

6. Część ewidencji, dotycząca wyrobów akcyzowych zwolnionych od akcyzy ze względu na ich przeznaczenie, magazynowanych w jednym zbiorniku z wyrobami akcyzowymi, które nie są zwolnione od akcyzy, zawiera:

1) oznaczenie numeru zbiornika;

2) nazwy wyrobów akcyzowych zwolnionych wraz z ich kodami Nomenklatury Scalonej (CN);

3) nazwy wyrobów akcyzowych, które nie są zwolnione, wraz z ich kodami Nomenklatury Scalonej (CN) oraz wskazaniem, jaki posiadają status;

4) ilości wyrobów akcyzowych, o których mowa w pkt 2 i 3, w jednostkach miary właściwych dla ustalenia podstawy opodatkowania, a w przypadku określenia w e-DD albo dokumencie zastępującym e-DD ilości gazu płynnego dostarczanego do podmiotu zużywającego w litrach – ilości tego gazu w litrach, pod warunkiem podania parametrów przeliczenia masy na objętość;

5) datę wprowadzenia wyrobów akcyzowych, o których mowa w pkt 2 i 3, do zbiornika;

6) datę wyprowadzenia wyrobów, o których mowa w pkt 2 i 3, ze zbiornika.

7. W przypadku podmiotu zużywającego, o którym mowa w art. 2 ust. 1 pkt 22 lit. b ustawy, korzystającego ze zwolnień od akcyzy ze względu na przeznaczenie, o których mowa w art. 32 ust. 1 pkt 1 i 2 ustawy, nie stosuje się ust. 1–4. Ewidencję wyrobów akcyzowych objętych zwolnieniem od akcyzy ze względu na ich przeznaczenie, prowadzoną przez ten podmiot, stanowi zbiór wydruków e-DD albo dokumentów zastępujących e-DD, na podstawie których wyroby akcyzowe zwolnione zostały dostarczone temu podmiotowi.

§ 39. [Ewidencja, o której mowa w art. 138f ustawy o podatku akcyzowym]

Rozdział 11

Szczegółowy zakres danych, które powinny znajdować się w pozostałych ewidencjach

§ 40. [Zawartość ewidencji, o której mowa w art. 138g ustawy o podatku akcyzowym]

2. W przypadku podmiotu, o którym mowa w art. 138g ust. 1 pkt 4 ustawy, ewidencja, o której mowa w art. 138g ustawy, składa się dodatkowo z zestawień danych dotyczących suszu tytoniowego:

1) przemieszczanego ze składu podatkowego podmiotu, o którym mowa w art. 138g ust. 1 pkt 4 ustawy, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach przemieszczanego suszu tytoniowego,

b) datę rozpoczęcia przemieszczania suszu tytoniowego,

c) miejsce i adres magazynowania suszu tytoniowego;

2) przemieszczanego do składu podatkowego podmiotu, o którym mowa w art. 138g ust. 1 pkt 4 ustawy, obejmujących:

a) kody Nomenklatury Scalonej (CN) i ilości w kilogramach przemieszczanego suszu tytoniowego,

b) datę rozpoczęcia przemieszczania suszu tytoniowego,

c) miejsce i adres magazynowania suszu tytoniowego.

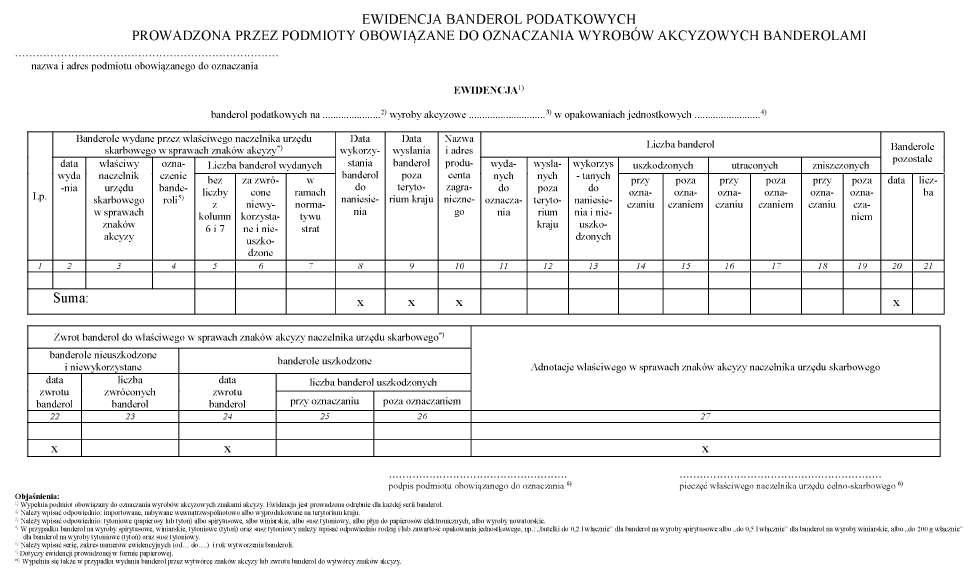

§ 41. [Zawartość ewidencji banderol podatkowych]

1) nazwę i adres podmiotu obowiązanego do oznaczania;

2) datę wydania banderol;

3) wskazanie właściwego naczelnika urzędu skarbowego w sprawach znaków akcyzy;

4) oznaczenie banderoli;

5) liczbę banderol wydanych przez właściwego naczelnika urzędu skarbowego w sprawach znaków akcyzy lub wytwórcę znaków akcyzy, liczbę banderol wydanych w zamian za banderole zwrócone niewykorzystane i nieuszkodzone lub liczbę banderol wydanych w ramach normatywu strat;

6) datę wykorzystania banderol do naniesienia;

7) datę wysłania banderol poza terytorium kraju;

8) nazwę i adres producenta zagranicznego;

9) liczbę banderol:

a) wydanych do oznaczania,

b) wysłanych poza terytorium kraju,

c) wykorzystanych do naniesienia i nieuszkodzonych,

d) uszkodzonych:

– przy oznaczaniu,

– poza oznaczaniem,

e) utraconych:

– przy oznaczaniu,

– poza oznaczaniem,

f) zniszczonych:

– przy oznaczaniu,

– poza oznaczaniem;

10) liczbę banderol pozostałych wraz z datą określenia tej liczby;

11) datę zwrotu banderol:

a) nieuszkodzonych i niewykorzystanych,

b) uszkodzonych;

12) liczbę banderol zwróconych właściwemu naczelnikowi urzędu skarbowego w sprawach znaków akcyzy lub wytwórcy znaków akcyzy:

a) nieuszkodzonych i niewykorzystanych,

b) uszkodzonych:

– przy oznaczaniu,

– poza oznaczaniem;

13) adnotację właściwego w sprawach znaków akcyzy naczelnika urzędu skarbowego.

2. Ewidencja prowadzona w formie papierowej zawiera dodatkowo:

1) podpis podmiotu obowiązanego do oznaczania;

2) pieczęć właściwego naczelnika urzędu celno-skarbowego.

3. Wzór ewidencji, o której mowa w art. 138l ust. 1 pkt 1 ustawy, określa załącznik nr 10 do rozporządzenia.

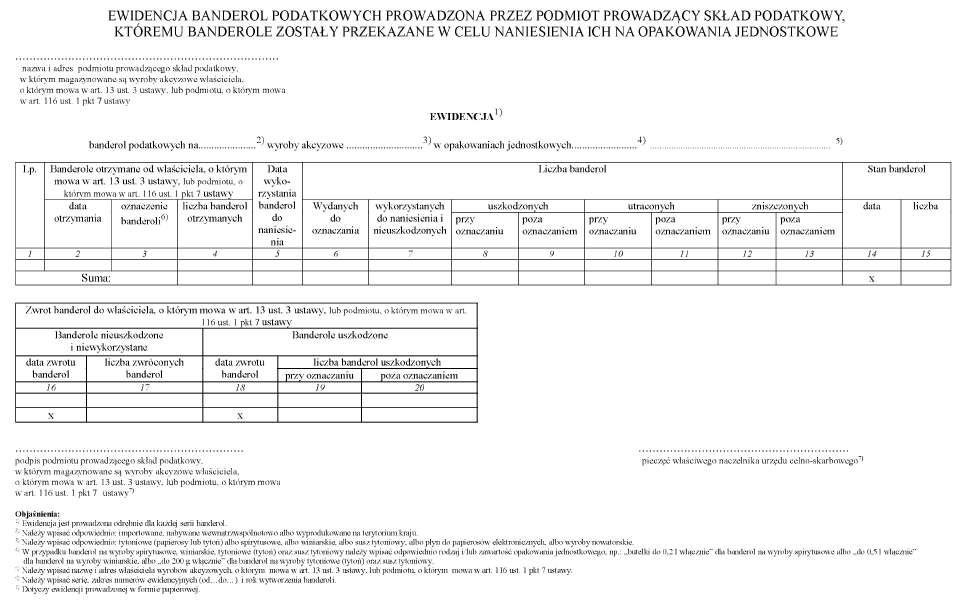

§ 42. [Zawartość ewidencji, o której mowa w art. 138l ust. 1 pkt 2 ustawy o podatku akcyzowym]

1) nazwę i adres podmiotu prowadzącego skład podatkowy, w którym magazynowane są wyroby akcyzowe właściciela, o którym mowa w art. 13 ust. 3 ustawy, lub podmiotu, o którym mowa w art. 116 ust. 1 pkt 7 ustawy;

2) datę otrzymania banderol;

3) oznaczenie banderoli;

4) liczbę otrzymanych banderol;

5) datę wykorzystania banderol do naniesienia;

6) liczbę banderol:

a) wydanych do oznaczania,

b) wykorzystanych do naniesienia i nieuszkodzonych,

c) uszkodzonych:

– przy oznaczaniu,

– poza oznaczaniem,

d) utraconych:

– przy oznaczaniu,

– poza oznaczaniem,

e) zniszczonych:

– przy oznaczaniu,

– poza oznaczaniem;

7) stan banderol wraz z datą określenia tego stanu;

8) datę zwrotu banderol:

a) nieuszkodzonych i niewykorzystanych,

b) uszkodzonych;

9) liczbę banderol zwróconych właścicielowi, o którym mowa w art. 13 ust. 3 ustawy, lub podmiotowi, o którym mowa w art. 116 ust. 1 pkt 7 ustawy:

a) nieuszkodzonych i niewykorzystanych,

b) uszkodzonych:

– przy oznaczaniu,

– poza oznaczaniem.

2. Ewidencja prowadzona w formie papierowej zawiera dodatkowo:

1) podpis podmiotu prowadzącego skład podatkowy, w którym magazynowane są wyroby akcyzowe właściciela, o którym mowa w art. 13 ust. 3 ustawy, lub podmiotu, o którym mowa w art. 116 ust. 1 pkt 7 ustawy;

2) pieczęć właściwego naczelnika urzędu celno-skarbowego.

3. Wzór ewidencji, o której mowa w art. 138l ust. 1 pkt 2 ustawy, określa załącznik nr 11 do rozporządzenia.

Rozdział 12

Protokoły, o których mowa w art. 138m ust. 1 ustawy

§ 43. [Zawartość protokółu, o którym mowa w art. 138m ust. 1 pkt 1 ustawy o podatku akcyzowym]

1) datę i miejsce sporządzenia protokołu;

2) imię i nazwisko albo nazwę, miejsce zamieszkania albo siedzibę oraz numer identyfikacyjny, w szczególności numer identyfikacji podatkowej (NIP), podatnika lub podmiotu, w którego posiadaniu znajdowały się wyroby akcyzowe przed zniszczeniem;

3) datę i miejsce zniszczenia wyrobów akcyzowych;

4) kody Nomenklatury Scalonej (CN) i ilości zniszczonych wyrobów akcyzowych w jednostkach stosowanych do opodatkowania tych wyrobów, a w przypadku piwa liczbę hektolitrów gotowego wyrobu;

5) sposób zniszczenia wyrobów akcyzowych;

6) przyczyny zniszczenia wyrobów akcyzowych;

7) imiona i nazwiska osób obecnych przy zniszczeniu wyrobów akcyzowych;

8) czytelne podpisy osób obecnych przy zniszczeniu wyrobów akcyzowych.

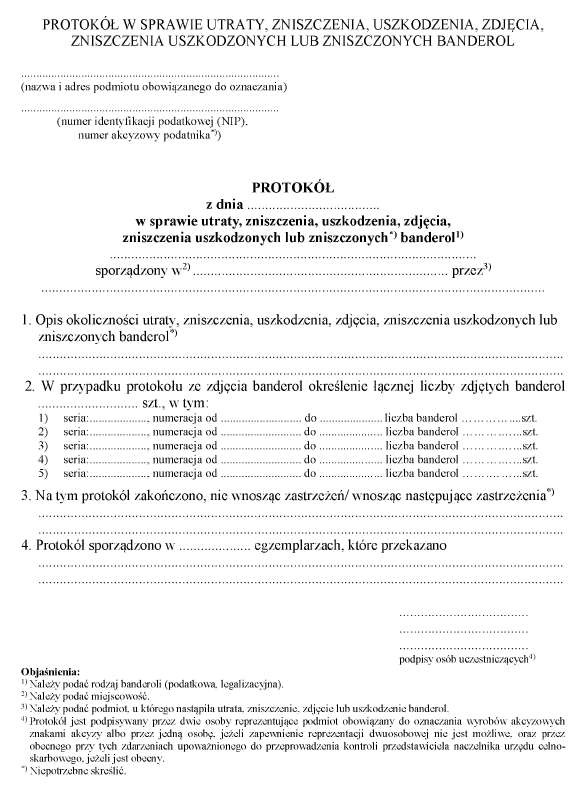

§ 44. [Protokół w sprawie utraty, zniszczenia, uszkodzenia, zdjęcia, zniszczenia uszkodzonych lub zniszczonych banderol, o którym mowa w art. 138m ust. 1 pkt 2 ustawy o podatku akcyzowym]

1) nazwę, adres, numer akcyzowy lub numer identyfikacji podatkowej (NIP) podmiotu obowiązanego do oznaczania;

2) datę i miejsce sporządzenia protokołu;

3) opis okoliczności utraty, zniszczenia, uszkodzenia, zdjęcia, zniszczenia uszkodzonych lub zniszczonych banderol;

4) w przypadku protokołu ze zdjęcia banderol – liczbę zdjętych banderol, z wyszczególnieniem serii banderol i numerów ewidencyjnych;

5) zastrzeżenia do protokołu lub stwierdzenie ich braku;

6) informację o liczbie sporządzonych egzemplarzy;

7) podpis lub podpisy osób reprezentujących podmiot obowiązany do oznaczania wyrobów akcyzowych znakami akcyzy oraz upoważnionego do przeprowadzenia kontroli przedstawiciela naczelnika urzędu celno-skarbowego, jeżeli jest obecny.

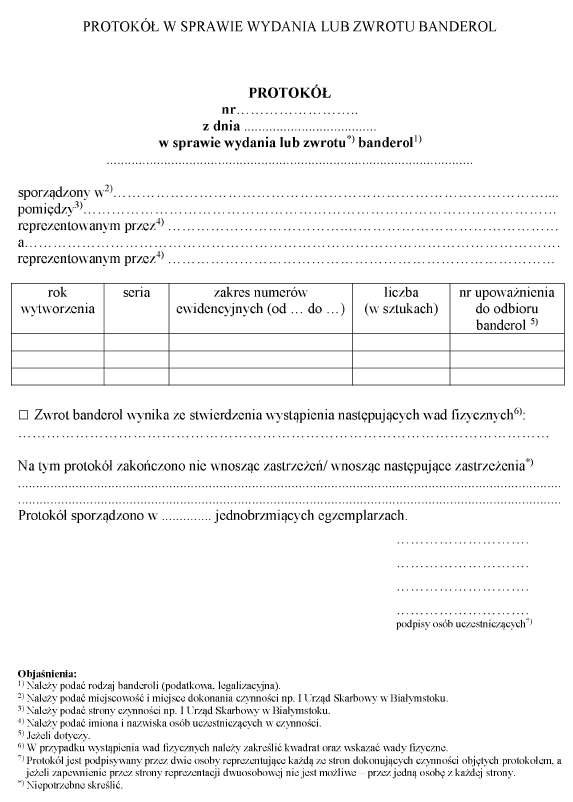

2. Wzór protokołu w sprawie utraty, zniszczenia, uszkodzenia, zdjęcia, zniszczenia uszkodzonych lub zniszczonych banderol, o którym mowa w art. 138m ust. 1 pkt 2 ustawy, określa załącznik nr 12 do rozporządzenia.

§ 45. [Dane o wydaniu lub zwrocie banderol w protokole w sprawie wydania lub zwrotu banderol, o którym mowa w art. 138m ust. 1 pkt 2 ustawy o podatku akcyzowym]

1) wytwórcą znaków akcyzy a właściwym naczelnikiem urzędu skarbowego w sprawach znaków akcyzy;

2) wytwórcą znaków akcyzy a podmiotem obowiązanym do oznaczania wyrobów akcyzowych znakami akcyzy;

3) właściwym naczelnikiem urzędu skarbowego w sprawach znaków akcyzy a podmiotem obowiązanym do oznaczania wyrobów akcyzowych znakami akcyzy;

4) właścicielem wyrobów akcyzowych, o którym mowa w art. 13 ust. 3 ustawy, lub podmiotem zamierzającym nabyć wyroby akcyzowe, o którym mowa w art. 116 ust. 1 pkt 7 ustawy, a podmiotem prowadzącym skład podatkowy na terytorium kraju.

2. Protokół w sprawie wydania lub zwrotu banderol, o którym mowa w art. 138m ust. 1 pkt 2 ustawy, zawiera:

1) numer, datę i miejsce sporządzenia;

2) strony czynności oraz imiona i nazwiska osób uczestniczących w czynności wydania lub zwrotu banderol;

3) rodzaj banderol, rok wytworzenia i serię wydanych lub zwróconych banderol;

4) zakres numerów ewidencyjnych oraz liczbę wydanych lub zwróconych banderol;

5) numer upoważnienia do odbioru banderol w przypadku protokołu z wydania banderol przez ich wytwórcę;

6) informację o stwierdzonych wadach fizycznych banderol lub ich braku;

7) zastrzeżenia do protokołu lub stwierdzenie ich braku;

8) informację o liczbie sporządzonych egzemplarzy;

9) podpis lub podpisy osób reprezentujących każdą ze stron dokonujących czynności objętych protokołem.

3. Wzór protokołu w sprawie wydania lub zwrotu banderol, o którym mowa w art. 138m ust. 1 pkt 2 ustawy, określa załącznik nr 13 do rozporządzenia.

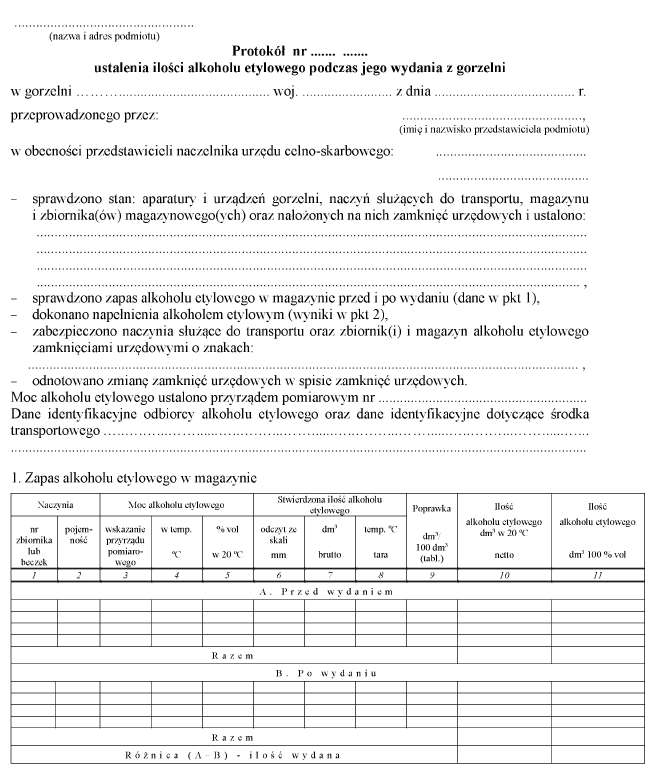

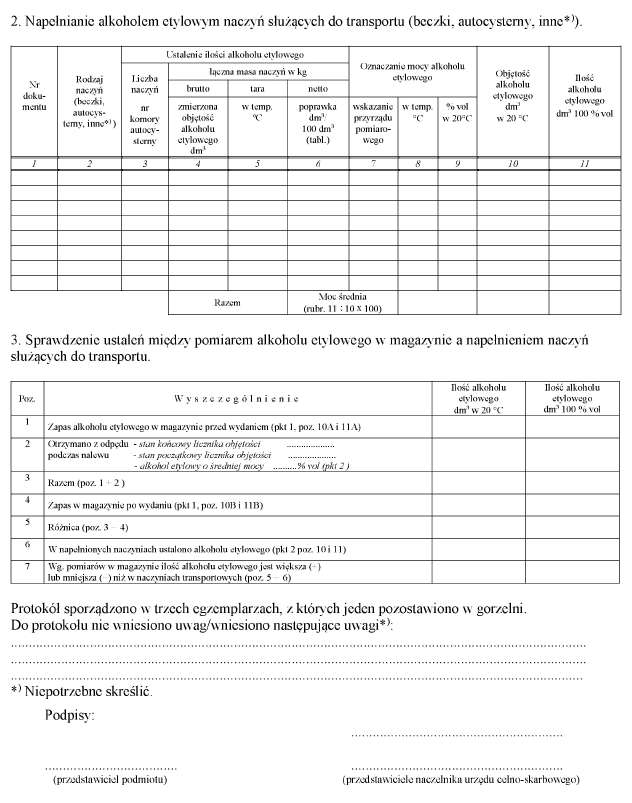

§ 46. [Zawartość protokołu, o którym mowav w art. 138m ust. 1 pkt 3 ustawy o podatku akcyzowym]

1) nazwę i adres podmiotu;

2) datę i miejsce, w którym następuje ustalenie ilości alkoholu etylowego podczas jego wydania z gorzelni;

3) imiona i nazwiska osób uczestniczących przy ustalaniu ilości alkoholu etylowego podczas jego wydania z gorzelni;

4) ustalenia dotyczące stanu aparatury i urządzeń gorzelni, naczyń służących do transportu, magazynu i zbiorników oraz nałożonych na nich zamknięć urzędowych;

5) ustalenia dotyczące zapasu alkoholu etylowego w magazynie przed i po jego wydaniu;

6) ustalenia dotyczące napełnienia naczyń służących do transportu;

7) sprawdzenie ustaleń dotyczących zapasu alkoholu etylowego w magazynie przed i po jego wydaniu oraz w napełnionych naczyniach służących do transportu;

8) informację o zmianie zamknięć urzędowych;

9) dane dotyczące przyrządu pomiarowego wykorzystanego do ustalenia mocy alkoholu etylowego;

10) dane identyfikacyjne odbiorcy alkoholu etylowego oraz dane identyfikacyjne dotyczące środka transportowego;

11) informację o liczbie sporządzonych egzemplarzy protokołu oraz informację o wniesieniu uwag do protokołu;

12) podpisy osób uczestniczących przy ustalaniu ilości alkoholu etylowego podczas jego wydania z gorzelni.

2. Wzór protokołu, o którym mowa w art. 138m ust. 1 pkt 3 ustawy, określa załącznik nr 14 do rozporządzenia.

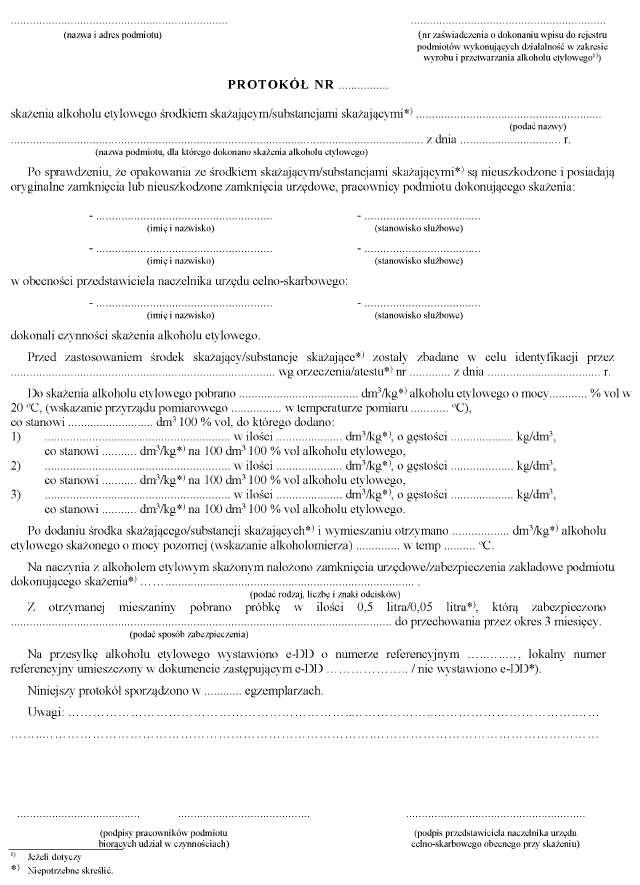

§ 47. [Zawartość protokołu, o którym mowa w art. 138m ust. 1 pkt 4 ustawy o podatku akcyzowym]

1) nazwę i adres podmiotu dokonującego skażenia;

2) numer zaświadczenia o dokonaniu wpisu do rejestru podmiotów wykonujących działalność w zakresie wyrobu i przetwarzania alkoholu etylowego;

3) wskazanie środków skażających lub substancji skażających użytych do skażenia;

4) datę skażenia;

5) nazwę podmiotu, dla którego dokonano skażenia;

6) imiona i nazwiska oraz stanowiska służbowe osób uczestniczących przy skażaniu;

7) ustalenia dotyczące stanu opakowań ze środkami skażającymi;

8) informację o zbadaniu użytych do skażenia alkoholu etylowego środków skażających lub substancji skażających;

9) ustalenia dotyczące ilości i mocy pobranego do skażenia alkoholu etylowego, ilości i gęstości środków skażających lub substancji skażających oraz ilości i mocy pozornej otrzymanego alkoholu etylowego skażonego;

10) informację o sposobie zabezpieczenia naczyń z alkoholem etylowym skażonym;

11) informację o pobraniu, ilości i sposobie zabezpieczenia próbki alkoholu etylowego skażonego;

12) numer referencyjny e-DD, a jeżeli System jest niedostępny – lokalny numer referencyjny umieszczony w dokumencie zastępującym e-DD, na podstawie których alkohol etylowy skażony jest przemieszczany;

13) informację o liczbie sporządzonych egzemplarzy protokołu oraz informację o wniesieniu uwag do protokołu;

14) podpisy osób uczestniczących przy skażaniu.

2. Wzór protokołu, o którym mowa w art. 138m ust. 1 pkt 4 ustawy, określa załącznik nr 15 do rozporządzenia.

Rozdział 13

Przepis końcowy

§ 48. [Wejście w życie]

Minister Finansów: wz. L. Skiba

1) Minister Finansów kieruje działem administracji rządowej - finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2019 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. poz. 2265).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2019 r. poz. 1123, 1495, 1501, 1520, 1556, 2116 i 2523.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2018 r. poz. 2193, 2215, 2244, 2354, 2392 i 2433 oraz z 2019 r. poz. 675, 1018, 1495, 1520, 1751, 1818, 2166 i 2200.

4) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone z Dz. U. z 2019 r. poz. 730, 1435, 1495, 1517, 1520, 1524, 1556 i 2166.

5) Niniejsze rozporządzenie było poprzedzone rozporządzeniem Ministra Finansów z dnia 27 marca 2018 r. w sprawie ewidencji i innych dokumentacji dotyczących wyrobów akcyzowych i znaków akcyzy (Dz. U. z 2019 r. poz. 843 i 1823), które traci moc z dniem wejścia w życie niniejszego rozporządzenia zgodnie z art. 24 ust. 2 ustawy z dnia 4 lipca 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. poz. 1520).

Załączniki do rozporządzenia Ministra Finansów

z dnia 24 grudnia 2019 r. (poz. 2534)

Załącznik nr 1

WZÓR – KSIĘGA KONTROLI PRZEROBU ALKOHOLU ETYLOWEGO NA OCET

Załącznik nr 2

WZÓR – KSIĘGA KONTROLI REKTYFIKACJI I ODWADNIANIA ALKOHOLU ETYLOWEGO

Załącznik nr 3

WZÓR – KSIĘGA KONTROLI PRODUKCJI I ROZLEWU NAPOJÓW SPIRYTUSOWYCH

Załącznik nr 4

WZÓR – KSIĘGA KONTROLI PRODUKCJI I ROZCHODU ALKOHOLU ETYLOWEGO

Załącznik nr 5

WZÓR – KARTA GOTOWANIA WARKI

Załącznik nr 6

WZÓR – KSIĘGA KONTROLI PRODUKCJI PIWA

Załącznik nr 7

WZÓR – METRYCZKA NASTAWU

Załącznik nr 8

WZÓR – KARTA KUPAŻU LUB WYTWARZANIA WYROBU WINIARSKIEGO

Załącznik nr 9

WZÓR – KSIĘGA KONTROLI ROZLEWU WYROBÓW WINIARSKICH

Załącznik nr 10

WZÓR – EWIDENCJA BANDEROL PODATKOWYCH PROWADZONA PRZEZ PODMIOTY OBOWIĄZANE DO OZNACZANIA WYROBÓW AKCYZOWYCH BANDEROLAMI

Załącznik nr 11

WZÓR – EWIDENCJA BANDEROL PODATKOWYCH PROWADZONA PRZEZ PODMIOT PROWADZĄCY SKŁAD PODATKOWY, KTÓREMU BANDEROLE ZOSTAŁY PRZEKAZANE W CELU NANIESIENIA ICH NA OPAKOWANIA JEDNOSTKOWE

Załącznik nr 12

WZÓR – PROTOKÓŁ W SPRAWIE UTRATY, ZNISZCZENIA, USZKODZENIA, ZDJĘCIA, ZNISZCZENIA USZKODZONYCH LUB ZNISZCZONYCH BANDEROL

Załącznik nr 13

WZÓR – PROTOKÓŁ W SPRAWIE WYDANIA LUB ZWROTU BANDEROL

Załącznik nr 14

WZÓR – PROTOKÓŁ USTALENIA ILOŚCI ALKOHOLU ETYLOWEGO PODCZAS JEGO WYDANIA Z GORZELNI

Załącznik nr 15

WZÓR - PROTOKÓŁ SKAŻENIA ALKOHOLU ETYLOWEGO ŚRODKIEM SKAŻAJĄCYM/SUBSTANCJAMI SKAŻAJĄCYMI

- Data ogłoszenia: 2019-12-30

- Data wejścia w życie: 2020-01-01

- Data obowiązywania: 2020-01-01

- Dokument traci ważność: 2021-06-29

REKLAMA