REKLAMA

Dziennik Ustaw - rok 2016 poz. 1454

USTAWA

z dnia 5 września 2016 r.

o szczególnych zasadach rozliczeń podatku od towarów i usług oraz dokonywania zwrotu środków publicznych przeznaczonych na realizację projektów finansowanych z udziałem środków pochodzących z budżetu Unii Europejskiej lub od państw członkowskich Europejskiego Porozumienia o Wolnym Handlu przez jednostki samorządu terytorialnego1)

Rozdział 1

Przepisy ogólne

Art. 1. [Zakres przedmiotowy]

1) rozliczeń podatku za okresy rozliczeniowe upływające przed dniem podjęcia przez nie rozliczania podatku wraz ze wszystkimi jednostkami organizacyjnymi;

2) korekt rozliczeń podatku za okresy rozliczeniowe upływające przed dniem podjęcia przez nie rozliczania podatku wraz ze wszystkimi jednostkami organizacyjnymi;

3) zwrotu środków przeznaczonych na realizację projektów w przypadku zmiany kwalifikowalności podatku w związku z wyrokiem Trybunału Sprawiedliwości Unii Europejskiej z dnia 29 września 2015 r. w sprawie C-276/14 Gmina Wrocław przeciwko Ministrowi Finansów, zwanym dalej „wyrokiem Trybunału Sprawiedliwości”.

Art. 2. [Definicje]

1) jednostce organizacyjnej – rozumie się przez to:

a) utworzone przez jednostkę samorządu terytorialnego samorządową jednostkę budżetową lub samorządowy zakład budżetowy,

b) urząd gminy, starostwo powiatowe, urząd marszałkowski;

2) kwalifikowalności podatku – rozumie się przez to spełnianie przez wydatek poniesiony przez jednostkę samorządu terytorialnego lub jej jednostkę organizacyjną, finansowany ze środków przeznaczonych na realizację projektów, w części dotyczącej podatku, kryteriów określonych w ustawach i aktach wykonawczych wydanych na ich podstawie, rozporządzeniach organów Unii Europejskiej, umowach międzynarodowych, porozumieniach międzyrządowych i umowach o dofinansowanie, stanowiących podstawę do otrzymania środków przeznaczonych na realizację projektów, o których mowa w pkt 4 lit. a;

3) podatku – rozumie się przez to podatek od towarów i usług;

4) środkach przeznaczonych na realizację projektów – rozumie się przez to środki publiczne:

a) pochodzące z budżetu Unii Europejskiej lub od państw członkowskich Europejskiego Porozumienia o Wolnym Handlu (EFTA),

b) otrzymane w formie dotacji

– przeznaczone na realizację projektów finansowanych z udziałem środków pochodzących z budżetu Unii Europejskiej lub od państw członkowskich EFTA;

5) umowach o dofinansowanie – rozumie się przez to umowy o dofinansowanie, o których mowa w przepisach ustawy z dnia 20 kwietnia 2004 r. o Narodowym Planie Rozwoju (Dz. U. z 2014 r. poz. 1448 i 1856 oraz z 2015 r. poz. 1240) oraz ustawy z dnia 6 grudnia 2006 r. o zasadach prowadzenia polityki rozwoju (Dz. U. z 2016 r. poz. 383 i 1250), inne umowy przyznające środki przeznaczone na realizację projektów oraz decyzje, o których mowa w art. 5 pkt 9 ustawy z dnia 6 grudnia 2006 r. o zasadach prowadzenia polityki rozwoju.

Rozdział 2

Zasady dokonywania rozliczeń podatku przez jednostki samorządu terytorialnego

Art. 3. [Termin na podjęcie rozliczania podatku]

Art. 4. [Wstąpienie w prawa i obowiązki jednostek organizacyjnych]

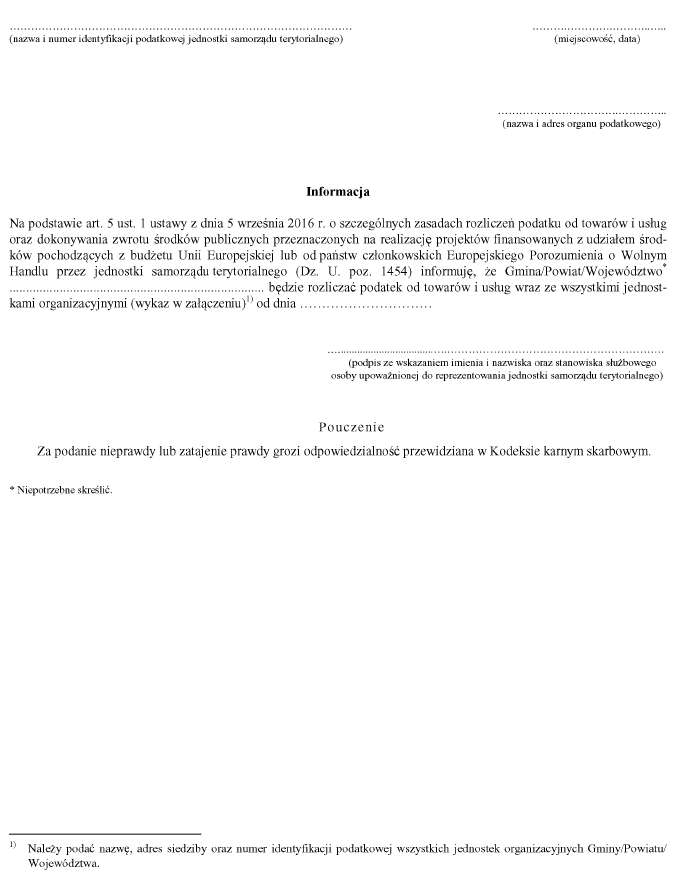

Art. 5. [Obowiązek informacyjny jednostki samorządu terytorialnego, która podejmuje rozliczanie podatku wraz ze wszystkimi jednostkami organizacyjnymi]

2. Do informacji, o której mowa w ust. 1, jednostka samorządu terytorialnego załącza wykaz wszystkich jednostek organizacyjnych, z podaniem ich nazwy, adresu siedziby oraz numeru identyfikacji podatkowej.

3. Na podstawie informacji, o której mowa w ust. 1, naczelnik urzędu skarbowego właściwy ze względu na adres siedziby jednostki organizacyjnej wykreśla ją, z urzędu, z rejestru jako podatnika podatku, z dniem podjęcia wspólnego rozliczania podatku z jednostką samorządu terytorialnego, powiadamiając o wykreśleniu jednostkę samorządu terytorialnego.

Art. 6. [Warunki korzystania ze zwolnienia]

Art. 7. [Proporcjonalne odliczenie]

2. Przepis ust. 1 stosuje się odpowiednio, jeżeli jednostka organizacyjna korzystała ze zwolnienia, o którym mowa w art. 113 ustawy o podatku od towarów i usług, z tym że proporcja, o której mowa w art. 90 ust. 2 ustawy o podatku od towarów i usług, jest wyliczana zgodnie z art. 90 ust. 8 i 9 ustawy o podatku od towarów i usług, bez konieczności uzgadniania prognozy z naczelnikiem urzędu skarbowego.

3. Przepisy ust. 1 i 2 stosuje się również, gdy jednostka samorządu terytorialnego przed rokiem 2016 podjęła wspólne rozliczanie podatku wraz ze wszystkimi samorządowymi jednostkami budżetowymi, natomiast w roku 2016 lub 2017 podjęła wspólne rozliczanie podatku wraz ze wszystkimi samorządowymi zakładami budżetowymi.

Art. 8. [Wykorzystywanie kas rejestrujących]

2. Do dnia 31 grudnia 2016 r. zwalnia się jednostki samorządu terytorialnego z obowiązku prowadzenia ewidencji obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących w zakresie czynności wykonywanych przez ich jednostki organizacyjne, jeżeli te jednostki organizacyjne w dniu poprzedzającym dzień podjęcia wspólnego rozliczania z jednostką samorządu terytorialnego korzystały ze zwolnienia z takiego obowiązku.

3. Jednostka samorządu terytorialnego, która w zakresie czynności wykonywanych przez jej jednostki organizacyjne korzystała ze zwolnienia na podstawie ust. 2, rozpoczynająca w zakresie tych czynności prowadzenie ewidencji obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących, może odliczyć od tego podatku kwotę wydatkowaną na zakup w okresie do dnia 30 czerwca 2017 r. każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia prowadzenia ewidencji obrotu i kwot podatku należnego w wysokości 90% jej ceny zakupu (bez podatku), nie więcej jednak niż 700 zł.

Art. 9. [Stosowanie przepisów]

Art. 10. [Zmiana kwalifikowalności podatku]

Rozdział 3

Zasady dokonywania przez jednostki samorządu terytorialnego korekt rozliczeń podatku za okresy rozliczeniowe upływające przed dniem podjęcia przez nie rozliczania podatku wraz ze wszystkimi jednostkami organizacyjnymi

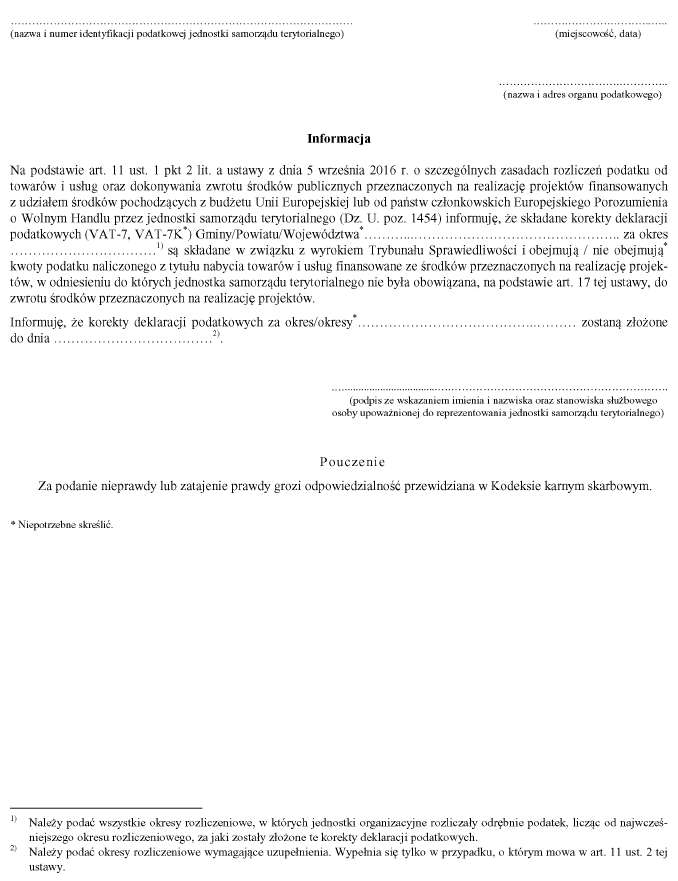

Art. 11. [Korekty deklaracji podatkowych]

1) poszczególnych jednostek organizacyjnych, jeżeli korekty deklaracji podatkowych nie są związane z wyrokiem Trybunału Sprawiedliwości, pod warunkiem złożenia informacji, że korekty deklaracji podatkowych nie są składane w związku z wyrokiem Trybunału Sprawiedliwości;

2) łącznie wszystkich jednostek organizacyjnych i jednostki samorządu terytorialnego, jeżeli korekty deklaracji podatkowych są związane z wyrokiem Trybunału Sprawiedliwości, pod warunkiem:

a) złożenia informacji według wzoru określonego w załączniku nr 2 do ustawy, że korekty deklaracji podatkowych są składane w związku z wyrokiem Trybunału Sprawiedliwości oraz czy obejmują one kwoty podatku naliczonego z tytułu nabycia towarów i usług finansowane ze środków przeznaczonych na realizację projektów, w odniesieniu do których jednostka samorządu terytorialnego nie była obowiązana, na podstawie art. 17, do zwrotu środków przeznaczonych na realizację projektów,

b) złożenia wykazu wszystkich jednostek organizacyjnych, których rozliczenia podatku są objęte korektami deklaracji podatkowych, z podaniem ich nazwy, adresu siedziby oraz numeru identyfikacji podatkowej,

c) złożenia korekt deklaracji podatkowych za wszystkie okresy rozliczeniowe, w których jednostki organizacyjne rozliczały odrębnie podatek, licząc od najwcześniejszego okresu rozliczeniowego, za jaki została złożona korekta deklaracji podatkowej,

d) uwzględnienia w składanych korektach deklaracji podatkowych rozliczeń podatku wszystkich jednostek organizacyjnych w odniesieniu do dokonywanych przez nie czynności podlegających opodatkowaniu podatkiem.

2. Warunek, o którym mowa w ust. 1 pkt 2 lit. c, uznaje się za spełniony również w przypadku złożenia korekt deklaracji podatkowych jedynie za okresy rozliczeniowe roku podatkowego, w którym przypada okres rozliczeniowy objęty pierwszą korektą, pod warunkiem że jednostka samorządu terytorialnego w informacji, o której mowa w ust. 1 pkt 2 lit. a, wskaże termin, z uwzględnieniem okresu przedawnienia, do którego złoży pozostałe korekty deklaracji podatkowych.

Art. 12. [Bezskuteczne korekty deklaracji podatkowych]

Art. 13. [Charakter prawny korekt deklaracji podatkowych]

2. W przypadku, o którym mowa w ust. 1, naczelnik urzędu skarbowego, w drodze decyzji, stwierdza wygaśnięcie decyzji ostatecznej.

3. W korektach deklaracji podatkowych zastępujących decyzję ostateczną, o której mowa w ust. 1, jednostka samorządu terytorialnego jest obowiązana do uwzględnienia ustaleń zawartych w tej decyzji, chyba że ustalenia te stały się bezprzedmiotowe wskutek wyroku Trybunału Sprawiedliwości.

Art. 14. [Dopuszczalne wydanie decyzji wskutek złożenia korekt deklaracji podatkowych, po upływie terminu przedawnienia]

1) wysokość zobowiązania podatkowego w podatku lub

2) prawidłową wysokość zwrotu podatku, lub

3) prawidłową wysokość nadwyżki kwoty podatku naliczonego nad kwotą podatku należnego do odliczenia w następnych okresach rozliczeniowych

– decyzje te można wydać także po upływie terminu przedawnienia.

2. Przepisy ust. 1 stosuje się również w odniesieniu do okresów rozliczeniowych, za które jednostka samorządu terytorialnego nie złożyła korekt deklaracji podatkowych zgodnie z art. 11 ust. 2.

Art. 15. [Obowiązki jednostki samorządu terytorialnego związane z dokonywaniem korekt deklaracji podatkowych]

2. W przypadku jednostek organizacyjnych, które przed podjęciem wspólnego rozliczania z jednostką samorządu terytorialnego korzystały ze zwolnienia od podatku na podstawie art. 113 ustawy o podatku od towarów i usług, podstawę opodatkowania oraz wysokość podatku należnego ustala się zgodnie z zasadami określonymi w art. 85 i art. 146b ustawy o podatku od towarów i usług.

3. W przypadku, o którym mowa w ust. 2, jednostka samorządu terytorialnego, dokonując korekt deklaracji podatkowych, o których mowa w art. 11 ust. 1 pkt 2, nie jest obowiązana do wystawienia faktur, w tym faktur korygujących, chyba że nabywca towarów i usług zażąda wystawienia takiej faktury. Faktury te wystawia się nie później niż 15. dnia miesiąca następującego po miesiącu, w którym zgłoszono takie żądanie.

Art. 16. [Uprawnienie do dokonania obniżenia kwoty podatku należnego]

2. Jednostka samorządu terytorialnego, dokonując korekt deklaracji podatkowych zgodnie z ust. 1:

1) uwzględnia zakres wykorzystywania towarów i usług do celów wykonywanej działalności gospodarczej ustalany zgodnie z:

a) art. 86 ust. 1 i 7b ustawy o podatku od towarów i usług, w brzmieniu obowiązującym do dnia 31 grudnia 2015 r., w odniesieniu do korekt deklaracji podatkowych dotyczących okresów rozliczeniowych upływających do dnia 31 grudnia 2015 r.,

b) art. 86 ust. 1, 2a–2h i 7b ustawy o podatku od towarów i usług, w brzmieniu obowiązującym od dnia 1 stycznia 2016 r., w odniesieniu do korekt deklaracji podatkowych dotyczących okresów rozliczeniowych następujących od dnia 1 stycznia 2016 r.

– odrębnie dla każdej jednostki organizacyjnej w przypadku wykonywania przy pomocy tej jednostki organizacyjnej działalności gospodarczej oraz innych czynności niż działalność gospodarcza;

2) uwzględnia proporcję wyliczaną zgodnie z art. 90 ust. 3 ustawy o podatku od towarów i usług odrębnie dla każdej jednostki organizacyjnej – w przypadku wykonywania przy pomocy tej jednostki czynności, w związku z którymi przysługuje prawo do obniżenia kwoty podatku należnego, jak i czynności, w związku z którymi takie prawo nie przysługuje;

3) dokonuje odpowiednio korekty zgodnie z art. 90a–91 ustawy o podatku od towarów i usług – w przypadku zaistnienia okoliczności, o których mowa w tych przepisach.

Rozdział 4

Dokonywanie przez jednostki samorządu terytorialnego zwrotu środków przeznaczonych na realizację projektów w przypadku zmiany kwalifikowalności podatku w związku z wyrokiem Trybunału Sprawiedliwości

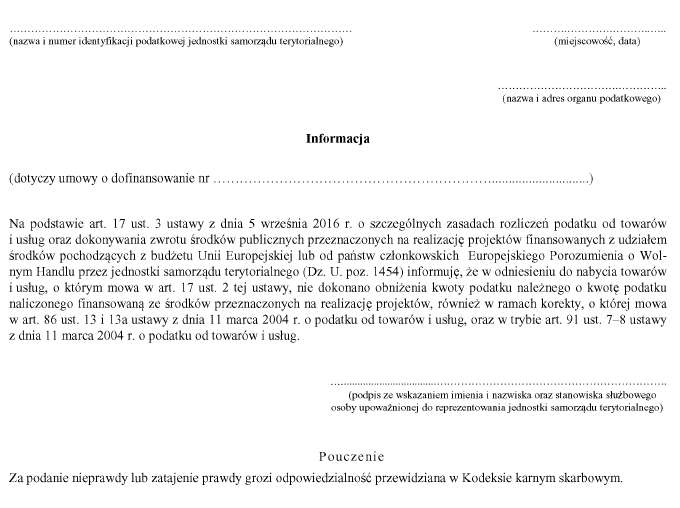

Art. 17. [Brak obowiązku zwrotu środków przeznaczonych na realizację projektów w zakresie, w jakim nastąpiła zmiana kwalifikowalności podatku]

2. Przepis ust. 1 stosuje się pod warunkiem, że jednostka samorządu terytorialnego nie dokonała przed dniem wejścia w życie ustawy obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia towarów i usług finansowaną ze środków przeznaczonych na realizację projektów, o której mowa w ust. 1, również w ramach korekty, o której mowa w art. 86 ust. 13 i 13a ustawy o podatku od towarów i usług, oraz w trybie art. 91 ust. 7–8 ustawy o podatku od towarów i usług.

3. Jednostka samorządu terytorialnego jest obowiązana złożyć do naczelnika urzędu skarbowego właściwego w zakresie rozliczania podatku oraz podmiotu, z którym zawarta została umowa o dofinansowanie, w terminie 2 miesięcy, licząc od dnia wejścia w życie ustawy, informację o spełnieniu warunku, o którym mowa w ust. 2, sporządzoną według wzoru określonego w załączniku nr 3 do ustawy.

4. Przepis ust. 1 dotyczy podatku wyłącznie w zakresie, w jakim nastąpiła zmiana kwalifikowalności podatku w części dotyczącej kwoty podatku naliczonego z tytułu nabycia towarów i usług finansowanej ze środków przeznaczonych na realizację projektów, w zakresie wydatków poniesionych przez jednostki samorządu terytorialnego lub ich jednostki organizacyjne, zgodnie z zawartymi na dzień 29 września 2015 r. umowami o dofinansowanie.

5. Do zwrotu lub rozliczeń środków przeznaczonych na realizację projektów związanych z podatkiem w zakresie, w jakim nastąpiła zmiana kwalifikowalności podatku w części dotyczącej kwoty podatku naliczonego z tytułu nabycia towarów i usług, stosuje się odpowiednio:

1) przepisy prawa lub postanowienia umów, w tym umów o dofinansowanie, dotyczące przekazywania i zwrotu tych środków;

2) przepisy ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych (Dz. U. z 2013 r. poz. 885, z późn. zm.3)) dotyczące dotacji – w przypadku środków, które zostały uzyskane na podstawie przepisów, które utraciły moc przed dniem wejścia w życie ustawy.

Art. 18. [Obowiązek niezwłocznego zwrotu środków przeznaczonych na realizację projektów]

2. W przypadku, o którym mowa w ust. 1, środki przeznaczone na realizację projektów podlegają zwrotowi wraz z odsetkami w wysokości określonej jak dla zaległości podatkowych, liczonymi od dnia obniżenia kwoty podatku należnego o kwotę podatku naliczonego, o którym mowa w ust. 1, do dnia dokonania ich zwrotu.

Art. 19. [Działania lub zaniechania niestanowiące naruszenia dyscypliny finansów publicznych]

Rozdział 5

Zmiany w przepisach

Art. 20. [Ustawa o podatku dochodowym od osób prawnych]

„9a) środków finansowych otrzymanych przez samorządowy zakład budżetowy z budżetu jednostki samorządu terytorialnego wynikających z rozliczenia podatku od towarów i usług związanego z tym zakładem;”.

Art. 21. [Ustawa o finansach publicznych]

1) w art. 15:

a) w ust. 1 skreśla się wyrazy „ , z zastrzeżeniem ust. 3 i 4”,

b) po ust. 4 dodaje się ust. 4a w brzmieniu:

„4a. Samorządowy zakład budżetowy może otrzymać z budżetu jednostki samorządu terytorialnego środki finansowe wynikające z rozliczenia podatku od towarów i usług, z tym że ich wysokość nie może być wyższa niż wynikająca z rozliczenia tego podatku związanego z tym zakładem.”;

2) w art. 16 w ust. 2 w pkt 5 kropkę zastępuje się średnikiem i dodaje się pkt 6 w brzmieniu:

„6) zasady ustalania i przekazywania z budżetu jednostki samorządu terytorialnego środków finansowych wynikających z rozliczenia podatku od towarów i usług, jeżeli przewiduje przekazywanie tych środków temu zakładowi.”.

Rozdział 6

Przepisy przejściowe i końcowy

Art. 22. [Przepis przejściowy]

1) wszczęte i niezakończone przed dniem wejścia w życie ustawy,

2) wszczęte od dnia wejścia w życie ustawy

– w odniesieniu do jednostki samorządu terytorialnego lub jej jednostek organizacyjnych obejmują tylko rozliczenie podatku odpowiednio tej jednostki samorządu terytorialnego lub jej jednostki organizacyjnej.

2. Organy podatkowe właściwe w dniu wszczęcia postępowania podatkowego, postępowania kontrolnego, kontroli podatkowej oraz czynności sprawdzających w zakresie podatku, o których mowa w ust. 1 pkt 1, pozostają właściwe we wszystkich sprawach związanych z podatkiem, które są przedmiotem tych postępowań, kontroli lub czynności sprawdzających, chociażby w trakcie postępowania, kontroli lub czynności sprawdzających jednostka samorządu terytorialnego podjęła wspólne rozliczanie podatku wraz ze wszystkimi jednostkami organizacyjnymi.

3. W toku postępowania podatkowego, postępowania kontrolnego, kontroli podatkowej oraz czynności sprawdzających w zakresie podatku, o których mowa w ust. 1, jednostka samorządu terytorialnego jest obowiązana, na wezwanie organu podatkowego, w terminie 7 dni od dnia doręczenia tego wezwania, do złożenia informacji, czy dokona korekt deklaracji podatkowych, o których mowa w art. 11 ust. 1 pkt 2, i w jakim terminie zostaną złożone te korekty deklaracji podatkowych. Przepisy rozdziału 3 stosuje się odpowiednio.

4. W przypadku złożenia korekt deklaracji podatkowych, o których mowa w art. 11 ust. 1 pkt 2, postępowania podatkowe, postępowania kontrolne, kontrole podatkowe oraz czynności sprawdzające w zakresie podatku obejmują rozliczenie jednostki samorządu terytorialnego wraz ze wszystkimi jednostkami organizacyjnymi. Właściwym organem podatkowym jest organ właściwy dla jednostki samorządu terytorialnego. Czynności podjęte w toku postępowania podatkowego, postępowania kontrolnego, kontroli podatkowej, a także podjęte czynności sprawdzające w zakresie podatku pozostają w mocy.

Art. 23. [Wezwanie do złożenia informacji dotyczącej terminu złożenia wszystkich korekt deklaracji podatkowych]

Art. 24. [Zasady ustalania i przekazywania z budżetu jednostki samorządu terytorialnego środków finansowych, o których mowa w art. 15 ust. 4a ustawy o finansach publicznych]

Art. 25. [Wejście w życie]

Prezydent Rzeczypospolitej Polskiej: A. Duda

1) Niniejszą ustawą zmienia się ustawy: ustawę z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych oraz ustawę z dnia 27 sierpnia 2009 r. o finansach publicznych.

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2015 r. poz. 699, 978, 1197, 1269, 1311, 1649, 1923, 1932 i 2184 oraz z 2016 r. poz. 195, 615, 846 i 1228.

3) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2013 r. poz. 938 i 1646, z 2014 r. poz. 379, 911, 1146, 1626 i 1877, z 2015 r. poz. 238, 532, 1045, 1117, 1130, 1189, 1190, 1269, 1358, 1513, 1830, 1854, 1890 i 2150 oraz z 2016 r. poz. 195, 1257 i 1454.

4) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2014 r. poz. 915, 1138, 1146, 1215, 1328, 1457, 1563 i 1662, z 2015 r. poz. 73, 211, 933, 978, 1166, 1197, 1259, 1296, 1348, 1595, 1688, 1767, 1844 i 1932 oraz z 2016 r. poz. 68, 615, 780, 996 i 1206.

5) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2013 r. poz. 938 i 1646, z 2014 r. poz. 379, 911, 1146, 1626 i 1877, z 2015 r. poz. 238, 532, 1045, 1117, 1130, 1189, 1190, 1269, 1358, 1513, 1830, 1854, 1890 i 2150 oraz z 2016 r. poz. 195 i 1257.

Załączniki do ustawy z dnia 5 września 2016 r. (poz. 1454)

Załącznik nr 1

WZÓR – INFORMACJA

Załącznik nr 2

WZÓR – INFORMACJA

Załącznik nr 3

WZÓR – INFORMACJA

- Data ogłoszenia: 2016-09-13

- Data wejścia w życie: 2016-10-01

- Data obowiązywania: 2017-03-01

- Dokument traci ważność: 2018-01-30

REKLAMA