REKLAMA

Dziennik Ustaw - rok 2013 poz. 724

ROZPORZĄDZENIE

MINISTRA FINANSÓW1)

z dnia 17 czerwca 2013 r.

w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach

Na podstawie art. 102 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.2)) zarządza się, co następuje:

1) informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach, stanowiący załącznik nr 1 do rozporządzenia, oraz objaśnienia do tej informacji, stanowiące załącznik nr 2 do rozporządzenia;

2) korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach wraz z objaśnieniami, stanowiący załącznik nr 3 do rozporządzenia.

1) za lipiec 2013 r. – w przypadku informacji składanej za okresy miesięczne;

2) za trzeci kwartał 2013 r. – w przypadku informacji składanej za okresy kwartalne.

2. Przepisu ust. 1 nie stosuje się do informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach oraz korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach, zawierających transakcje z kontrahentami z Chorwacji.

Minister Finansów: wz. J. Cichoń

|

|

1) Minister Finansów kieruje działem administracji rządowej – finanse publiczne, na podstawie § 1 ust. 2 pkt 2 rozporządzenia Prezesa Rady Ministrów z dnia 18 listopada 2011 r. w sprawie szczegółowego zakresu działania Ministra Finansów (Dz. U. Nr 248, poz. 1481).

2) Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz. U. z 2012 r. poz. 1342, 1448, 1529 i 1530 oraz z 2013 r. poz. 35.

Załączniki do rozporządzenia Ministra Finansów

z dnia 17 czerwca 2013 r. (poz. 724)

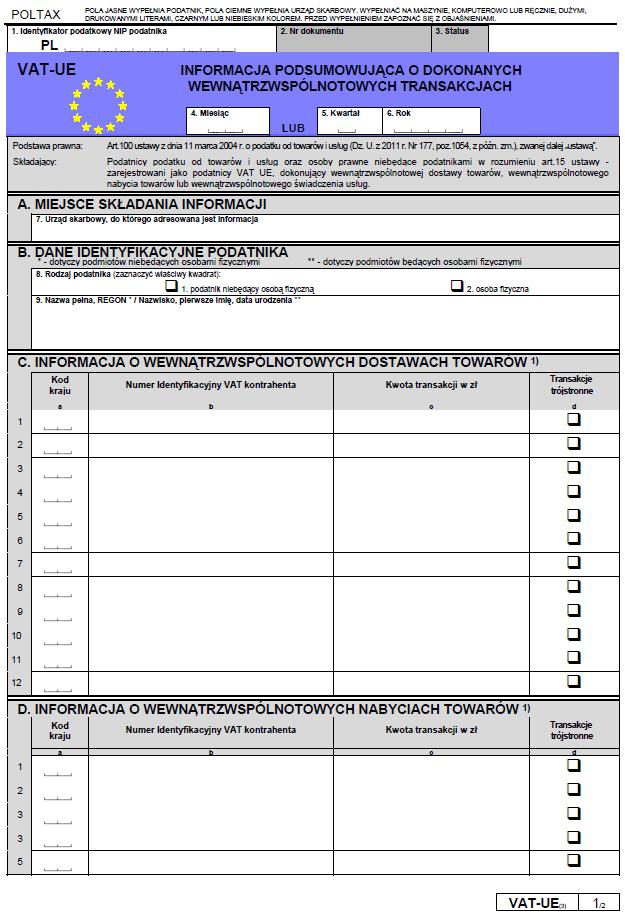

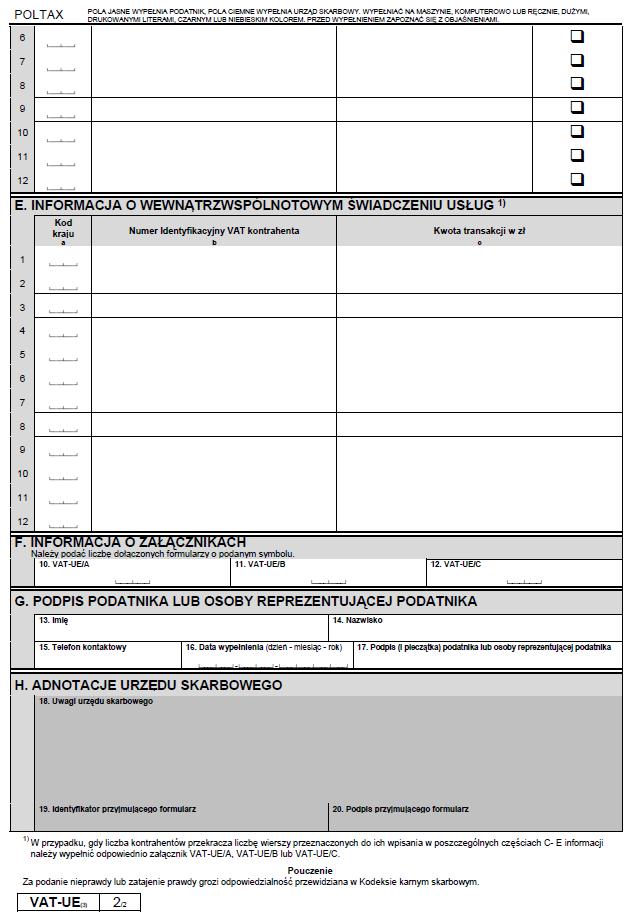

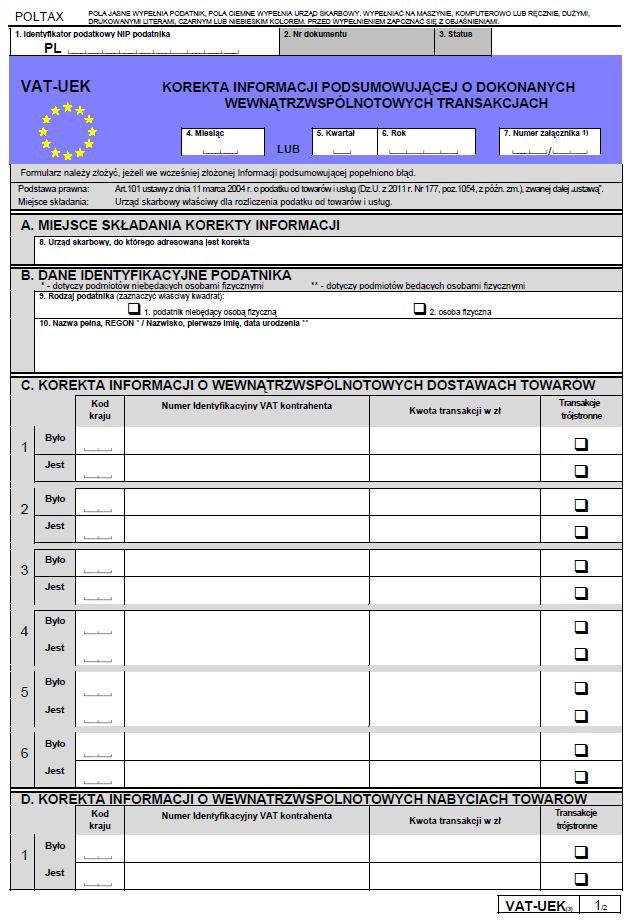

Załącznik nr 1

VAT-UE

Załącznik nr 2

OBJAŚNIENIA

DO INFORMACJI PODSUMOWUJĄCEJ O DOKONANYCH

WEWNĄTRZWSPÓLNOTOWYCH TRANSAKCJACH (VAT-UE)

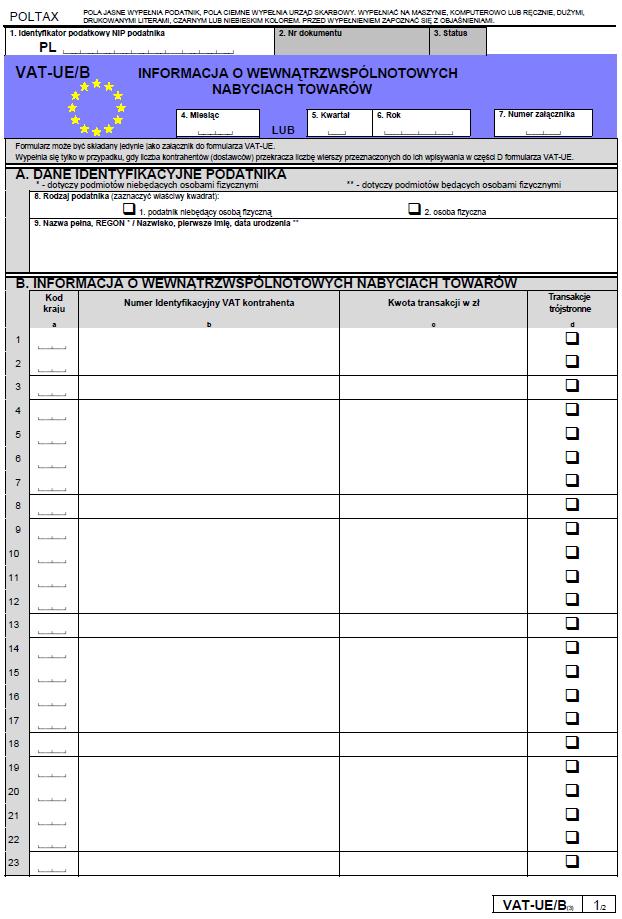

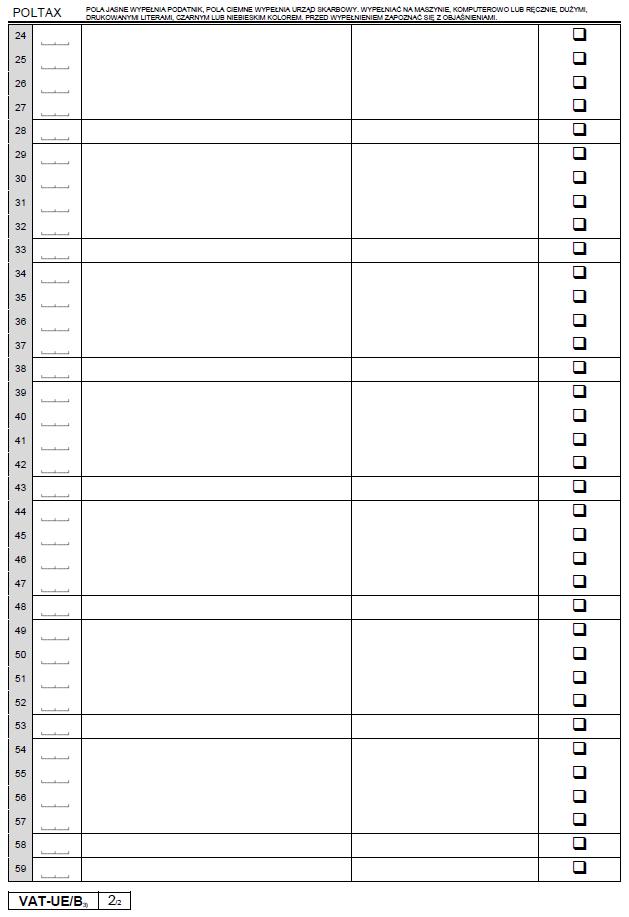

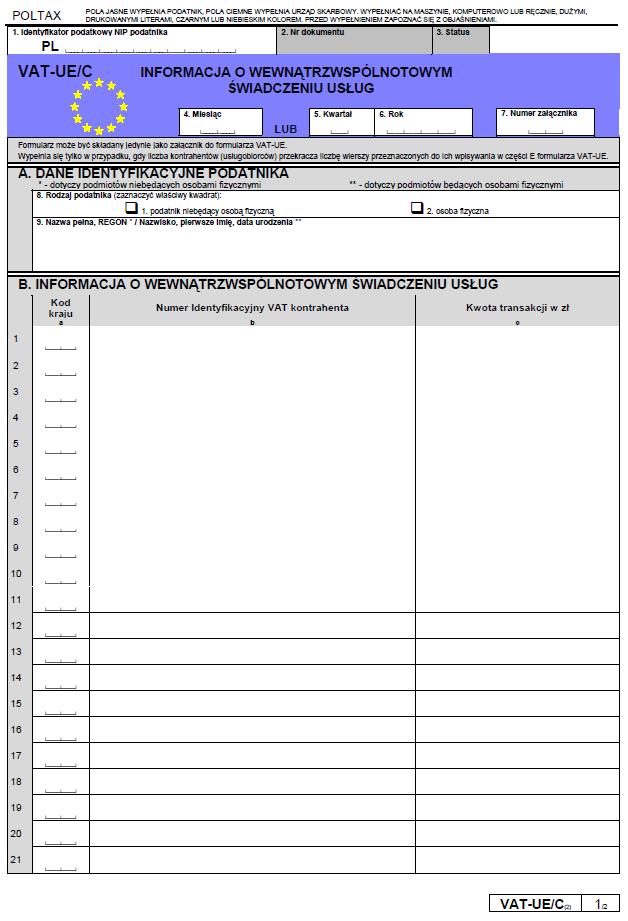

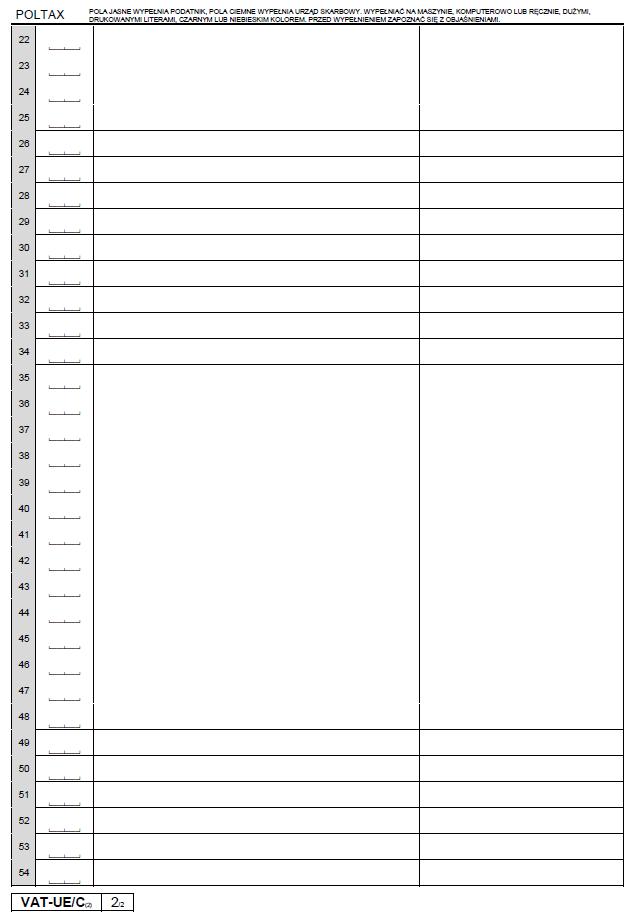

Objaśnienia dotyczą wzoru informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (VAT-UE(3)) wraz z załącznikami VAT-UE/A(3), VAT-UE/B(3) i VAT-UE/C(2) wprowadzonej rozporządzeniem Ministra Finansów z dnia 17 czerwca 2013 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz. U. poz. 724).

OBJAŚNIENIA OGÓLNE

1. SKŁADAJĄCY

Informację podsumowującą o dokonanych wewnątrzwspólnotowych transakcjach składają podatnicy podatku od towarów i usług oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.), zwanej dalej „ustawą” – zarejestrowani jako podatnicy VAT-UE, dokonujący wewnątrzwspólnotowej dostawy towarów, wewnątrzwspólnotowego nabycia towarów lub wewnątrzwspólnotowego świadczenia usług.

2. TERMIN SKŁADANIA

Informację podsumowującą w formie papierowej składa się do 15. dnia miesiąca po okresie (miesiącu lub kwartale), za który składana jest informacja.

Informację podsumowującą składaną za pomocą środków komunikacji elektronicznej składa się do 25. dnia miesiąca po okresie (miesiącu lub kwartale), za który składana jest informacja.

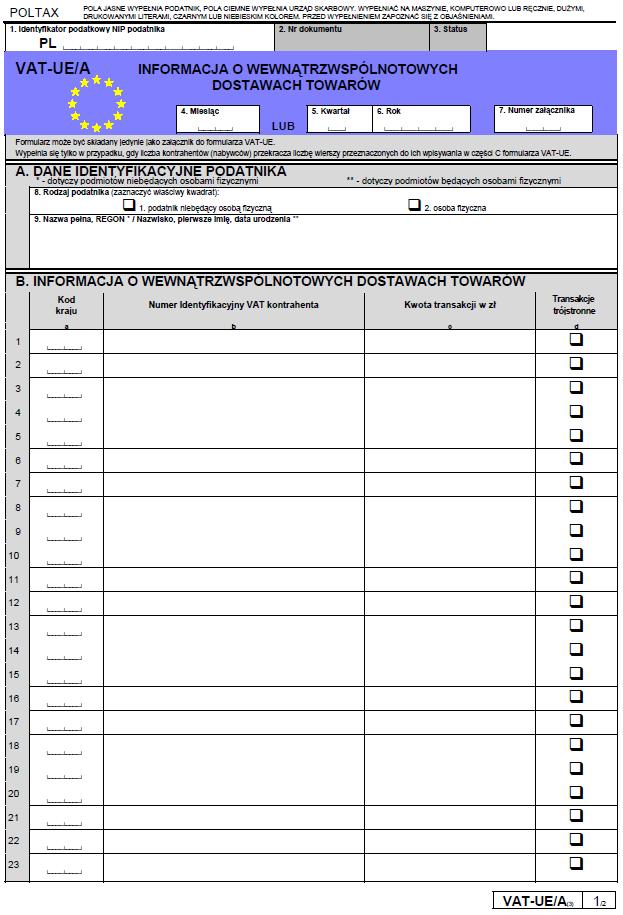

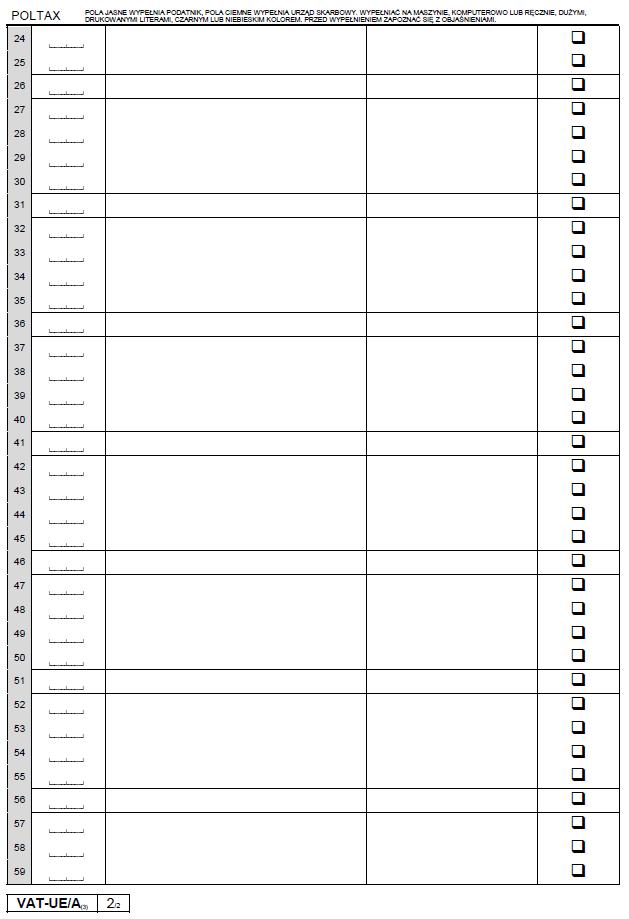

3. ZAŁĄCZNIKI VAT-UE/A, VAT-UE/B, VAT-UE/C

• W przypadku gdy liczba kontrahentów przekracza liczbę wierszy przeznaczonych do ich wpisania w poszczególnych częściach C–E informacji, należy wypełnić odpowiednio załącznik VAT-UE/A, VAT-UE/B lub VAT-UE/C.

• W informacji podsumowującej składanej za pomocą środków komunikacji elektronicznej (interaktywnej) nie wypełnia się załącznika. Wiersze w poszczególnych częściach stanowią listę rozwijalną.

OBJAŚNIENIA SZCZEGÓŁOWE

1. W poz. 1 należy wpisać identyfikator podatkowy NIP podatnika nadany zgodnie z ustawą z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2012 r. poz. 1314, z późn. zm.), podany w potwierdzeniu dokonanym przez naczelnika urzędu skarbowego zgodnie z art. 97 ust. 9 ustawy.

2. W poz. 7 wpisuje się urząd skarbowy właściwy ze względu na miejsce wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług, a jeżeli czynności te wykonywane są na terenie dwóch lub więcej urzędów skarbowych, to osoby fizyczne wpisują urząd skarbowy właściwy ze względu na miejsce zamieszkania, a osoby prawne i jednostki organizacyjne niemające osobowości prawnej – ze względu na adres siedziby. Podatnicy nieposiadający siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju wpisują Drugi Urząd Skarbowy Warszawa-Śródmieście. Osoby prawne, niebędące podatnikami w rozumieniu art. 15 ustawy, wpisują urząd skarbowy właściwy ze względu na adres siedziby.

3. Dopuszczalny kod i nazwa kraju: AT – Austria, BE – Belgia, BG – Bułgaria, DE – Niemcy, DK – Dania, EL – Grecja, ES – Hiszpania, FI – Finlandia, FR – Francja, GB – Wielka Brytania, HR – Chorwacja, IE – Irlandia, IT – Włochy, LU – Luxemburg, NL – Holandia, PT – Portugalia, RO – Rumunia, SE – Szwecja, CY – Cypr, CZ – Czechy, EE – Estonia, LT – Litwa, LV – Łotwa, MT – Malta, SK – Słowacja, SI – Słowenia, HU – Węgry.

4. W części C informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/A):

– w kolumnie a należy wpisać kod kraju kontrahenta (nabywcy towaru),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (nabywcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość dostaw dokonanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów,

– w kolumnie d należy zaznaczyć ☒ dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art. 135–138 ustawy, i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

5. W części D informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/B):

– w kolumnie a należy wpisać kod kraju kontrahenta (dostawcy towaru),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (dostawcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość nabyć dokonanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów,

– w kolumnie d należy zaznaczyć ☒ dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art. 135–138 ustawy, i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

6. W części E informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/C):

– w kolumnie a należy wpisać kod kraju kontrahenta (usługobiorcy),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (usługobiorcy) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość usług, o których mowa w art. 100 ust. 1 pkt 4 ustawy, wykonywanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów.

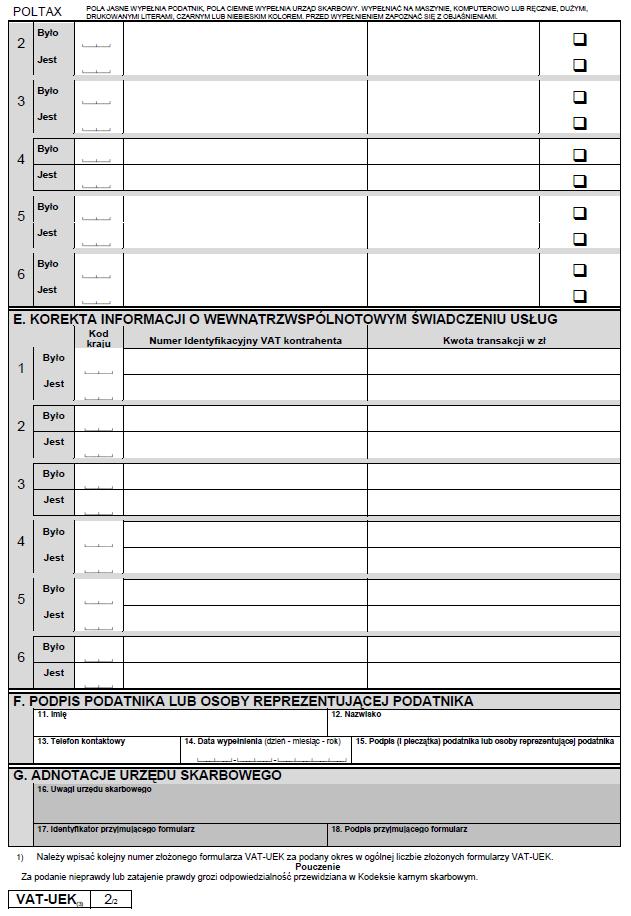

Załącznik nr 3

VAT-UEK

- Data ogłoszenia: 2013-06-25

- Data wejścia w życie: 2013-07-01

- Data obowiązywania: 2013-07-01

- Dokument traci ważność: 2017-01-01

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA