REKLAMA

Dziennik Ustaw - rok 2001 nr 148 poz. 1652

ROZPORZĄDZENIE MINISTRA FINANSÓW

z dnia 7 grudnia 2001 r.

w sprawie uprawnień do usługowego prowadzenia ksiąg rachunkowych.

Na podstawie art. 81 ust. 2 pkt 5 ustawy z dnia 29 września 1994 r. o rachunkowości (Dz. U. Nr 121, poz. 591, z 1997 r. Nr 32, poz. 183, Nr 43, poz. 272, Nr 88, poz. 554, Nr 118, poz. 754, Nr 139, poz. 933 i 934, Nr 140, poz. 939 i Nr 141, poz. 945, z 1998 r. Nr 60, poz. 382, Nr 106, poz. 668, Nr 107, poz. 669 i Nr 155, poz. 1014, z 1999 r. Nr 9, poz. 75 i Nr 83, poz. 931, z 2000 r. Nr 60, poz. 703, Nr 94, poz. 1037 i Nr 113, poz. 1186 oraz z 2001 r. Nr 102, poz. 1117 i Nr 111, poz. 1195) zarządza się, co następuje:

1) osoby fizyczne posiadające świadectwo stwierdzające kwalifikacje niezbędne do usługowego prowadzenia ksiąg rachunkowych, zwane dalej „świadectwem",

2) osoby prawne i niemające osobowości prawnej spółki prawa handlowego, działające we własnym imieniu i na własny rachunek, z zastrzeżeniem ust. 2,

3) spółki cywilne, w których wszyscy wspólnicy są uprawnieni do prowadzenia ksiąg rachunkowych.

2. Osoby prawne i niemające osobowości prawnej spółki prawa handlowego, prowadzące działalność usługową w zakresie prowadzenia ksiąg rachunkowych, powierzają wykonywanie czynności związanych z tą działalnością zatrudnionym przez nie osobom fizycznym uprawnionym do prowadzenia ksiąg rachunkowych.

3. Wzór świadectwa stanowi załącznik nr 1 do rozporządzenia.

1) złożyła oświadczenie, iż nie była prawomocnie skazana za przestępstwa określone w ustawie z dnia 29 września 1994 r. o rachunkowości, przestępstwa skarbowe, przeciwko mieniu, obrotowi gospodarczemu, obrotowi pieniędzmi i papierami wartościowymi, ochronie informacji lub wiarygodności dokumentów,

2) zdała z wynikiem pozytywnym egzamin sprawdzający kwalifikacje osób ubiegających się o uzyskanie świadectwa, zwany dalej „egzaminem".

2. Osobom spełniającym warunki określone w ust. 1 minister właściwy do spraw finansów publicznych wydaje świadectwo.

3. Osoby, które po otrzymaniu świadectwa zostały skazane prawomocnym wyrokiem za przestępstwa, o których mowa w ust. 1 pkt 1, nie są uprawnione do wykonywania działalności, o której mowa w § 2 ust. 1 i 2.

2. Wymóg praktyki w księgowości, o której mowa w ust. 1, jest spełniony, jeżeli przedmiotem wykonywanych czynności, na podstawie umowy o pracę lub umowy cywilnoprawnej, było prowadzenie ksiąg rachunkowych na terytorium Rzeczypospolitej Polskiej.

3. Za prowadzenie ksiąg rachunkowych uważa się wykonywanie samodzielne co najmniej jednej z czynności, w szczególności polegających na:

1) kwalifikowaniu dowodów księgowych do ujęcia w księgach rachunkowych, a także, jeżeli nie wynika to z techniki dokonywania zapisów, określaniu sposobu ujęcia dowodów księgowych w tych księgach,

2) kontroli poprawności dokonywanych w księgach rachunkowych zapisów zdarzeń w ujęciu chronologicznym i systematycznym,

3) sporządzaniu oraz kontroli sprawozdań finansowych, do których dane wynikają z ksiąg rachunkowych,

4) kierowaniu osobami wykonującymi czynności, o których mowa w pkt 1–3.

1) podanie o dopuszczenie do egzaminu, zawierające następujące dane osobowe: imiona i nazwisko, numer PESEL oraz adres zamieszkania,

2) dokumenty potwierdzające 2-letnią praktykę w księgowości, o której mowa w § 5,

3) dokumenty potwierdzające posiadane wykształcenie,

4) oświadczenie, o którym mowa w § 3 ust. 1 pkt 1,

5) oświadczenie o wyrażeniu zgody na przetwarzanie danych osobowych zgodnie z odrębnymi przepisami.

2. Podanie i załączniki określone w ust. 1 powinny być opatrzone znakami opłaty skarbowej, w wysokości określonej odrębnymi przepisami.

3. Kopie dokumentów, o których mowa w ust. 1 pkt 2 i 3, powinny być uwierzytelnione przez notariusza.

4. Departament Rachunkowości Ministerstwa Finansów prowadzi wykaz osób zakwalifikowanych do egzaminu, wykaz osób posiadających świadectwo oraz wykaz osób, które utraciły uprawnienia.

2. W skład Komisji mogą zostać powołane osoby niebędące pracownikami Ministerstwa Finansów, jeżeli posiadają uprawnienia, o których mowa w § 4.

3. Powołując Komisję, minister właściwy do spraw finansów publicznych ustala wynagrodzenie dla członków Komisji, w wysokości nie wyższej niż:

1) dla Przewodniczącego i zastępcy Przewodniczącego – 2,5-krotność,

2) dla członków – 2-krotność,

3) dla sekretarza – 1,5-krotność

– najniższego wynagrodzenia za pracę, wynikającego z odrębnych przepisów określających najniższe wynagrodzenia za pracę pracowników, obowiązujących w kwartale, w którym odbywa się egzamin.

4. Jeżeli egzaminy odbywają się w kolejnych dniach (sesja egzaminacyjna), minister właściwy do spraw finansów publicznych może wydać decyzję, o której mowa w ust. 1, dla danej sesji egzaminacyjnej.

5. Egzamin jest wyznaczany dla co najmniej 60 osób zakwalifikowanych do egzaminu, nie więcej jednak niż dla 80 osób.

1) przygotowanie testów egzaminacyjnych oraz zadań sytuacyjnych na egzamin, w zakresie zagadnień określonych w załączniku nr 2 do rozporządzenia,

2) opracowanie wzorca prawidłowych odpowiedzi,

3) przeprowadzanie egzaminu, w tym kontrola samodzielności wykonywanej pracy przez uczestników egzaminu,

4) sprawdzanie testów egzaminacyjnych i zadań sytuacyjnych,

5) sporządzanie protokołów z posiedzeń Komisji,

6) rozpatrywanie odwołań od wyników egzaminu, składanych przez uczestników egzaminu.

2. W przypadku nieobecności Przewodniczącego Komisji jego obowiązki wykonuje zastępca Przewodniczącego.

3. Decyzje są podejmowane w formie uchwał na posiedzeniach Komisji zwykłą większością głosów w obecności co najmniej połowy składu Komisji. W przypadku równej liczby głosów decyduje głos Przewodniczącego Komisji. Uchwały Komisji podpisują wszyscy członkowie obecni na posiedzeniu. Członek Komisji ma prawo zgłosić zdanie odrębne, które podlega zaprotokołowaniu.

2. Do zadań organizatora egzaminu należy w szczególności:

1) ogłaszanie w dwóch dziennikach o zasięgu ogólnopolskim, co najmniej na 30 dni przed terminem egzaminu, informacji o terminie i miejscu przeprowadzania egzaminu oraz wysokości opłaty egzaminacyjnej,

2) sporządzanie list osób przystępujących do egzaminu,

3) informowanie na piśmie osób zakwalifikowanych do egzaminu o terminie i miejscu przeprowadzania egzaminu oraz wysokości opłaty egzaminacyjnej,

4) sporządzanie formularzy testów egzaminacyjnych i zadań sytuacyjnych w sposób zapewniający ich poufność,

5) obsługa i zapewnienie niezbędnych warunków do przeprowadzenia egzaminu,

6) informowanie na piśmie uczestników egzaminu o wynikach egzaminu w terminie do 7 dni od dnia ogłoszenia wyników,

7) przygotowanie świadectw.

2. Egzamin trwa 5 godzin. Czas rozpoczęcia i zakończenia egzaminu określa Przewodniczący Komisji. W trakcie egzaminu uczestnik może opuścić salę po uzyskaniu zgody Komisji i przekazaniu pracy egzaminacyjnej.

3. Komisja może wykluczyć z egzaminu osobę, która podczas egzaminu korzystała z cudzej pomocy, posługiwała się materiałami pomocniczymi lub w inny sposób zakłócała przebieg egzaminu, z zastrzeżeniem ust. 4.

4. W czasie egzaminu uczestnik może korzystać z przepisów prawa i urządzeń ułatwiających liczenie (kalkulatorów), z wyjątkiem urządzeń posiadających funkcje gromadzenia, przetwarzania i przenoszenia danych.

2. Prace egzaminacyjne są anonimowe. Wyłączną podstawę oceny stanowią odpowiedzi udzielone w sposób trwały i czytelny, podane przez uczestnika egzaminu na załączonej do pracy egzaminacyjnej karcie odpowiedzi.

3. Każde pytanie testu jest oceniane według następujących zasad:

1) odpowiedź prawidłowa – dwa punkty,

2) odpowiedź nieprawidłowa – minus jeden punkt,

3) brak odpowiedzi – zero punktów.

4. Wynik testu stanowi sumę punktów dodatnich, uzyskanych za odpowiedzi prawidłowe, pomniejszoną o punkty ujemne za odpowiedzi nieprawidłowe.

5. Każde zadanie sytuacyjne jest oceniane w skali od 0 do 10 punktów. Ocena zadania sytuacyjnego powinna uwzględniać w szczególności spójność odpowiedzi, stopień rozwiązania zadania oraz znajomość przepisów prawa.

2. Wykaz osób, które zdały z wynikiem pozytywnym egzamin, jest ogłaszany na stronie internetowej Ministerstwa Finansów.

3. Jeżeli uczestnik egzaminu nie uzyska wymaganej ilości punktów, może przystąpić do kolejnego egzaminu po złożeniu podania o ponowne zakwalifikowanie do egzaminu oraz uiszczeniu opłaty, o której mowa w § 10, bez konieczności składania dokumentów określonych w § 6 ust. 1.

2. W terminie 21 dni od dnia ogłoszenia wyników uczestnik egzaminu ma prawo pisemnie odwołać się od wyniku egzaminu do ministra właściwego do spraw finansów publicznych, za pośrednictwem Komisji.

3. Komisja rozpatruje odwołanie w terminie 30 dni od dnia jego otrzymania.

2. Osoby, które złożyły wniosek o zakwalifikowanie do egzaminu do dnia 31 grudnia 2001 r., zdają egzamin na zasadach dotychczasowych.

3. Świadectwa kwalifikacyjne wydane na podstawie dotychczasowych przepisów zachowują ważność po dniu wejścia w życie rozporządzenia.

Minister Finansów: M. Belka

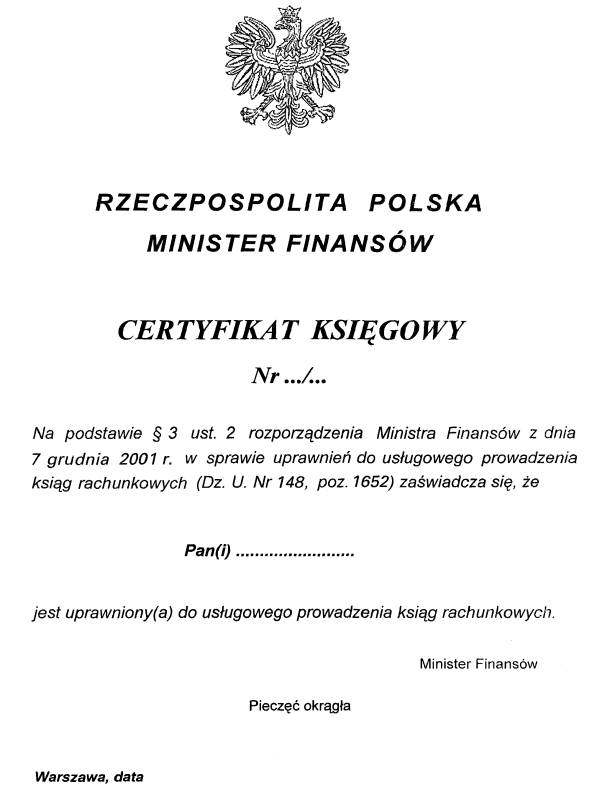

Załączniki do rozporządzenia Ministra Finansów z dnia 7 grudnia 2001 r. (poz. 1652)

Załącznik nr 1

WZÓR ŚWIADECTWA STWIERDZAJĄCEGO KWALIFIKACJE NIEZBĘDNE DO USŁUGOWEGO PROWADZENIA KSIĄG RACHUNKOWYCH

Załącznik nr 2

ZAKRES ZAGADNIEŃ OBJĘTYCH EGZAMINEM SPRAWDZAJĄCYM KWALIFIKACJE OSÓB UBIEGAJĄCYCH SIĘ O UPRAWNIENIA DO USŁUGOWEGO PROWADZENIA KSIĄG RACHUNKOWYCH

l. Rachunkowość

1. Teoria rachunkowości, jej koncepcje, zasady i normy:

1) teoretyczne podstawy rachunkowości:

l konta księgowe (pojęcie, rodzaje, zasady tworzenia i funkcjonowania),

l zasada podwójnego zapisu w księgach rachunkowych,

l prezentacja sytuacji majątkowej, finansowej i wyniku finansowego w sprawozdaniu finansowym,

2) podstawowe pojęcia rachunkowości:

l podmiot gospodarczy,

l wartość pieniężna,

l koszt historyczny,

l okresy sprawozdawcze,

3) podstawowe cechy jakościowe rachunkowości:

l wiarygodność,

l użyteczność,

l sprawdzalność,

l rzetelność,

l prawidłowość,

l kompletność,

4) podstawowe zasady rachunkowości:

l zasada memoriału,

l zasada ciągłości,

l zasada kontynuacji,

l zasada współmierności,

l zasada istotności,

l zasada ostrożności,

5) zasady pomiaru i klasyfikacji informacji w rachunkowości oraz prezentacji danych w sprawozdaniu finansowym i ich interpretacji,

6) normy prowadzenia rachunkowości: normy prawne, uznane normy zawodowe, metody rachunkowości i ich stosowanie,

7) zagadnienia organizacji rachunkowości i kontroli wewnętrznej.

2. Prowadzenie ksiąg rachunkowych:

1) zasady ogólne:

l podmioty,

l sposób prowadzenia ksiąg rachunkowych,

l odpowiedzialność karna,

2) dowody księgowe (sprawdzanie i kwalifikowanie do ujęcia w księgach rachunkowych),

3) księgi rachunkowe;

l funkcje,

l formy,

l zapisy w porządku chronologicznym i systematycznym (dziennik),

l księgi główne i pomocnicze,

l zestawienia obrotów i sald,

4) otwieranie i zamykanie ksiąg rachunkowych,

5) inwentaryzacja:

l pojęcie,

l zakres,

l tryb przeprowadzania,

l rozliczanie różnic inwentaryzacyjnych,

6) dokumentacja w zakresie stosowanych przez jednostkę zasad rachunkowości,

7) ochrona i przechowywanie dokumentacji,

8) stosowanie techniki komputerowej przy prowadzeniu ksiąg rachunkowych.

3. Zasady ewidencji w księgach rachunkowych:

1) ujęcie w rachunkowości składników aktywów obrotowych:

l środków pieniężnych,

l ekwiwalentów środków pieniężnych,

l weksli i czeków obcych,

l nabytych w celu odsprzedaży papierów wartościowych,

l należności,

l rzeczowych aktywów obrotowych (wycena i prezentacja po koszcie historycznym),

2) ujęcie w rachunkowości rzeczowych aktywów trwałych:

l klasyfikacja, pomiar wartości początkowej,

l amortyzacja środków trwałych,

l alternatywne metody amortyzacji,

l nakłady na remonty i konserwacje,

l przeszacowanie wartości środków trwałych,

l kapitalizacja odsetek,

l operacje leasingowe,

l inwestycje w nieruchomości,

3) ujęcie w rachunkowości niematerialnych aktywów trwałych:

l rodzaje tych aktywów,

l pojęcie „wartość firmy" (goodwill),

l koszty badań i rozwoju,

l koszty nabycia praw majątkowych, " patenty, koncesje, licencje,

l oprogramowanie komputerów i podobne wartości,

l amortyzacja wartości niematerialnych i prawnych,

l inwestycje w prawa majątkowe,

4) finansowe aktywa trwałe,

5) kryteria klasyfikacji papierów wartościowych do długoterminowych bądź krótkoterminowych aktywów finansowych,

6) ujęcie w rachunkowości operacji papierami wartościowymi, obrotu nieruchomościami, obrotu wierzytelnościami,

7) kapitały (fundusze) podstawowe w jednostkach różnego typu (spółki handlowe, spółdzielnie, przedsiębiorstwa państwowe i inne), kapitały zapasowe i rezerwowe, kapitał z aktualizacji wyceny, zakładowy fundusz świadczeń socjalnych, inne fundusze specjalne,

8) krótkoterminowe i długoterminowe należności i zobowiązania,

9) rezerwy na zobowiązania,

10) ujęcie przychodów i kosztów:

l uznanie przychodów,

l przychody ze sprzedaży produktów, towarów i usług,

l koszt sprzedanych produktów, towarów i usług,

l przychody finansowe i koszty finansowe,

l pozostałe przychody i koszty operacyjne,

l rozliczenia międzyokresowe kosztów i przychodów,

l obroty wewnętrzne i koszt obrotów wewnętrznych,

l pozycje nadzwyczajne – kryteria ich klasyfikacji,

l ustalanie wyniku finansowego brutto i netto,

l podział wyniku finansowego; ustalanie wyniku finansowego z punktu widzenia zasad rachunkowości i dochodu dla potrzeb podatkowych,

11) szczególne problemy w rachunkowości, zdarzenia warunkowe, zdarzenia występujące po dacie bilansu,

12) długoterminowe umowy o usługi, w tym o roboty budowlane,

13) rachunkowość jednostek w szczególnych sytuacjach: rozpoczęcie działalności, przekształcenie, połączenie, przejęcie, postępowanie naprawcze, likwidacja, upadłość, prywatyzacja przedsiębiorstw państwowych,

14) szczególne zasady rachunkowości jednostek nie-prowadzących działalności gospodarczej, uproszczenia.

4. Sprawozdania finansowe:

1) ogólne zasady sporządzania sprawozdań finansowych,

2) roczne sprawozdanie finansowe i jego składniki;

l bilans,

l rachunek zysków i strat,

l rachunek przepływów pieniężnych,

l informacja dodatkowa,

l zestawienie zmian w kapitale (funduszu) własnym,

3) sprawozdanie z działalności jednostki,

4) tryb i terminy: sporządzania, badania, zatwierdzania i ogłaszania sprawozdań finansowych.

5. Rachunek kosztów:

1) istota, przedmiot, rodzaje i metody kalkulacji kosztów,

2) koszty i ich klasyfikacja z punktu widzenia wyceny składników majątkowych i pomiaru zysku,

3) klasyfikacja kosztów dla potrzeb podejmowania decyzji i planowania (funkcje i zmienność kosztów),

4) zasady ewidencji kosztów (według rodzajów, według miejsc powstawania itp.).

II. Wybrane zagadnienia

z niektórych dziedzin prawa

1. Elementy prawa pracy: stosunek pracy i związane z nim obowiązki pracodawcy i pracownika.

2. Elementy prawa cywilnego:

1) przepisy ogólne prawa cywilnego:

l formy wymagane dla ważności czynności prawnych,

l terminy,

l przedawnienie roszczeń,

2) własność i inne prawa rzeczowe,

3) zobowiązania.

3. Elementy postępowania podatkowego:

l zasady ogólne,

l strona,

l załatwianie spraw,

l doręczenia,

l wezwania,

l terminy,

l udostępnienie akt,

l dowody,

l zawieszenie postępowania,

l decyzje,

l postanowienia,

l odwołania, zażalenia,

l wznowienie postępowania,

l stwierdzenie nieważności decyzji oraz uchylenie lub zmiana decyzji ostatecznej.

4. Elementy prawa działalności gospodarczej:

1) podstawowe pojęcia prawa handlowego,

2) powstawanie, funkcjonowanie i likwidacja:

l spółki jawnej,

l spółki partnerskiej,

l spółki komandytowej,

l spółki komandytowo-akcyjnej,

l spółki z ograniczoną odpowiedzialnością,

l spółki akcyjnej,

l spółki w organizacji,

l przedsiębiorstwa państwowego,

l spółdzielni,

3) prawo układowe i upadłościowe,

4) prawo działalności gospodarczej.

5. Instrumenty finansowe:

1) papiery wartościowe:

l istota, właściwości i rodzaje papierów wartościowych,

l sposoby przenoszenia praw z papierów wartościowych,

l weksle,

l czeki,

l obligacje,

l publiczny obrót papierami wartościowymi,

l konosamenty i kwity depozytowe,

2) instrumenty pochodne.

6. Współpraca jednostki z bankiem:

1) rachunki bankowe,

2) operacje rozliczeniowe przeprowadzane za pośrednictwem banku,

3) lokaty terminowe,

4) kredytowanie działalności podmiotu,

5) usługi leasingowe,

6) gwarancje bankowe.

7. Przeciwdziałanie wprowadzaniu do obrotu finansowego wartości majątkowych pochodzących z nielegalnych lub nieujawnionych źródeł.

III. Zobowiązania podatkowe,

opłaty i zobowiązania o charakterze podatkowym

1. System podatkowy i wykonywanie zobowiązań podatkowych:

1) pobierane aktualnie podatki i niepodatkowe należności budżetowe stanowiące dochody budżetu państwa i budżetu gminy,

2) zasady wykonywania zobowiązań podatkowych i przepisy wykonawcze,

3) kontrola podatkowa, egzekucja zaległości podatkowych,

4) podstawowe pojęcia z zakresu systemu podatkowego.

2. Podatki pośrednie:

1) podatek od towarów i usług: zakres stosowania, ustalanie podstawy wymiaru, dokumentowanie, rozliczanie, deklaracje podatkowe,

2) akcyza: zakres stosowania, ustalania podstawy wymiaru, dokumentowania, rozliczanie, deklaracje podatkowe.

3. Podatki bezpośrednie:

1) podatek dochodowy od osób prawnych:

l zasady ustalania dochodu (przychodu) do opodatkowania, w tym w szczególności pojęcie przychodów i kosztów,

l ulgi i zwolnienia od podatku,

l pobór podatku,

2) podatek dochodowy od osób fizycznych:

l zaliczki na podatek dochodowy od osób fizycznych pobierane przez płatnika (zasady naliczania zaliczek, zasady ewidencjonowania zaliczek, zeznania roczne),

l podatek od osób fizycznych od przychodów z działalności gospodarczej:

– zasady ustalania dochodu (przychodu),

– ulgi i odliczenia,

– pobór zaliczek,

– zeznania roczne.

4. Opodatkowanie dochodów z kapitałów pieniężnych i praw majątkowych.

5. Podatki stanowiące dochód budżetów gmin (podatki lokalne) i opłata skarbowa:

l przedmiot opodatkowania podatkami lokalnymi i przedmiot opłaty skarbowej,

l zakres stosowania opłaty skarbowej,

l zasady ustalania podstawy wymiaru podatków lokalnych i opłaty skarbowej,

l pobór i rozliczanie podatków lokalnych i opłaty skarbowej.

6. Podatek od czynności cywilnoprawnych.

7. Organizacja organów podatkowych oraz procedury postępowania podatkowego, kontroli podatkowej i czynności sprawdzających.

8. Postępowanie egzekucyjne i prawo karne skarbowe:

l zabezpieczenia i egzekucja w postępowaniu podatkowym,

l materialne prawo karne skarbowe,

l postępowanie karne skarbowe.

9. System ubezpieczeń społecznych:

l zasady podlegania ubezpieczeniom społecznym,

l zasady ustalania składek na ubezpieczenia społeczne oraz podstaw ich wymiaru,

l zasady, tryb i terminy:

– zgłoszeń do ubezpieczeń społecznych,

– prowadzenia ewidencji ubezpieczonych i płatników składek,

– rozliczania składek na ubezpieczenia społeczne oraz zasiłków z ubezpieczeń chorobowego i wypadkowego,

– opłacania składek na ubezpieczenia społeczne,

l zasady prowadzenia kont ubezpieczonych oraz kont płatników składek,

l zasady kontroli wykonywania zadań z zakresu ubezpieczeń społecznych.

10. Cło i opłaty pobierane w związku z obrotem towarowym i usługami z zagranicą:

l zasady prawidłowego ustalania wysokości należności celnych i podatkowych od importowanych towarów,

l elementy kalkulacyjne obejmujące zagadnienia dotyczące wartości celnej, środków taryfowych oraz pochodzenia towarów,

l dokumenty stosowane w sprawach celnych, w szczególności zgłoszenia celne.

- Data ogłoszenia: 2001-12-21

- Data wejścia w życie: 2002-01-01

- Data obowiązywania: 2002-01-01

- Dokument traci ważność: 2002-08-13

REKLAMA

Dziennik Ustaw

REKLAMA

REKLAMA