Emeryci będą żyli dłużej ale biedniej. Niewesołe perspektywy emerytalne w Polsce. Gdzie odkładać pieniądze, by nie mieć głodowej emerytury?

REKLAMA

REKLAMA

- Polski system emerytalny

- Obecne możliwości oszczędzania na emeryturę

- Grzechy OFE – od nadziei do rozczarowania

- Rzeczywistość emerytów już dziś nie wygląda różowo/ Iluzja spokoju finansowego

- Słodko-gorzka przyszłość emerytów

- Zaufanie i edukacja finansowa

- Wyzwania i bariery

- Potrzeba systemowych zmian

- Czas wszystko naprawi?

- Podsumowanie i perspektywy systemu emerytalnego w Polsce

Polski system emerytalny

System emerytalny w Polsce opiera się na trzech kluczowych filarach, które wspólnie tworzą fundamenty zabezpieczenia finansowego na starość.

I. ZUS (Zakład Ubezpieczeń Społecznych) – obejmuje obowiązkowe składki emerytalne. Stabilność tego systemu zależy od sytuacji demograficznej i gospodarczej kraju, a wysokość świadczeń od zgromadzonych składek i stażu pracy.

II. OFE (Otwarte Fundusze Emerytalne) – otwarty system inwestycyjny, który miał zwiększać kapitał emerytalny, został osłabiony przez reformy z 2013 roku, transfery środków do ZUS i spadek zaufania społecznego.

III. Dodatkowe formy oszczędzania – obejmuje rozwiązania takie jak Pracownicze Plany Kapitałowe (PPK), indywidualne konta emerytalne (IKE, IKZE) czy OIPE, które umożliwiają samodzielne budowanie kapitału na emeryturę.

REKLAMA

Obecne możliwości oszczędzania na emeryturę

Polacy mają do dyspozycji kilka możliwości odkładania na emeryturę. Poniższa tabela przedstawia ich kluczowe różnice, główne zalety poszczególnych rozwiązań oraz ich potencjalne stopy zwrotu na przestrzeni ostatnich 10 lat:

Rozwiązanie | Opis | Cechy |

ZUS | Obowiązkowy system emerytalny | Stabilność, gwarancja wypłat po uzyskaniu wieku emerytalnego. Podlega odgórnej waloryzacji i zmianom, o których decyduje państwo. |

OFE | Dobrowolne fundusze inwestycyjne | Możliwość inwestycji, potencjalnie wyższe zwroty. Środki są transferowane do ZUS w miarę zbliżania się do emerytury. Nie obciąża dodatkowo uczestnika – środki pochodzą ze składki odprowadzanej do ZUS. |

PPK | Pracownicze Plany Kapitałowe | Dodatkowe oszczędności z dopłatą pracodawcy. Możliwość wypłaty części środków przed wiekiem emerytalnym. |

IKE | Indywidualne Konto Emerytalne | Zwolnienia podatkowe od podatku od zysków kapitałowych przy wypłacie. |

IKZE | Indywidualne Konto Zabezpieczenia Emerytalnego | Możliwość odliczenia składek od podatku. |

Grzechy OFE – od nadziei do rozczarowania

OFE wprowadzono w Polsce w 1999 roku z wielkimi nadziejami na wzmocnienie systemu emerytalnego. Miały one działać jako nowoczesne narzędzie inwestycyjne, umożliwiające pomnażanie kapitału przyszłych emerytów. Początkowo były reklamowane jako alternatywa dla tradycyjnego ZUS-u, obiecując wyższe świadczenia dzięki inwestycjom na rynku kapitałowym.

Jednak rzeczywistość zweryfikowała te założenia. Polityczna decyzja z 2013 roku o przekazaniu części składek z OFE do ZUS, uzasadniana koniecznością stabilizacji budżetu państwa, wzbudziła kontrowersje i doprowadziła do utraty zaufania społecznego. Władze tłumaczyły, że zmiana była konieczna w obliczu narastającego deficytu, ale wielu odbiorców postrzegało ją jako de facto nacjonalizację środków prywatnych.

Krytycy podkreślają, że OFE stały się ofiarą niespójnych reform i braku długoterminowej strategii. System, który miał być filarem bezpieczeństwa finansowego na starość, został osłabiony przez niejasne zasady funkcjonowania i zmieniające się przepisy. W rezultacie transfer środków do ZUS podważył fundamenty, na których opierała się idea OFE, a obywatele zaczęli kwestionować stabilność całego systemu emerytalnego. Te zmiany miały daleko idące konsekwencje. Z jednej strony, osłabienie OFE zmniejszyło presję na budżet państwa, ale z drugiej strony, pogłębiło obawy o przyszłość emerytur. Obecni i przyszli pracownicy stoją przed dylematem: czy system będzie w stanie sprostać wyzwaniom związanym z rosnącą liczbą emerytów i malejącą liczbą osób w wieku produkcyjnym?

Rzeczywistość emerytów już dziś nie wygląda różowo/ Iluzja spokoju finansowego

Przeciętna emerytura z ZUS wynosi obecnie 3 516,95 zł brutto (około 2 654,08 zł netto) po waloryzacji na poziomie 12,2% w 2024 roku i 14,87% w 2023 roku. Należy jednak pamiętać, że realna siła nabywcza tych świadczeń znacząco spada w obliczu rosnącej inflacji i wzrastających kosztów życia. Przykładowo, w 2023 roku inflacja osiągnęła najwyższy poziom w styczniu, wynosząc 17,2% rok do roku, co znacząco wpłynęło na moc nabywczą seniorów.

To, co na papierze może wyglądać jak stabilny dochód, w praktyce wystarcza zaledwie na pokrycie podstawowych wydatków: czynszu, opłat, żywności i leków. Dla większości seniorów kwota ta oznacza wybór między podstawową opieką zdrowotną a przyjemnościami życia, takimi jak drobne wyjazdy czy realizacja pasji. Dla wielu życie na emeryturze to nie "złote lata", lecz codzienna walka o utrzymanie godności w obliczu ograniczonych środków.

Słodko-gorzka przyszłość emerytów

Żyjemy coraz dłużej i ponoć lepiej – przynajmniej w teorii. Dane GUS wskazują, że średnia długość życia w Polsce wzrosła w ostatnich dwóch dekadach. W 2000 roku wynosiła około 72 lata dla mężczyzn i 80 lat dla kobiet, a obecnie sięga około 78 lat dla mężczyzn i 83 lat dla kobiet. Daje to nadzieję na kilkanaście lat życia w dobrym zdrowiu po 65. roku życia, co otwiera drzwi do podróżowania, rozwijania pasji i realizowania marzeń. W tej perspektywie budowanie dodatkowych oszczędności emerytalnych staje się kluczowym elementem przygotowań do spokojnej starości.

Jednak ta wizja starości, choć obiecująca, ma swoje ciemniejsze strony. Zmiany demograficzne i starzejące się społeczeństwo stawiają pod znakiem zapytania przyszłość emerytur z ZUS. Prognozy wskazują, że do 2050 roku osoby powyżej 65. roku życia będą stanowiły ponad 40% populacji w Polsce (obecnie to 25%). Co więcej, według szacunków Banku Światowego, już w 2040 roku co czwarty Polak będzie seniorem, a w 2055 roku co dziesiąty przekroczy 80 lat. Tak drastyczny wzrost liczby seniorów wymusi potrojenie nakładów na opiekę długoterminową, np. w domach pomocy społecznej, a Polska będzie musiała stawić czoła wyzwaniom, których nie przeżywa żaden inny kraj UE.

To z kolei może prowadzić do obniżenia wysokości emerytur, z czym przyszli emeryci mogą zmierzyć się w nadchodzących dekadach.

Zaufanie i edukacja finansowa

W Polsce funkcjonuje kilkanaście tysięcy doradców finansowych (nikt ich nigdy nie policzył bo brak jasnej definicji tej roli), z których najlepsi zarządzają portfelami inwestycyjnymi o wartości sięgającej nawet kilkuset milionów złotych. Zaufanie okazuje się fundamentem w tej branży. Jak wynika z badania przeprowadzonego przez EFPA i VIG / C-QUADRAT TFI (próba N=524, zrealizowane w maju 2024, największe dotychczas tego typu badanie), aż 54% doradców wskazuje, że dla ich klientów jakość relacji i zaufanie mają większe znaczenie niż osiągane wyniki inwestycyjne. To pokazuje, jak istotną rolę w procesie decyzyjnym odgrywa poczucie bezpieczeństwa oraz przekonanie o kompetencji doradcy.

Jednak wyzwania związane z edukacją finansową i zaufaniem w Polsce są znacznie bardziej złożone.

„Na nieoprocentowanych lub niskooprocentowanych rachunkach bieżących Polaków jest obecnie około 800 miliardów złotych. Środki te nie tylko nie generują zysków, ale realnie tracą na wartości w obliczu uporczywej inflacji. Polacy nadal obawiają się inwestowania, co znacząco odróżnia nas od innych krajów europejskich.” – mówi Michał Szymański, Prezes VIG / C-QUADRAT TFI.

W tym kontekście Mariola Szymańska, Prezeska EFPA Polska wskazuje, że niezbędne są zmiany systemowe, które umożliwią Polakom bardziej świadome podejście do zarządzania finansami osobistymi:

„To, czego potrzebujemy dla podniesienia poziomu oszczędzania i inwestowania Polaków, szczególnie w długim terminie, to zmiana postaw w zakresie finansów osobistych. Potrzebujemy systemowych rozwiązań, które zachęcają do praktykowania zdrowych nawyków dbania o swoje finanse osobiste. Wśród tych rozwiązań wymienię choćby poszerzenie w Polsce dostępu do profesjonalnej usługi doradztwa finansowego, gdzie wykwalifikowany doradca finansowy staje się zaufanym lekarzem finansowym pierwszego kontaktu. Pomaga klientowi wyznaczyć, monitorować i realizować ważne cele życiowe z wykorzystaniem produktów finansowych, buduje z klientem osobisty plan finansowy i wreszcie dokonuje corocznego przeglądu zdrowia finansowego” (www.zdrowie.efpa.pl).

W Bułgarii, gdzie edukacja finansowa i narzędzia inwestycyjne są również na niskim poziomie, tylko 5% społeczeństwa inwestuje na giełdzie lub w fundusze. Natomiast w Polsce wskaźnik ten wynosi około 10%, co świadczy o umiarkowanym, choć nadal niezadowalającym zainteresowaniu inwestycjami. Dla porównania, w Holandii około 25% obywateli angażuje się w inwestycje giełdowe lub fundusze, korzystając z rozwiniętego rynku finansowego i licznych zachęt podatkowych. Liderem w Europie pozostaje jednak Szwajcaria, gdzie blisko jedna trzecia obywateli (30%) regularnie inwestuje w akcje i fundusze, co pozwala im skutecznie budować oszczędności i chronić je przed inflacją. Takie różnice wynikają nie tylko z wyższego poziomu edukacji finansowej, ale także z większego wsparcia systemowego.

Wyzwania i bariery

Jak wskazują wyniki badania EFPA i VIG/C-QUADRAT TFI, 43% doradców finansowych, uważa, że, Polacy nie dbają o swoje „zdrowie finansowe”. Główną przeszkodą w tym zakresie są, zdaniem 49% respondentów, niedostateczne rozwiązania podatkowe wspierające inwestowanie.

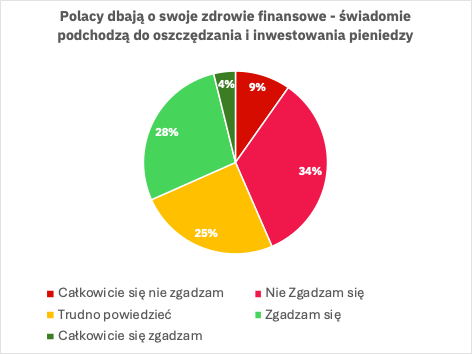

Czy Polacy świadomie podchodzą do oszczędzania i inwestowania pieniędzy?

Źródło zewnętrzne

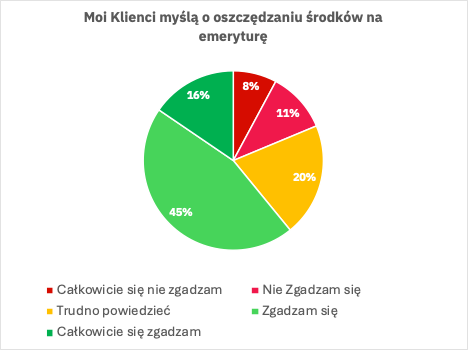

Chociaż deklaratywnie aż 61% klientów doradców myśli o odkładaniu środków na emeryturę, dane pokazują co innego. Na koniec 2023 roku w Polsce zarejestrowano jedynie 0,8 mln kont IKE i niespełna 0,5 mln kont IKZE – instrumentów oferujących ulgi podatkowe, które mogą być skutecznym narzędziem budowania kapitału na przyszłość.

Czy Polacy myślą o oszczędzaniu na emeryturę

Źródło zewnętrzne

Przypomnijmy, że w Polsce w wieku produkcyjnym mamy niemal 22 miliony osób. To oznacza, że tylko niewielki ułamek z nich podejmuje świadome działania w zakresie zabezpieczenia swojej przyszłości finansowej. Co więcej, nawet ci, którzy zdecydowali się na konta IKE lub IKZE, nie zawsze w pełni korzystają z przysługujących im korzyści podatkowych – aż 31% nie wykorzystuje żadnej z dostępnych ulg podatkowych. Problemem nie jest tylko brak zaufanie czy edukacji, ale także brak odpowiednich zachęt podatkowych.

Potrzeba systemowych zmian

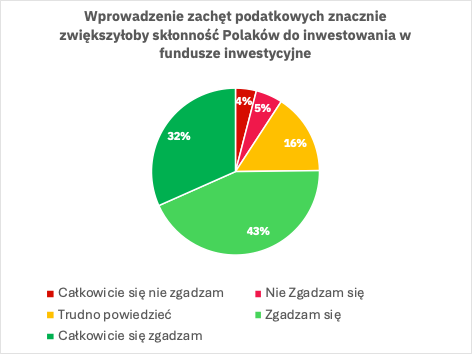

Brak odpowiednich zachęt podatkowych, niska świadomość finansowa oraz nieufność wobec rynku inwestycyjnego to kluczowe bariery, które hamują rozwój kultury inwestycyjnej w Polsce. Doradcy finansowi wskazują, że wprowadzenie rozwiązań podatkowych, takich jak dodatkowe ulgi czy premie za oszczędzanie w długoterminowych produktach inwestycyjnych, mogłoby znacząco zwiększyć zainteresowanie inwestowaniem.

Polacy potrzebują systemowego wsparcia, które pomoże im zrozumieć korzyści płynące z inwestowania oraz zmotywuje do korzystania z dostępnych narzędzi. Wyższy poziom zaufania, większa edukacja finansowa i odpowiednie zachęty mogą nie tylko poprawić indywidualne finanse, ale także przyczynić się do stabilniejszego wzrostu gospodarki.

Zachęty podatkowe a oszczędzanie na emeryturę

Źródło zewnętrzne

Czas wszystko naprawi?

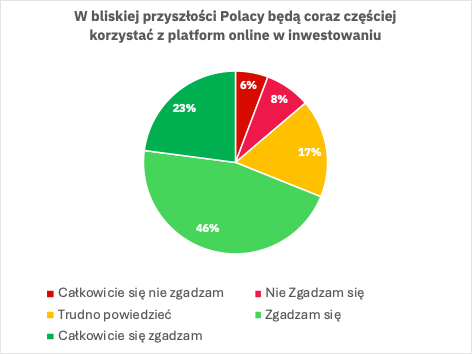

Tymczasem na rynek wchodzą nowe pokolenia - młodsze, wychowane w erze Internetu, dla których świat online i łatwy dostęp do informacji są czymś naturalnym. Już teraz aktywnie poszukają sposobów na pomnożenie swoich, często jeszcze niewielkich, oszczędności.

„Z danych wynika, że przedstawiciele pokoleń Y i Z stanowią już 44% polskiego społeczeństwa. Ich nawyki oraz preferencje komunikacyjne znacząco różnią się od wcześniejszych generacji, co stawia nowe wyzwania przed branżą finansową. Tradycyjne metody inwestowania okazują się dla młodych mniej atrakcyjne. Zgodnie z danymi Bank of America z 2022 roku, aż 75% inwestorów w wieku 21-42 lata uważa, że osiągnięcie ponadprzeciętnych zysków nie jest możliwe przy wykorzystaniu tradycyjnych instrumentów, takich jak akcje i obligacje. Zamiast tego, młodsze pokolenia coraz częściej kierują swoją uwagę w stronę nowoczesnych narzędzi, takich jak kryptowaluty czy ETF-y, które pozwalają na szybkie i wygodne zarządzanie inwestycjami za pomocą smartfonów.” – mówi Michał Szymański.

W tej sytuacji poprawa edukacji finansowej wśród młodych może mieć nieoczekiwane konsekwencje. Istnieje ryzyko, że przy braku dostosowania krajowego rynku finansowego do ich potrzeb i oczekiwań, kapitał odpłynie z Polski na rzecz międzynarodowych firm inwestycyjnych. Te oferują bardziej intuicyjne, nowoczesne i globalnie dostępne narzędzia, które lepiej wpisują się w styl życia młodszych generacji.

Jesteśmy zatem w sytuacji, gdzie braki w edukacji i budowaniu łatwego dostępu online do inwestycji stwarzają szanse innym. Mariola Szymańska, wskazuje, że mimo postępu technologicznego osobisty kontakt z doradcą finansowym nadal jest i powinien pozostać kluczowy:

„Młode pokolenie również potrzebuje osobistego kontaktu z doradcą, szczególnie w bardziej złożonych, trudniejszych sytuacjach. Szybki zysk jest kuszący, ale jak obiektywnie wiadomo, najlepszą strategią jest dywersyfikacja w długim terminie. Bywają 'złote strzały', ale jeszcze chyba nikt nie wygrał igrzysk bez solidnego, rozłożonego na lata, dobrze zaprojektowanego treningu. I jakoś nadal sportowcy korzystają z trenerów, mimo że sztuczna inteligencja wspiera wiele procesów.”

Dostosowanie się do tych zmian to nie tylko wyzwanie, ale także szansa dla krajowych instytucji finansowych. Wprowadzenie bardziej innowacyjnych rozwiązań, edukowanie o nowych możliwościach oraz stworzenie oferty, która będzie konkurencyjna w skali międzynarodowej, mogą zatrzymać młode pokolenia w Polsce i pomóc im inwestować lokalnie.

Czy Polacy będą częściej inwestować na platformach online

Źródło zewnętrzne

Podsumowanie i perspektywy systemu emerytalnego w Polsce

REKLAMA

Perspektywy emerytalne Polaków malują się w niepokojących barwach. W obliczu dynamicznego starzenia się społeczeństwa i systematycznego spadku liczby osób aktywnych zawodowo, polski system emerytalny stoi przed wyzwaniami, które mogą wpłynąć na stabilność finansową przyszłych pokoleń. Jeśli nie zostaną podjęte odpowiednie działania, wielu przyszłych emerytów może zmierzyć się z realnymi trudnościami finansowymi, prowadzącymi do obniżenia jakości życia na starość.

Jednym z kluczowych zadań jest zwiększenie świadomości społecznej na temat dostępnych narzędzi oszczędnościowych, takich jak IKE, IKZE czy inne formy długoterminowego inwestowania. Równie ważne jest wprowadzenie odpowiednich reform i zachęt, które ułatwią Polakom odkładanie środków na przyszłość. Systemowe wsparcie w postaci ulg podatkowych, kampanii edukacyjnych czy nowoczesnych produktów finansowych może pomóc budować poczucie bezpieczeństwa i zaufania wobec inwestowania w długim terminie.

Jednocześnie wyzwaniem pozostaje dostosowanie tych działań do potrzeb różnych grup wiekowych. Młodsze pokolenia, przyzwyczajone do szybkich, cyfrowych rozwiązań, wymagają nowoczesnych narzędzi i uproszczonych procesów, które będą zachęcać do świadomego oszczędzania. Natomiast osoby starsze, wchodzące już w wiek przedemerytalny, potrzebują jasnych i przystępnych informacji o możliwościach zabezpieczenia ostatnich lat aktywności zawodowej.

Ostatecznie, tylko skoordynowane działania edukacyjne, systemowe i rynkowe mogą zbudować solidny fundament, który pozwoli Polakom bezpiecznie i godnie przeżyć lata emerytalne. Rozwój świadomości finansowej oraz reforma systemu emerytalnego to nie tylko inwestycja w jednostki, ale także w stabilność i zrównoważony rozwój całej gospodarki.

Wybrane źródła:

[1] https://www.rp.pl/biznes/art39764851-jak-dlugo-polski-system-emerytalny-bedzie-stabilny

[2] https://forsal.pl/finanse/finanse-osobiste/artykuly/8665475,waloryzacja-emerytur-realne-podwyzki-kaczynski-tusk.html

[3] https://tvn24.pl/biznes/z-kraju/liczba-ludnosci-polski-prognoza-gus-st7858328

[4] https://www.mojeppk.pl/aktualnosci/Perspektywy_emerytalne_Polakow__prof_dr_hab_Gertruda_Uscinska_prezes_ZUS.html

[5] https://www.prawo.pl/kadry/tablice-dalszego-sredniego-trwania-zycia-gus-2024-r,526175.html

REKLAMA

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat