Rolowanie kredytu jest nieuczciwą praktyką rynkową - przełomowy wyrok Sądu

REKLAMA

REKLAMA

Rolowanie kredytu nieuczciwą praktyką rynkową

REKLAMA

W październiku ubiegłego roku Rzecznik Finansowy informował o uzyskaniu zabezpieczenia powództwa w sprawie przeciwko KIM Finance Sp. z o.o. Po uzyskaniu zabezpieczenia, Rzecznik Finansowy złożył przeciwko spółce powództwo, w którym domagał się zaniechania nieuczciwej praktyki rynkowej. Polegała ona na udzielaniu przez Spółkę kolejnych pożyczek konsumentowi, który nie dokonał pełnej spłaty pierwszej pożyczki, udzielonej mu przez spółkę lub innego kredytodawcę, gdzie koszty pierwszej pożyczki zaliczane są do całkowitej kwoty kolejnej pożyczki (tzw. rolowanie pożyczki), co powoduje przekroczenie ustawowych limitów dla pozaodsetkowych kosztów pożyczki nałożonych na konsumenta i jest sprzeczne z art. 36a w zw. z art. 36b i art. 36c ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim (Dz. U z 2019 r. poz. 1083, ze zm.), w sytuacji gdy spółka oraz inni kredytodawcy są spółkami zależnymi w rozumieniu art. 4 § 1 pkt 4) ustawy z dnia 15 września 2000 r. Kodeks spółek handlowych (Dz. U. z 2020 r. poz. 1526 ze zm.) od Creamfinance Poland Sp. z o.o. z siedzibą w Warszawie KRS 0000453034. Rzecznik Finansowy zwrócił się również z roszczeniem o złożenie stosownego oświadczenia przez spółkę.

REKLAMA

– Zjawisko rolowania kredytu jest niezwykle groźne dla rynku pożyczek konsumenckich. Pozwana spółka uczestniczyła w procesie „rolowania” kredytu z wykorzystaniem sieci powiązanych ze sobą spółek. W efekcie klienci byli obciążani kosztami w wysokości przekraczającej ustawowe limity – zauważa Paulina Tronowska, radca prawny, prowadząca sprawę z ramienia Rzecznika Finansowego.

Rolowanie kredytu - na czym polega

„Rolowanie” kredytu polega na udzieleniu konsumentowi kolejnego kredytu, w którym cała kwota przeznaczona jest na spłatę zobowiązania udzielonego przez innego kredytodawcę. W takich przypadkach, „nowy” kredytodawca dokonuje spłaty kapitału oraz nałożonych na konsumenta kosztów. Problem polega na tym, że „nowa” umowa obciążona jest kolejnymi kosztami, najczęściej nazywanymi opłatami za „refinansowanie” lub „przedłużenie umowy”. – W ten sposób konsument popada w „spiralę zadłużenia”. Z pozornie niskiej kwoty pożyczki powstaje kilku lub nawet kilkanaście tysięcy zł zadłużenia – wskazuje Paulina Tronowska.

Sąd I instancji podzielił stanowisko Rzecznika Finansowego i uwzględnił powództwo w całości.

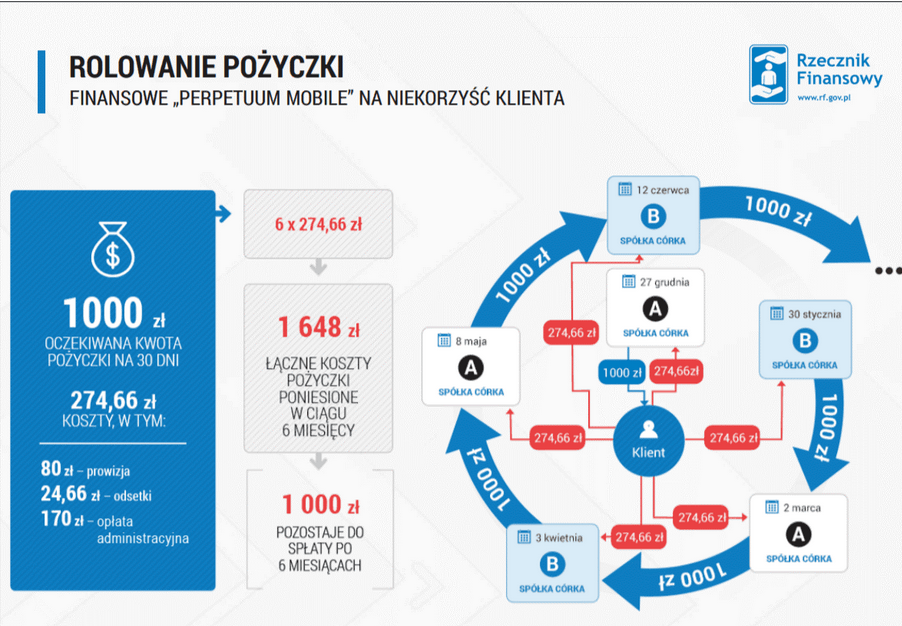

Jak w praktyce działa rolowanie pożyczki ukazane jest na poniższej grafice:

Jak wygląda rolowanie pożyczki

Rzecznik Finansowy

Co zrobić jeśli Tobie również "zrolowano kredyt"?

REKLAMA

Jeśli umowa kredytu (lub bardziej precyzyjnie: seria umów kredytu) została zawarta przez konsumenta w warunkach, które zostały opisane powyżej i nosi cechy tzw. „rolowania kredytu”, to bezwzględnie konsument powinien złożyć reklamację do podmiotu rynku finansowego. Następnie, w przypadku nieuwzględnienia roszczeń w trybie reklamacyjnym, konsument powinien zwrócić się do Rzecznika Finansowego z wnioskiem o podjęcie postępowania interwencyjnego wobec podmiotu rynku finansowego. Szczegółowe informacje oraz wzór wniosku pod poniższym linkiem.

Natomiast w przypadku, gdy spór z podmiotem rynku finansowego jest na etapie postępowania sądowego, można skorzystać z pomocy Rzecznika Finansowego i skierować wniosek o przedstawienie sądowi tzw. Istotnego poglądu dla sprawy. Szczegółowe informacje oraz wzór wniosku pod poniższym linkiem.

Wyrok jest nieprawomocny.

Pełna treść wyroku do pobrania w pdf:

REKLAMA

REKLAMA