Złóż oświadczenie do 30 kwietnia

REKLAMA

REKLAMA

Od 1 stycznia 2007 r. zmieniły się zasady rozliczania transakcji związanych z obrotem nieruchomościami. Po pierwsze, nowa jest sama stawka podatku. Od sprzedaży domu lub mieszkania trzeba zapłacić 19-proc. PIT płacony od uzyskanego dochodu. Wcześniej był to 10-proc. podatek od przychodu. Po drugie, podatek ze sprzedaży nieruchomości wykazujemy w rocznym zeznaniu podatkowym. Poprzednio był to specjalny druk PIT-23. Po trzecie, zlikwidowano większość ulg podatkowych, ale wprowadzono też jedną nową - ulgę meldunkową.

I właśnie z tą nową ulgą będą głównie wiązały się ewentualne korekty zeznań rocznych z wykazanym podatkiem od sprzedaży nieruchomości.

Liczenie okresu zameldowania

Zgodnie z przepisami ustawy o PIT wolne od podatku dochodowego są przychody uzyskane m.in. z odpłatnego zbycia lokalu lub domu, jeżeli podatnik był zameldowany w budynku lub lokalu na pobyt stały przez okres nie krótszy niż 12 miesięcy przed datą zbycia. Po wprowadzeniu tej ulgi pojawił się problem, od kiedy liczyć zameldowanie.

Początkowo Ministerstwo Finansów i niektóre urzędy skarbowe twierdziły, że okres zameldowania należy liczyć od momentu nabycia nieruchomości. Takie stanowisko powodowało, że wiele osób ze zwolnienia skorzystać nie mogło. Dotyczy to zwłaszcza podatników, którzy w mieszkaniu lub domu byli zameldowani od urodzenia, stali się ich właścicielami w 2007 roku i zaraz chcieli sprzedać te nieruchomości.

Tę niekorzystną linię interpretacyjną przerwały na szczęście orzeczenia niektórych sądów administracyjnych, np. z Warszawy. Sądy podkreślały, że okres zameldowania należy liczyć od momentu faktycznego zameldowania, a nie nabycia nieruchomości.

W związku z tymi rozbieżnościami Ministerstwo Finansów wydało 19 lutego 2008 r. ogólną interpretację podatkową w sprawie ulgi meldunkowej (nr DD2/033/0557/ SKT/07/1682).

Przychyliło się w niej do interpretacji sądów - meldunek liczy się od dnia faktycznego zameldowania. I tu pojawił się drugi problem. Część podatników przez niekorzystną i co więcej błędną interpretację organów podatkowych straciło ulgę meldunkową, bo nie złożyło oświadczenia o prawie do ulgi do właściwego urzędu skarbowego.

Ważne oświadczenie

REKLAMA

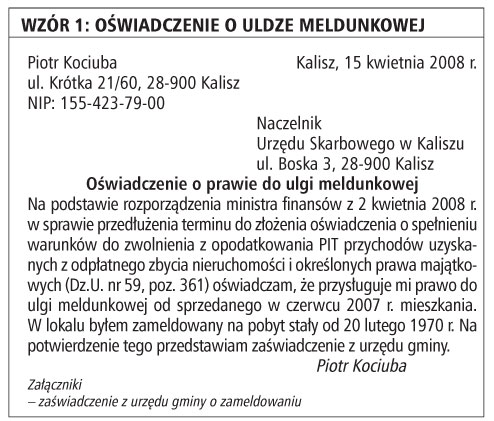

Jednym z warunków uprawniającym do skorzystania z ulgi meldunkowej jest złożenie przez podatnika oświadczenia w urzędzie skarbowym w terminie 14 dni od dnia sprzedaży nieruchomości, że przysługuje mu prawo do ulgi.

W praktyce nikt takiego dokumentu nie złożył. Po pierwsze, dlatego że urzędy informowały podatników, że nie mogą skorzystać z ulgi meldunkowej, bo okres zameldowania należy liczyć od momentu nabycia nieruchomości, a nie faktycznego zameldowania. Po drugie, urzędnicy nie przyjmowali oświadczeń od podatników, nawet, jak ci chcieli je złożyć.

W związku z tym Minister Finansów przedłużył termin na złożenie oświadczeń w sprawie ulgi meldunkowej, wydając specjalne rozporządzenie. Podatnicy, którzy sprzedali nieruchomość w 2007 roku i nie złożyli stosownego oświadczenia, mimo że mieli do tego prawo, mogą to jeszcze zrobić do 30 kwietnia 2008 r. Natomiast osoby, które sprzedaży dokonały już w 2008 roku, termin ten mają wydłużony do 30 kwietnia 2009 r. (patrz wzór 1).

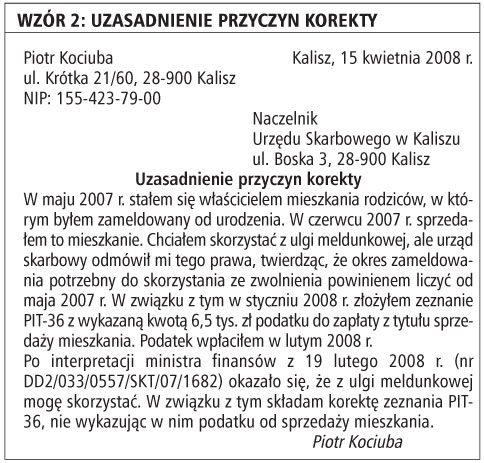

Zatem podatnicy, którzy w ubiegłym roku sprzedali mieszkanie i mogli skorzystać z ulgi meldunkowej, a stracili ją przez niezłożenie oświadczenia o tym zwolnieniu, mogą jeszcze to zrobić i odzyskać ulgę. Jeśli roczny PIT z wykazanym podatkiem z tytułu zbycia mieszkania lub domu został już złożony, a podatek zapłacony, wystarczy złożyć korektę zeznania i wraz z nią dołączyć wniosek o stwierdzenie nadpłaty podatku i jego zwrot (patrz wzór 2).

Korekta zeznania

REKLAMA

Podatek ze sprzedaży mieszkania czy domu, której podatnik dokonał po 1 stycznia 2007 r., trzeba wykazać w rocznym PIT. Z uwagi na fakt, że dochodów ze zbycia nieruchomości nie łączy się z dochodami z innych źródeł, w rocznych zeznaniach zostały wydzielone specjalne rubryki na wpisanie podatku z transakcji sprzedaży. Jednak te specjalne rubryki zostały uwzględnione tylko w trzech zeznaniach: PIT-36, PIT-36L i PIT-38. Nie ma ich ani w PIT-37, ani w PIT-28.

W związku z tym podatnicy, którzy złożyli już jeden ze wskazanych druków z wykazanym podatkiem ze sprzedaży nieruchomości, a mogą odzyskać ulgę meldunkową, powinni złożyć korektę zeznania podatkowego. W tym celu trzeba jeszcze raz wypełnić zeznanie już bez wykazanego podatku ze sprzedaży nieruchomości lub prawa związanego z nieruchomością. Na nowym druku trzeba zaznaczyć odpowiedni kwadrat - korekta. Co więcej, do skorygowanego formularza trzeba będzie dołączyć pisemne uzasadnienie przyczyn korekty (patrz wzór 3), czyli wyjaśnić, dlaczego to samo zeznanie składane jest po raz drugi.

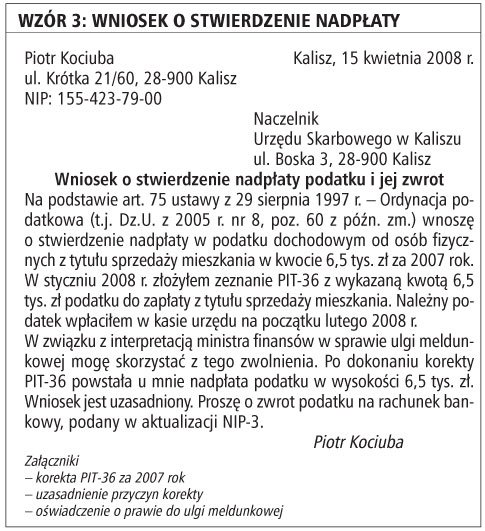

Na tym jednak nie koniec papierkowej roboty. Skoro podatnik złożył PIT ze wskazanym podatkiem, powinien poprosić o stwierdzenie nadpłaty i jej zwrot. Jednak będzie tak tylko w sytuacji, gdy podatnik, który złożył PIT z podatkiem od sprzedaży nieruchomości, wpłacił go już do urzędu skarbowego. W takiej sytuacji do korekty deklaracji i jej uzasadnienia będzie trzeba dołączyć jeszcze wniosek o stwierdzenie nadpłaty podatku dochodowego od osób fizycznych i jej zwrot. Warto też wskazać w tym wniosku, w jakiej formie zwrot powinien nastąpić.

Ważne!

Specjalne rubryki dla wpisania 19-proc. podatku od zbycia nieruchomości lub praw związanych z nieruchomościami przewidują tylko zeznania PIT-36, PIT-36L i PIT-38

WARUNKI UPRAWNIAJĄCE DO ULGI MELDUNKOWEJ

Podatnik, który chce skorzystać z ulgi meldunkowej, musi:

• zameldować się na co najmniej 12 miesięcy na pobyt stały w mieszkaniu lub domu przed datą zbycia

• być właścicielem mieszkania lub budynku (nie posiadając tytułu własności podatnik nie mógłby w ogóle dokonać takiej transakcji)

• w terminie 14 dni od dnia zbycia złożyć oświadczenie w urzędzie skarbowym, że spełnia warunki do zwolnienia.

30 kwietnia 2008 r. mija termin złożenia oświadczenia o prawie do ulgi meldunkowej od nieruchomości sprzedanych w 2007 roku

30 kwietnia 2009 r. mija termin złożenia oświadczenia o prawie do ulgi meldunkowej od nieruchomości sprzedanych w 2008 roku

EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

Podstawa prawna

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

• Rozporządzenie ministra finansów z 2 kwietnia 2008 r. w sprawie przedłużenia terminu do złożenia oświadczenia o spełnieniu warunków do zwolnienia z opodatkowania podatkiem dochodowym od osób fizycznych przychodów uzyskanych z odpłatnego zbycia nieruchomości i określonych praw majątkowych (Dz.U. nr 59, poz. 361).

REKLAMA