Jak banki konkurują o klientów

REKLAMA

Banki konkurują nie tylko niskimi marżami, brakiem opłat za przewalutowanie czy wcześniejszą spłatę kredytu. Coraz więcej instytucji udziela finansowania na ponad 100 proc. wartości nieruchomości i nie pobiera opłat za wycenę nieruchomości. Przy wyborze banku trzeba być ostrożnym i jednocześnie dociekliwym. Banki, reklamując swoje produkty, często podają parametry kredytu zastrzeżone tylko dla najlepszych klientów, którzy zaciągają kredyt z wysokim wkładem własnym oraz na wysokie kwoty. Oferty warto porównać zestawiając konkretne warunki dla danego przypadku.

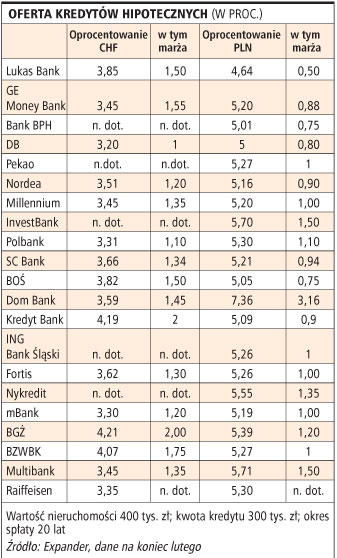

Najważniejszym czynnikiem wpływającym na atrakcyjność kredytu jest marża banku. Obok stawki referencyjnej jest ona częścią składową oprocentowania, a więc ma bezpośredni wpływ na wysokość raty kredytu. Przy kredytach złotowych marże banków spadły nawet do poziomu poniżej 1 pkt proc., np. Bank BPH oferuje kredyt bez wkładu własnego z marżą 0,75 proc., dla osób, które mają 50 proc. wkładu własnego, marża wyniesie 0,45 proc.

Inaczej jest w ING Banku Śląskim, w którym marża jest stała i nie zależy od wkładu własnego ani długości spłaty i dla wszystkich kredytów wynosi 1 pkt proc.

Nie bez znaczenia dla całkowitego kosztu kredytu jest również prowizja za jego udzielenie. Jej wysokość można negocjować, o czym warto wiedzieć, ponieważ nawet ułamek wynegocjowanego punktu procentowego to oszczędność rzędu kilkuset złotych. Dwuprocentowa prowizja od kredytu w kwocie 200 tys. zł kosztować nas będzie 4 tys. zł. Płacąc bankowi tylko o 0,5 pkt proc. mniejszą prowizję, zaoszczędzimy już 1 tys. zł.

Ale pod uwagę trzeba wziąć także ewentualnie dodatkowe obowiązkowe ubezpieczenia na życie, bo miesięczna składka to koszt, który trzeba doliczyć do raty kredytu.

Konkurencja wymusza wprowadzanie innowacji lub kierowanie oferty do niszowych grup klientów. Dom honoruje wszystkie regularnie uzyskiwane dochody. Udziela kredytu, nawet klientom, nieposiadającym polskiego obywatelstwa ani karty stałego pobytu.

Dajemy szansę na kredyt, nawet gdy masz gorszą historię kredytową - to hasło banku.

Z kolei Polbank daje poduszkę finansową, czyli na każde 100 tys. zł kredytu dodaje dodatkowe 4 tys. zł (lub inaczej 4 proc. wartości całego kredytu) jako dodatkowe zabezpieczenia na gorsze czasy. Tę kwotę można wykorzystać w dowolny sposób. Niektóre banki skłonne są udzielać kredytu powyżej 30 lat, inne kierują ofertę do tzw. trudnych kredytobiorców.

Długie okresy spłaty oferują mBank, Multibank - do 45 lat oraz Fortis Bank, który pożycza na maksymalnie 35 lat, ale niektóre z nich są obwarowane dodatkowymi warunkami, np. wymaganym wkładem własnym. Szwedzki Handelsbanken pożycza nawet na 50 lat z opcją dziedziczenia. Podobny maksymalny okres spłaty obiecuje Millennium Bank - do 50 lat dla kredytów w złotówkach i do 45 lat w walutach obcych.

Długość spłaty to jeden z elementów, którymi konkurują banki, choć często jest to raczej chwyt marketingowy niż realna możliwość.

Kredyty hipoteczne na zakup domu czy mieszkania zaciągają głównie ludzie młodzi. A co się dzieje, gdy małżeństwo po 50 roku życia chce kupić sobie nowy dom?

REKLAMA

- Kredyty dla osób po pięćdziesiątym roku życia są z każdym rokiem ofertą coraz bardziej standardową. Ze względu na coraz wyższe ceny mieszkań oraz większe wymagania banku dotyczące zdolności kredytowej, wiele gospodarstw domowych nie stać na własne mieszkanie. Dlatego z pomocą spieszą rodzice, którzy przystępują do kredytu lub stają się głównym kredytobiorcą. Banki dostrzegły tę grupę potencjalnych klientów i stworzyły im możliwie jak najbardziej dogodne możliwości i oferty - mówi Paweł Adamiak, analityk Domu Kredytowego Notus.

Przeanalizujmy sytuację, gdy osoby po 50 roku życia chcą wziąć 250 tysięcy złotych kredytu na zakup domu. W tym wypadku rozbieżności w okresie spłaty proponowane przez banki wahają się od 15 do 30 lat.

W przypadku klientów powyżej 50 roku życia możemy udzielić kredytu Własny Kąt Hipoteczny maksymalnie do 20 lat - mówi Ilona Długa z zespołu marketingu i analiz poznańskiego oddziału PKO BP. Do kredytu mogą się włączyć inne osoby niespokrewnione, maksymalnie trzy gospodarstwa, np. syn z żoną. Zdolność kredytowa będzie liczona osobno dla każdego gospodarstwa. Kredyt może być udzielony na 100 proc. wartości inwestycji. Warunkiem jest jednak ubezpieczenie 20 proc. wartości, bo to jest wymagany wkład własny kredytobiorców.

Nykredit udziela kredytu osobom po 50 roku życia na 20-25 lat. W GE Money Banku maksymalny wiek kredytobiorców na koniec okresu spłaty nie może przekroczyć 80 lat. - W sytuacji jeśli wskaźnik LTV (stosunek kredytu do wartości nieruchomości - red.) przekroczyłby 50 proc. wartości nieruchomości, wtedy starsze małżeństwo mogłoby uzyskać kredyt maksymalnie na 25 lat. Dołączenie w tej sytuacji do kredytu dzieci może wydłużyć maksymalny okres kredytowania do 30 lat - mówi Agnieszka Konarzewska z GE Money Bank.

Oferta kredytowa DomBanku wygląda tak samo dla wszystkich, bez wzglądu na wiek. Osoba mająca około 50 lat może uzyskać kredyt ze spłatą rozłożoną nawet na lat 30. Santander Consumer Bank udziela kredytów hipotecznych do 70 roku życia kredytobiorcy, co oznacza, że dla osób w wieku 50 lat może zaproponować finansowanie na okres 20 lat. Włączenie do kredytu syna klientów z żoną będzie miało wpływ głównie na zwiększenie zdolności kredytowej klientów. Będą oni mogli otrzymać wyższy kredyt dzięki połączeniu dochodów kilku osób.

Monika Krześniak

REKLAMA