Gdzie szukać zysku w czasie kryzysu

REKLAMA

REKLAMA

Złotą regułą jest więc dywersyfikacja ryzyka, czyli takie konstruowanie portfela inwestycyjnego, żeby niepowodzenie na jednym polu, np. inwestycji kapitałowych, nie zrujnowało perspektywy dostatniej emerytury. Chodzi o wykorzystywanie również innych możliwości poza rynkiem kapitałowym, czyli inwestycji w nieruchomości, kruszce czy nawet sztukę. Oczywiście im większe zasoby, tym większe możliwości dywersyfikacji. Większości osób nie stać na równoczesne lokowanie w nieruchomości czy dzieła sztuki i na rynkach finansowych, zostaje to drugie. Ale tu też trzeba pamiętać o dywersyfikacji, wybierając np. różnych dostawców produktów i różne instrumenty. Dodatkowo, budując sobie portfel inwestycyjny, warto wykazywać się cierpliwością.

- Znam bardzo niewielu ludzi, którym udało się osiągnąć znaczne zyski, inwestując aktywnie na rynkach finansowych. Większość osób, nawet zamożnych, nie ma takiej wiedzy. Lepiej więc zachować spokój i nie reagować na jakieś chwilowe wahnięcia koniunktury - mówi Krzysztof Rybiński, partner w Ernst & Young, w latach 2004-2008 wiceprezes NBP.

Dodaje, że już teraz widać, że myśląc o dłuższym horyzoncie inwestycji, warto pomyśleć o zaangażowaniu się na rynkach finansowych, bo może się okazać, że przecenione obecnie instrumenty finansowe mają duży potencjał wzrostu. Przypomina też, że sposób inwestowania zależy od tego, w jakim wieku jesteśmy i ile zostało nam do końca oszczędzania. Osoby, które już myślą o zakończeniu oszczędzania i np. przejściu na emeryturę, nie powinny angażować się w ryzykowne i mało płynne inwestycje.

Fundusze inwestycyjne

Trwająca rok bessa mocno nadwyrężyła wiarę inwestorów w TFI.

- Podstawa to podział pieniędzy między różne fundusze. Inwestowanie z funduszami powinno też trwać przynajmniej kilka lat. Jeśli chcemy pomnażać pieniądze w funduszach, trzeba dać im na to czas - mówi Adrian Adamowicz, wiceprezes Pioneer Pekao TFI.

Nawet w przypadku funduszy najbezpieczniejszych mówimy o horyzoncie co najmniej dwu-, trzyletnim. Pieniądze, które chcemy inwestować, nie powinny być środkami, z których będziemy chcieli skorzystać w krótkim terminie.

Określając swój profil inwestycyjny, trzeba odpowiedzieć sobie na pytania o oczekiwania, poziom akceptowanego ryzyka i horyzont czasowy inwestycji. Warto określić poziom dopuszczalnych strat. Jeśli przekroczą ustalony poziom i zdecydujemy się na wycofanie środków, korzystne są inwestycje w subfundusze skupione pod parasolem. Przenosząc środki między funduszami unikamy obciążenia podatkiem od zysków kapitałowych.

Inwestycje w fundusze dobrze jest rozłożyć na raty. Systematyczne wpłaty i rozłożenie środków pozwalają uśrednić cenę zakupu jednostki.

Adrian Adamowicz ocenia, że jest duża szansa, iż w najbliższym czasie giełdy osiągną dno bessy, ale nie należy spodziewać się szybkiego powrotu hossy. Potrzeba będzie kilku kwartałów, aby rynki się uspokoiły.

- Polska na tle innych gospodarek wygląda bardzo dobrze i kiedy opadnie kurz, właśnie naszym rynkiem mogą przede wszystkim zainteresować się inwestorzy. Osobom, które nie przejawiają większej skłonności do ryzyka, a jednak zainteresowanych funduszami, na razie możemy polecić fundusze obligacyjne, szczególnie inwestujące w obligacje skarbowe. Odważniejsi mogą już myśleć o bardziej ryzykownych akcjach, lokując w nich już teraz do 10 proc. portfela - mówi wiceprezes Pioneer Pekao TFI.

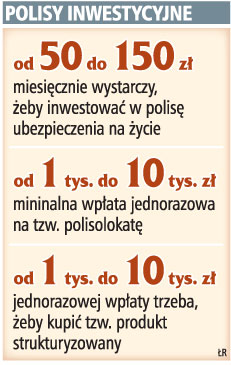

Polisy inwestycyjne

W polisy na życie można inwestować zarówno w perspektywie jednego roku, jak i 30 lat.

Osobom, którym zależy na bezpiecznym inwestowaniu kapitału na rok czy dwa, ale które akceptują niskie stopy zwrotu, można polecić tzw. polisolokaty, które dają 6-7 proc. zysku. Dzięki opakowaniu w polisę unika się 19-proc. podatku od zysków kapitałowych.

Jeśli szukamy w miarę pewnej inwestycji, a ale na nieco dłużej, czyli trzy, cztery lata, możemy zdecydować się na tzw. polisy strukturyzowane. To produkty, które dają 100-proc. gwarancję zwrotu kapitału, a nawet obiecują spore zarobki.

- Dopóki kryzys na rynkach finansowych nie przeminie, ta 100-proc. gwarancja będzie utrzymywana. Ale jeśli tylko sytuacja się uspokoi, zostanie obniżona do 80 czy nawet 70 proc., ale równocześnie zwiększą się potencjalne zyski - mówi Krzysztof Rosiński, wiceprezes TU Europa Życie.

Dodaje, że już obecnie wysokie stopy zwrotu na depozytach bankowych pozwalają konstruować coraz lepsze polisy strukturyzowane. Zmniejszają się też bariery wejścia, czyli minimalna kwota, którą trzeba wpłacić na taką polisę.

- Są już subskrypcje z minimalną kwotą na poziomie 1-2 tys. zł, chociaż i tak w praktyce klienci wybierający takie produkty wpłacają znacznie więcej - mówi Krzysztof Rosiński.

Jeszcze niedawno minimalną kwotą było 5 czy nawet 10 tys. zł.

Przeciętnie minimum na 10 lat, a najlepiej na 30 lat są obliczone polisy kapitałowe lub z ubezpieczeniowym funduszem kapitałowym. Tu wystarczy 50-150 zł miesięcznie, ale trzeba mieć świadomość, że w polisach kapitałowych spora część kapitału jest przeznaczone na tzw. ochronę, czyli gwarancję wypłaty wysokiej kwoty w razie śmierci.

Nieco inaczej jest w polisach z ubezpieczeniowym funduszem kapitałowym. Tam zwykle większość składki jest inwestowana, ale - jeśli nie wybierzemy funduszy gwarantowanych - ryzyko straty obarcza klienta. W tym wypadku istotny będzie samodzielny wybór profilu inwestycyjnego w zależności od tego ile lat zostało nam do końca okresu oszczędzania.

Nieruchomości

Zakup mieszkania czy domu trudno teraz uznać za dobrą inwestycję. Średnie ceny spadły w ciągu roku o 8 proc. w przypadku mieszkań i o 14 proc. w przypadku domów. Długoterminowo zakup mieszkania może się opłacić.

- Istnieje segment rynku, który nawet w tak trudnej sytuacji wydaje się być perspektywiczny. Lokale użytkowe o powierzchni 100-300 mkw są w zasięgu inwestorów prywatnych. Wiele mieszkań w centralnych dzielnicach dużych miast jest wynajmowanych na biura dla firm, a koszt takiego wynajmu jest o 20-30 proc. wyższy niż w przypadku wynajęcia lokalu na cele mieszkalne - mówi Marta Kosińska z portalu szybko.pl.

Warto również inwestować w działki. Można inwestować w grunty, których podaż z natury rzeczy nie może być zwiększona, a popyt w dłuższej perspektywie będzie rósł. Należy szczegółowo przeanalizować cenę, porównując z innymi ofertami w okolicy i możliwościami wykorzystania terenu.

Złoto

Kryzys na rynku finansowym i bessa na giełdach spowodowały, że inwestorzy coraz więcej pieniędzy inwestują w złoto.

- Od kilku tysięcy lat złoto stanowiło podstawę systemów finansowych. Od zawsze stanowi zabezpieczenie na trudne czasy. Złoto można kupić i sprzedać w każdej chwili. Ma pokrycie fizyczne, jeśli chodzi o obrót giełdowy, nie jest wirtualnym papierem i nie stanie się śmieciowymi akcjami czy obligacjami - mówi Michał Słysz, dyrektor rynków towarowych i walut w Investors TFI.

Inwestorzy traktują złoto m. in. jak bezpieczną lokatę chroniącą przed utratą wartości dolara i inflacją. Za długoterminową inwestycją w złoto przemawia też spadająca od początku XXI wieku produkcja, mimo stałego, dużego popytu.

Ze złotem najczęściej kojarzona jest biżuteria, ale to najbardziej ryzykowna inwestycja w kruszec. W czasie kryzysu jej cena może odzwierciedlać wartość złota, ale już nie koszty wykonania. Inwestując bezpośrednio w złoto, można wybierać między złotem lokacyjnym (sztabki i monety o najwyższej próbie 999,9), którego cena jest uzależniona od cen na londyńskiej giełdzie i notowań dolara, oraz monetami i sztabkami kolekcjonerskimi.

- Każda decyzja dotycząca dywersyfikacji portfela jest indywidualna, uniwersalny przedział to 15-25 proc. udziału złota w portfelu ryzykownych instrumentów, na przykład akcji, obligacji, nieruchomości - mówi Michał Słysz.

Analizy pokazują, że znajdujemy się w połowie cyklu, w którym złoto jest w przewadze do innych aktywów, głównie akcji. Historyczne takie cykle trwały średnio 14 lat, a obecna hossa trwa siedem. W tym czasie na rynku zdarzają się korekty sięgające nawet 15-20 proc.

- Wtedy warto lokować pieniądze w złocie, przy czym lepiej nie szukać dna korekty na własną rękę - dodaje Michał Słysz.

Dzieła sztuki

Osobom, które mogą jednorazowo wydać 500-1,5 tys. zł, można polecić np. zainteresowanie się rynkiem militariów czy grafik lub fotografii. Nieco droższą lokatą mogą być rzeźby czy rzemiosło artystyczne.

- Szczególnie w rzeźbie tkwi duży potencjał inwestycyjny, bo jest relatywnie niedroga. Mając do dyspozycji kilka tysięcy złotych, sensownym zakupem byłyby prace przedstawicieli polskiej sztuki aktualnej. Ważne jest, aby obrazy i rysunki kupować w profesjonalnych galeriach, a takich w Polsce jest coraz więcej. Dbają one o karierę artystyczną swoich podopiecznych, co wpływa na ich rozpoznawalność i renomę, a tym samym wartość ich prac - mówi Monika Weber, doradca w Wealth Solutions.

Warto myśleć o stworzeniu po pewnym czasie kolekcji, bo może ona stanowić większą wartość niż pojedyncze egzemplarze.

Fot. Wojciech Górski

Inwestując długoterminowo, dobrze jest zachować spokój i nie reagować na jakieś chwilowe wahnięcia koniunktury - mówi Krzysztof Rybiński, partner w Ernst & Young, były wiceprezes NBP

Marcin Jaworski, Małgorzata Kwiatkowska, Roman Grzyb

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.