Lokaty emerytów są dobrze zabezpieczone

REKLAMA

REKLAMA

Fundusz inwestycyjny ma odrębną osobowość prawną, a to oznacza, że jego aktywa nie wchodzą w skład masy upadłościowej TFI. To samo dotyczy banku depozytariusza, na którego rachunku fundusz przechowuje aktywa lub wpłaty uczestników - mówi Marta Chmielewska z KNF.

TFI mają niewiele na lokatach

REKLAMA

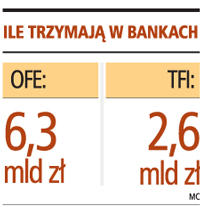

Z danych Komisji wynika, że udział depozytów bankowych w aktywach krajowych otwartych funduszy inwestycyjnych jest niewielki. Ich sprawozdania wskazują, że środki pieniężne i depozyty stanowią poniżej 3 proc. aktywów otwartych funduszy, przy czym depozyty stanowią mniejszą część tej wartości. Na koniec września wartość aktywów krajowych TFI wynosiła 86,51 mld zł. To oznacza, że w ten sposób fundusze mogły ulokować łącznie poniżej 2,6 mld zł. Tak jak w przypadku funduszy emerytalnych ochronie nie podlegają natomiast depozyty założone przez fundusze inwestycyjne w bankach innych niż depozytariusz. Jednak po danych KNF widać, że TFI rzadko decydują się na ich zakładanie. A jeśli do tego dochodzi, otwierają je zwykle w banku depozytariuszu. W innych bankach wykorzystują najczęściej transakcję buy/sell back. Polega ona na kupnie od banku i późniejszym odkupie papierów wartościowych. Transakcje obejmują głównie bezpieczne bony i obligacje skarbowe.

- Nie zakładamy klasycznych depozytów w innych bankach, wyłącznie w banku depozytariuszu. Tworzenie depozytów w innym banku jest trudniejsze, a jeżeli już dochodzi do transakcji quasi-depozytowej funduszy z innymi bankiem, jest to przeważnie transakcja buy/sell back - mówi Marek Mikuć, wiceprezes TFI Allianz Polska.

Fundusze inwestycyjne muszą też liczyć się z wieloma ograniczeniami, nałożone zostały też ograniczenia w korzystaniu z takiej formy lokowania środków.

- W przypadku funduszy otwartych istnieje obowiązek dywersyfikacji aktywów. Przepisy nie pozwalają lokować między innymi więcej niż 20 proc. aktywów funduszu w tym samym banku - dodaje Marta Chmielewska.

Zabezpieczenie obligacjami

Podobnie zabezpieczają się również otwarte fundusze emerytalne.

- Niemal 100 proc. naszych środków pieniężnych w bankach jest lokowana w ramach transakcji buy/sell back, gdzie zabezpieczeniem są obligacje skarbowe - mówi Roman Skórka, zarządzający portfelem dłużnym w Generali OFE.

Wyjaśnia, że pozostałe aktywa są przechowywane w banku depozytariuszu, a tam są one wyłączone z masy upadłościowej banku. Oznacza to, że bank je tylko przechowuje, a cały czas są to aktywa OFE. Również w innych OFE zaangażowanie w czyste lokaty jest marginalne.

- Wartość naszych czystych depozytów to około 3 mln zł, co w odniesieniu do 5 mld zł aktywów jest symboliczną kwotą - mówi Andrzej Kulik, prezes Nordea PTE.

REKLAMA

Zapis o wyłączeniu z masy upadłościowej banku depozytariusza to niejedyne zabezpieczenie wprowadzone prawnie. Ustawa o funduszach emerytalnych przewiduje, że nie więcej niż 5 proc. wartości aktywów funduszu może być ulokowane w jednym banku albo w dwóch lub większej liczbie banków będących podmiotami związanymi. Dodatkowo nawet jeśli zarządzający podjęliby złe decyzje i ulokowali pieniądze w upadłym banku, to i tak nie oznacza to dużych strat dla klientów. Co prawda fundusz osiągnie niższą stopę zwrotu, ale klienci są zabezpieczeni przed jej spadkiem poniżej wartości minimalnej.

- Jeśli OFE nie osiągnie minimalnej stopy zwrotu, klienci mają zapewnione uzupełnienie środków przez PTE, a w ostateczności przez Fundusz Gwarancyjny, na który składki odprowadza każde PTE - mówi Marta Chmielewska.

MARCIN JAWORSKI

MAŁGORZATA KWIATKOWSKA

gp@infor.pl

REKLAMA