Kiedy bank może sprzedać Twój dług

REKLAMA

REKLAMA

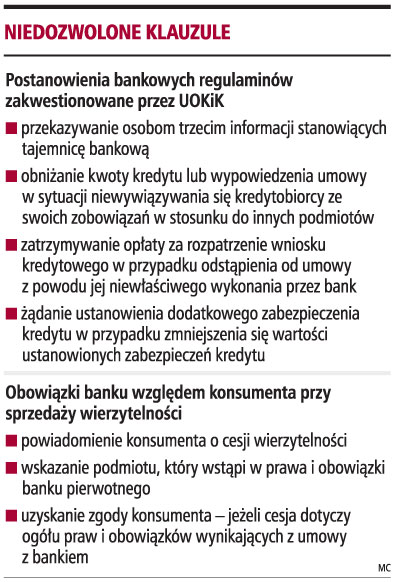

Banki coraz częściej w regulaminach kart kredytowych, także w regulaminach rachunków bankowych zastrzegają sobie prawo przenoszenia na firmy zewnętrzne uprawnień wynikających z umowy bez wiedzy i zgody konsumenta. Zdaniem banków są to działania, które pozwalają im zabezpieczyć się na wypadek, gdyby klienci przestali spłacać zaciągnięte kredyty. Tacy klienci blokują bankom możliwość udzielenia nowych kredytów, dlatego że muszą one tworzyć specjalne rezerwy w swoich bilansach. W ocenie Urzędu Ochrony Konkurencji i Konsumentów taka praktyka instytucji finansowych jest niezgodna z prawem, gdyż łamie prawa konsumentów.

Klienta trzeba powiadomić

Z roku na rok rośnie liczba sprzedawanych przez banki wierzytelności. Na takie działania pozwala prawo. Sprzedający musi jednak spełnić kilka warunków.

REKLAMA

- Po spełnieniu świadczenia umownego przez bank może on jednostronnie przenieść na osobę trzecią prawa i obowiązki wynikające z umowy z konsumentem, jeżeli taka klauzula została wyraźnie zapisana w umowie. Nie może taki zapis wynikać z odesłania do regulaminu, albowiem nabywca praw i obowiązków może mieć inny regulamin - mówi Krzysztof Hłąb, adwokat z Częstochowy.

Artykuł 509 kodeksu cywilnego stanowi wyraźnie, że wierzyciel nie może bez zgody dłużnika przenieść wierzytelności na osobę trzecią, jeżeli sprzeciwia się to ustawie, zastrzeżeniu umownemu albo właściwości zobowiązania.

- Nie mam wątpliwości, że o przejściu praw i obowiązków bank jest zobowiązany skutecznie powiadomić konsumenta - konkluduje Krzysztof Hłąb.

Jeżeli jednak bank zaniecha powiadomienia klienta o cesji wierzytelności i nie wskaże firmy np. firmy windykacyjnej, na rzecz której ona nastąpiła, konsument może regulować zobowiązanie zgodnie z dotychczasową umową. Jak bowiem wynika z art. 512 kodeksu cywilnego, dopóki zbywca wierzytelności nie zawiadomił dłużnika o sprzedaży wierzytelności, spełnienie świadczenia do rąk poprzedniego wierzyciela ma skutek względem nabywcy, chyba że w chwili spełnienia świadczenia dłużnik wiedział o tej sprzedaży.

Potrzeba zgody konsumenta

Inną kwestią jest przenoszenie przez bank na inny podmiot ogółu obowiązków i praw konsumenta wynikających z umowy. Takie zastrzeżenie w regulaminie może zostać uznane za niedozwolone w świetle art. 3853 pkt 5 kodeksu cywilnego.

REKLAMA

- W myśl tego przepisu w razie wątpliwości uważa się, że niedozwolonymi postanowieniami umownymi są te, które w szczególności zezwalają kontrahentowi konsumenta na przeniesienie praw i przekazanie obowiązków wynikających z umowy bez zgody konsumenta - tłumaczy Waldemar Jurasz z delegatury UOKiK w Krakowie.

Dodaje, że dopiero w sytuacji, gdy bank planuje przeniesienie praw i obowiązków wynikających z umowy i gdy znany jest podmiot, na który mają zostać przeniesione obowiązki banku, powinien on wystąpić z wnioskiem o wyrażenie zgody przez konsumenta.

Klient, którego zobowiązania mają być przeniesione, powinien mieć możliwość wyrażenia sprzeciwu wobec takich działań banku.

- W takiej sytuacji konsument musi mieć zagwarantowane prawo do niewyrażenia zgody na przeniesienie praw i obowiązków. W innym wypadku nie ma podstaw do stwierdzenia, że kredytobiorca wyraził zgodę. W rzeczywistości bowiem nie miał wpływu na treść przedmiotowych postanowień, które zostają jednostronnie ustalone i narzucone przez bank - wyjaśnia Waldemar Jurasz.

Negatywne skutki

W pewnych sytuacjach przeniesienie przez bank praw i obowiązków, wynikających z umowy, może mieć negatywne konsekwencje dla klienta.

- Zmiana kontrahenta może być związana z pogorszeniem technicznych warunków otrzymania świadczenia przez konsumenta - mówi Krzysztof Hłąb.

Tak więc jednostronne przeniesienie przez bank na inny podmiot praw i obowiązków, wynikających z umowy z konsumentem, należy uznać za niedopuszczalne. I to nawet w sytuacji, gdy takie uprawnienie banku było zapisane w umowie.

- Konsument będzie mógł skutecznie żądać uznania takiej czynności za bezskuteczną. Wynika to z zaufania wyboru pierwotnego banku. Ponadto klient może mieć obawy, że wystąpią dolegliwości związane z realizacją umowy przez inny bank, który wstąpił w prawa i obowiązki banku pierwotnego - podsumowuje Krzysztof Hłąb.

Tak więc w sytuacji, gdy bez zgody i wiedzy klienta zostaną przeniesione jego prawa i obowiązki wynikające z umowy, konsument powinien zgłosić się do banku i żądać respektowania należnych mu praw.

- Postanowienia umowy zawieranej z konsumentem nieuzgodnione indywidualnie nie wiążą go, jeżeli kształtują jego prawa i obowiązki w sposób sprzeczny z dobrymi obyczajami, rażąco naruszając jego interesy - przypomina Aleksandra Wędrychowska-Karpińska, radca prawny w kancelarii WKB Wierciński, Kwieciński, Baehr.

Dodaje, że konsument może domagać się takiego wykonania umowy, jak gdyby zakazane postanowienie w ogóle nie znalazło się w treści umowy.

MAŁGORZATA KRYSZKIEWICZ

malgorzata.kryszkiewicz@infor.pl

Współpraca Daria Stojak

OPINIA

Katarzyna Hendigery, prawnik z Kancelarii Prawnej Gregorowicz-Ziemba, Krakowiak, Gąsiorowski

KATARZYNA HENDIGERY

prawnik z Kancelarii Prawnej Gregorowicz-Ziemba, Krakowiak, Gąsiorowski

Wykładnia przepisów art. 3853 pkt 5 k.c. powinna uwzględniać cel tej regulacji, którym jest ochrona konsumenta. O ile uzasadnione jest, w świetle tego celu, zabezpieczenie konsumenta przed transferem umowy na nieznany mu podmiot, od którego utrudnione będzie wyegzekwowanie np. roszczeń reklamacyjnych, o tyle stwierdzić należy, że dokonywane przez przedsiębiorców najczęściej cesje wierzytelności na rzecz firm windykacyjnych nie stanowią, co do zasady, naruszenia tej ochrony. Nie należy bowiem tracić z pola widzenia również słusznego interesu przedsiębiorcy, który ma prawo podejmować działania zmierzające do skutecznego dochodzenia zapłaty od dłużników.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.