Czy warto inwestować w obligacje

REKLAMA

REKLAMA

Nawet najbardziej konserwatywne osoby, które niechętnie opuszczają bezpieczne banki, często decydują się na zainwestowanie w obligacje Skarbu Państwa. Papiery dłużne emitowane przez spółki i samorządy lokalne już takim zaufaniem się nie cieszą. Są też bardziej ryzykowne.

Trudny wybór

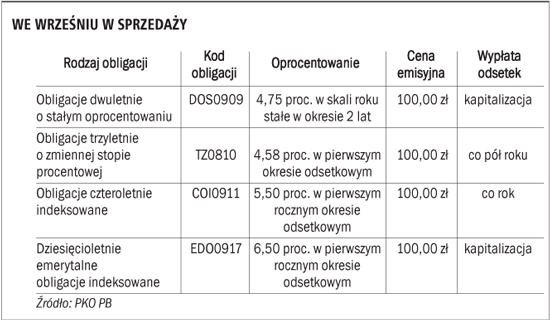

Obligacje skarbowe różnią się terminem wykupu, oprocentowaniem i sposobem naliczania odsetek. Wśród inwestorów indywidualnych najpopularniejsze są papiery, których termin wykupu wynosi od dwóch do pięciu lat. Dziesięciolatki mogą być kupowane tylko w ramach Indywidualnych Kont Emerytalnych.

Obligacje

dwuletnie i czteroletnie można kupować tylko na rynku pierwotnym, ale są one praktycznie w ciągłej sprzedaży

Bezpieczniejsze są obligacje o krótszym terminie wykupu, łatwiej bowiem przewidzieć sytuację na rynku i kształtowanie się poziomu stóp procentowych. Nie zaskoczy nas także konieczność sprzedaży papierów w najmniej odpowiednim terminie. Wprawdzie obligacje możemy spieniężyć w każdej chwili, np. na Giełdzie Papierów Wartościowych lub przedstawić emitentowi do wykupu, ale może się okazać, że zamiast zyskać straciliśmy.

Większość osób staje jednak nie tylko przed dylematem, na jak długo zainwestować, ale na jakich warunkach. Czy wybrać obligacje o stałym, czy o zmiennym oprocentowaniu, a może zerokuponowe, które nie są oprocentowane, a zysk z nich pochodzi z kupna obligacji po niższej cenie od jej wartości nominalnej.

Oszacować zysk

W przypadku obligacji o stałym oprocentowaniu, czyli dwuletnich (w skrócie DOS) i pięcioletnich (SP), co roku naliczane jest takie samo, ustalone z góry, oprocentowanie. Dwulatki i pięciolatki różnią się jednak sposobem naliczania odsetek.

W przypadku pierwszych odsetki są kapitalizowane, czyli zwiększają pożyczony kapitał. Oznacza to, że w pierwszym roku, przy kupnie obligacji o wartości 100 zł i oprocentowaniu 5 proc. rocznie będziemy mieli 5 zł odsetek, ale w drugim roku oprocentowanie będzie już naliczane od 105 zł, a odsetki wzrosną do 5,25 zł.

Inaczej jest w przypadku pięciolatek. Odsetki są wypłacane co roku. Na zysk z nich ma jednak również wpływ cena, po jakiej były sprzedawane, może się bowiem różnić od wartości nominalnej papieru. Kiedy była niższa, czyli obligacje sprzedawane były z dyskontem, to wysokość tego dyskonta będzie dodatkowym zyskiem. Pięciolatki nie są jednak już dostępne na rynku pierwotnym, ich sprzedaż zakończyła się 28 lutego 2006 r. Teraz można je tylko kupić w obrocie wtórnym na Giełdzie Papierów Wartościowych.

Problemy ze zmiennością

Większą niewiadomą jest oszacowanie wysokości zysku z obligacji o zmiennym oprocentowaniu, czteroletnich i dziesięcioletnich tzw. emerytalnych. Oprocentowanie ich znane jest tylko w pierwszym roku odsetkowym. Później będzie uzależnione od poziomu inflacji. Do oprocentowania tych obligacji dolicza się jednak marżę odsetkową, która dla posiadacza obligacji jest gwarancją, że zwrot z inwestycji zawsze będzie wyższy od inflacji. Dzięki temu kapitał jest chroniony przed utratą realnej wartości z początku oszczędzania.

W przypadku obligacji o zmiennym oprocentowaniu sposób naliczania odsetek jest również różny. Posiadaczom czterolatek, nazywanych również obligacjami indeksowymi (ponieważ ich oprocentowanie zależy przede wszystkim od poziomu inflacji w okresie poprzednich 12-miesięcy, a więc pewnego indeksu cenowego), odsetki są wypłacane co roku, a od dziesięciolatek kapitalizowane.

Największe problemy z oszacowaniem zyskowności są w przypadku obligacji trzyletnich (TZ). Ich oprocentowanie jest bowiem ustalane co pół roku na podstawie stopy WIBOR 6M (stopy procentowej półrocznych pożyczek oferowanych sobie przez banki).

SPRZEDAŻ OBLIGACJI

OBLIGACJE 2-LETNIE - są sprzedawane w cyklu miesięcznym po cenie równej wartości nominalnej 100 zł. Oprocentowanie stałe, odsetki są kapitalizowane.

OBLIGACJE 3-LETNIE - są sprzedawane w cyklu półrocznym. Oprocentowanie zmienne, aktualizowane co pół roku; odsetki wypłacane są co 6 miesięcy.

OBLIGACJE 4-LETNIE - są sprzedawane w cyklu miesięcznym po cenie równej wartości nominalnej 100 zł. Oprocentowanie jest zmienne, aktualizowane co pół roku. Doliczana jest marża odsetkowa.

OBLIGACJE 5-LETNIE - sprzedaż na rynku pierwotnym prowadzona była do roku 2006 w cyklu 3-miesięcznym po cenie rynkowej (cena emisyjna + wartość odsetek przypadających na dany dzień sprzedaży). Oprocentowanie stałe, wypłacane w okresach rocznych. Teraz można je kupować tylko w obrocie giełdowym.

OBLIGACJE 10-LETNIE - EDO (Emerytalne Dziesięcioletnie Oszczędnościowe) sprzedawane są po cenie nominalnej 100 zł. Oprocentowanie zmienne; odsetki są kapitalizowane.

Co dla kogo

W obligacje należy inwestować w średnim i długim terminie, w zależności od rodzaju papieru. Można też zbudować portfel złożony z papierów o różnym terminie zapadalności (wykupu), w zależności od własnych preferencji.

Obligacje dwuletnie i czteroletnie mają charakter oszczędnościowy. Pierwsze są przeznaczone przede wszystkim dla osób, które chcą bezpiecznie ulokować pieniądze na stosunkowo krótki czas. Drugie dla tych, którzy część pieniędzy mogą zainwestować na dłużej, a jednocześnie liczą na rokroczną kapitalizację odsetek.

Z trzylatek chętnie korzystają osoby, które nie chcą nadszarpnąć kapitału, ale myślą o bieżącym konsumowaniu zysków, które w formie odsetek są wypłacane co kwartał. Rentierski charakter mają również obligacje pięcioletnie.

Ważne!

Papiery o zmiennym oprocentowaniu najlepiej kupować, gdy przewidywane są podwyżki stóp procentowych. Gdy spodziewane są obniżki, bezpieczniejsze będą obligacje zerokuponowe i o oprocentowaniu stałym. Znaczenie ma też czas oszczędzania. Sprzedaż przed terminem może nie być opłacalna

WAŻNE POJĘCIA

WARTOŚĆ NOMINALNA - stała wartość jednej obligacji, w przypadku papierów skarbowych wynosi 100 zł.

CENA EMISYJNA - cena, po jakiej oferowane są obligacje w momencie rozpoczęcia sprzedaży. Może być równa, niższa lub wyższa od wartości nominalnej obligacji.

OPROCENTOWANIE - wzrost wartości obligacji; może być stałe lub zmienne.

OKRES ODSETKOWY - czas po zakończeniu tego, którego następuje wypłata odsetek lub ich kapitalizacja.

KAPITALIZACJA ODSETEK - doliczanie odsetek należnych do wartości nominalnej obligacji i zwiększenie w ten sposób pożyczonego kapitału.

DZIEŃ ZAPADALNOŚCI - ostatni dzień, w którym naliczane są odsetki.

DZIEŃ WYMAGALNOŚCI - dzień, w którym następuje wykup obligacji lub wypłata odsetek

Gdzie kupić...

Obligacje dwuletnie i czteroletnie można kupować tylko na rynku pierwotnym, ale są one praktycznie w ciągłej sprzedaży. Wystarczy wizyta w jednym z oddziałów banku PKO BP lub w Bankowym Domu Maklerskim. Potrzebny będzie jedynie dokument tożsamości, numer rachunku bankowego i NIP. Można to zrobić również telefonicznie, dzwoniąc pod numer infolinii (0 801 310 210 lub 0 prefiks 81 535 66 55), ale po potwierdzeniu wpisu na Rejestr Nabywców Obligacji oraz potwierdzeniu ich kupna i tak trzeba osobiście zgłosić się do jednej z placówek. Wygodniej jest załatwić wszystko przez internet na stronie www.obligacjeskarbowe.pl. Wystarczy się zarejestrować w serwisie, wypełniając formularz, a potem w ciągu trzech dni roboczych dokonać przelewu pieniędzy na wskazane konto.

Obligacje trzyletnie i pięcioletnie znajdują się w obrocie giełdowym. Aby je jednak kupić, trzeba założyć rachunek inwestycyjny. Dokumenty są potrzebne takie same, jak w przypadku kupna obligacji na rynku pierwotnym.

...i jak sprzedać

Obligacje są lokatą zapewniającą bardzo wysoką płynność inwestycji. Walory trzyletnie i pięcioletnie można sprzedać na warszawskiej Giełdzie Papierów Wartościowych - wystarczy zdeponować je na rachunku papierów wartościowych w biurze maklerskim i złożyć odpowiednie zlecenie.

Trzeba jednak pamiętać, że w takim przypadku sprzedamy obligacje według kursu ustalonego na rynku, niekoniecznie najkorzystniejszym z naszego punktu widzenia. Od przeprowadzonej transakcji biuro maklerskie naliczy też prowizję.

Z kolei obligacje oszczędnościowe (dwu- i czteroletnie) można przedstawić do wcześniejszego wykupu. W takim przypadku nie tracimy wiele odsetek. Można też samemu znaleźć chętnego na papiery i zawrzeć z nim umowę sprzedaży.

Na inwestycji w obligacje majątku się nie zbije. Oprocentowanie wynosi bowiem od 4,58 proc. rocznie w przypadku trzylatek do 6,5 proc. w pierwszym okresie odsetkowym dziesięcioletnich emerytalnych obligacji indeksowanych. W zamian można mieć jednak pewność, że pieniędzy się nie straci.

WAŻNE ADRESY

Terminy i warunki emisji, z ceną emisyjną i zasadami oprocentowania, publikowane są na stronach:

• PKO Bank Polski www.pkobp.pl

• Bankowy Dom Maklerski www.bdm.pkobp.pl

• Ministerstwo Finansów www.obligacjeskarbowe.pl

EWA BEDNARZ

gp@infor.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.