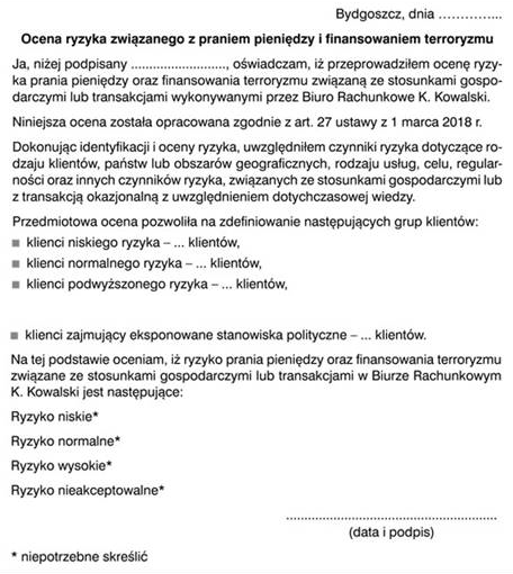

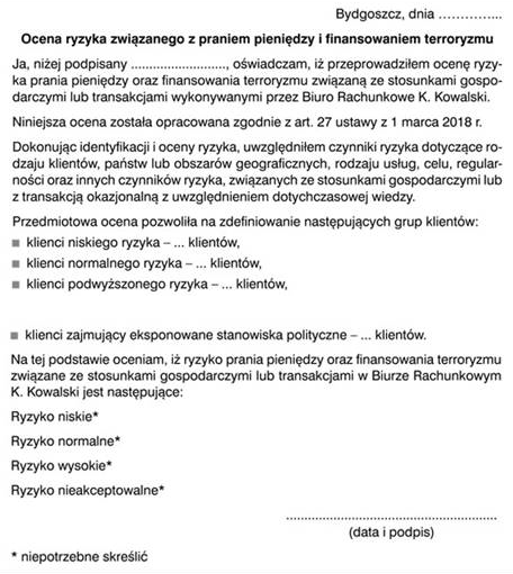

Wzór oceny ryzyka prania pieniędzy w biurze rachunkowym

REKLAMA

REKLAMA

Obowiązki biur rachunkowych w zakresie przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu

Biura rachunkowe, podobnie jak i inne instytucje obowiązane, zobligowane są do dokonywania identyfikacji oraz oceny ryzyka związanego z praniem pieniędzy i finansowaniem terroryzmu w odniesieniu do ich działalności. Czynności te, po pierwsze, dokonywane są przy uwzględnieniu czynników ryzyka dotyczących klientów, państw lub obszarów geograficznych, produktów, usług transakcji lub kanałów ich dostaw. Po drugie zaś, działania te są proporcjonalne do charakteru i wielkości instytucji obowiązanej (art. 27 ust. 1 u.p.p.p.). Dokonanie oceny zmierza do ustalenia, w jakim stopniu dana instytucja jest podatna na wykorzystywanie w procederze prania pieniędzy bądź finansowania terroryzmu.

REKLAMA

Zgodnie z definicją zawartą w słowniczku ustawowym przez określenie "klient" należy rozumieć osobę fizyczną, osobę prawną lub jednostkę organizacyjną nieposiadającą osobowości prawnej, której instytucja obowiązana:

● świadczy usługi lub

● dla której wykonuje czynności wchodzące w zakres prowadzonej przez nią działalności zawodowej (w tym, z którą instytucja obowiązana nawiązuje stosunki gospodarcze) lub

● na zlecenie której przeprowadza transakcję okazjonalną.

W przypadku umowy ubezpieczenia przez klienta instytucji obowiązanej rozumie się ubezpieczającego, a w przypadku umowy o prowadzenie rejestru akcjonariuszy (w rozumieniu art. 3282 k.s.h.) - wyłącznie akcjonariusza, zastawnika lub użytkownika akcji podlegającego wpisowi do tego rejestru w związku z transakcją stanowiącą podstawę dokonania wpisu (art. 2 ust. 2 pkt 10 u.p.p.p.).

Instytucje obowiązane, dokonując oceny ryzyka, mogą posiłkować się dodatkowymi źródłami informacji w postaci krajowej oceny ryzyka oraz sprawozdania Komisji Europejskiej, o którym mowa w art. 6 ust. 1-3 dyrektywy 2015/849 (art. 27 ust. 2 u.p.p.p.).

Krajową ocenę ryzyka prania pieniędzy oraz finansowania terroryzmu opracowuje Generalny Inspektor. Do współpracy z Inspektorem w tym zakresie obowiązane są: Komitet Bezpieczeństwa Finansowego, jednostki współpracujące i jednostki obowiązane (art. 25 ust. 1 u.p.p.p.). Generalny Inspektor bierze pod uwagę ww. sprawozdanie Komisji Europejskiej (art. 25 ust. 2 u.p.p.p.). Ustawa w dotychczas obowiązującym brzmieniu nakładała na Generalnego Inspektora obowiązek weryfikowania aktualności krajowej oceny i ryzyka, a w razie potrzeby - aktualizowania jej, przy czym czynność weryfikacji powinna być dokonywana nie rzadziej niż raz na dwa lata. W związku z tym, że brzmienie pozostałych przepisów ustawy nie było adekwatne do procedowania aktualizacji krajowej oceny ryzyka, ustawodawca zdecydował się znowelizować brzmienie przepisu (art. 25 ust. 3 u.p.p.p.). Obecnie obowiązek aktualizacji krajowej oceny ryzyka zastąpiony został opracowywaniem (na nowo) krajowej oceny ryzyka.

Krajowa ocena ryzyka przekazywana jest do akceptacji ministra właściwego do spraw finansów publicznych, a następnie - po wyłączeniu części zawierającej informacje niejawne - publikowana jest w Biuletynie Informacji Publicznej (art. 30 ust. 1 i 2 u.p.p.p.).

W celu precyzyjnej realizacji przepisów art. 7 ust. 5 dyrektywy 2015/849 ustawodawca nałożył na Generalnego Inspektora obowiązek przekazania krajowej oceny ryzyka Komisji Europejskiej, państwom członkowskim i europejskim urzędom nadzoru. Co więcej, Generalny Inspektor został umocowany do przekazywania państwom członkowskim posiadanych informacji o znaczeniu dla ich krajowych ocen ryzyka (art. 30 ust. 3 i 4 u.p.p.p.). Ustawodawca wskazał w projekcie nowelizacji ustawy przykładową sytuację, w której Generalny Inspektor, w związku z prowadzonymi sprawami, uzyskał wiedzę na temat wykorzystywania danego segmentu rynku finansowego państwa członkowskiego w procederze prania pieniędzy.

Powołane wyżej przepisy art. 6 ust. 1-3 dyrektywy 2015/849 nakładają na Komisję Europejską obowiązek przeprowadzania oceny ryzyka związanego z praniem pieniędzy i finansowaniem terroryzmu, które ma wpływ na rynek wewnętrzny i związane jest z działalnością transgraniczną, oraz sporządzenia w tym celu sprawozdania analizującego i oceniającego ryzyko na szczeblu Unii.

Ostatnia ocena ryzyka została dokonana przez Generalnego Inspektora w 2019 r. Jest dostępna na stronie Ministerstwa Finansów: https://www.gov.pl/web/finanse/krajowa-ocena-ryzyka-prania-pieniedzy-oraz-finansowania-terroryzmu.

Ocena ryzyka prania pieniędzy i finansowania terroryzmu w biurze rachunkowym

Ocena ryzyka dokonywana przez biura rachunkowe musi być dokumentowana i aktualizowana. Pierwszy z wymogów sprowadza się do sporządzania oceny ryzyka w postaci papierowej lub elektronicznej. W razie potrzeby, jednak nie rzadziej niż co 2 lata instytucje obowiązane są do aktualizacji oceny ryzyka. Wpływ na potrzebę aktualizacji oceny ryzyka mogą mieć zmiany czynników ryzyka dotyczących klientów, państw lub obszarów geograficznych, produktów, usług, transakcji lub kanałów ich dostaw albo krajowej oceny ryzyka bądź sprawozdania Komisji Europejskiej, o którym mowa w art. 6 ust. 1-3 dyrektywy 2015/849 (art. 27 ust. 3 u.p.p.p.). Spełnienie któregokolwiek z tych warunków powoduje konieczność aktualizacji przygotowanego dokumentu, przy czym zmiana w zakresie czynników ryzyka powinna być znacząca.

Pewnych wskazówek dotyczących sposobu przygotowania oceny ryzyka biura rachunkowe mogą poszukiwać w treści pisma Urzędu Komisji Nadzoru Finansowego z 15 kwietnia 2020 r., zawierającego stanowisko dotyczące oceny ryzyka instytucji obowiązanej. W piśmie podkreślono istotną rolę oceny ryzyka. Ma ona bowiem wpływ na:

● świadomość ekspozycji na ryzyko, a w konsekwencji apetytu na ryzyko instytucji obowiązanej,

● kształt wewnętrznych dokumentów regulujących obszar AML/CFT (Anti Money Laundering/Counter Financing of Terrorism) w instytucji obowiązanej,

● zakres i sposób stosowania środków bezpieczeństwa finansowego wobec klientów instytucji obowiązanej,

● praktyczne podejście do realizacji obowiązków dotyczących przeciwdziałania praniu pieniędzy i finansowania terroryzmu w instytucji obowiązanej,

● działania podejmowane przez instytucję obowiązaną w celu mitygacji ryzyka w obszarach jej działalności, szczególnie narażonych na ryzyko związane z praniem pieniędzy i finansowaniem terroryzmu (ML/FT).

Zwrócono uwagę na fakt, iż katalog czynników ryzyka, wymieniony w art. 27 ust. 1 ustawy, nie jest katalogiem zamkniętym, a działania podejmowane przez instytucje obowiązane, przy uwzględnieniu skali i charakteru prowadzonej działalności, mogą obejmować identyfikację i analizę dodatkowych czynników ryzyka, np.:

● narzędzia i systemy informatyczne wykorzystywane przez instytucję obowiązaną (np. systemy wspomagające proces analizy transakcji, systemy do weryfikacji klientów względem list sankcyjnych, itp.),

● stopień uzależnienia instytucji obowiązanej w obszarze związanym z AML/CFT od dostawców zewnętrznych,

● outsourcing procesów związanych z AML/CFT,

● adekwatność struktury organizacyjnej oraz liczby pracowników odpowiedzialnych za wykonywanie obowiązków AML/CFT w stosunku do zidentyfikowanego ryzyka,

● skala rotacji pracowników oraz kierownictwa jednostek odpowiedzialnych za procesy AML/CFT,

● efektywność systemu kontroli wewnętrznej i jego adekwatność w stosunku do wielkości instytucji obowiązanej,

● efektywność szkoleń w zakresie AML/CFT,

● planowane przez instytucję obowiązaną zmiany w działalności biznesowej, w szczególności jeśli dotyczą czynników ryzyka wskazanych w art. 27 ust. 1 ustawy,

● spodziewane zmiany struktury i liczby klientów, przychodów, wolumenów prowadzanych transakcji, itp.,

● planowane zmiany w strukturze organizacyjnej instytucji obowiązanej,

● planowane działania wynikające ze strategii instytucji obowiązanej, w szczególności planowane fuzje i przejęcia lub zmiany w strukturze własnościowej instytucji obowiązanej,

● możliwość zapewnienia ciągłości działania procesów AML/CFT w przypadku wystąpienia sytuacji kryzysowych niezależnych od instytucji obowiązanej,

● istotne zmiany w otoczeniu prawnym związane z przeciwdziałaniem praniu pieniędzy i finansowaniem terroryzmu.

Ocena ryzyka prania pieniędzy w biurze rachunkowym - przykłady

Przykłady obszarów powiązanych z poszczególnymi czynnikami ryzyka wskazanymi w art. 27 ust. 1 ustawy, które powinny być uwzględnione w procesie oceny ryzyka, zostały wymienione w załączniku nr 1 do wspominanego pisma Urzędu Komisji Nadzoru Finansowego z 15 kwietnia 2020 r.:

|

Czynnik ryzyka |

Obszary objęte analizą |

|

1 |

2 |

|

Czynniki ryzyka dotyczące klientów |

Rodzaj klienta (np. klient indywidualny, klient instytucjonalny, bank korespondent, itp.) |

|

Liczba i procentowy udział klientów przypisanych do poszczególnych kategorii ryzyka, w szczególności do kategorii ryzyka podwyższonego/wysokiego |

|

|

Długość trwania relacji biznesowych |

|

|

Klienci zajmujący eksponowane stanowiska polityczne, np. ich liczba, procentowy udział, sposób identyfikacji, itp. |

|

|

Rodzaje działalności gospodarczych prowadzonych przez klientów, ze szczególnym uwzględnieniem klientów działających w branżach o dużej ekspozycji na rodzaje ryzyka związane z praniem pieniędzy i finansowaniem terroryzmu (np. obrót walutami wirtualnymi) |

|

|

Prowadzenie przez klientów działalności umożliwiającej wykonywanie transakcji przez osoby trzecie, nie będące bezpośrednio klientami instytucji obowiązanej (np. działalność prowadzona przez instytucje płatnicze) |

|

|

Zapytania ze strony GIIF lub organów ścigania dotyczące klientów |

|

|

Zawiadomienia, o których mowa w art. 74, art. 86, art. 90 ustawy |

|

|

Struktura własnościowa klientów, w szczególności w odniesieniu do stopnia jej złożoności |

|

|

Klienci emitujący akcje na okaziciela, klienci, których prawa z akcji lub udziałów są wykonywane przez podmioty inne niż akcjonariusze lub udziałowcy, itp. |

|

|

Sposób i częstotliwość weryfikacji klientów i beneficjentów rzeczywistych względem list sankcyjnych |

|

|

Klienci, wobec których instytucja obowiązana zastosowała szczególne środki ograniczające |

|

|

Przypadki, o których mowa w art. 41 ust. 1 ustawy, gdy instytucja obowiązana nie mogła zastosować jednego ze środków bezpieczeństwa finansowego |

|

|

Czynniki ryzyka dotyczące produktów i usług |

Produkty umożliwiające wykonywanie transakcji gotówkowych, zwłaszcza transakcji wysokokwotowych |

|

Produkty umożliwiające realizację transakcji transgranicznych |

|

|

Produkty umożliwiające wykonywanie płatności do osób trzecich, niebędących klientami instytucji obowiązanej |

|

|

Produkty innowacyjne lub produkty, które nie były wcześniej w ofercie instytucji obowiązanej |

|

|

Produkty sprzyjające anonimowości lub utrudniające identyfikację klienta, np. polegające na tworzeniu dodatkowych rachunków wirtualnych typu collect |

|

|

Produkty o dużym stopniu złożoności |

|

|

Obroty, salda, średnie wartości transakcji powiązanych z poszczególnymi produktami |

|

|

Produkty wskazane przez instytucje nadzorcze, instytucje branżowe, inne organizacje zajmujące się przeciwdziałaniem praniu pieniędzy i finansowaniu terroryzmu jako produkty podwyższonego ryzyka |

|

|

Bankowość korespondencka |

|

|

Wykorzystywanie produktów lub usług przez klienta w sposób nieadekwatny do istotnych zmian zachodzących w otoczeniu gospodarczym |

|

|

Czynniki ryzyka dotyczące państw i obszarów gospodarczych |

Liczba i procentowy udział klientów powiązanych z: - państwami wysokiego ryzyka, - państwami określanymi przez wiarygodne źródła jako państwa o wysokim poziomie korupcji lub innego rodzaju działalności przestępczej, - państwami, w stosunku do których ONZ lub UE podjęły decyzję o nałożeniu sankcji lub szczególnych środków ograniczających, - państwami stosującymi szkodliwą konkurencję podatkową |

|

Oddziały instytucji obowiązanej zlokalizowane poza Polską, ze szczególnym uwzględnieniem oddziałów zlokalizowanych w ww. państwach |

|

|

Prowadzenie przez instytucję obowiązaną działalności w strefie przygranicznej lub w lokalizacjach, o których powszechnie wiadomo, że są wysoce narażone na ryzyko związane z praniem pieniędzy i finansowaniem terroryzmu |

|

|

Czynniki ryzyka dotyczące prowadzanych transakcji |

Transakcje gotówkowe (np. ich liczba, kwota, procent w stosunku do ogólnej liczby przeprowadzonych transakcji, itp.) |

|

Transakcje międzynarodowe, ze szczególnym uwzględnieniem transakcji powiązanych z krajami, o których mowa w części tabeli poświęconej czynnikom ryzyka dotyczącym państw i obszarów geograficznych |

|

|

Transakcje przeprowadzane w ramach rachunków typu nested |

|

|

Transakcje przeprowadzane przez klientów przypisanych do podwyższonej kategorii ryzyka AML/CFT (np. ich liczba, kwota, procent w stosunku do ogólnej liczby przeprowadzonych transakcji, itp.) |

|

|

Liczba i kwoty przeprowadzanych przez klienta transakcji nie odzwierciedlają istotnych zmian w otoczeniu gospodarczym |

|

|

Czynniki ryzyka dotyczące kanałów dostaw |

Nawiązywanie relacji lub przeprowadzanie transakcji okazjonalnej bez fizycznej obecności klienta lub przy wykorzystaniu nowych kanałów dystrybucji |

|

Nawiązywanie relacji z klientami za pomocą pośredników działających w imieniu instytucji obowiązanej |

|

|

Nawiązywanie relacji niebezpośrednio z klientem, lecz np. za pośrednictwem pełnomocnika klienta |

Pismo Urzędu Komisji Nadzoru Finansowego wskazuje także najczęstsze błędy popełniane przez instytucje obowiązane, a wśród nich:

● pominięcie niektórych czynników ryzyka wskazanych w art. 27 ust. 1 u.p.p.p.,

● niewskazanie finalnych wniosków wynikających z oceny ryzyka,

● brak harmonogramu planowanych działań instytucji obowiązanej w celu mitygacji ryzyka lub nieracjonalne terminy zawarte w harmonogramie działań,

● niezrozumienie różnic pomiędzy ryzykiem inherentnym a rezydualnym,

● nieodpowiedni dobór metodyki, nie uwzględniający istotnych z punktu widzenia instytucji obowiązanej czynników ryzyka lub określający podatność na ryzyko w sposób nieadekwatny do skali i rodzaju działalności.

Wskazówki zawarte w piśmie Urzędu Komisji Nadzoru Finansowego należy oczywiście odczytywać z uwzględnieniem prowadzonej przez biura rachunkowe działalności i stosować się do nich w odpowiednim zakresie.

Biura rachunkowe mogą udostępniać organom samorządów zawodowych lub stowarzyszeń skupiających te instytucje obowiązane sporządzone przez siebie oceny ryzyka (art. 27 ust. 4 u.p.p.p.). Oczywista jest konieczność zachowania przy tym daleko posuniętej ostrożności, a to z uwagi na zawartość ocen ryzyka.

Generalnie wszystkie instytucje obowiązane sporządzają oceny ryzyka na własny użytek z obowiązkiem przekazania informacji, w określonych przypadkach, wskazanym w ustawie organom. Niezależnie od powyższego, Generalny Inspektor może skierować do instytucji obowiązanej żądanie przekazania przygotowanych przez nią ocen ryzyka oraz innych informacji mogących mieć wpływ na krajową ocenę ryzyka. Instytucje obowiązane mogą zrealizować wspomniany obowiązek za pośrednictwem organów samorządów zawodowych lub stowarzyszeń instytucji obowiązanych (art. 28 u.p.p.p.).

Wzór oceny ryzyka prania pieniędzy w biurze rachunkowym

Wzór oceny ryzyka prania pieniędzy w biurze rachunkowym

Adam Sroga

Fragment publikacji „Przeciwdziałanie praniu pieniędzy oraz finansowaniu terroryzmu. Obowiązki biur rachunkowych”

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA